Cyfryzacja zwiększa skalę oszustw na rynku finansowym

Kategoria: Analizy

Infografika: Bogusław Rzepczak

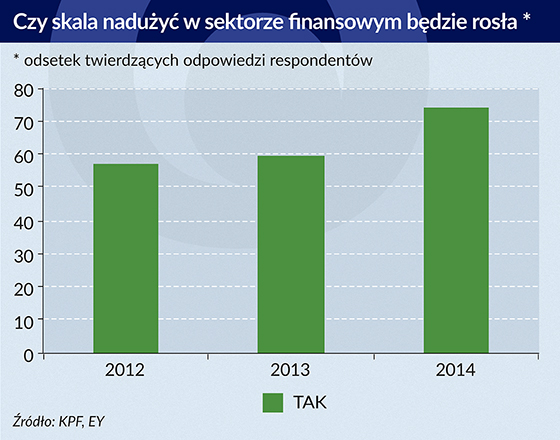

Z roku na rok rośnie odsetek specjalistów z sektora finansowego przekonanych, że skala wyłudzeń będzie wciąż rosła. Jaka była w 2015 roku? Duży bank o sumie bilansowej powyżej 50 mld zł rozpoczyna rocznie średnio ponad 38 tys. postępowań w sprawie fraudów. Takich banków na koniec 2015 roku było w Polsce 9 (wyłączając z tego specyficzny BGK). To znaczy, że tylko one, nie uwzględniając wszystkich mniejszych instytucji, co roku rozpoczynają ok. 350 tys. postępowań wewnętrznych, gdyż mają podejrzenia, że mogło dojść do wyłudzenia.

Postępowania wewnętrzne to dowód czujności operacyjnej. Liczba rzeczywiście wykrytych nadużyć to tylko 8 proc. wszystkich takich alertów. To i tak jest sporo, bo rocznie daje to blisko 30 tys. popełnionych przestępstw popełnianych w dużych bankach. Raport KPF i EY podaje, że średnio w każdej z badanych instytucji, w tym także mniejszych – w małych bankach, firmach leasingowych czy firmach pożyczkowych – w ciągu roku dochodzi do 338 przestępstw. Czyli do jednego w dzień roboczy.

Niespełna co drugi wykryty fraud kończy się zawiadomieniem o przestępstwie. Dlaczego tak mało? Bo zachęcenie organów ścigania do tropienia wyłudzeń to walka z wiatrakami. Nie rozumieją one natury i specyfiki przestępstw finansowych, a w dodatku oczekują podania im dowodów „na talerzu”. Postępowania są przewlekłe, umarzane najczęściej z powodu niewykrycia sprawcy, a jeśli już sprawa trafi do sądu, to wyrok jest łagodny.

Choć żyjemy w epoce cyfrowej, najczęściej spotykanym przestępstwem jest wyłudzenie „na dowód” – sfałszowany lub skradziony. Najrzadziej – atak hakerski, z którymi spotkał się niespełna co piąty uczestnik badania. Cyberprzestępczość nie stała się jeszcze zjawiskiem codziennym w polskim sektorze finansowym, ale jej potencjał do generowania strat jest olbrzymi.

O ile ataki na banki są dość rzadkie, coraz częstszym zjawiskiem są ataki na klienta – i przestępstwa polegające na przejęciu cudzego rachunku bankowego lub dostępu do niego. Zapewne chodzi tu o metodę zwaną phishingiem, polegającą na wyłudzeniu danych logowania od klienta banku lub z jego komputera. Takie rodzaje nadużyć znane są już ponad jednej trzeciej ankietowanych.

Walka z fraudami prowadzona przez same instytucje finansowe, pomimo braku wsparcia ze strony organów ścigania, nie jest skazana na niepowodzenie. Przestępstwa daje się wykryć i im zapobiegać. Co ważne – lepiej zapobiegać niż identyfikować je ex post. „Jeśli już doszło do straty, jeśli już wiemy, co się stało, każdy właściciel chce odzyskać utracone korzyści. Jest to często bardzo kosztowne, jeśli nie niemożliwe” – mówi cytowany w raporcie Michał Czuma, doradca prezesa PKO Leasing.

Jak walczyć z przestępcami finansowymi? Przede wszystkim człowiek, a potem technologie – twierdzą respondenci. Najbardziej skuteczny jest wyspecjalizowany zespół wewnętrzny tropiący nieprawidłowości. Na kolejnych miejscach wymieniane są już metody technologiczne – bazy danych i algorytmy. Z technologicznego wsparcia korzysta ok. 90 proc. instytucji finansowych. Co zaskakujące – niespełna jedna trzecia stosuje odpowiednie systemy informatyczne do przeciwdziałania nadużyciom w bankowości elektronicznej. Powszechnie różnego rodzaju specjalistyczne systemy IT lub antyfraudowe „nakładki” są wykorzystywane przy udzielaniu kredytów i pożyczek.

Co trzeba zrobić, żeby prewencja była bardziej skuteczna, bo ściganie przestępstw finansowych prawdopodobnie długo jeszcze będzie przypominać łapanie wiatru w polu? Powinien nastąpić konsensus co do swobodnej wymiany informacji o skompromitowanych podmiotach, gdyż fraudami, i to najgroźniejszymi, zajmują się często spółki-widma, oraz o podejrzanych osobach. Zarówno pomiędzy samymi instytucjami finansowymi, jak i organami ścigania, które mimo wszystko trzeba angażować do tropienia tego rodzaju przestępstw. Nie należy ciąć budżetów wewnętrznych na walkę z przestępstwami, żeby w instytucjach były odpowiednie zasoby techniczne i ludzkie. A w końcu – nie oszczędzać na bezpieczeństwie systemów IT – wynika z raportu.

Raport KPF i EY można znaleźć tutaj