Niuanse chińskiego systemu finansowego

Kategoria: Analizy

Dyrektor ds. strategii i rozwoju w departamencie bankowości transakcyjnej mBanku.

(infografika Darek Gąszczyk/ CC BY-NC-SA by DG EMPL)

Dyskusja o emitowaniu i wymianie elektronicznych faktur trwa w naszym kraju nie od dziś. Obecnie przycichła, co wynika po części z niepowodzenia projektów masowej wymiany e-faktur konsumenckich, a po części z zastępowania rozwiązań całościowych przez rozwiązania fragmentaryczne, stosowane w relacjach pomiędzy samymi firmami.

Zalety masowej wymiany elektronicznych faktur prezentowano szeroko już w 2010 r. Korzyści mieli odczuć przede wszystkim konsumenci, którzy – wypytywani wówczas przez ankieterów – reagowali na zapowiedź możliwości otrzymywania takich dokumentów za pośrednictwem swoich banków z entuzjazmem. Wskazywano zarazem – słusznie – na nadmierną restrykcyjność obowiązujących przepisów. Ministerstwo Finansów czyniło jednak obietnice rychłej liberalizacji regulacji.

Na tej wznoszącej fali zainteresowania e-fakturami, Krajowa Izba Rozliczeniowa uruchomiła w 2008 roku projekt-usługę pod nazwą Bilix, która miała się stać podstawowym polskim systemem EBPP (ang. Electronic Bill Presentment and Payment), czyli elektronicznej prezentacji i płacenia rachunków (faktur). Osoby fizyczne, będące klientami banków, miały otrzymywać – za pośrednictwem KIR oraz swoich banków – zarówno e-faktury, jak i będące odzwierciedleniem tych faktur, gotowe już do realizacji, odpowiednie, elektroniczne formatki poleceń przelewu.

Wystawcami tych e-faktur miały być liczne firmy telekomunikacyjne, zakłady energetyczne, dostawcy gazu, prenumerat, telewizji kablowej i cyfrowej, Internetu, sprzedawcy ubezpieczeń itd. Miało być prosto i szybko: otrzymanie e-faktury miało zbiegać się z podstawieniem klientowi banku adekwatnej transakcji płatniczej do akceptacji. Dalej miał być już tylko „jeden klik” i kolejna sfera naszego życia ulec miała cyfryzacji. Lasy odetchnęłyby z ulgą.

Stosunkowo wcześnie usługę taką uruchomiły kluczowe dla tego rynku banki (m.in. BZ WBK, Inteligo, mBank, Millennium, Pekao). Bardzo długo nie decydowali się na nią jednak masowi wierzyciele. Bez ich udziału w Bilixie, procesy inicjacji usługi dla klientów detalicznych nie zostały postawione na wysokim (oczekiwanym przez konsumentów) poziomie tempa i skuteczności.

Nawiązywanie bezpośrednich relacji klientów banków z grupą początkowo nielicznych wierzycieli (emitentów e-faktur) było procesem dla tych pierwszych niejednokrotnie wyczerpującym. Wdrożenia wymagały wymiany dokumentów tradycyjną pocztą pomiędzy dłużnikiem (klientem banku, tj. konsumentem) a wierzycielem, który do systemu Bilix – jako emitent e-faktur – przystąpił. Często, procesy te – z uwagi na brak przygotowania ówczesnych wystawców – nie były ani szybkie, ani efektywne.

Spowodowało to bardzo powolny przyrost wdrożeń, a zarazem liczne narzekania klientów banków (które do Bilix przystąpiły) na jakość całego systemu. Banki, nie mając kontroli nad procesami wdrożeń (zależnymi od wystawców faktur), znalazły się w trudnej sytuacji wspierania innowacji, której funkcjonowanie nie spełniało pożądanych standardów. Po kilku latach, życzliwa cierpliwość banków zaczęła się wyczerpywać, usługi EBPP nie stawały się bardziej powszechne, a w efekcie minęło – na pewien czas – zainteresowanie inicjatywami w tej dziedzinie.

Dziś, próbą ożywienia usługi invoobill (bo taką nazwę przyjął w międzyczasie Bilix) zajmuje się Rada Bankowości Elektronicznej przy Związku Banków Polskich. Rekomendacja Rady w tej dziedzinie skupia się na usprawnianiu procesów wdrażania wzajemnych relacji dłużników i wierzycieli, ale wątpliwości co do skuteczności tego planu nie znikają.

Przełom lat 2010 i 2011 przyniósł nowy impuls dla rozwoju elektronicznej wymiany faktur. Impuls tyleż istotny, co niewykorzystany. W styczniu 2011 roku weszło w życie nowe rozporządzenie ministra finansów dotyczące wymiany faktur elektronicznych. Była to wyjątkowo szybka reakcja Ministerstwa Finansów na uchwaloną pół roku wcześniej unijną dyrektywę. Zamiast czekać na transpozycję dyrektywy do polskiego prawa w trybie ustawy, MF wpisało postanowienia unijnego aktu bezpośrednio do lokalnego aktu wykonawczego Tym samym, dokonany został wyłom w dotychczasowych, niezwykle restrykcyjnych, zasadach obrotu e-fakturami (późniejsze zmiany regulacyjne, wprowadzone od 1 stycznia 2013, miały raczej charakter porządkujący, niż merytoryczny).

Co szczególnie istotne, nowa dyrektywa, a za nią rozporządzenie MF, zniosło wymóg wymiany e-faktur wyłącznie z pomocą formatów EDI (Electronic Data Interchange) albo pod warunkiem użycia bezpiecznego (kwalifikowanego) e-podpisu. Wprowadzając otwarty katalog możliwości przesyłania e-faktur, przy postawieniu kilku istotnych warunków, wprowadza ona swobodę dotyczącą narzędzi i sposobów wymiany elektronicznych faktur na rynku.

Warunkami tymi są – bardzo ogólnie określone – „autentyczność pochodzenia, integralność treści oraz czytelność faktury”. O ile zostałyby one dotrzymane, nie trzeba korzystać do wymiany e-faktur ani z EDI, ani z bezpiecznego podpisu elektronicznego. Konieczne jest jednak zapewnienie realizacji tych trzech warunków „za pomocą dowolnych kontroli biznesowych, które ustalają wiarygodną ścieżkę audytu między fakturą a dostawą towarów lub świadczeniem usług”. Gdyby taką „wiarygodną ścieżkę” ustanowić, możnaby wykorzystać inne – dużo powszechniej i chętniej od bezpiecznego podpisu elektronicznego używane – metody wymiany e-faktur pomiędzy wystawcą-wierzycielem a odbiorcą-dłużnikiem.

Takich alternatywnych narzędzi jest wiele: do najbardziej powszechnych i obiecujących należą różnorodne urządzenia i metody autoryzacji transakcji płatniczych, wykorzystywane zwłaszcza przez firmy w codziennej pracy z systemami bankowości elektronicznej lub internetowej. Są to zazwyczaj indywidualne loginy, którym przypisane są certyfikaty aktywowane z pomocą tokenów lub kart mikroprocesorowych. Często, wykorzystywana w systemach bankowości elektronicznej i internetowej infrastruktura techniczna zgodna jest z infrastrukturą klucza publicznego (PKI, ang. Public Key Infrastructure), stanowiącą bazę dla bezpiecznego podpisu elektronicznego. Jednakże, taki podpis elektroniczny nie podlega zazwyczaj certyfikacji (tj. powszechnej, publicznej identyfikacji sygnującego), bowiem stosowany jest wyłącznie w relacji użytkownika systemu bankowości elektronicznej z bankiem, który ten system udostępnił.

Jakie ma to znaczenie? Przede wszystkim takie, że polskie banki uzyskały wraz z wejściem w życie tej nowej regulacji mocno uprzywilejowaną – z uwagi na potencjał świadczenia usług pośrednictwa wymiany e-faktur – pozycję rynkową. Banki mają bowiem wieloletnie już doświadczenie w codziennym zabezpieczaniu danych o znacznie większym finansowo znaczeniu. Co miesiąc, za ich pośrednictwem, realizowane jest dobrze ponad 100 milionów transakcji elektronicznych, z których znaczna część zlecana jest przez nadawców elektronicznie. Wymaga to przekonywającego zabezpieczenia przez każdy bank jednocześnie „autentyczności pochodzenia, integralności treści i czytelności” zlecenia płatniczego klienta.

Dlaczego zatem polskie banki, wzorem części swoich skandynawskich odpowiedników, nie wykorzystały swej rynkowej przewagi, nie nawiązały dotąd współpracy, nie zainwestowały w nowe procesy uzupełniające samą wymianę elektronicznych dokumentów, nie stworzyły odpowiedniej sieci komunikacji i nie zaczęły masowo świadczyć usługi wymiany faktur swoim klientom?

Wydaje się, że jest po temu kilka powodów, po części leżących po stronie banków. Z pewnością, polskie banki nie dostrzegły rodzącego się potencjału rynku, albo nie miały przekonania, że uda im się w tak złożonej sprawie znaleźć wspólny język. Niewykluczone też, że rozważały przedsięwzięcie, ale żaden z liderów rynku nie znalazł szans na ekonomiczne powodzenie takiego samodzielnego przedsięwzięcia. Być może, koncentracja polskich banków na rynku detalicznym, na którym co najmniej strona odbiorców e-faktur nie byłaby skłonna płacić za ich otrzymywanie, spowodowała zaniedbanie potencjału wymiany e-faktur na rynku B2B (ang. business-to-business, pomiędzy firmami).

Równie istotne okazały się powody, dla których liberalizujące postanowienia nowych przepisów nie znalazły powszechnego uznania wśród emitentów e-faktur. Głównym jest właśnie wysoki stopień nieokreśloności i dowolności, jaką przyniosła unijna dyrektywa, zderzony z typowym dla polskiego aparatu skarbowego brakiem elastyczności i restrykcyjnym podejściem do wszelkiej interpretacyjnej swobody w odniesieniu do przepisów. Polscy księgowi i dyrektorzy finansowi firm od początku dostrzegli w tej nowej swobodzie raczej niebezpieczną pułapkę, niż szansę. Skoro dwie metody zostały konkretnie wymienione w rozporządzeniu jako bezwarunkowo dozwolone, wszelkie inne metody jakie podatnik zastosuje, mogą zostać podważone przez organy skarbowe jako nie spełniające w dostatecznym stopniu któregoś z niedookreślonych warunków regulacji.

Niezależnie od przełomowego charakteru nowych przepisów, nie przyniosły one impulsu sprzyjającego centralnym integratorom procesów wymiany faktur konsumenckich, takim jak wspomniany wcześniej invoobill. Usankcjonowały one bowiem udostępnianie e-faktur odbiorcom w tzw. wirtualnych Biurach Obsługi Klientów, prowadzonych przez wierzycieli (na ich portalach internetowych).

W efekcie, jeżeli dla jakiegoś wystawcy istotne jest, by udostępnić dłużnikowi e-fakturę skutecznie pod względem formalnym, a niekoniecznie, by dłużnik ją świadomie odebrał ani by przypomniano mu o konieczności dokonania terminowej, elektronicznej zapłaty, wówczas sens jego akcesu do systemu EBPP takiego, jak invoobill, staje pod znakiem zapytania.

Jeśli udostępnienie e-dokumentu na własnej stronie internetowej można uznać za prawnie skuteczne dostarczenie e-faktury konsumentowi, to po co płacić za to jeszcze pośrednikowi (Krajowej Izbie Rozliczeniowej lub innej firmie)? Co więcej, jeśli konsument, aby odebrać e-fakturę, musiałby sięgnąć po nią do internetowego Biura Obsługi Klienta prowadzonego przez wystawcę, to jest to sprzyjająca okazja do sprzedaży dodatkowych usług klientowi.

Kierując się tymi argumentami, wystawcy e-faktur postawili na utrzymanie i rozwój swoich elektronicznych BOKów, zamiast korzystać z invoobill lub innych usług, mających za przedmiot dostarczenie e-faktury do samego odbiorcy oraz przygotowanie mu odpowiedniego przelewu, gotowego do akceptacji.

Obowiązujące w kraju regulacje, idąc za dyrektywą UE, zakładają przy wymianie e-faktur daleko idącą – z uwagi na formę – dowolność. Dla przykładu, jakikolwiek dokument elektroniczny, niosący informacje właściwe fakturze, który spełnia wspomniane wyżej istotne warunki autentyczności, integralności i czytelności, należy (zgodnie z par. 4.1 rozporządzenia MF z dnia 20 grudnia 2012 r w sprawie przesyłania faktur w formie elektronicznej, zasad ich przechowywania oraz trybu udostępniania organowi podatkowemu lub organowi kontroli skarbowej) uznać za e-fakturę. Nie pomyślano o tym, że nie dający się elektronicznie przetwarzać skan faktury może być dla podmiotu otrzymującego dziennie dziesiątki lub nawet setki faktur, większym kłopotem niż ułatwieniem.

Takie podejście idzie w parze z mocno amatorskim traktowaniem kwestii ekonomiki e-faktur w powszechnych publikacjach prasowych, czy nawet niektórych raportach różnych stowarzyszeń i organizacji (przykładem może tu być raport o e-fakturach w Polsce przygotowany dwa lata temu przez jedną z organizacji pracodawców).

Zazwyczaj podkreśla się, że główną zaletą elektronicznej emisji i wymiany e-faktur jest ograniczenie zużycia papieru i oszczędność kosztów przesyłek pocztowych. Zakłada to, że kluczowe oszczędności i usprawnienie procesów miałyby miejsce po stronie emitentów e-faktur. Bliższe analizy procesów realizowanych w przedsiębiorstwach wykazują, że e-faktury mogą wnieść istotniejsze zmiany po stronie działów, w których dokumenty te są odbierane i rejestrowane, na co zwracają uwagę m.in. Bruno Koch (E-invoicing/E-billing. The catalyst for AR/AP automation , s. 15-16) oraz Heike Mai i Thomas Meyer, (E-invoicing. Final step of an efficient invoicing process , s. 4). Aby jednak tak się stało, powinny one spływać do odbiorców jako elektroniczne dane, a nie jako bezużyteczne z uwagi na elektroniczne przetwarzanie e-obrazy.

Wydaje się, że twórcy dyrektywy nie przyłożyli do tego faktu dostatecznej wagi, albo też rozpoznali to zagadnienie zbyt późno. W nie mających mocy prawnej uwagach wyjaśniających do przepisów dotyczących fakturowania VAT dyrektywy, przygotowanych w Komisji Europejskiej, sugeruje się, iż wyrażana przez odbiorcę zgoda na otrzymywanie e-faktur miałaby być połączona z uwzględnieniem „technicznych warunków tego otrzymywania”. Jednak we właściwym akcie prawnym nie ma mowy o warunkowości ewentualnej zgody na otrzymywanie e-faktur od nadawcy. Przepis nie daje możliwości akceptacji otrzymywania e-faktur „pod warunkiem”, że będą one dostarczane w uzgodnionym przez strony formacie. Nie przewidziano takiego prawa nie tylko dla konsumentów, czy małych firm, ale także dla największych odbiorców faktur, którzy nie mogą sobie pozwolić na masowe drukowanie bezużytecznych skanów faktur po to tylko, by następnie wprowadzić ich zawartość informacyjną, manualnie, do swoich systemów.

Jak zatem wygląda dziś rynek elektronicznej wymiany faktur w Polsce? Przede wszystkim, jest on – całkiem zasadnie – niejednolity.

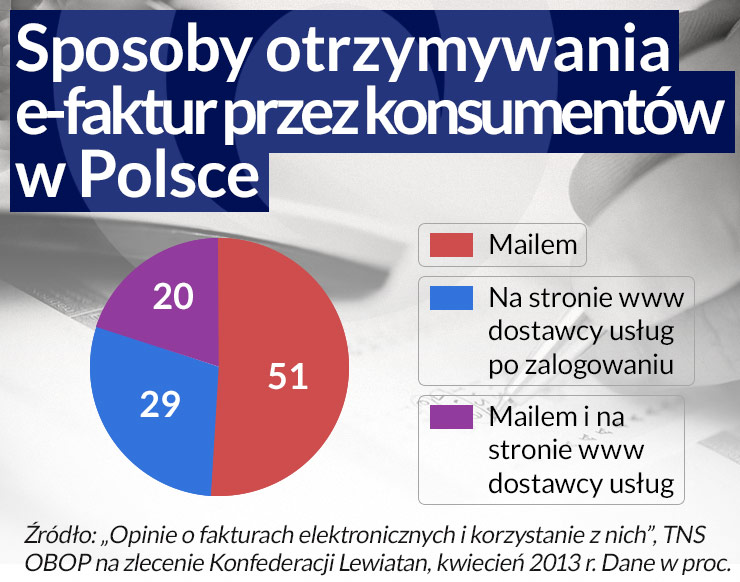

Masowe e-faktury konsumenckie są najczęściej nadal udostępniane przez ich wystawców w internetowych BOK-ach. Niejednokrotnie, wysyłane są bezpośrednio, e-mailem, do odbiorców. Rynek usług EBPP, pośrednictwa, tzw. integratorów, zbierających takie e-faktury od wielu wystawców i prezentujących je detalicznym odbiorcom w jednolity sposób, pozostaje wciąż płytki. Ponieważ nie ma w nim dodatkowego potencjału dla usług stricte finansowych, trudno jest liczyć na jego dynamiczny rozwój.

Bardziej obiecująco wygląda rynek wymiany e-faktur B2B. Funkcjonują tu od kilku lat przede wszystkim niszowe, zamknięte kanały wymiany tych dokumentów. Koncentrują się one zwykle wokół dominującego w relacji nabywcy towarów lub usług, który organizuje wokół siebie wszystkich drobnych dostawców, będących emitentami e-faktur. Z uwagi na ścisłe wymogi odbiorców, którzy narzucają wymianę elektroniczną emitentom faktur, rynek ten podporządkowany jest ściśle określonym zasadom formatowania i bezpośredniej, elektronicznej komunikacji.

W szerszej skali, w mechanizmy generowania e-faktur B2B, ich wymianę i przetwarzanie, zaangażowanych jest co najmniej kilku pośredników, zwłaszcza firm IT, które zajmują się dostarczaniem lub wdrażaniem i obsługą systemów finansowo-księgowych (tzw. F/K), jak również informatyczną integracją procesów, w których uczestniczą różne przedsiębiorstwa. Ich oferta obejmuje m.in. prowadzenie wortali handlowych, dostarczanie narzędzi do tworzenia katalogów, wymianę elektronicznych zamówień, potwierdzeń, e-faktur, innych komunikatów, automatyzację operacji księgowych realizowanych na podstawie tych e-dokumentów. Podmioty te są dziś na drodze do stworzenia własnych sieci wymiany dokumentów handlowych (w tym e-faktur) pomiędzy przedsiębiorstwami, którym świadczą usługi dot. systemów F/K.

Wobec tendencji do pełnej elektronizacji i automatyzacji procesów związanych z handlem między przedsiębiorstwami, ten, kto zarządza infrastrukturą wymiany e-dokumentów handlowych, ma uprzywilejowany dostęp do informacji o tej wymianie lub przynajmniej do jej uczestników. Stawia go to w pozycji dominującej, jako ewentualnego oferenta innych usług z tą wymianą związanych, m.in. finansowych (niezależnie od tego, kto byłby dawcą kapitału, potrzebnego do ich świadczenia).

Tym samym, firmy IT, dobrze spozycjonowane na rynku elektronizacji i integracji procesów sprzedaży-zakupu pomiędzy przedsiębiorcami, powoli budują sobie pozycję pośredników, pozwalającą na stworzenie konkurencyjnego wobec instytucji finansowych pakietu usług dyskontowego finansowania handlu.

Chodzi tu nie o to, że firmy IT mogłyby zastąpić banki jako dawców kapitału dla tego finansowania, ale o to, że banki byłyby w tym układzie skazane jedynie na „dawstwo środków”. Jeśli podmioty z sektora IT uruchomiłyby zintegrowane z systemami F/K portale oferujące usługi finansowania e-faktur B2B, instytucje finansowe straciłyby mocną dotąd pozycję pozwalającą im na świadczenie firmom szeregu dodatkowych usług przedsiębiorcom. Usług, które uzasadniałyby pobieranie wielu innych, nie związanych z generowaniem dodatkowego ryzyka kredytowego, prowizji i opłat.

Dlatego, należy oczekiwać, że instytucje finansowe, zwłaszcza banki, zaczną powoli doceniać swoje przewagi konkurencyjne, które zapewniłyby im szerszy dostęp do wiedzy o kontraktach zawieranych przez firmy, tj. do wymienianych pomiędzy przedsiębiorcami fakturach. Jak długo będą to jednak dokumenty papierowe, ich użyteczność z punktu widzenia instytucji finansowych pozostanie znikoma. Upowszechnienie wymiany e-faktur jest okazją dla elektronizacji, a przez to „ujawnienia” potencjału kontraktów handlowych, dotychczas „zamrożonego” w setkach tysięcy, a nawet milionach, zwykle niskokwotowych, papierowych faktur, które firmy wystawiają innym firmom. Ujawnienie tego potencjału jest krokiem do zaoferowania finansowania tych zelektronizowanych faktur przez instytucje finansowe. Jest to zarówno zadanie, jak i szansa dla wyspecjalizowanych banków korporacyjnych.

Realizacja tego zadania wymagałaby jednak wzajemnego uzgodnienia przez kluczowe polskie banki korporacyjne zasad udostępniania i wzajemnej wymiany e-faktur ich klientów, w tym podstawowego modelu biznesowego tej wymiany. Konieczne byłoby udostępnienie przez banki usługi przekazywania faktur za pośrednictwem kanałów elektronicznej komunikacji firm z bankami, a przede wszystkim stworzenie lub wybranie międzybankowej sieci bezpiecznej wymiany takich e-dokumentów (zasad zabezpieczania, formatowania i translacji formatów, centralnego rejestru wymieniających – podmiotów uczestniczących w wymianie e-faktur wraz z ich adresami u banków-usługodawców, reprezentujących te firmy).

Stawką jest nie tyle ew. zdominowanie przez banki rynku wymiany e-faktur i uzyskiwanie przychodów z tytułu ich przekazywania i odbioru, gwarantowania tożsamości nadawców i odbiorców, ewentualnie przekazywania e-faktur do archiwizacji. Gra toczy się o „wyhodowanie”, w kontrolowanej przez banki infrastrukturze, masowego rynku między-firmowej wymiany e-faktur, które mogłyby stać się przedmiotem masowego, łatwego operacyjnie, zautomatyzowanego, dyskontowego finansowania wymienianych dokumentów.

Ryzykiem dla banków jest dłuższe wstrzymywanie się przed wejściem na ścieżkę, na którą wstąpiły już niektóre banki korporacyjne Europy zachodniej, polegającą na uzgadnianiu zasad i kanałów (sieci) międzybankowej wymiany e-faktur firm. Zagrożenie to sprowadza się do „oddania pola” w zakresie wymiany e-faktur, a pośrednio oferowania firmom usług dyskontowego finansowania ich kontraktów handlowych, softwarehouse’om, dostawcom usług sieciowych i innym graczom pozabankowym.

Autor jest dyrektorem ds. strategii i rozwoju w Departamencie Bankowości Transakcyjnej mBank S.A. Prezentowane tezy odzwierciedlają indywidualne opinie autora