Sytuacja majątkowa i kapitałowa oraz wynik finansowy Narodowego Banku Polskiego za 2021 r.

Kategoria: Analizy

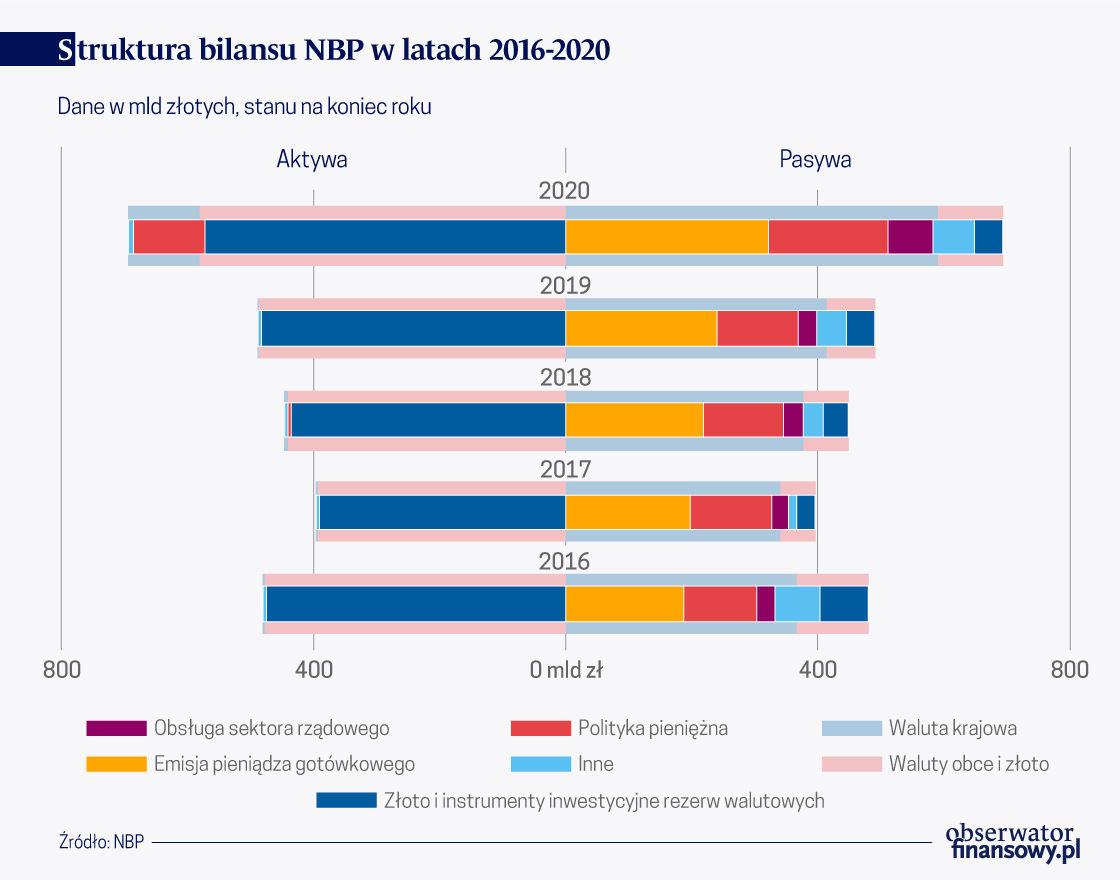

Podobnie jest z Narodowym Bankiem Polskim. Kiedy myśli się o NBP, pierwsze nasuwające się skojarzenie to dbanie o wartość polskiego pieniądza – czyli prowadzenie polityki pieniężnej. Ale NBP emituje również – używane na co dzień – banknoty i monety. Gromadzi rezerwy dewizowe i prowadzi gospodarkę nimi, zapewniając płynność płatniczą kraju. Realizuje także bankową obsługę budżetu państwa. Pełni również wiele innych zadań, wśród których istotne jest np. prowadzenie systemów płatniczych, zapewniających regulowanie wzajemnych należności i zobowiązań w gospodarce. Mówiąc ogólnie, NBP jest bankiem państwa, któremu w konstytucji przypisano tak zwaną władzę monetarną. A każda z pełnionych przez NBP funkcji, znajduje swoje odzwierciedlenie zarówno w bilansie NBP, jak też w jego rachunku zysków i strat.

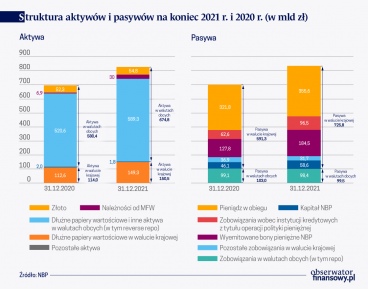

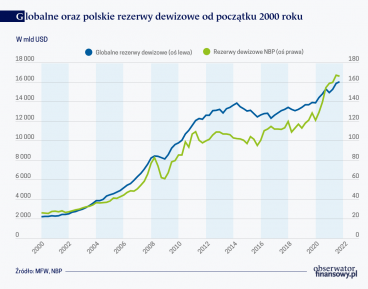

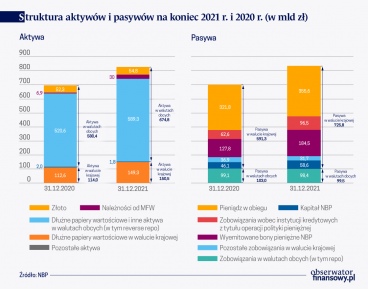

W przypadku NBP największy udział w aktywach banku mają rezerwy dewizowe. Są to waluty obce zainwestowane przede wszystkim w dłużne papiery wartościowe emitowane przez zagraniczne rządy, agencje rządowe i instytucje międzynarodowe oraz, w mniejszym stopniu, w lokaty terminowe i obligacje przedsiębiorstw niefinansowych. Niewielka część rezerw walutowych jest utrzymywana na rachunkach bieżących, głównie w zagranicznych bankach centralnych. Aby uzyskać dodatkowy dochód, NBP zawiera transakcje z przyrzeczeniem odkupu reverse repo (prezentowane w aktywach), zwykle łącznie z transakcjami repo (prezentowanymi w pasywach). Istotnym składnikiem rezerw dewizowych NBP, jest też złoto odpowiadające międzynarodowym standardom czystości, które jest przechowywane w bankach zagranicznych (głównie w Banku Anglii na rachunku bieżącym lub na rachunkach lokat terminowych) oraz w skarbcach NBP.

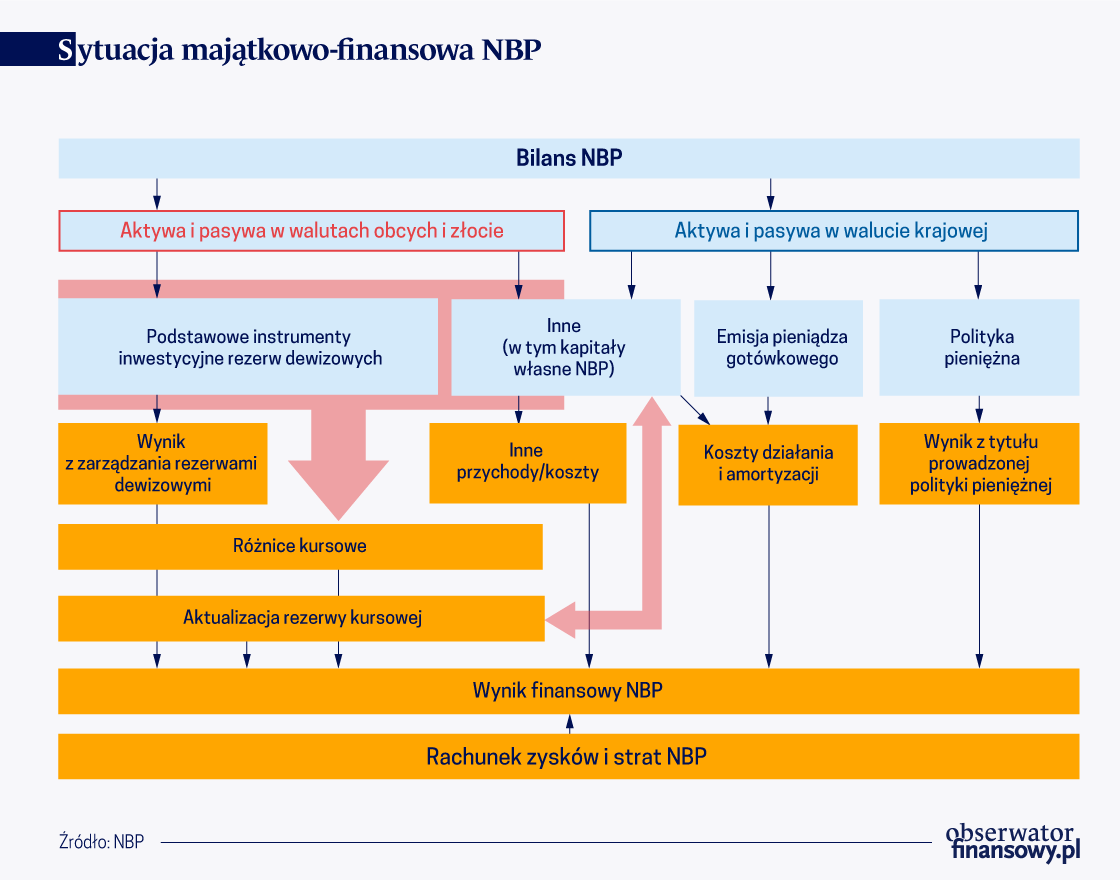

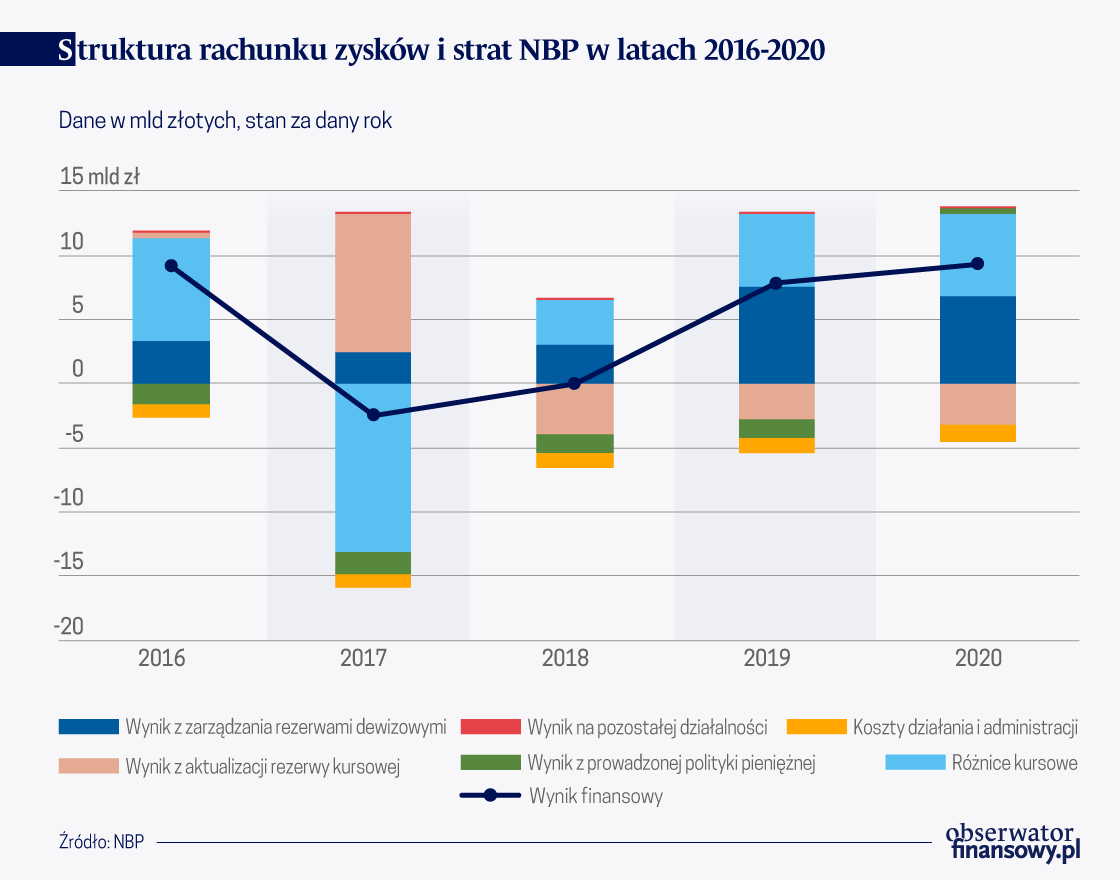

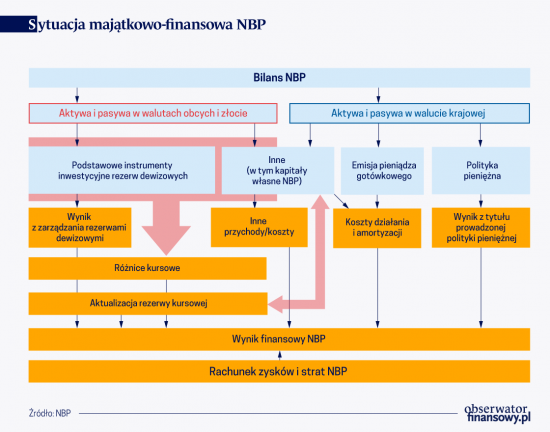

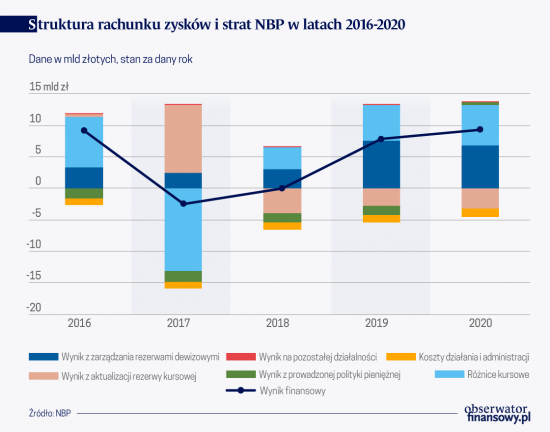

Można powiedzieć, że wynik finansowy NBP jest determinowany przez zarządzanie rezerwami dewizowymi. Przychody i koszty z nimi związane, dotyczą głównie odsetek od dłużnych papierów wartościowych i lokat, wyniku ze sprzedaży oraz wyceny cenowej dłużnych papierów wartościowych[1] oraz wyniku z instrumentów pochodnych (np. futures). Wynik z zarządzania rezerwami dewizowymi jest w dużym stopniu uwarunkowany kształtowaniem się czynników pozostających poza kontrolą NBP. Należą do nich przede wszystkim: wielkość napływu środków w walutach obcych z zagranicy (co wpływa na wzrost poziomu rezerw dewizowych) oraz kształtowanie się sytuacji na rynkach finansowych – kursów walutowych w relacji do złotego oraz zagranicznych stóp procentowych. Na wynik ten wpływa również przyjęta struktura inwestycyjna rezerw dewizowych, czyli struktura walutowa i rodzaj wykorzystywanych instrumentów finansowych.

W związku z pandemią COVID-19, ze względu na zagrożenie dla polskiej gospodarki, NBP w 2020 r. uwzględniał w polityce pieniężnej dodatkowe działania, mające na celu ograniczenie negatywnych skutków pandemii.

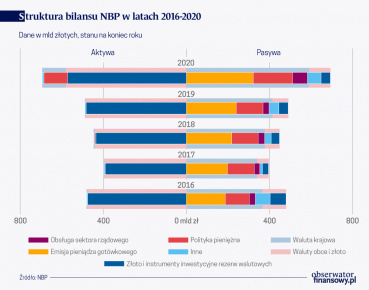

Z kolei, jeśli spojrzy się na realizowaną przez NBP politykę pieniężną, to jest ona prowadzona w warunkach nadpłynności sektora bankowego. Do realizacji celu operacyjnego polityki pieniężnej, NBP stosuje wybrane instrumenty, w szczególności operacje otwartego rynku, polegające na emisji bonów pieniężnych NBP (prezentowanych w pasywach). Używanym przez NBP instrumentem polityki pieniężnej jest też rezerwa obowiązkowa (również prezentowana w pasywach). Konieczność jej utrzymywania ogranicza skalę operacji otwartego rynku przeprowadzanych w celu absorpcji nadpłynności sektora bankowego. Ponadto NBP przeprowadza z bankami krajowymi operacje depozytowo-kredytowe. Umożliwia im lokowanie nadwyżki płynności w banku centralnym, w formie depozytu na koniec dnia (prezentowanego w pasywach), bądź też uzupełnienie niedoboru płynności, przez udzielenie bankowi kredytu lombardowego (prezentowanego w aktywach). NBP może również, w określonych warunkach, udzielać bankom kredytu refinansowego w złotych, w celu uzupełnienia ich zasobów pieniężnych (prezentowanego w aktywach). W związku z pandemią COVID-19, ze względu na zagrożenie dla polskiej gospodarki, NBP w 2020 r. uwzględniał w polityce pieniężnej dodatkowe działania, mające na celu ograniczenie negatywnych skutków pandemii. Najważniejszym z nich był skup na rynku wtórnym obligacji skarbowych oraz dłużnych papierów wartościowych z gwarancją Skarbu Państwa w ramach strukturalnych operacji otwartego rynku (prezentowane w aktywach).

Utrzymująca się nadpłynność krajowego sektora bankowego powoduje, że NBP ponosi koszty dyskonta od wyemitowanych bonów pieniężnych. Poziom tych kosztów zależy głównie od poziomu stóp procentowych ustalanych przez Radę Polityki Pieniężnej, nadpłynności sektora bankowego (wynikającej głównie z wymiany w NBP na walutę krajową środków w walutach obcych, napływających z zagranicy), stopy rezerwy obowiązkowej oraz stopy jej oprocentowania. Z kolei skutkiem prowadzonych przez NBP działań przeciwdziałających negatywnemu wpływowi pandemii COVID-19, był wzrost przychodów netto – głównie w związku z przychodami z tytułu odsetek od skupionych dłużnych papierów wartościowych[2].

NBP, jak już wspomniano, emituje banknoty i monety powszechnego obiegu oraz banknoty i monety kolekcjonerskie, o różnej strukturze nominałowej. Wielkość emisji pieniądza zależy od czynników egzogenicznych, w szczególności od kształtowania się popytu na pieniądz gotówkowy w gospodarce. Wyemitowane przez NBP banknoty i monety stanowią obok zobowiązań z tytułu polityki pieniężnej – najistotniejszą pozycję pasywów w bilansie NBP. Działalność emisyjna wiąże się z kosztami produkcji banknotów i monet (NBP zleca „na zewnątrz” wytwarzanie banknotów i monet). Koszty emisji znaków pieniężnych zależą przede wszystkim od liczby zamówionych banknotów i monet oraz cen ich zakupu, a także od kosztów zakupu kruszcu do produkcji monet.

NBP w końcu prowadzi także rachunki bankowe dla sektora rządowego, w tym głównie dla budżetu państwa. Rachunki te są prezentowane w pasywach; z ich prowadzeniem wiążą się głównie koszty oprocentowania.

Ta różnorodność funkcji pełnionych przez NBP przejawia się w zróżnicowanej strukturze jego aktywów i pasywów. Ale to, co najbardziej charakteryzuje bilans NBP i rzutuje na wyniki finansowe banku, to asymetria walutowa. Oznacza to, że dominującą część aktywów stanowią waluty obce (rezerwy dewizowe), podczas gdy po stronie pasywów przeważa waluta krajowa (polityka pieniężna, emisja banknotów i monet).

Ujemne różnice z wyceny kursowej walut obcych pomniejszają wynik finansowy NBP. Z kolei dodatnie różnice z wyceny kursowej walut obcych, zwiększają kapitał NBP i nie powiększają wyniku finansowego NBP.

W konsekwencji NBP ma otwartą pozycję walutową, tj. nadwyżkę aktywów nad zobowiązaniami w walutach obcych. Tym samym bank narażony jest na ryzyko kursowe. Wpływ zmian kursów walut obcych na wynik finansowy NBP (wynik z różnic kursowych) zależy od kształtowania się kursu złotego do walut obcych, zarówno w trakcie roku, jak i na dzień bilansowy. W trakcie roku, zrealizowane różnice kursowe są prezentowane w rachunku zysków i strat. Natomiast na koniec roku wpływ na wynik finansowy NBP z tytułu posiadanych walut obcych jest asymetryczny. Ujemne różnice z wyceny kursowej walut obcych (koszty niezrealizowane) pomniejszają wynik finansowy NBP (tak jak ujemne zrealizowane różnice kursowe z transakcji). Z kolei dodatnie różnice z wyceny kursowej walut obcych (przychody niezrealizowane), zwiększają kapitał NBP i nie powiększają wyniku finansowego NBP. Asymetria walutowa generuje ryzyko poniesienia straty w wyniku zmian kursów walutowych. Prawdopodobieństwo jej wystąpienia rośnie wraz ze wzrostem skali aprecjacji złotego względem walut obcych.

W celu przeciwdziałania negatywnemu wpływowi wahań kursu złotego do walut obcych[3] na wynik finansowy NBP, ustawa o NBP zobowiązuje Bank do tworzenia rezerwy na pokrycie ryzyka zmian kursu złotego do walut obcych (zwanej rezerwą kursową). Zasady tworzenia i rozwiązywania tej rezerwy ustala Rada Polityki Pieniężnej[4]. Tworzenie rezerwy zmniejsza wynik finansowy NBP, podczas gdy jej rozwiązywanie zwiększa go, przez co ogranicza ewentualną stratę, jaka mogłaby wynikać z wyceny kursowej. Wynik aktualizacji rezerwy jest prezentowany w rachunku zysków i strat, natomiast stan rezerwy jest prezentowany w pasywach (jako element kapitału NBP).

Należy wyraźnie zaznaczyć, że celem działalności banku centralnego nie jest osiąganie zysku, lecz realizowanie jego funkcji. W związku z tym, sam wynik finansowy jest niejako wielkością wypadkową skutków finansowych realizacji celu i zadań banku. Zatem nie zawsze bank osiąga dodatni wynik finansowy (zysk). Czasami może odnotowywać ujemny wynik finansowy (stratę). Niezależnie od tego bank centralny, realizując swoje funkcje należycie, dąży do efektywnego wykorzystania posiadanych zasobów. Dla przykładu, zarządzając rezerwami dewizowymi, bank w pierwszej kolejności bierze pod uwagę zapewnienie bezpieczeństwa instrumentów finansowych, w które inwestuje oraz ich wysoką płynność, tak by móc z nich skorzystać na bieżąco. Gdy te warunki są spełnione, bank, jako kolejne kryterium oceny inwestycji, bierze pod uwagę ich dochodowość. Jak już wcześniej wskazano rezerwy dewizowe są największym źródłem przychodów NBP. Wynik na rezerwach dewizowych, w tym związanych z nimi różnic kursowych, odpowiadał za wypracowane przez NBP w ostatnich latach zyski i związane z tym wysokie wpłaty do budżetu państwa.

Z rezerwami dewizowymi wiąże się jednak też ryzyko, które materializuje się, gdy np. na skutek umocnienia waluty krajowej następuje spadek ich równowartości złotowej (jak np. w 2007 i 2017 r.). Dlatego też NBP stara się w każdym roku „odłożyć” chociaż część wypracowanych wyników na rezerwę kursową, która może w przyszłości niwelować negatywne skutki ryzyka kursowego. W przypadku polityki pieniężnej, sytuacja jest nieco odmienna. Wynika to z faktu, że realizując tę funkcję, NBP z reguły ponosi koszty. Związane jest to ze wspomnianą nadpłynnością sektora bankowego, której absorbcja w celu utrzymania stóp procentowych na określonym przez RPP poziomie, obniża wynik finansowy NBP. Dlatego w uproszczeniu można stwierdzić, że na wielkość wyniku finansowego NBP największy wpływ mają stopy zwrotu z posiadanych instrumentów inwestycyjnych rezerw dewizowych (z uwzględnieniem kursów walut obcych[5]), krajowe stopy procentowe, jak też wielkość rezerw dewizowych i nadpłynności sektora bankowego. Zmiany wyniku finansowego najczęściej są spowodowane wahaniami kursów walut obcych względem złotego. W mniejszym stopniu wpływają na nie zmiany rentowności dłużnych papierów wartościowych na rynkach zagranicznych oraz poziom krajowych stóp procentowych.

Wypracowany przez NBP zysk, w 95 proc. zasila budżet państwa. Według wstępnych danych finansowych za 2021 rok (niezaudytowanych jeszcze przez biegłego rewidenta) NBP wypracował zysk na poziomie wyższym niż notowane w ostatnich latach. Oznacza to, że również wpłata do budżetu państwa będzie na poziomie wyższym niż w ubiegłych latach.

Autorzy wyrażają własne opinie, a nie oficjalne stanowisko NBP.

[1] Dłużne papiery wartościowe w walutach obcych, z wyjątkiem portfela papierów utrzymywanych do dnia zapadalności (tzw. HTM – ang. held to maturity), są wyceniane według średniej ceny rynkowej lub na podstawie stawek krzywej rentowności (jeśli ceny rynkowe nie są dostępne). Zgodnie z zasadą ostrożności, dodatnie efekty wyceny (tzw. przychody niezrealizowane)są ujmowane w bilansie NBP po pasywach (jako element kapitału NBP) i nie zwiększają wyniku finansowego NBP. Ujemne natomiast pomniejszają wynik finansowy banku na koniec roku obrotowego.

[2] Dłużne papiery wartościowe w walucie krajowej utrzymywane na potrzeby polityki pieniężnej są wyceniane według ceny zakupu skorygowanej o rozliczone dyskonto/premię, z pomniejszeniem o odpis z tytułu utraty wartości.

[3] W sytuacji przewagi aktywów w walutach obcych nad zobowiązaniami w walutach obcych, negatywnym stukiem jest umacnianie się złotego wobec walut obcych (aprecjacja waluty krajowej).

[4] Uchwała nr 6/2019 Rady Polityki Pieniężnej z dnia 5 listopada 2019 r. w sprawie zasad tworzenia i rozwiązywania rezerwy na pokrycie ryzyka zmian kursu złotego do walut obcych w Narodowym Banku Polskim (Dz. Urz. NBP poz. 14).

[5] W tym wynik z aktualizacji kwoty rezerwy kursowej.

Tekst został jednocześnie – 25 lutego – opublikowany w numerze 3. wydania papierowego Obserwatora Finansowego w magazynie weekendowym „Dziennika Gazety Prawnej”, wraz z innymi artykułami autorów piszących dla OF. Tematem przewodnim numeru 3. są analizy podstawowych zadań Narodowego Banku Polskiego i innych banków centralnych w zakresie gromadzenia rezerw walutowych, a także zarządzania nimi. Jednym z ważnych aktywów będących w dyspozycji banków centralnych jest zasób złota. To aktywo na trudne czasy, którego cena w ostatnich latach rośnie i które staje się coraz istotniejszym zabezpieczeniem stabilności rezerw walutowych banków centralnych, w tym – NBP.

Artykułami, w których poruszone zostaną zagadnienia aktywów rezerwowych ze szczególnym uwzględnieniem roli złota są teksty: Dominika Skopca z Departamentu Zagranicznego NBP oraz Jana Cipiura – ekonomisty, publicysty, stałego autora analiz na tematy makroekonomiczne w serwisie Obserwator Finansowy.

Ciekawy wątek polskiego eksportu do Chin podejmuje ekspert Departamentu Analiz i Badań Ekonomicznych NBP Jan Baran. Skala tego eksportu zwiększa się, jednak jest wciąż niewielka w porównaniu z importem z Chin. Jest więc zdecydowanie jeszcze sporo do zrobienia, aby zmniejszyć nasz spory deficyt w handlu z Państwem Środka. Ciekawe jest to, że polskie firmy w największym stopniu eksportują do Chin produkty z kategorii uważanych od lat za specjalność chińskiego eksportu do innych krajów – za 32 proc. wartości tego eksportu odpowiadają maszyny i urządzenia, sprzęt elektryczny i elektrotechniczny. Z kolei niemal jedna czwarta to eksport metali, czyli głównie miedzi.

Bardzo często poruszany obecnie w debacie politycznej i ekonomicznej temat cen uprawnień do emisji CO2 znajduje swoje odzwierciedlenie w eksperckiej analizie Pawła Witkowskiego, który zastanawia się, czy niezwykle dynamiczny wzrost tego instrumentu wprowadzonego w Unii Europejskiej w celu redukcji gazów cieplarnianych, wynika z przyczyn fundamentalnych czy ze spekulacji instytucji finansowych. Analizy popytu i podaży podważają tak duży wzrost cen uprawnień do emisji CO2. Trzeba podkreślić, że wzrost tych cen ma niebagatelny wpływ na gospodarkę, zwłaszcza na inflację.

Profesor Leon Podkaminer podsumowuje IV kadencję RPP, której sześcioletni okres pracy dobiega właśnie końca. Autor zwraca uwagę, że RPP musi działać zawsze z rozwagą, nie podwyższając stóp procentowych zbyt mocno, żeby nie zaszkodzić gospodarce. W konkluzji autor stwierdza, że to właśnie ta RPP, często krytykowana za utrzymywanie stóp procentowych na niskim poziomie, przeprowadziła gospodarkę ze stanu bezrobocia wysokiego do niskiego.

Jerzy Bielewicz zastanawia się, czy cyfrowy juan, który miał zostać wypromowany w trakcie igrzysk olimpijskich w Pekinie jest projektem wyłącznie gospodarczym, czy jednak należałoby myśleć o tym cyfrowym pieniądzu banku centralnego Chin w kategoriach wielkiej polityki i budowania przez Chiny podstawy do globalnej ekspansji w zakresie przepływów finansowych.

Bieżący numer Obserwatora Finansowego zamyka recenzja dotycząca publikacji opisującej wojenne losy polskiego złota. Jest to kontynuacja tematyki z poprzedniego numeru – tutaj nieco inaczej rozłożone akcenty i inna opisywana książka. Autorem jest stały recenzent anglojęzycznych publikacji naukowych i popularnonaukowych w serwisie OF Aleksander Piński.

Wszystkie teksty z wydania papierowego zostaną w piętek opublikowane w wersji online na stronie Obserwatora Finansowego.