Żywności nie zabraknie, ale będzie jeszcze droższa

Kategoria: Sektor niefinansowy

Dr ekonomii, starszy ekonomista w Credit Agricole Bank Polska, asystent w Katedrze Ekonomii Stosowanej w SGH w Warszawie

Rosyjskie embargo zostało wprowadzone w warunkach silnego uzależnienia Rosji od importu żywności. Wewnętrzna produkcja pokrywała jedynie ok. 40 proc. spożycia owoców, ok. 80 proc. konsumpcji mięsa i produktów mięsnych, ryb i owoców morza, mleka i produktów mlecznych oraz ok. 90 proc. spożycia warzyw.

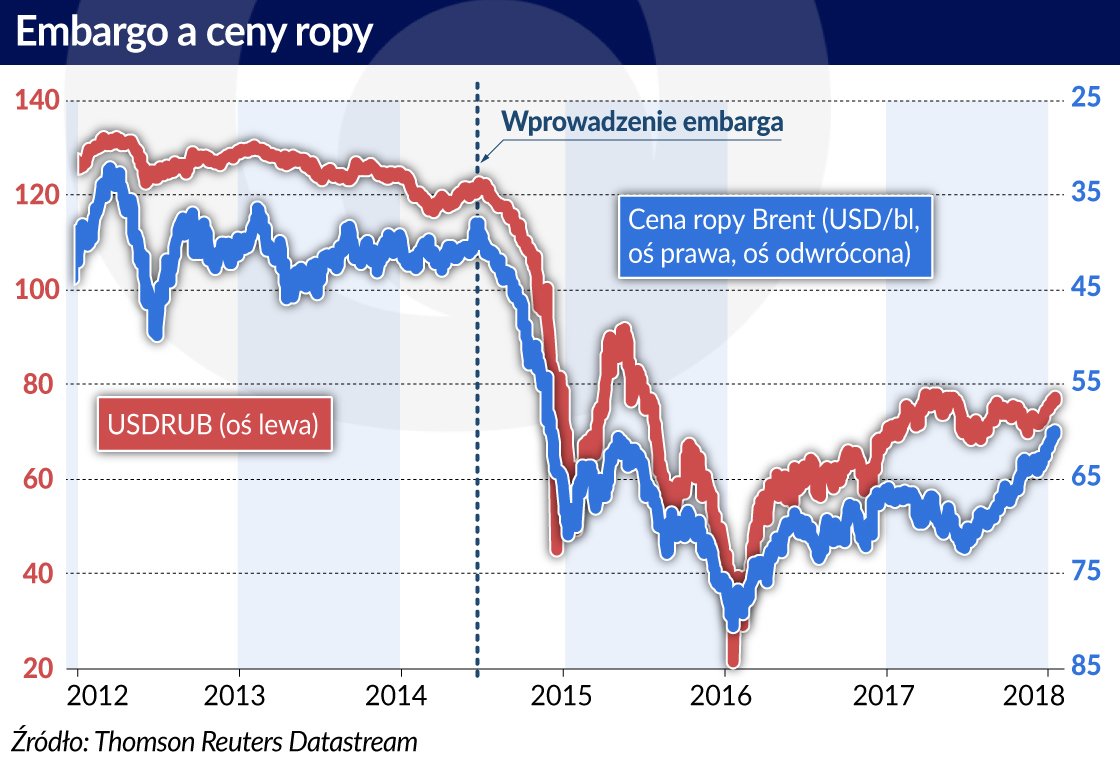

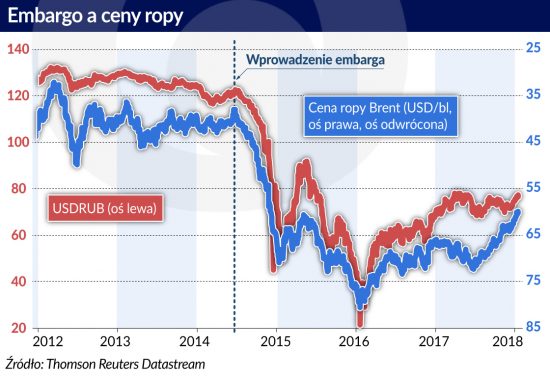

Embargiem zostali objęci najwięksi światowi eksporterzy żywności (m.in. UE, USA, Australia i Kanada), co znacząco ograniczyło możliwości reorientacji geograficznej rosyjskiego importu. Zakupom zagranicznej żywności nie sprzyjała również silna deprecjacja rubla związana ze znaczącym spadkiem cen ropy naftowej (patrz infografika na dole artykułu) oraz kryzysem gospodarczym w Rosji.

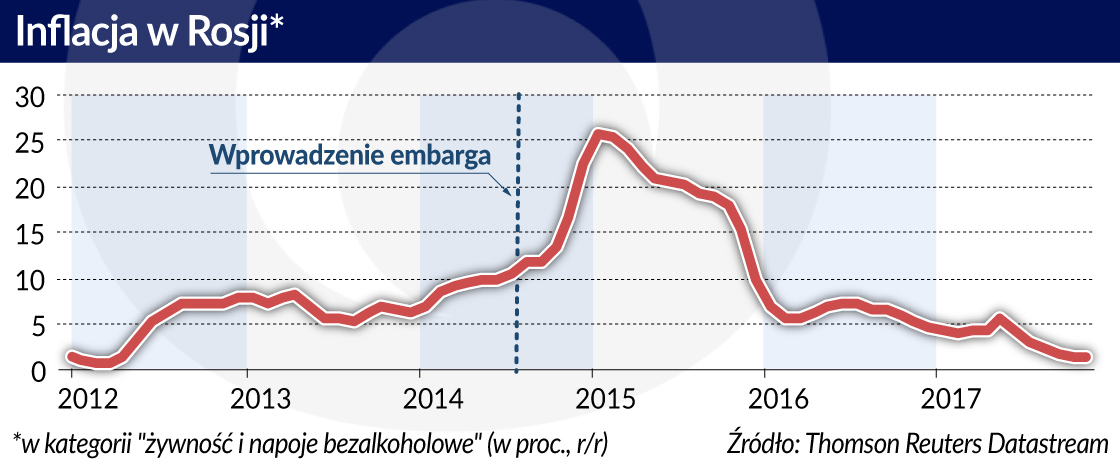

W efekcie w Rosji po wprowadzeniu sankcji doszło do silnego wzrostu cen żywności. W pierwszym roku obowiązywania embarga (czyli od sierpnia 2014 r. do lipca 2015 r.) średnioroczna inflacja w kategorii „żywność i napoje bezalkoholowe” wyniosła 18,1 proc. w ujęciu rocznym. W drugim i trzecim roku po wprowadzeniu sankcji inflacja cen żywności również pozostawała na relatywnie wysokim historycznie poziomie i wynosiła odpowiednio 11 proc. oraz 4,7 proc. Względną stabilizację cen przyniósł dopiero koniec 2017 r., kiedy to ich wzrost w ujęciu rocznym ukształtował się poniżej 1 proc.

Rosnące ceny żywności w warunkach izolacji rosyjskiego rynku od zachodniej konkurencji miały pozytywny wpływ na marże firm z rosyjskiej branży rolno-spożywczej. To z kolei zachęcało przedsiębiorców do inwestycji w rozbudowę mocy wytwórczych w celu zwiększenia sprzedaży. Proces ten był dodatkowo wspierany przez liczne programy rządowe ukierunkowane na zapewnienie Rosji jak największej samowystarczalności w obszarze produkcji żywności.

Rosnące ceny żywności w warunkach izolacji rosyjskiego rynku od zachodniej konkurencji miały pozytywny wpływ na marże firm z rosyjskiej branży rolno-spożywczej. To z kolei zachęcało przedsiębiorców do inwestycji w rozbudowę mocy wytwórczych w celu zwiększenia sprzedaży. Proces ten był dodatkowo wspierany przez liczne programy rządowe ukierunkowane na zapewnienie Rosji jak największej samowystarczalności w obszarze produkcji żywności.

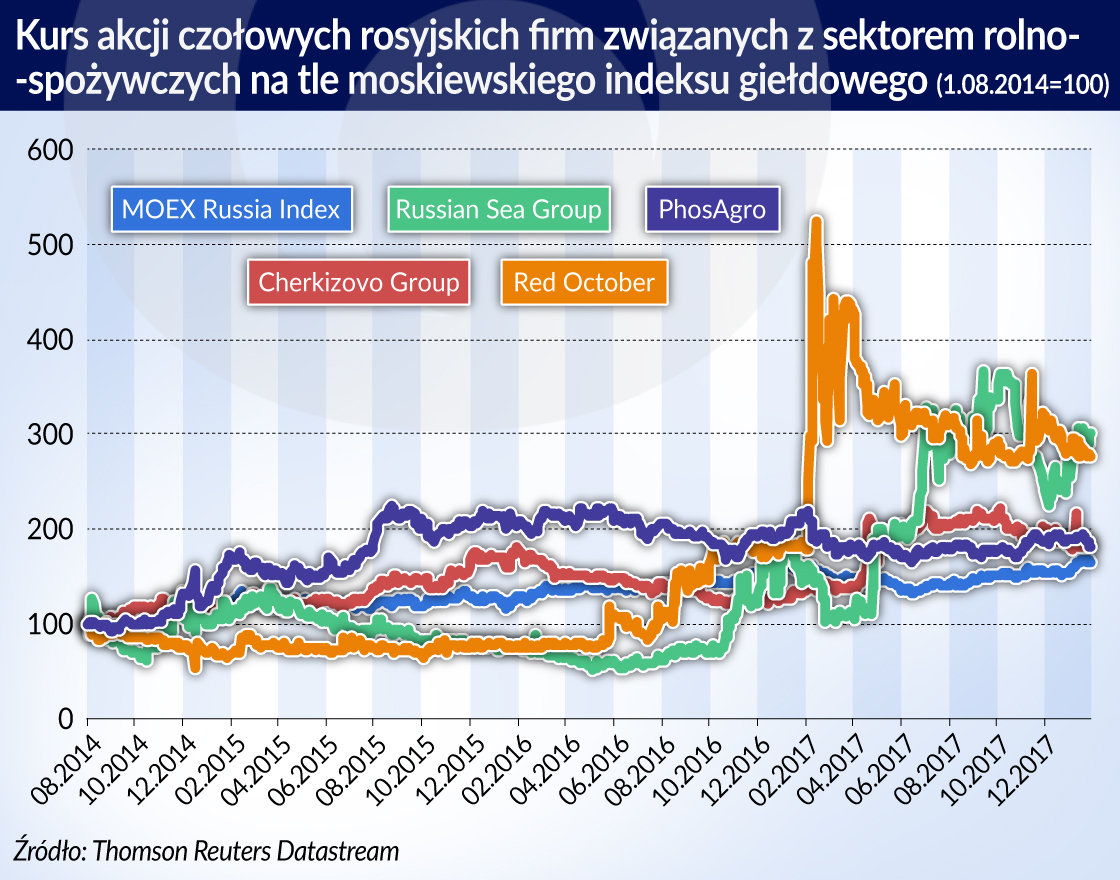

Jeśli ktoś w momencie wprowadzenia embarga zainwestował w akcje czołowych rosyjskich firm związanych z branżą rolno-spożywczą nie ma obecnie powodów do narzekań. Od tego czasu podwoił się kurs akcji Grupy Cherkizovo, największego rosyjskiego producenta mięsa, oraz PhosAgro, kluczowego producenta nawozów.

Z kolei ceny akcji czołowego rosyjskiego producenta słodyczy Red October oraz przetwórcy ryb Russian Sea Group potroiły się. W tym samym czasie główny indeks moskiewskiej giełdy zwiększył się o ok. 60 proc. Wskazuje to, że największe firmy związane z rosyjską branżą rolno-spożywczą po wprowadzeniu embarga radziły sobie na ogół lepiej niż pozostałe spółki notowane na moskiewskiej giełdzie.

W ujęciu sektorowym jednym z największych beneficjentów rosyjskiego embarga jest sektor wieprzowiny. Zgodnie z szacunkami USDA (United States Department of Agriculture) jej produkcja w latach 2013-2017 wzrosła o 23 proc. Jednocześnie spożycie wieprzowiny po przejściowym znaczącym spadku w 2014 r. z uwagi na silny wzrost cen powróciło już do poziomów sprzed embarga. W ten sposób Rosja pokrywa obecnie ponad 91 proc. swojego zapotrzebowania na wieprzowinę, podczas gdy w 2013 r. było to 73 proc. Wzrostowi produkcji wieprzowiny w Rosji sprzyja wysoka konsolidacja w sektorze. Dzięki efektom dużej skali firmy są bowiem w stanie szybciej inwestować w zwiększenie mocy wytwórczych i w ten sposób zagospodarować miejsce po zachodnich eksporterach wieprzowiny. Wysoka koncentracja umożliwia również sprawniejszą współpracę z rządem we współfinansowaniu projektów inwestycyjnych, gdyż duże firmy są lepszym partnerem do rozmów niż niewielkie rozproszone przedsiębiorstwa. Zakładając utrzymanie obserwowanego w ostatnich trzech latach wysokiego tempa wzrostu produkcji wieprzowiny, Rosja może wkrótce osiągnąć nadwyżkę produkcji.

Dzięki embargu sukces odniósł również rosyjski sektor drobiu. Zgodnie z szacunkami USDA jego produkcja w latach 2013-2017 wzrosła o 29 proc. Istotnym czynnikiem oddziałującym w kierunku rozwoju tej branży był silny popyt wewnętrzny na drób po wprowadzeniu embarga. W warunkach znaczącego wzrostu cen żywności drób pozostawał bowiem najtańszym gatunkiem mięsa. Rozwojowi branży, podobnie jak w przypadku sektora wieprzowiny, sprzyjała również jej wysoka konsolidacja. W konsekwencji zgodnie z danymi USDA Rosja pokrywa obecnie prawie 98 proc. swojego zapotrzebowania na drób. Jeśli rosyjska branża drobiarska będzie chciała utrzymać dotychczasowe tempo wzrostu produkcji w najbliższych latach stanie przed koniecznością wejścia na rynki eksportowe.

W warunkach embarga, które wyeliminowało norweski eksport żywności do Rosji coraz większymi sukcesami może pochwalić się również rosyjska branża rybna. Rozwój marikultury (hodowla organizmów morskich) przyspieszył po kryzysie z 2015 r., kiedy to największe firmy poniosły znaczące straty z uwagi na epidemie ryb, jakie dotknęły ich zakłady. Obserwowany jest obecnie silny wzrost inwestycji wspieranych przez subsydia rządowe. Czynnikiem hamującym zwiększenie produkcji jest jednak nadal niedobór nowoczesnego sprzętu, technologii produkcyjnych oraz specjalistycznych pasz. Rozwiązaniem tego problemu są akwizycje, czego dowodem jest niedawny zakup firmy Olden Oppdrettsanlegg – norweskiego producenta narybku łososia przez największą rosyjską firmę rybną Russian Sea Group.

Ostatnie lata dostarczyły jednak licznych przykładów, że nawet brak zachodniej konkurencji nie jest gwarancją sukcesu. Jednym z nich jest rosyjska branża mleczarska. Zgodnie z danymi USDA produkcja mleka w Rosji w latach 2013-2017 zwiększyła się zaledwie o 0,2%, co jest wzrostem zbyt małym by myśleć o zbliżeniu się do odległego poziomu samowystarczalności. Wynika to z bardzo dużego rozdrobnienia produkcji mleka w Rosji. Małe gospodarstwa często nie są w stanie sfinansować długoterminowych inwestycji polegających na zakupie wysokomlecznych ras bydła, nowoczesnych urządzeń czy też rozwiązań weterynaryjnych. Nie sprzyjają temu wysokie stopy procentowe oraz niski kurs rubla, zwłaszcza, że z uwagi na niski poziom rozwoju rosyjskiego mleczarstwa większość nowoczesnych czynników produkcji musi być importowana.

W konsekwencji, rosyjskie gospodarstwa nie są w stanie dostarczyć dobrej jakości surowca. Wsparcie dla takiej oceny stanowią dane USDA, zgodnie z którymi do mleczarni trafia zaledwie ok. 67 proc. produkowanego w Rosji mleka, podczas gdy średnia dla UE wynosi ok. 89 proc. Brak dobrej jakości surowca stanowi barierę dla rozwoju przetwórstwa. O skali problemu świadczy ostatnia inwestycja firmy Danone, która w obliczu deficytu dobrej jakości surowca zdecydowała się przetransportować na Syberię 5000 krów i rozpocząć produkcję mleka we własnym zakresie. Jest to bezprecedensowa sytuacja, ponieważ Danone zajmuje się przetwórstwem mleka, a nie jego produkcją.

Z tymi samymi problemami co branża mleczarska zmagają się producenci wołowiny. Produkcja wołowiny w Rosji jest przede wszystkim „produktem ubocznym” branży mleczarskiej, z której pochodzi aż 85 proc. podaży tego rodzaj mięsa. W konsekwencji, zgodnie z danymi USDA w latach 2013-2017 produkcja wołowiny zmniejszyła się o ok. 3 proc. wraz z pogorszeniem sytuacji ekonomicznej ludności doszło do silnego spadku popytu na wołowinę, której spożycie w latach 2013-2017 obniżyło się o 24 proc. Mimo to Rosja nadal pokrywa zaledwie 72 proc. swojego zapotrzebowania na ten gatunek mięsa.

Z problemami zmaga się również rosyjska branża owocowo-warzywna. Wysokie stopy procentowe nie sprzyjają inwestycjom, gdzie przez wiele lat trzeba płacić odsetki i czekać aby nowe sady dały pierwsze owoce. Zgodnie z szacunkami USDA odpowiednio ok. 64 proc. i 70 proc. rosyjskiej podaży owoców i warzyw pochodzi z małych gospodarstw. Dodatkowo silną barierę stanowi niewystarczająca infrastruktura do przechowywania i transportu owoców i warzyw, co skutkuje nadpodażą w okresie zbiorów i niedoborami poza sezonem.

W rosyjskiej branży rolno-spożywczej znajdziemy jednak również sektory, które świetnie radzą sobie mimo tego, że nie są chronione embargiem. Jednym z nich jest sektor zbożowy. Produkcja zbóż w Rosji wg USDA w sezonie 2017/2018 wyniosła ok. 127 mln ton i była o ok. 26 proc. wyższa niż w sezonie, w którym wprowadzono embargo. Jednocześnie osiągnęła ona najwyższy poziom przynajmniej od czasu rozpadu Związku Radzieckiego.

W konsekwencji, w ostatnim sezonie Rosja stała się największym światowym eksporterem pszenicy wyprzedzając dotychczasowych liderów takich jak UE oraz USA. Sukces ten wręcz przerósł możliwości logistyczne Rosji, której infrastruktura okazała się niewystarczająca do obsługi tak dużego eksportu. Produkcję zbóż w Rosji wspierają przede wszystkim bardzo korzystne czynniki geograficzne takie jak duże zasoby wysokiej jakości gleb oraz potencjał terytorialny. Jednocześnie branża osiąga efekty dużej skali, z uwagi na dominację wielkoobszarowych gospodarstw, co znacząco ułatwia inwestycje. Na rynkach eksportowych Rosja uzyskuje również przewagi dzięki dostępowi do Morza Czarnego, który znacząco obniża koszty transportu zbóż do krajów Afryki Północnej, będących ich największymi importerami. W ostatnich latach dla rosyjskich eksporterów zbóż nie bez znaczenia był również niski kurs rubla, który w istotny sposób zwiększył ich konkurencyjność cenową.

Imponujący wzrost w ostatnich latach bez pomocy embarga odnotowała również rosyjska produkcja cukru, która zgodnie z danymi USDA w latach 2013-2016 zwiększyła się o 40 proc. do 6,2 mln ton w sezonie 2016/2017, osiągając najwyższy poziom przynajmniej od rozpadu Związku Radzieckiego. Istotną rolę podobnie jak w przypadku zbóż odgrywają tutaj czynniki geograficzne. Niemniej jednak w ostatnich latach obserwowana była również wyraźna poprawa wydajności produkcji w branży, będąca konsekwencją dokonanych wcześniej inwestycji. W efekcie, Rosja produkuje obecnie nieznacznie więcej cukru niż konsumuje, podczas gdy 3 lata temu pokrywała niecałe 80 proc. swojego zapotrzebowania.

Przykłady poszczególnych sektorów rosyjskiej branży spożywczej wskazują, że embargo nie jest warunkiem niezbędnym do osiągnięcia sukcesu i jednocześnie go nie gwarantuje. Co więcej, w długim okresie rodzi ono istotne ryzyko dla konkurencyjności chronionych embargiem rosyjskich producentów żywności. Wynika to z następującego mechanizmu. Przed wprowadzeniem embarga rosyjskie firmy traciły udział w rynku na rzecz zachodnich eksporterów żywności, co sugeruje że były one mniej konkurencyjne. Wprowadzenie embarga, którego skutkiem było powstanie niedoboru na rosyjskim rynku żywności i wzrost cen jest przede wszystkim czynnikiem zachęcającym rosyjskie firmy do zwiększenia skali produkcji. Przy braku zachodniej konkurencji motywacja do zwiększania efektywności jest niewielka, gdyż rywalizują one we własnym gronie, gdzie poziom konkurencyjności jest niższy niż wśród zachodnich eksporterów żywności.

Wiele chronionych embargiem sektorów rosyjskiej branży rolno-spożywczej niedługo wygeneruje nadwyżki, będą zmuszone wejść na rynki eksportowe. Zachód jest zaś zarówno znaczącym producentem żywności, jak i jej zamożnym konsumentem. W efekcie jest to rynek bardzo atrakcyjny dla eksporterów.

Wiele chronionych embargiem sektorów rosyjskiej branży rolno-spożywczej niedługo wygeneruje nadwyżki, będą zmuszone wejść na rynki eksportowe. Zachód jest zaś zarówno znaczącym producentem żywności, jak i jej zamożnym konsumentem. W efekcie jest to rynek bardzo atrakcyjny dla eksporterów.

W mojej ocenie istnieje wysokie prawdopodobieństwo, że Zachód nie dopuści do znaczącego importu rosyjskiej żywności, dopóki rosyjski rynek jest zamknięty na żywność zachodnią. Rosja stanie więc przed koniecznością zniesienia embarga przy nierozwiązanym problemie niskiej konkurencyjności części sektorów rosyjskiej branży rolno-spożywczej. Wysoce prawdopodobny jest scenariusz, w którym wiele z chronionych sektorów i firm nie wytrzyma wtedy konkurencji i ich pozycja rynkowa zbiegać będzie do poziomu sprzed embarga.

Rosja ma bezsprzecznie bardzo silne naturalne przewagi konkurencyjne w produkcji żywności związane z czynnikami geograficznymi, jak duża ilość dobrej jakości gleb na dużych obszarach. Jednocześnie postępujące ocieplenie klimatu będzie sprzyjać zwiększeniu tych przewag. W opinii Międzynarodowego Funduszu Walutowego z października 2017 r. (raport Seeking Sustainable Growth – Short-Term Recovery, Long-Term Challenges) Rosja znajduje się w grupie państw najbardziej korzystających z globalnego ocieplenia.

Przy odpowiedniej polityce gospodarczej opartej o zasady rynkowe rosyjska branża rolno-spożywcza osiągnęłaby sukces. Budowanie swoich przewag na izolacji krajowych producentów od zachodniej konkurencji może okazać się krótkowzrocznym rozwiązaniem, które spowolni ten proces.