System z Bretton Woods i jego dziedzictwo – wnioski z konferencji naukowej

Kategoria: Analizy

Ekonomista, pracuje w NBP, specjalizuje się w zagadnieniach polityki pieniężnej i rynków walutowych

(CC BY)

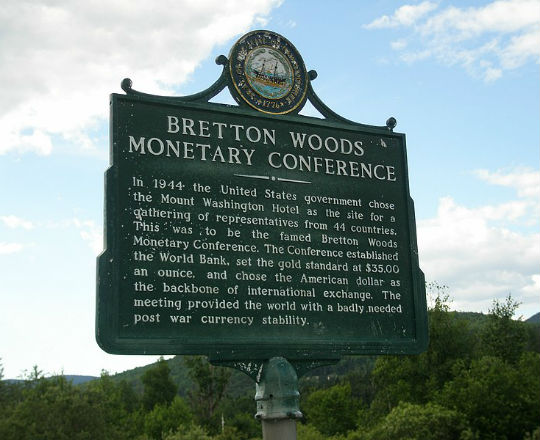

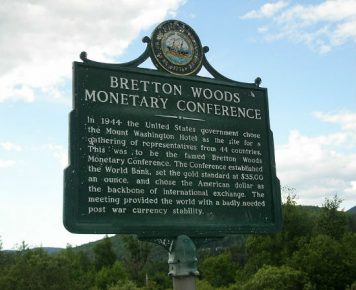

Kiedy jeszcze trwały działania wojenne w Europie oraz innych częściach światach, w amerykańskim Bretton Woods zatwierdzono porozumienia sankcjonujące nowy ład gospodarczy. Tym razem Alianci wyciągnęli wnioski z zakończenia pierwszej wojny światowej i nie zgodzili się na to, aby po kolejnej krwawej wojnie pozostawić kwestie gospodarcze własnemu biegowi. Tym razem wszystko zostało zaplanowane, głównie za sprawą dwóch ekonomistów: Harrego Dextera White’a oraz (nie zawaham użyć się tego określenia) wielkiego Johna Maynarda Keynesa.

Ten pierwszy okazał się agentem radzieckim. Wiele wskazuje na to, że mógł być też ideowcem i w rzeczy samej, kreśląc założenia funkcjonowania systemu z Bretton Woods nie kierował się wskazówkami z Moskwy. Wręcz przeciwnie. Harry Dexter White bardzo mocno bronił interesów USA, co jak potem się okazało i rzeczywiście zakrawa na ironię losu, stało się przyczynkiem do upadku tego systemu. Rzecz w tym, że Harry Dexter White grał twardo w celu zagwarantowania całkowitej hegemonii dolara USA. To w końcu waluta USA zachowała przywilej bycia jedyną walutą wymienialną bezpośrednio na złoto. Pozostałe waluty musiały zadowolić się wymienialnością pośrednią: to jest wymienialnością względem powiązanego bezpośrednio ze złotem dolara USA.

Cóż, życie często dowodzi, że siła negocjacyjna nie zawsze idzie w parze z siłą intelektu. Tak jak napisał Barry Eichengreen, potencjał intelektualny na pewno leżał po stronie brytyjskiej, natomiast potencjał gospodarczy był już domeną wyłącznie USA. Dlatego Keynes, proponując coś na kształt waluty światowej (czyli bancora) nie mógł przebić się w konfrontacji na argumenty polityczne z H. D. Whitem. Rzeczywistość pokazała jednak, kto miał rację. Sam Keynes tego już nie dożył, ale przecież lansowana pod koniec lat sześćdziesiątych i wprowadzona w końcu w życie koncepcja specjalnych praw ciągnienia (SDR) udowodniła na zasadzie post mortum, czyja idea była lepsza jakościowo.

Rozpoczynającemu prace nad zaprojektowaniem nowego ładu monetarnego Keynesowi przyświecała jedna główna idea: aby nie dopuścić po drugiej wojnie światowej do tego, co było zmorą przez większość okresu międzywojennego, czyli deflacji. Innymi słowy, nowy ład miał wmontowany mechanizm, który z upływem czasu okazał się inflacjogenny. Zanim jednak inflacjogenność dała o sobie znać, system z Bretton Woods zdążył przyczynić się w dużym stopniu do skutecznego odbudowania większości gospodarek zachodnich po zniszczeniach, jakich te doznały na skutek działań wojennych. W ogóle opisywany okres zwykło się często nazywać złotym okresem kapitalizmu z ludzką twarzą, a w wielu sferach wspomina się lata jego funkcjonowania z dużym rozrzewnieniem, czy nawet sentymentem. Rodzi się pytanie, dlaczego więc system ten upadł.

Dlaczego system z Bretton Woods upadł?

Kluczem do zrozumienia tego systemu jest opis znaczenia mobilności kapitałowej, albo jej braku. W chwili uruchomienia tego systemu większość walut wchodząca w jego skład była walutami niewymienialnymi. A zgodnie zresztą ze statusem MFW, system ten promował wymienialność walut jedynie na szczeblu transakcji bieżących. Tak, ważne jest tutaj słowo promował. Rzecz w tym, że nawet tak okrojona wymienialność walut była jeszcze w połowie lat pięćdziesiątych poza zasięgiem większości jego uczestników. A próba uruchomienia wymienialności funta w 1947 r. zakończyła się całkowitym fiaskiem, gdyż po zaledwie sześciu tygodniach od jej uruchomienia, władze monetarne Wielkiej Brytanii musiały ją zawiesić. Przykład brytyjski był poważnym ostrzeżeniem dla reszty krajów.

Głód dolarowy z jednej strony był gwarantem niskiej presji inflacyjnej, z drugiej strony gwarantował USA solidne nadwyżki handlowe, za sprawą których nikomu do głowy nie przychodziło kwestionowanie potęgi dolara.

Początkowe lata funkcjonowania tego systemu zbiegły się z tzw. głodem dolarowym. Odbudowujące się ze zniszczeń wojennych kraje kapitalistyczne musiały importować wiele towarów. Oczywiście uruchomione przez USA plany finansowania gospodarek – zarówno plan Marshalla jak i plan Dodge okazały się niezmiernie pomocne. Siłą rzeczy większość odbudowujących się krajów skazana była na deficyt handlowy, którego ze względu na występujące ograniczenia nie dało się finansować napływem kapitału. Raz, zgodnie z ustalonymi zasadami gry, zdecydowano się w 1949 r. na znaczącą dewaluację większości walut względem dolara. Zadbano jednak o to, aby dewaluacja nie stała się nawykiem. Tym samym wspomniany głód dolarowy z jednej strony był gwarantem niskiej presji inflacyjnej, z drugiej strony gwarantował USA solidne nadwyżki handlowe, za sprawą których nikomu do głowy nie przychodziło kwestionowanie potęgi dolara.

Sytuacja zmieniła się diametralnie wraz z odbudową dotkniętych działaniami wojennymi gospodarek. Warto zwrócić uwagę na to, że cieszące się ze sprzyjających okoliczności niektóre kraje osiągały blisko dwucyfrowy wzrost gospodarczy przez wiele lat z rzędu. Przy takim tempie, odbudowa nie była kwestią dziesięcioleci, a raczej kilkunastu lat. Do grona prymusów gospodarczych należało zaliczyć Niemcy Zachodnie no i przede wszystkim Japonię. Silny wzrost w tych dwóch krajach kontrastował ze stosunkowo skromnym wzrostem gospodarczym w USA czy wręcz anemicznym wzrostem w Wielkiej Brytanii. Z jednej strony takie dysproporcje przyspieszały proces wyrównywania różnic w poziomie życia, z drugiej strony te same dysproporcje generowały powoli przyczyny, dla których opisywany system rozpadł się.

Poprawiająca się kondycja gospodarcza wielu krajów zachęcała do stopniowego znoszenia ograniczeń dewizowych względem transakcji bieżących. Najwęższy zakres wymienialności (czyli tzw. wymienialność zewnętrzną) wprowadzono w wybranych krajach europejskich 28 grudnia 1958 r. Natomiast pełną wymienialność na szczeblu transakcji bieżących uruchomiono niespełna trzy lata później. Znosząc siatkę ograniczeń dewizowych, popełniono jednak jeden zasadniczy błąd. Otóż tej całej operacji dokonano przy kursach walutowych ustalonych jeszcze w 1949 r. A jedna dekada czasem czyni różnicę, zwłaszcza kiedy lata pięćdziesiąte były wręcz synonimem wysokiego wzrostu gospodarczego. W czym rzecz?

Dla inwestorów stawało się jasne, że zarówno wybrane waluty europejskie jak i jen japoński są niedowartościowane względem dolara USA. Trudno, aby zapierający dech wzrost gospodarczy w RFN i Japonii nie miał przełożenia na waluty tych krajów. Pięcioprocentowa rewaluacja marki niemieckiej z lutego 1961 r. nie była wystarczająco dobrym rozwiązaniem. A wartość jena nie została objęta korektą, w wyniku czego jego kurs pozostawał przez cały okres japońskiego cudu gospodarczego na niezmienionym poziomie. Nic więc dziwnego, że inwestorzy zaczęli upatrywać w tych dwóch walutach swoich faworytów do potencjalnej rewaluacji.

System z Bretton Woods oferował możliwość korekt kursowy mających na celu to, aby dany parytet kursowy odzwierciedlał realną wartość danego pieniądza. Przykładem takiej korekty była rewizja kursów z 1949 r. Z upływem czasu zmieniało się podejście do korekt kursów walutowych. Zwłaszcza dewaluacja danej waluty była postrzegana w kategoriach utraty prestiżu przez władze gospodarcze danego kraju. Te ostatnie wolały wprowadzać coraz to nowsze ograniczenia krępujące mobilność kapitału zamiast podjąć należyte działania dostosowawcze.

Rynki jednak nie pozostawały w tyle i szukały możliwości obejścia coraz to nowych ograniczeń. Świadczył o tym rozwój eurorynków, czyli rynków, na którym handlowano daną walutą poza granicami jej kraju macierzystego. Rzecz w tym, że stosowane przez dane władze gospodarcze ograniczenia dewizowe mogły obowiązywać jedynie na obszarze kraju macierzystego. Tym samym otwierała się dla inwestorów furtka umożliwiająca obejście ograniczeń dewizowych. Skrępowane dotąd przepływy kapitałowe wyzwalały się powoli z nałożonego na nie gorsetu, a sami inwestorzy zaczęli coraz bardziej przyglądać się fundamentom gospodarczym poszczególnych uczestników opisywanego systemu.

System z Bretton Woods został zaprojektowany przez przedstawicieli krajów anglosaskich. Paradoksalnie to lęk o kondycję gospodarczą wpierw Wielkiej Brytanii a potem USA zaczął podkopywać zaufanie do całego systemu.

System z Bretton Woods został zaprojektowany przez przedstawicieli krajów anglosaskich. Paradoksalnie to lęk o kondycję gospodarczą wpierw Wielkiej Brytanii a potem USA (między innymi za sprawą wspomnianego stosunkowo niższego wzrostu gospodarczego) zaczął podkopywać zaufanie do całego systemu. Od końca lat pięćdziesiątych (a de facto od kryzysu w Kanale Sueskim) do 1967 r. mieliśmy do czynienia z niekończącymi się atakami wymierzonymi w funta. Dopiero jego długo zwlekana dewaluacja z listopada 1967 r. uspokoiła nieco nastroje, jednak inwestorzy zaczęli się coraz bardziej przyglądać samej kondycji gospodarki USA oraz jej walucie stanowiącej jądro całego systemu.

Oczywiście potęga dolara była tak silna, że wiele wody musiały upłynąć w Renie i nad Tamizą, aby komukolwiek do głowy przyszedł koncept spekulowania przeciwko walucie USA. Jednak szybko odbudowane gospodarki wraz ze swoimi niedowartościowanymi walutami zaczęły powodować, że nadwyżka na rachunku bieżącym USA zaczęła się szybko kurczyć. Początkowo jednak nikt nie panikował. Renoma i siła gospodarcza USA były nadal tak silne, że spekulowanie przeciwko dolarowi postrzegano jako wyjątkowo niebezpieczne zajęcie. Zmieniający się układ sił zaczął coraz bardziej upodabniać system z Bretton Woods do funkcjonowania banku komercyjnego.

Być może USA nie miały już tak dużo środków, aby pokryć wszystkie swoje zobowiązania, jednak tak jak w przypadku dobrze funkcjonującego banku, gdzie mało kto bierze pod uwagę scenariusz, w którym wszyscy depozytariusze upomną się o swoje środki, tak w przypadku opisywanego systemu mało kto liczył się ze scenariuszem, w którym wszyscy zagraniczni posiadacze dolarów będą chcieli je zamienić na złoto. Innymi słowy, na początku lat sześćdziesiątych system z Bretton Woods bazował w coraz większym stopniu na renomie USA (a nie rezerwach złota będących w posiadaniu USA).

Niestety renoma USA zaczęła od połowy lat sześćdziesiątych doznawać uszczerbku, głownie za sprawą dwóch wydarzeń, które generowały eskalację wydatków dla władz w Waszyngtonie. Jednym z nich była niekończąca się wojna w Wietnamie. Drugim z kolei była polityka Great Society uruchomiono przez prezydenta Lyndona Johnsona, która miała na celu walkę z pauperyzacją. Czy polityka ta osiągnęła swój cel, pozostaje kwestią dyskusyjną. Natomiast w dużym stopniu przyczyniła się ona do pogorszenia finansów publicznych USA.

A kiedy do tego dodamy pogarszającą się sytuację na rachunku bieżącym USA (będącym pochodną przewartościowania dolara oraz niedowartościowania marki niemieckiej i jena), niewyobrażalne (czyli lęki o kondycję dolara USA) stawało się coraz bardziej wyobrażalne. Tym bardziej, że zobowiązania USA wobec reszty świata zaczęły wyraźnie przewyższać zasoby złota w posiadaniu tego kraju. Jedna iskra zapalna mogła puścić cały system z dymem. Aż w końcu iskra taka przyszła za sprawą prezydenta francuskiego, który w 1965 r. zaczął domagać się konwersji posiadanych przez Francję dolarów na złoto.

Zobowiązania USA wobec reszty świata zaczęły wyraźnie przewyższać zasoby złota w posiadaniu tego kraju. Iskra zapalna przyszła za sprawą prezydenta francuskiego, który w 1965 r. zaczął domagać się konwersji posiadanych przez Francję dolarów na złoto.

Jak już pisałem, główną ideą, jaka przyświecała architektom opisywanego tu systemu było niedopuszczenie do szerzenia się deflacji. Cel osiągnięto za sprawą wmontowania mechanizmu inflacjogennego. Trudno jest określić, czy była to decyzja świadoma, czy też nie. Tym bardziej, że nawet Keynes najprawdopodobniej nie mógł przewidzieć, że 25 lat po uruchomieniu przez niego zaprojektowanego systemu, USA staną się epicentrum światowej inflacji. W czym rzecz?

Otóż logika polityki stałego kursu walutowego z udziałem dwóch walut sprowadza się do tego, że inflacja w obu krajach jest na identycznym poziomie. Keynes zdawał sobie sprawę, że inflacja na takim samym poziomie we wszystkich krajach jest rzeczą niemożliwą. Wręcz zachęcał do tego, aby kraje korzystały w większym stopniu z posiadanej autonomii gospodarczej. Dlatego poszczególne waluty miały w opisywanym tu systemie możliwość odchyleń od swojego parytetu względem dolara. A na wypadek przedłużającej się dywergencji inflacyjnej uwzględniono możliwość dokonania korekty kursowej. Jak już jednak korekty te nie cieszyły się popularnością.

Wspomniana wyżej presja inflacyjna USA za sprawą mechanizmów wkomponowanych w system z Bretton Woods była eksportowana do innych krajów. Innymi słowy, inne kraje były narażone na import inflacji z USA. Odwoływanie się do tzw. półśrodków (jak np. kolejna rewaluacja marki z 1969 r.) nie rozwiązywało w pełni problemu. Jedynie przedłużało jego agonię. Rzecz w tym, że wybór był prosty, albo Niemcy zgodziłyby się na wyższą inflację, albo ewentualnie USA zgodziłyby się na działania o charakterze deflacyjnym.

Presja inflacyjna USA za sprawą mechanizmów wkomponowanych w system z Bretton Woods była eksportowana do innych krajów. Jaki wybór? – albo Niemcy zgodziłyby się na wyższą inflację, albo ewentualnie USA zgodziłyby się na działania o charakterze deflacyjnym.

Do tego impasu o charakterze gospodarczym dochodził jeszcze impas o charakterze politycznym. Rzecz w tym, że tak jak tłumaczy cytowany już Barry Eichengreen, świat zachodni (a USA w szczególności) nie chciał dopuścić do korekty cen złota. Ich poziom nie zmieniał się de facto od chwili ostatniej dewaluacji dolara z 1933 r. Owszem, w 1968 r wprowadzono dwupoziomowy rynek złota, co nie zmienia faktu, że jego cena w sferze oficjalnej pozostawała nadal na niezmienionym poziomie. Powód był prosty: wzrost cen złota mógłby wzmocnić kraje wydobywające złoto (w tym RPA oraz przede wszystkim ZSRR).

W dzisiejszym świecie wyższa inflacja w USA niż w Niemczech powinna skutkować deprecjacją dolara względem marki. Natomiast w dobie systemu z Bretton Woods, preferujący niższą inflację Bundesbank musiał skupować coraz mniej pożądane przez inwestorów dolary. Przyjrzyjmy się dynamice tego skupu.

W kwietniu 1971 r. Bundesbank skupił 3 miliardy dolarów. 4 maja 1971 r. skupił miliard dolarów jednego dnia. Nazajutrz skupił kolejny miliard dolarów już w pierwszej godzinie urzędowania i dlatego postanowił zaniechać dalszych interwencji. W efekcie kurs marki zaczął się umacniać względem dolara. Prezydent Nixon i jego doradcy zdawali sobie sprawę z tego, że kontynuacja status quo jest nie do utrzymania.

Po długich naradach, jakie miały miejsce między 13 a 15 sierpnia 1971 r. w Camp David z udziałem prezydenta USA i jego najbliższych doradców, Richard Nixon wieczorem 15 sierpnia zwrócił się do Amerykanów w orędziu telewizyjnym, w którym ogłosił nowy plan gospodarczy, mający na celu eliminację zarówno nierównowagi zewnętrznej jak i wewnętrznej. Jednym z jego filarów było zawieszenie wymienialności dolara na złoto.

Po 15 sierpnia miały miejsce rozpaczliwe próby reaktywacji opisywanego tutaj systemu. W grudniu tego samego roku podpisano tzw. Smithsonian Agreement, które de facto sankcjonowało dewaluację dolara amerykańskiego. Niestety w żaden sposób nie rozwiązywało ono nawarstwiających się od lat problemów. W niespełna czternaście miesięcy od podpisania tego porozumienia światowy rynek walutowy zamarł na kilka tygodni. Kolejne próby znalezienia magicznego rozwiązania na bolączki świata zachodniego zakończyły się fiaskiem.

W efekcie 19 marca 1973 r. świat obudził się w nowej erze płynnych kursów. Ich nastanie oznaczało początek nowych uwarunkowań sankcjonujących zastosowanie pieniądza w międzynarodowym systemie walutowym. Nowo powstały system jest czasami określany w literaturze anglosaskiej mianem non – system i mimo, że miał być rozwiązaniem tymczasowym, pozostał z nami do dnia dzisiejszego.

Autor wyraża własne opinie, a nie oficjalne stanowisko NBP.