Miliardy w okruchach za pół dolara

Kategoria: Trendy gospodarcze

Produkcja układów scalonych – o czym pisaliśmy niedawno na łamach Obserwatora Finansowego – to w 2020 roku najszybciej zyskująca na wartości branża światowego przemysłu. Wynika to z rosnącego nasycenia elektroniką wszystkich innych wyrobów i procesów wytwórczych, a także z potrzeby elektronicznego wspomagania coraz powszechniejszego – w czasie pandemii koronawirusa – przenoszenia życia gospodarczego, a zwłaszcza handlu do internetu. Nowe perspektywy otwiera rozwój sztucznej inteligencji, która również nie może się obyć bez układów scalonych.

Miarą wartości elektroniki jest malejący rozmiar coraz gęściej upakowanych układów scalonych, łączących w całość miliony tranzystorów, diod, rezystorów, kondensatorów i innych elementów. W tej pogoni chodzi o mniejszy rozmiar urządzeń, a także o mniejsze zużycie przez nie energii. Za krytyczną dla nowoczesnych rozwiązań przyjmowana jest odległość pomiędzy tymi elementami wynosząca poniżej 14 nanometrów, czyli 14 milionowych części milimetra. Prawdziwa batalia rozgrywa się jednak na rynku jeszcze bardziej zminiaturyzowanych urządzeń o gęstości połączeń sięgającej jedynie 7, a nawet 5 i tylko 3 -nanometrów. Takie właśnie mikroskopijne chipy znajdą zastosowanie w raczkującej dopiero telefonii komórkowej 5G, czyli piątej generacji.

Ekonomiczne realia tej wojny opisują Harald Bauer, Ondrej Burkacky, Peter Kenevan, Stephanie Lingemann, Klaus Pototzky oraz Bill Wiseman, amerykańscy, japońscy i niemieccy eksperci firmy doradczej McKinsey & Co. w opublikowanym w końcu sierpnia opracowaniu: Semiconductor design and manufacturing: Achieving leading-edge capabilities.

Wiele firm i krajów stara się zaistnieć w tej dziedzinie, ale prawdziwych zwycięzców można policzyć – dosłownie – na palcach jednej ręki. Z dokonanego przez ekspertów McK przeglądu wyników osiągniętych w latach 2015-2019 przez największych w świecie producentów półprzewodników wynika, że pięciu z nich – Samsung, Intel, TSMC, Qualcomm i Apple – osiągnęło razem średni zysk roczny w wysokości 35,5 mld dolarów, o 6,8 mld dolarów wyższy niż 249 pozostałych czołowych firm w tej elitarnej branży.

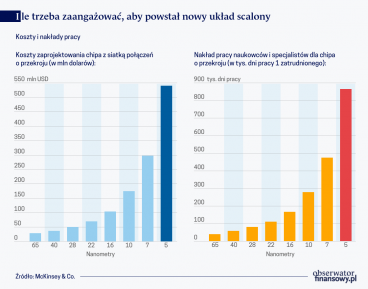

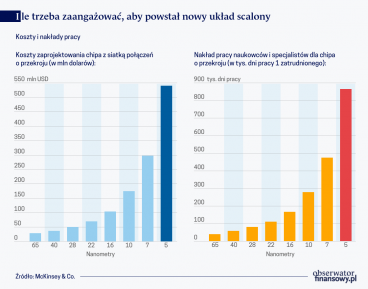

Wysokie zyski wynikają z renty wielkości kilku elektronicznych światowych gigantów, a ich wielkość z kolei wynika m.in. z wielkich nakładów finansowych, jakie one ponoszą, prowadząc badania naukowe, projektowe i testowe, aby w końcu uruchomić produkcję nowych generacji jeszcze mniejszych układów scalonych. Nakłady te rosną w tempie niemalże geometrycznym. Zaprojektowanie chipów o charakterystyce 10 nanometrów kosztowało 174 mln dolarów, 7-nanometrowych – blisko 300 mln dolarów, a jeszcze gęściej „upchanych” 5-nanometrowych – aż 540 mln dolarów. Wybudowanie fabryk takich układów scalonych to koszt około 2,9 mld dolarów w przypadku „kostek” 7-nanometrowych i aż 5,4 mld dol. w przypadku 5-nanometrowych.

Pomimo ponoszenia tak wysokich kosztów na badania, rozwój, a później na budowę i oprzyrządowanie nowych fabryk upływa wiele czasu zanim ich produkcja jest ostatecznie uruchamiana. Eksperci McK wskazują, że od 12 do 24 miesięcy trwa budowa samej fabryki i instalowanie precyzyjnych urządzeń produkcyjnych, które muszą spełniać coraz trudniejsze warunki (chodzi m.in. o czystość powietrza) przyszłego wytwarzania. Kolejne miesiące (od do 12 do 18) trwa dochodzenie do pełnych zdolności produkcyjnych, co ma kluczowe znaczenie dla opłacalności gigantycznych inwestycji.

Wyliczenia ekspertów wskazują na zależność pomiędzy skalą nowej produkcji, w tym zwłaszcza stopniem wykorzystania mocy wytwórczych a czasem, jaki upływa do momentu (breakeven point), kiedy fabryki zaczynają przynosić zyski. W przypadku pełnego obłożenia produkcyjnego moment ten następuje dopiero po 4-5 latach. Gdy stopień wykorzystania spada do 80 proc. moment ten następuje dopiero po mniej więcej 7 latach, a gdy do 65 proc. – koszty poniesione na nową fabrykę układów scalonych nigdy się nie zwrócą. Gdy produkcja układów scalonych zyskuje wsparcie finansowe od instytucji rządowych – co jest dość częste np. na etapie badań – czas uzyskania opłacalności w tej dziedzinie skraca się o rok-dwa lata, ale i tak jej granicą jest minimum 55 proc. wykorzystanie mocy nowej fabryki.

Cztery, pięć czy siedem lat w elektronice to tymczasem niemal wieczność. Przy wysokim tempie rozwoju i postępu technicznego w dziedzinach, w których elektronika ma zastosowanie, trzeba z wielkim wyprzedzeniem wyobrazić sobie, do czego i w jaki sposób mogą być za niemal dekadę wykorzystywane projektowane dziś jeszcze doskonalsze chipy. Są w stanie to osiągnąć jedynie najwięksi producenci układów scalonych i podzespołów elektronicznych. Trwa między nimi wprawdzie zażarta konkurencja, ale zarazem widać symptomy podziału elektronicznego rynku pomiędzy firmy i kraje. Przykładowo amerykański Intel zdominował rynek układów scalonych do laptopów i desktopów, Qualcomm jest liderem w tej samej dziedzinie, ale w przypadku smartfonów, TSMC z Tajwanu przoduje w technologiach poniżej 10 nanometrów, holenderska firma ASML w technologiach litograficznych, Samsung opanował rynek pamięci, a amerykańska firma Nvidia to światowy lider kart graficznych.

W skali światowej w elektronice liczą się praktycznie jedynie firmy z USA, Tajwanu, Europy i Chin. Na tzw. „resztę świata” przypada na ogół mniej niż jedna trzecia elektronicznego rynku. Wyjątkiem jest jedynie produkcja surowców i materiałów niezbędnych dla wytwarzania elektronicznych podzespołów. Żaden region świata nie ma w tej dziedzinie zdecydowanej przewagi nad pozostałymi, ale jeśli uznać, że lukrem na tym cieście jest przede wszystkim wiedza, jak z materiałów tych zrobić coraz bardziej zminiaturyzowane układy scalone, to najważniejsza jest pozycja firm amerykańskich.