Europejski biznes w Chinach a turbulentne zmiany w otoczeniu

Kategoria: Trendy gospodarcze

(©Envato)

Wsparcie systemowe w istotny sposób pomogło szybko przywrócić nakłady inwestycyjne do poziomu sprzed pandemicznego kryzysu. Ale przedłużające się zacieśnienie monetarne i wojna w Ukrainie pogłębiły podatność firm na wstrząsy, co zapewne osłabi ich aktywność inwestycyjną. Dlatego też wyraźnym celem polityki gospodarczej Europy powinno być [odpowiednie] przekształcenie jej gospodarki.

Ożywienie w inwestycjach przedsiębiorstw rozpoczęło się w połowie 2021 r.; kryzys energetyczny zastał je w pełnym rozkwicie.

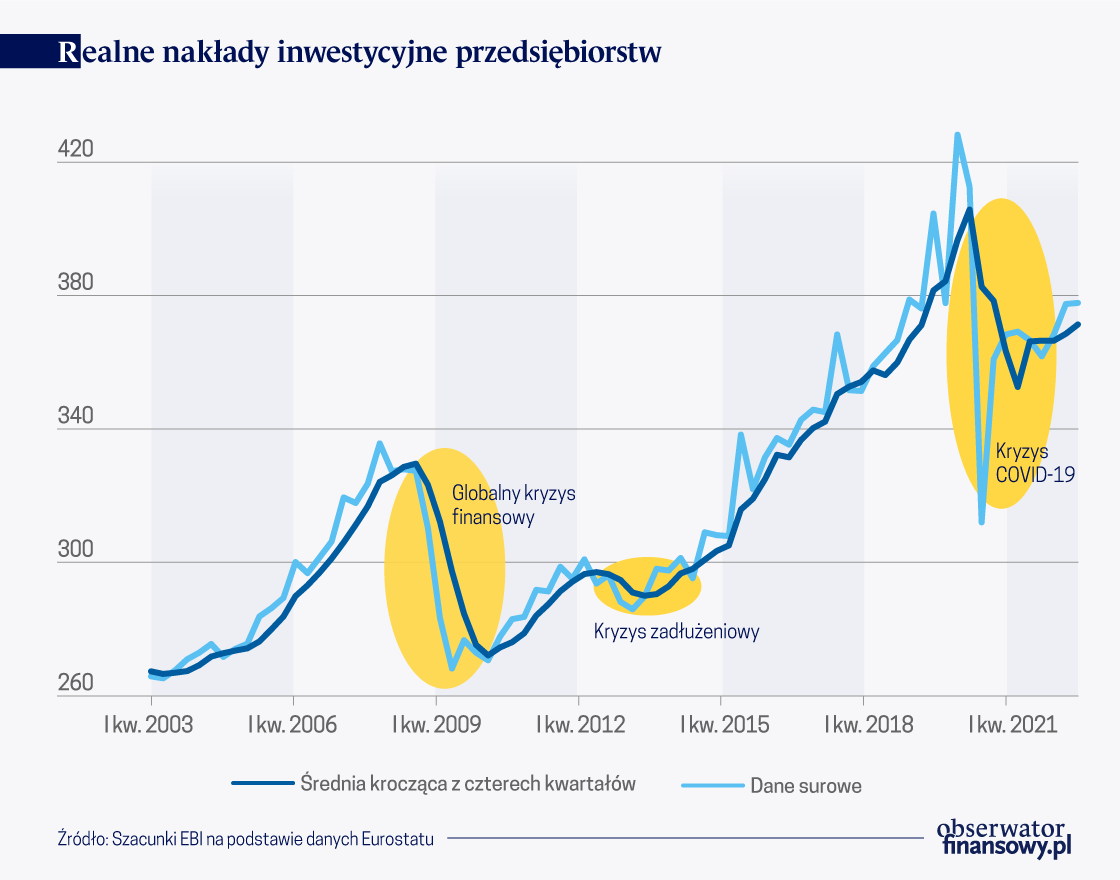

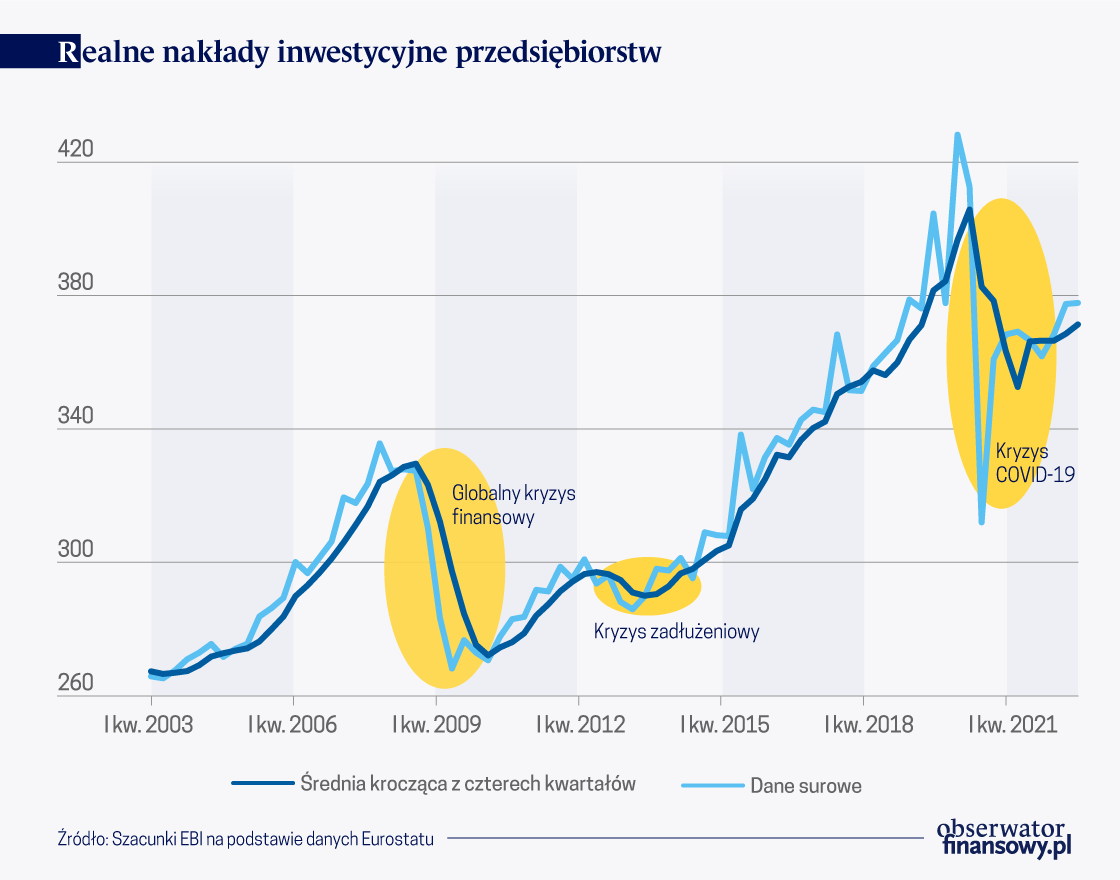

W czasie pandemii COVID-19 inwestycje przedsiębiorstw gwałtownie wyhamowały – spadły wtedy do poziomu o 13 proc. niższego niż przed kryzysem, czyli w stopniu porównywalnym z reakcją na globalny kryzys finansowy. Później inwestycje te zaczęły nabierać tempa, choć w ujęciu realnym w drugim kwartale 2022 r. roczne nakłady inwestycyjne pozostawały o 6 proc. niższe niż przed kryzysem COVID-19, czyli w 2019 r. Skala i zakres wsparcia systemowego uruchomionego podczas pandemii COVID-19 były bezprecedensowe i wielopłaszczyznowe. Pozwoliło ono firmom poradzić sobie z kryzysem lepiej, niż można było oczekiwać – reakcja inwestycji przedsiębiorstw na załamanie aktywności gospodarczej była słabsza od spodziewanej.

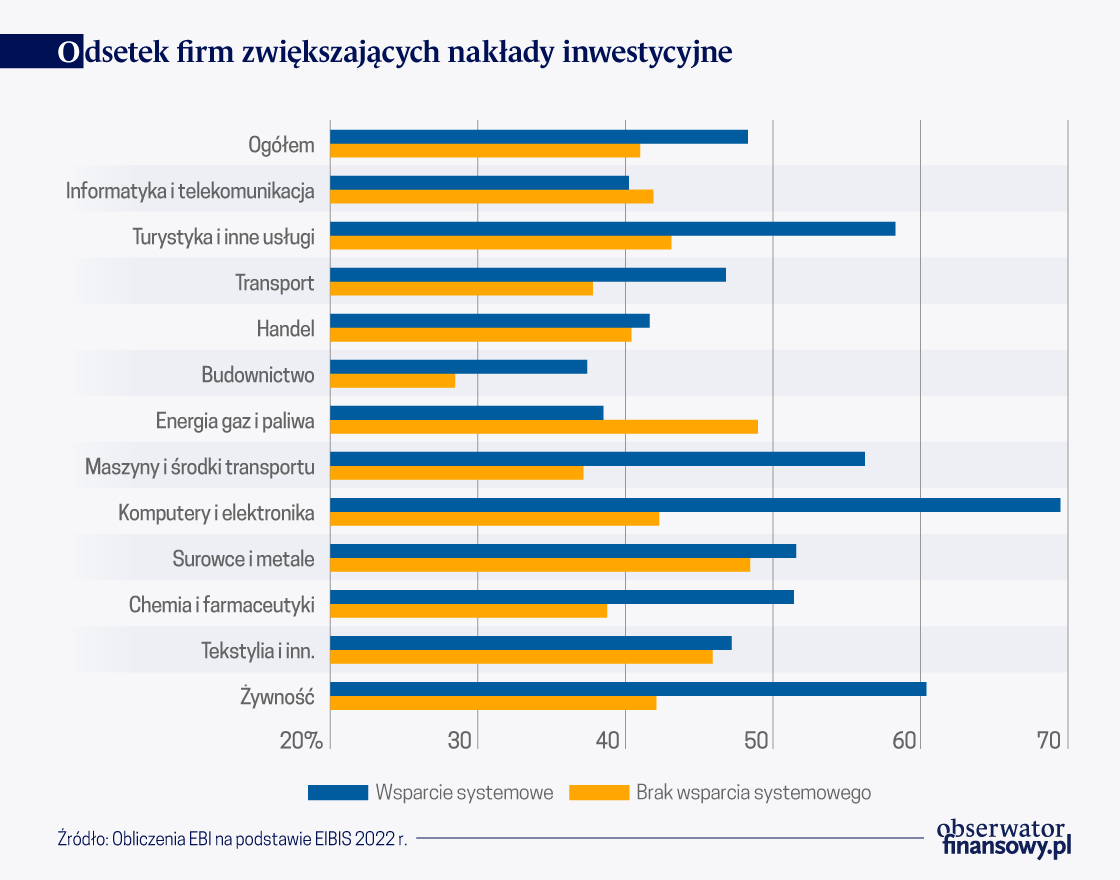

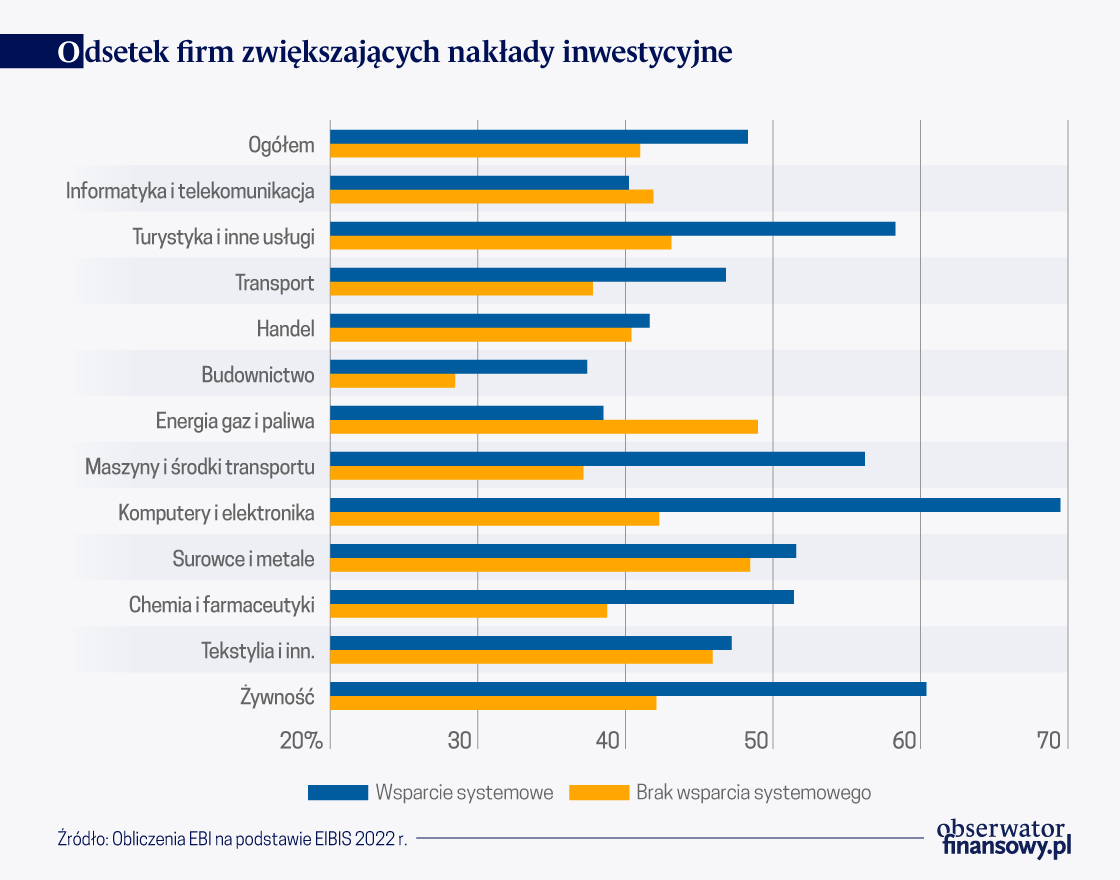

Na poniższym wykresie przedstawiono odsetek firm przewidujących przyspieszenie inwestycji, reprezentujących różne sektory gospodarki europejskiej. W większości sektorów prawdopodobieństwo zwiększenia nakładów inwestycyjnych było większe w przypadku tych firm, które skorzystały ze wsparcia systemowego, niż w przypadku firm tego samego sektora, które go nie otrzymały (Harasztosi i in. 2022).

Znacznie trudniejsze otoczenie gospodarcze

Przed rosyjską napaścią na Ukrainę trwałość ożywienia gospodarczego nie była bynajmniej oczywista; dało się już zauważyć zróżnicowanie tendencji w różnych sektorach i przedsiębiorstwach. Wraz z inwazją pojawiły się nowe zagrożenia, a prognozy gospodarcze zrewidowano w dół. Działalność inwestycyjna przedsiębiorstw stoi dziś w obliczu wielkich, splecionych ze sobą przeciwności. Do największych należy gwałtowny wzrost kosztów kredytu i zawirowania związane z wojną w Ukrainie, takie jak szok cen energii, ogromna niepewność i zakłócenia w handlu. W połowie 2022 r. koszt kredytu dla przedsiębiorstw zaczął gwałtownie rosnąć na skutek zacieśnienia polityki pieniężnej i wzrostu rentowności obligacji. Wzrosła też premia za ryzyko, co prawdopodobnie dotknie te firmy, których zadłużenie w czasie pandemii zwiększyło się. Po latach niskich stóp procentowych i łatwo dostępnej płynności, nie wiadomo, w jakim stopniu przedsiębiorstwa będą w stanie poradzić sobie z wyższymi kosztami kredytu.

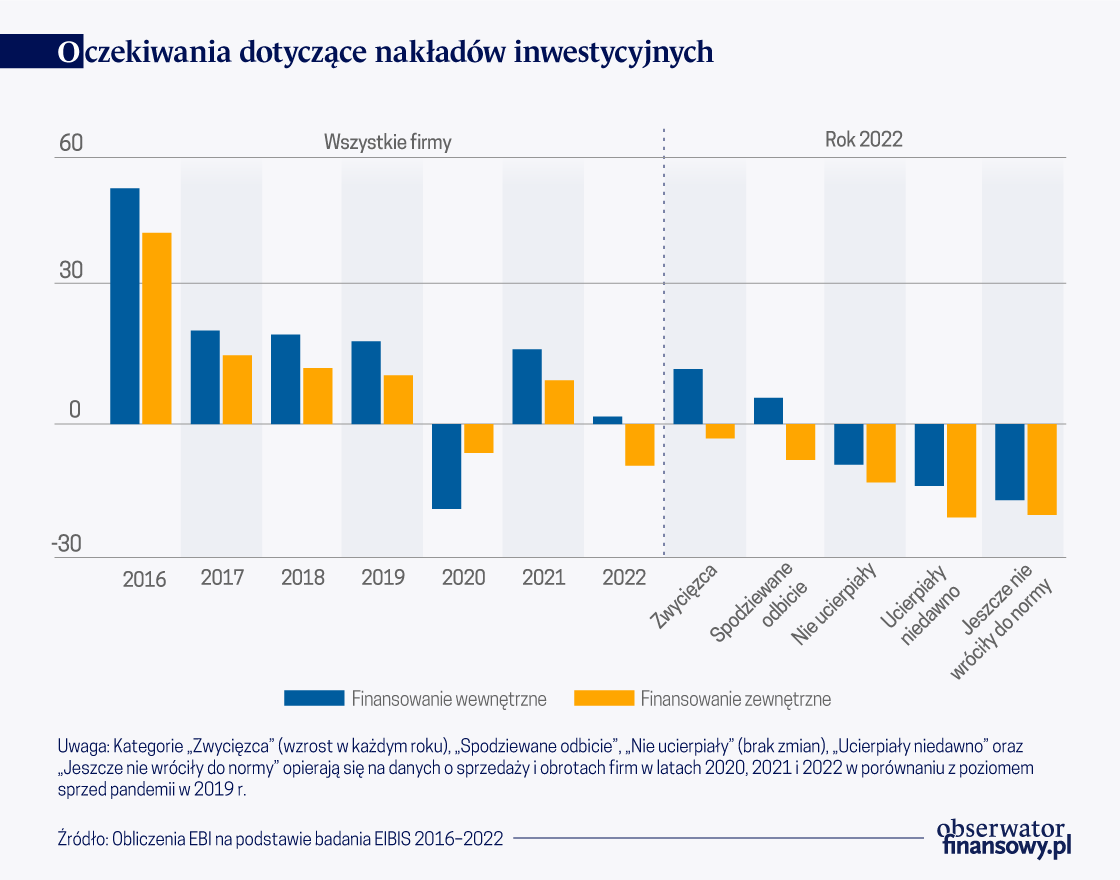

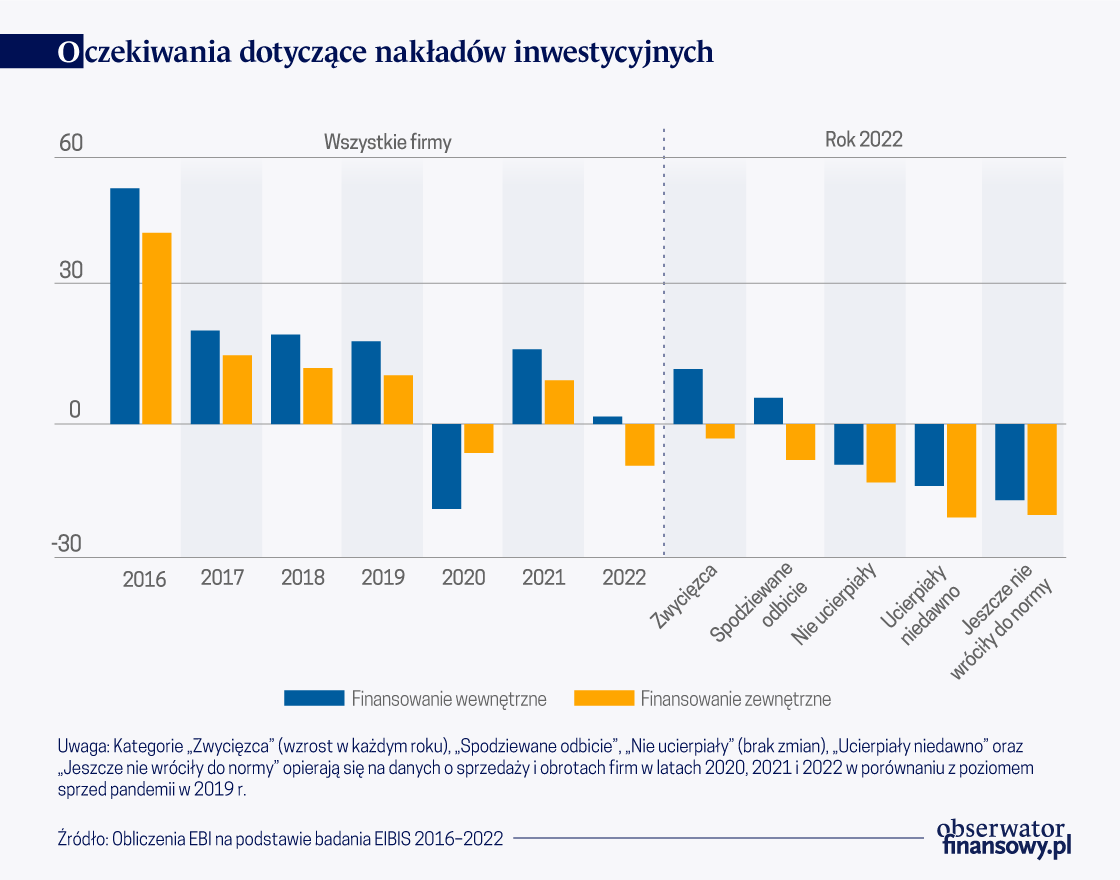

I tak badanie EIB Investment Survey (EIBIS) przedstawia czarny obraz finansowania inwestycji firm, zwłaszcza zewnętrznego.

Od 2016 r. przedsiębiorstwa bywały zwykle optymistyczne w tej kwestii, z wyjątkiem dwóch okresów — pierwszego roku kryzysu COVID-19 i ostatniej rundy badania EIBIS w 2022 r. W tych chwilach saldo ocen wskazywało raczej na pogorszenie sytuacji. Po pewnej poprawie w badaniu EIBIS z 2021 r. dziś przedsiębiorstwa znów spodziewają się pogorszenia swoich możliwości finansowych. Widać to zwłaszcza w odniesieniu do finansowania zewnętrznego.

W czasie obecnego kryzysu efekty wstrząsu rozłożyły się nierówno wśród gospodarek UE ze względu na różnice w ich ekspozycji na eksport, energochłonności i strukturze źródeł energii.

Wojna w Ukrainie zdestabilizowała unijne firmy. Po pierwsze bowiem doprowadziła do znacznego spadku eksportu do Rosji i Ukrainy, redukując sprzedaż na tych rynkach. Po drugie wzrost cen energii i surowców powoduje erozję zysków przedsiębiorstw. Wyższe ceny energii historycznie wiązały się ze spadkami zysków przedsiębiorstw i mimo zmniejszenia energochłonności gospodarki UE koszty energii nadal poważnie obciążają zyski firm. Kiedy w roku 2012 ceny energii osiągnęły rekordowy poziom – skądinąd znacznie niższy niż obecnie – zyski przedsiębiorstw drastycznie spadły.

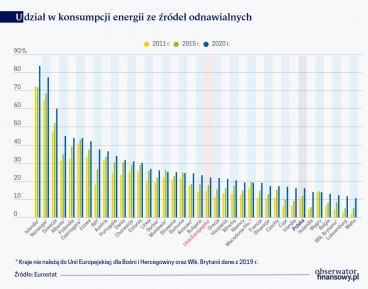

W czasie obecnego kryzysu efekty wstrząsu rozłożyły się nierówno wśród gospodarek UE ze względu na różnice w ich ekspozycji na eksport, energochłonności i strukturze źródeł energii (miksie energetycznym; Zinglersen 2022). Bardziej wrażliwe są kraje o strukturze źródeł energii zdominowanej przez ropę i gaz ziemny. Taka sama zmiana międzynarodowych cen energii (węgla, gazu i ropy) wywołuje bardzo różne konsekwencje dla firm w krajach UE. W porównaniu z rokiem 2021, koszty energii dla firm wzrosły o 80 proc. w całej UE, w zakresie od 10 proc. w Luksemburgu do 140 proc. w Danii. Poza różnicami w miksie energetycznym, pewną rolę odgrywają czynniki takie, jak okresy, w których cena energii jest stała ze względu na ustalenia umowne, podatki, przepisy, koszty dystrybucji i lokalne marże (Du Bella i in. 2022).

Nowe źródła zagrożeń prawdopodobnie ograniczą działalność inwestycyjną firm

Przeprowadzamy symulację zmiany w zyskach na skutek wstrząsu wyższych cen energii i spadku eksportu w dwóch scenariuszach. W scenariuszu „brak reakcji” zakładamy, że oprócz spadku eksportu wzrost kosztów nie wpływa na popyt, a ceny sprzedaży pozostają niezmienione. Poziom produkcji zostaje podtrzymany, wstrząs cen energii jest zaś w pełni amortyzowany w ramach marży zysku przedsiębiorstw. W scenariuszu „dostosowanie” część wzrostu cen energii jest przerzucana na konsumenta za pośrednictwem wyższych cen sprzedaży; następuje spadek popytu, a za nim produkcji. W miarę ograniczania produkcji pewne koszty – na przykład osobowe – zmniejszają się, nie rekompensując w pełni poprzedniego wzrostu (Maurin i Pál 2020).

Wpływ szoku na firmy jest znaczny. Ponieważ ich reakcja tylko częściowo ogranicza podatność na zagrożenia, jest on większy niż w scenariuszu „brak reakcji”. Zwrot z aktywów firm unijnych spada o 3 pkt proc. – z poziomu 11 proc. – w przypadku „dostosowania” i o 4 punkty procentowe w scenariuszu „braku reakcji”. Odsetek firm notujących straty zwiększa się o 7 pkt proc. w przypadku „braku reakcji” – co oznacza prawie podwojenie w stosunku do normalnego poziomu – a o 5 pkt proc. w przypadku „dostosowania”. Ten wynik jest różny dla różnych sektorów i zależy głównie od ich energochłonności (EBI 2023, Bialek i in. 2023). Zapotrzebowanie na energię jest szczególnie wysokie w sektorze chemicznym i farmaceutycznym, transporcie i branży surowcowej – w tych sektorach energochłonność wynosi ok. 12 proc. Z drugiej strony informatyka i telekomunikacja, budownictwo, usługi i handel w mniejszym stopniu polegają na energii i w związku z tym słabiej odczuwają skutki kryzysu.

Niższe zyski osłabiają zdolność finansowania wewnętrznego, a zwiększona podatność na zagrożenia prawdopodobnie jeszcze bardziej ograniczy dostęp przedsiębiorstw do zewnętrznych źródeł finansowania. Ogólnie biorąc, firmy prawdopodobnie ograniczą inwestycje.

Niższe zyski osłabiają zdolność finansowania wewnętrznego, a zwiększona podatność na zagrożenia prawdopodobnie jeszcze bardziej ograniczy dostęp przedsiębiorstw do zewnętrznych źródeł finansowania. Ogólnie biorąc, firmy prawdopodobnie ograniczą inwestycje. Ograniczenia finansowe przypuszczalnie wpływają na inwestycje w mniejszym stopniu wtedy, gdy firmy nie są zbyt zależne od funduszy zewnętrznych. W latach 2021-2022 skłonność do polegania na finansowaniu wewnętrznym wzrosła ogólnie o około 4 pkt proc., co było wspierane przez znaczny wzrost zysków. Równolegle odnotowano znaczny wzrost udziału firm z ograniczeniami finansowymi. W związku z tym nie jest jasny charakter zmian warunków finansowania inwestycji w ubiegłym roku. W każdym razie dostęp do finansowania zewnętrznego pozostaje większym problemem dla niektórych rodzajów firm. Luki w inwestycjach zgłaszane są częściej w przypadku firm z ograniczeniami finansowymi, a różnica jest zazwyczaj większa w przypadku firm inwestujących dużo w wartości niematerialne i prawne (EBI 2023).

Strefa euro wykazuje w obecnym kryzysie energetycznym całkiem dużą odporność

Wnioski dla polityki gospodarczej

Symulacje przedstawione w tym artykule sugerują, że obecne warunki mogą mieć znaczny wpływ na kondycję firm. Nie jest on wprawdzie systemowy, ale w przypadku niektórych sektorów i krajów wyraźnie się ujawnia. Nie wolno dopuścić, by to trudne otoczenie gospodarcze zniweczyło ożywienie inwestycji: reakcja na wstrząs cen energii powinna stać się punktem wyjścia do stworzenia bardziej efektywnego i przewidywalnego rynku energii w UE, co wyeliminowałoby niepewność i wyznaczyło jasną, ambitną ścieżkę ku zielonej transformacji. Solidarna reakcja Europy jest sprawą najwyższej wagi. Nieskoordynowane działania niosą bowiem zagrożenia dla konwergencji gospodarczej i budowania konkurencyjnego środowiska gospodarczego. Z kolei wysiłki na rzecz bardziej zintegrowanego i rozwiniętego systemu finansowego muszą jednocześnie wspierać odważną, równoległą ewolucję ku bardziej ekologicznym i bardziej cyfrowym gospodarkom.

Laurent Maurin – Head of Economic Studies Division at European Investment Bank

Rozália Pál – Senior Economist at European Investment Bank

Artykuł ukazał się w wersji oryginalnej na platformie VoxEU, tam też dostępne są przypisy i bibliografia.