Tydzień w gospodarce

Kategoria: Raporty

Redaktor Obserwatora Finansowego, specjalista w obszarze edukacji finansowej.

W ramach uszczelniania podatkowego liczono już luki podatku od towarów i usług – VAT oraz podatku dochodowego od osób fizycznych – PIT. Natomiast z powodu trudności metodologicznych i różnic w szacunkach, nikt nie badał kompleksowo luki CIT. Spróbował zrobić to w swoim raporcie* Polski Instytut Ekonomiczny (PIE).

– Jest to jedna z pierwszych w Polsce prób kompleksowego przebadania największego zagrożenia dla finansów publicznych, zaraz obok luki VAT – mówi Piotr Arak, dyrektor PIE. Jak dodaje, analitycy instytutu oszacowali skalę zjawiska na przestrzeni trzech lat: 2015-2017, co daje – póki co – niepełny obraz. Jednak zaznacza, że dalsze badania będą trwały.

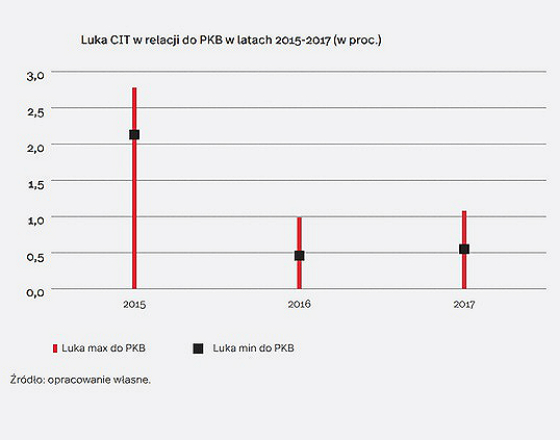

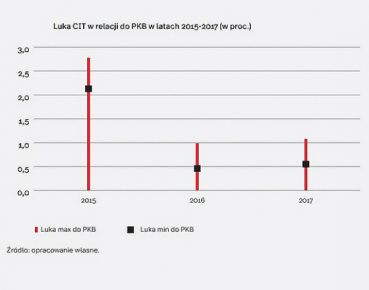

Według analityków z Zespołu Makroekonomii PIE, luka CIT w 2017 roku mieściła się w przedziale od 11 do 21,4 mld złotych, co przekłada się na od 0,55 proc. do 1,08 proc. PKB. Jeśli porównać ją do teoretycznych przychodów z podatku, tzn. sumy obejmującej lukę oraz rzeczywiste przychody budżetowe tytułem CIT, mieści się ona w przedziale pomiędzy 22,43 proc. a 36 proc.

Maksymalna wartość luki CIT wyniosła w 2016 roku 18,4 mld złotych, a w 2015 roku – 50 mld złotych. Rozbieżność między górnym a dolnym progiem wynika z przyjętych założeń maksyminowych czyli zakładających najmniej korzystną sytuację. Oznacza to, że realnie luka mieści się w podanym przedziale, nie można jednak z całą pewnością stwierdzić, ile dokładnie wynosi – zaznaczają ekonomiści PIE.

Ostatnio wiele uwagi poświęcono zmniejszaniu luki VAT, zaś analiza luki CIT była utrudniona m.in. ze względu na brak dostępu do szczegółowych danych.

Ich raport stanowi próbę obliczenia różnicy między kwotą, która powinna wpłynąć do budżetu, a tą, która faktycznie została odnotowana. – W ostatnich latach wiele uwagi poświęcono zmniejszaniu luki VAT, natomiast analiza luki CIT była mocno utrudniona ze względu na brak określonych standardów i dostępu do szczegółowych danych – tłumaczy Arak.

Luka w podatku CIT definiowana jest jako różnica między teoretycznymi wpływami z podatku dochodowego od osób prawnych, które powinno otrzymać państwo, a rzeczywistymi dochodami budżetowymi. Zainteresowanie nią wynika z sukcesów w walce z luką VAT, które pokazały, jak duże kryją się w niej rezerwy pieniężne.

– Poza nieświadomymi pomyłkami, luka ta wynika z niewypełniania zeznań podatkowych, zaniżania podstawy opodatkowania oraz zalegania z płatnościami – tłumaczy Marek Lachowicz, kierownik Zespołu Makroekonomii PIE. – Mechanizmy mające na celu zmniejszenie płaconego podatku można podzielić na trzy grupy: ukrywanie przychodów, zawyżanie kosztów oraz sztuczne transfery zagraniczne – wyjaśnia.

Do wyników zaprezentowanych w raporcie PIE doprowadziła autorska metodologia, polegająca na wyliczeniu teoretycznego dochodu do opodatkowania na podstawie rachunków narodowych raportowanych przez Główny Urząd Statystyczny. – Skorygowaliśmy ją o niektóre dane z Ministerstwa Finansów oraz o różnice między sprawozdawczością finansową a raportowaniem podatkowym – mówi Lachowicz. – Pomnożenie wartości dochodu przez rzeczywistą stawkę podatku daje wartość teoretyczną dochodów podatkowych, które następnie porównuje się z realnymi wpływami. Do tak powstałej luki dodaje się komponent zagraniczny i komponent kontroli skarbowych – wyjaśnia.

Jak zaznacza Lachowicz, oszacowanie luki CIT nie mogło być idealne, choćby z tego powodu, że wszystkich metod zmniejszania opodatkowania nie da się zmierzyć. Dla przykładu: trudno oszacować, jaka część przejazdów samochodem służbowym jest związana z działalnością firmową, a jaka część jest prywatna.

Nie zostało też zbadane, jak wpłynęły na podatki CIT działania redukujące lukę, np. promowanie płatności elektronicznych, obowiązek kas fiskalnych czy modyfikacje prawne. Większość tych zmian weszła zresztą w życie od początku 2018 r. i ich wpływ będzie widoczny w kolejnych badaniach.

– Problemem luki CIT zajmowała się Komisja Europejska, stosując różne metodologie – mówi prof. Dominik Gajewski ze Szkoły Głównej Handlowej. – Największym problemem było jednak to, że mamy do czynienia z podmiotami gospodarczymi działającymi transgranicznie. A właśnie w transferach zagranicznych kryją się możliwości tzw. optymalizacji podatkowej. Przyczyną są różne ustawodawstwa obowiązujące w różnych państwach.

– O ile w przypadku luki VAT jest ona praktycznie w całości spowodowana działaniami niezgodnymi z prawem, to dla luki CIT jest inaczej. Nie wiemy, w jakim stopniu na tę lukę składają się działania zamierzone, a w jakim niezamierzone – wyjaśnia Mateusz Walewski, główny ekonomista Banku Gospodarstwa Krajowego. Jak dodaje, przepisy prawne są elementem konkurencji podatkowej między państwami. – Należy postawić pytanie: czy walcząc z luką CIT nie będziemy zaburzać własnej konkurencji podatkowej. Czy ograniczenie działania przedsiębiorstw jest dla państwa bardziej zyskowne czy kosztowne?

Zacieśnianie luki CIT może odstraszać inwestorów, korzystających w Polsce z tańszej siły roboczej.

Według Walewskiego efekt uszczelniania podatkowego w przypadku CIT nie jest tak oczywisty, jak w przypadku VAT. Wątpliwości te podziela Michał Rot z Zespołu Analiz Makroekonomicznych PKO BP. – Należy pamiętać, że firmy działają w pewnym ekosystemie gospodarczym i zacieśnianie luki może odstraszać inwestorów, korzystających w Polsce z tańszej siły roboczej. Są zatem też negatywne strony zacieśniania – mówi Rot. – Luka VAT dotyczy wszystkich krajów podobnie, to znaczy każdy traci, w przypadku luki CIT jeden traci, a drugi może zyskać – uważa Rot.

Odmienną opinię prezentuje twórca raportu PIE. – Konkurencyjności kosztowej nie da się utrzymać w długim okresie. Polska ma dobry stosunek ceny do jakości oferowanych towarów i usług. Zmiany zmierzające do uszczelnienia systemu podatkowego nie powinny spowodować exodusu przedsiębiorców – mówi Lachowicz. Podobnego zdania jest prof. Gajewski. – Obawiam się takiego sposobu myślenia „unikajmy uszczelniania luki CIT, bo nam ostatni inwestor ucieknie”. Robią to takie kraje jak Wielka Brytania czy Niemcy i dobrze na tym wychodzą – mówi.

Ekonomiści i eksperci recenzujący raport PIE podkreślają jego nowatorskość i „otwartą strukturę”. – Dzięki specjalnemu kalkulatorowi można zmieniać wprowadzone założenia i śledzić, jak w konsekwencji zmienia się luka CIT. To wielki plus raportu – mówi Rafał Dróbka, partner PWC Polska.

– Poruszamy się w dużej strefie niepewności, zarówno jeśli chodzi o szacunki dotyczące wielkości luki CIT, jak i możliwości jej zredukowania tak, aby nie zaszkodzić gospodarce – dodaje Arak. Zaznacza, że aby oszacować ewentualne przychody budżetowe związane z uszczelnieniem luki CIT, potrzebne są kolejne analizy. Jego zdaniem byłaby to prawdopodobnie kwota kilku miliardów złotych.

– To, że jesteśmy liderem w zwalczaniu luki VAT jest bardzo dobre dla polskiej gospodarki i przynosi jej wiele korzyści – mówi Walewski. – W przypadku luki CIT najlepiej byłoby jednak działać w celu jej zacieśnienia wspólnie z innymi państwami.

*Raport „Horyzont optymalizacji – geneza, skala i struktura luki w podatku CIT” został zaprezentowany przez Polski Instytut Ekonomiczny 24 kwietnia 2019 r.