Banki pod presją fintechów

Kategoria: Trendy gospodarcze

Będą skróty i uproszczenia, ponieważ w powodzi faktów i związków między nimi nawet znawca stracić może orientację, a co dopiero laik. Przede wszystkim jednak, na odmalowanie pełnego obrazu, stron i to w paru książkach by zbrakło. W latach 80. XX wieku Japonia buzowała. Jej PKB co roku rósł przeciętnie o niemal 4 proc., podczas gdy średnioroczny wzrost amerykański wynosił ok. 3 proc. Jednak długo to nie trwało, bo najskuteczniejszy sposób na zepsucie każdej maszyny to ją przegrzać i zatrzeć, aż zacznie dymić.

Bańka nieruchomościowa zachwiała krajem. A potem zmienił go potężny kryzys bankowy przez nią wywołany. Polegała na wywindowaniu cen nieruchomości na poziom akceptowalny już tylko dla śniących na jawie. Przy czym stanowiły też zabezpieczenie kredytów i pożyczek bankowych, które brano na potęgę. Jak zwykle, powodem hossy w nieruchomościach i towarzyszącej jej euforii na giełdzie była nieracjonalna wiara, że może być tylko lepiej. W szczycie bańki jeden kilometr kwadratowy terenów Pałacu Cesarskiego w centrum Tokio miał być wart więcej niż cały obszar stanu Kalifornia mającego 424 tys. km2 i będącego najbogatszym miejscem na świecie.

Próbując ostudzić rozgrzane głowy, Bank of Japan (BoJ) podwyższył stopy procentowe. W okresie od końca 1989 r. do sierpnia 1992 r. ceny akcji spadły o 60 proc. Bańka giełdowa sflaczała, ale gospodarka zaczęła się pogrążać. Wtedy BoJ radykalnie przekręcił wajchę w drugą stronę, minimalizując stopy.

Przecięcie wrzodu na ciele tamtejszej gospodarki musiało boleć, a rana wymagała bardzo długiego leczenia i opieki. W rezultacie lata 90. ubiegłego stulecia to dla Japonii „stracona dekada” – okres stagnacji i deflacji. Charakter tego czasu opisują dobrze dwa angielskie terminy: liquidity trap i credit crunch (pułapka płynności i kryzys kredytowy – tłum. red.).

Liquidity trap to sytuacja, w której tradycyjna polityka monetarna przestaje działać. Dzieje się tak, gdy stopy procentowe dążą do zera, więc bank centralny traci możliwość manewrowania najważniejszym ze swoich tradycyjnych instrumentów polityki monetarnej.

Inny ważny wyznacznik pułapki płynności to postawa konsumentów sparzonych na kryzysie i unikających w związku z tym wszelkich papierów wartościowych, a w tym obligacji. Królem rezerw Japończyków stała się zatem gotówka. Przyczyną były obawy o przyszłość. Z tego samego powodu nie rosła bieżąca konsumpcja. Ponieważ drugą stroną niskich zakupów jest mniejsza sprzedaż przedsiębiorstw, to mimo dużego udziału eksportu gospodarka popadała w marazm.

Czasami skutecznym lekiem na pułapkę płynności może być polityka fiskalna. Musi być luźna i polegać na zmniejszaniu podatków, wprowadzaniu ulg podatkowych oraz na zwiększaniu wydatków ze środków publicznych. Japończycy bardzo się starali, ale nie poszło tak jak chcieli. Pieniądze topiono w nieefektywnych projektach infrastrukturalnych. Ratowano upadające firmy, które przeżywały, ale nie były w stanie ruszyć gospodarki z posad. Najwidoczniej Japończycy nie za bardzo wierzą, że „kapitalizm bez upadłości jest jak katolicyzm bez piekła”.

Według Nakaso Hiroshi, byłego wicegubernatora Bank of Japan, a wcześniej uczestnika przedsięwzięć antykryzysowych podejmowanych przez bank centralny, próbując wrócić do stabilności finansowej gospodarka japońska otrzymała ze źródeł publicznych aż 70 bilionów jenów, co według ówczesnych kursów było równowartością 648 mld dolarów i stanowiło 14 proc. rocznego PKB w ujęciu nominalnym.

Dług

Luzowanie fiskalno-podatkowe było wielkie, ale nieskuteczne we wprowadzeniu gospodarki na wysokie obroty. No i musiało się skończyć wielkimi niedoborami budżetowymi pokrywanymi pożyczkami. Są różne dane, ale jest pewne, że obecnie dług rządowy Japonii jest co najmniej ponad dwa razy wyższy od nominalnego PKB. Według wielu prognoz do końca 2020 r. wskaźnik ten osiągnie 250 proc., podczas gdy w grudniu 1982 r. wynosił zaledwie 44,6 proc.

Dla oddania całości obrazu trzeba dodać, że rząd Japonii jest w posiadaniu wielkich aktywów zagranicznych i z tego powodu jego zadłużenie netto jest mniejsze o ok. 100 punktów procentowych. Jak by jednak nie patrzeć, Japonia jest od lat w czołówce lub na czele wszelkich list zadłużenia.

W konsekwencji dużej wsobności Japończyków (kraj przez stulecia był zamknięty dla obcych) i pomieszania poczucia wyższości z nieufnością wobec zagranicy, znakomita większość długu rządowego to zobowiązania wewnętrzne. Dług japoński nie jest więc tak groźny, jak 30 lat temu był dług polski, a teraz jest grecki. W razie wielkiego zagrożenia krachem łatwiej jest „wywłaszczyć” własnych obywateli niż wierzycieli zagranicznych.

Amerykański finansista Ray Dalio napisał w 2015 r, że jeśli policzyć prywatne zadłużenie to łączny dług Japonii jest równy nawet 450 proc. PKB. Bliski prawdy czy nie, wskaźnik podany przez Dalio jest mniej ważny niż jego konsekwencje. Otóż nawet mimo skrajnie niskich stóp procentowych (obecnie podstawowa stopa BoJ to 0,1 proc.), przy takim wolumenie zadłużenia koszty jego obsługi są bardzo wysokie, co ogranicza zdolności inwestycyjne, a tym samym wzrost gospodarczy Japonii.

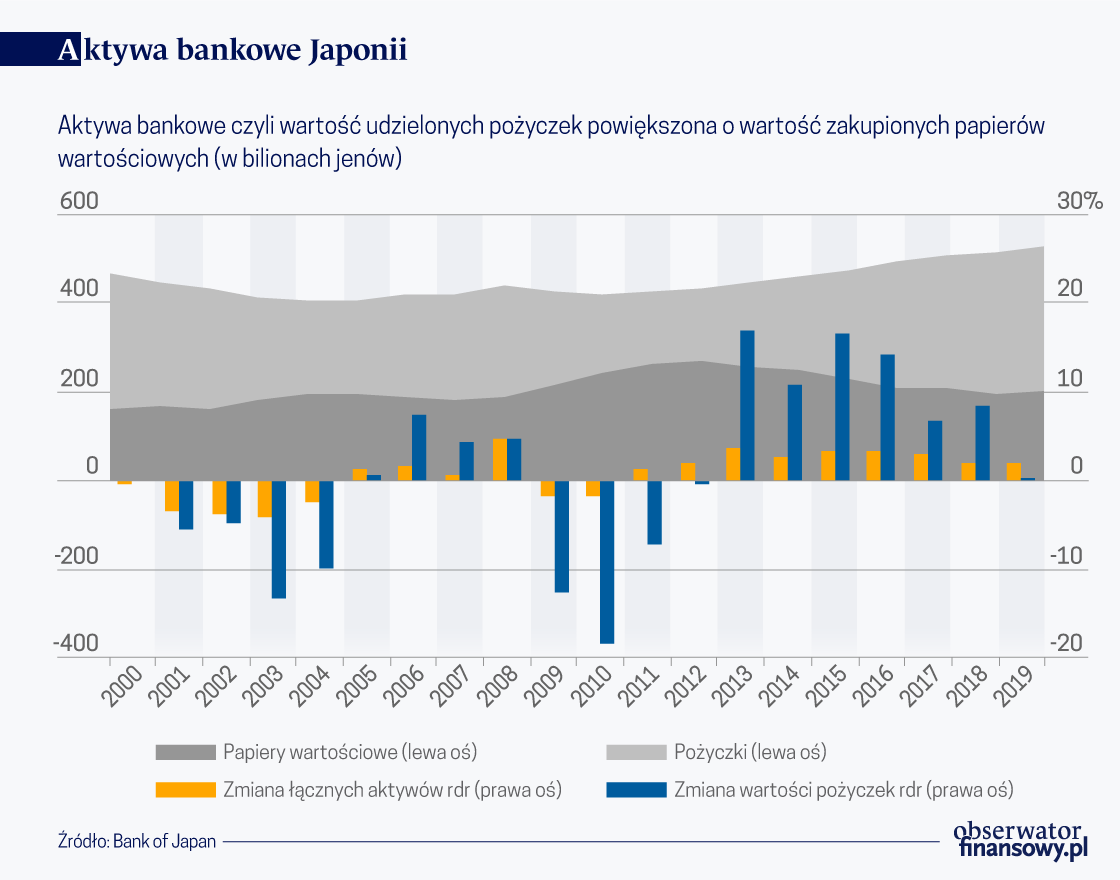

W głównym nurcie przeważa opinia, że powodem długotrwałego zastoju japońskiej gospodarki był i jest tzw. credit crunch. Słowo crunch tłumaczone dosłownie oznacza „głośne rozgryzanie”, a w slangu finansowym – niedobór kredytu w wyniku wstrzymywania się banków przed ich udzielaniem z obawy o kondycję i wypłacalność potencjalnych kredytobiorców. Wstrzemięźliwość banków była tym wyraźniejsza, że pamiętały jak jeszcze niedawno (czyli na przełomie lat 80. i 90. ubiegłego stulecia) same były na skraju przepaści i gdyby nie rząd oraz bank centralny, niechybnie by w nią wpadły.

Niska podaż kredytów ma tym ważniejsze skutki ogólnogospodarcze, że firmy japońskie rzadko korzystają z finansowania w postaci emisji obligacji korporacyjnych. Z kolei banki żyją z operowania pieniądzem, więc musiały szukać innych źródeł przychodu niż pożyczki udzielane krajowemu sektorowi prywatnemu. Wyjściem były zakupy papierów rządowych, których przybywało z powodu luźnej polityki fiskalnej i zadłużania się państwa. Wielkie banki, które mają w Japonii pozycję dominującą poszukały pożyczkobiorców za granicą, głównie w Chinach, ale finansowały też rozbudowę metra w Sao Paolo, korzystając w ten sposób na brazylijskim boomie surowcowym.

Ludzie jak byli, tak pozostali ostrożni i oszczędni.

Główne narzędzie tradycyjnej polityki monetarnej stało się bezzębne. Kwoty z podatków i długu okazały się za małe. Firmy działały na wolnych obrotach, nie pożyczały, ponieważ banki im nie pozwalały, ale też dlatego, że nie wiedziały, co będzie dalej. Ludzie jak byli, tak pozostali ostrożni i oszczędni. Banki stały się nad wyraz pasywne, granice zadłużenia państwa już dawno zostały przekroczone. Co robić?

Japończycy wyszli ze słusznego skądinąd założenia, że nic tak nie działa na zmysły, wyobraźnię i czyny człowieka, jak manna z nieba. Nie na darmo od tysięcy lat tkwią przecież w powszechnym kanonie wszystkich ludów świata baśnie o tym czy innym Sezamie. Jeśli założyć, że szybkość obrotu pieniądza nie rośnie gwałtownie, więc nie zmniejsza zapotrzebowania na dodatkową gotówkę, to naturalną potrzebą gospodarki jest wraz ze wzrostem gospodarczym zwiększanie podaży pieniądza. W normalnych warunkach gros nowego pieniądza kreują banki komercyjne, udzielając pożyczek i kredytów. Jest to naturalne, bowiem wzrost jest efektem inwestycji, a znakomita większość firm pokrywa koszty inwestycji kredytami bankowymi.

Wobec wyczerpania się możliwości tradycyjnych polityk i narzędzi oddziaływania na gospodarkę, Japończycy postanowili pójść śladem McGyvera z kultowego serialu i zrobić coś z niczego. To coś zyskało miano Quantitative Easing (QE), czyli luzowania ilościowego. Luzowanie jest przeciwieństwem skrępowania, a „ilościowe” oznacza w tym kontekście bardzo obfite sypnięcie gotówką w wyniku popuszczenia pasa przez bank centralny prowadzący politykę monetarną.

Luzowanie ilościowe nie oznacza „zrzucania pieniędzy z helikoptera”

Bankowcy krzywią się bardzo, gdy nazywa się to „drukowaniem” pieniędzy, ale nie mają racji, bo ważne jest, aby istotę procesu mógł zrozumieć każdy obywatel. Poza tym zaprzeczanie „drukowaniu” to kazuistyka, bowiem cały czas chodzi o nowe pieniądze, nieważne czy w banknotach, czy zapisywane od razu na rachunkach i w bilansach bankowych.

QE to działanie banku centralnego, które zwiększa podaż pieniądza poprzez skup papierów skarbowych. Formalnie zakupy te są pożyczkami – bank centralny skupuje obligacje rządowe, a ostatnio również korporacyjne, w tym tzw. śmieciowe (junk bonds) – ale realnie są to pożyczki z terminem zwrotu na niemalże „święty nigdy”, przynajmniej w dużej części.

QE znajduje odbicie w bilansie banku centralnego, który po takich operacjach nadyma się i puchnie. Najświeższe dane dotyczące sum bilansowych największych banków centralnych pokazują zestawienia sporządzone przez dr. Edwarda Yardeni. Widać na nich, że jak już się bilans nadmie, to upuścić potem pary nie chce lub nie jest w stanie.

Suma bilansowa BoJ jest już większa od krajowego PKB. Japonia jest pod tym względem jak Usain Bolt biegnący ze sprinterami z podstawówek. Suma bilansowa amerykańskiego Fed wynosi „zaledwie” ok. 7 bilionów dolarów i jest trzy razy niższa od amerykańskiego PKB.

Mimo tylu wysiłków i niepospolitej inwencji QE, gospodarka Japonii nie zaskoczyła ani nie wyrwała do przodu. Od 1994 r. do 2018 r. PKB liczony w cenach bieżących wzrósł z 501,4 bilionów do 547,7 bilionów jenów, tj. o zaledwie 9 proc. Mikre to osiągnięcie.

Historia 99 czerwonych balonów i jednego w kolorze przekwitającej wiśni

W cenach porównywalnych było już lepiej. Zarówno w wielkości bezwzględnej, jak i w ujęciu per capita PKB liczony w cenach stałych z 2011 r. wzrósł do 2018 r. o ok. 25 proc. Tamtejsze Ministerstwo Finansów podaje, że w 1994 r. PKB Japonii, liczony w cenach stałych z 2011 r., wyniósł prawie 425 bilionów jenów. W przeliczeniu na mieszkańca dawało to 3,37 mln jenów.

Przez kolejne ćwierćwiecze wzrost gospodarczy z roku na rok był mały, a w kilku latach gospodarka się cofała. Zgodnie z naturą procentu składanego, w cenach porównywalnych PKB wzrósł do 534 bilionów jenów, a per capita do 4,19 milionów jenów. W porównaniu z Polską wzrost był więcej niż mizerny, ale my goniliśmy świat z poziomu wielkiej biedy.

Japonia jest najstarszym krajem świata. Jeśli nic nie zakłóci trendu, to za 40 lat liczba mieszkańców spadnie o ponad 1/4.

Japończycy mają sporo, a świat się dziwi, że nie walczą, żeby mieć więcej. Ekonomiści akademiccy żyją w świecie liczb i wskaźników. Przesłaniają im obraz świata realnego, w którym żyją tzw. zwykli ludzie. Gdyby ruszali się częściej zza swoich katedr, usłyszeliby np. co cenią sobie ludzie starsi, którzy wiodą prym i sprawują rząd dusz w Japonii. Od 1994 r. liczba ludności Japonii wzrosła zaledwie o nieco ponad milion. Z medianą wieku aż 48,4 lat (połowa ludności w wieku poniżej i druga połowa w wieku powyżej tej wartości) Japonia jest najstarszym krajem świata. Jeśli nic nie zakłóci trendu, to za 40 lat liczba mieszkańców spadnie ze 127 mln do ok. 90 mln, czyli o ponad 1/4.

Teza jest odważna, ale są wielkie szanse, że dużo w niej prawdy: Japończycy nie muszą się natężać i żyłować „na starość”, ponieważ używają umiarkowanego bogactwa już od lat 70. ubiegłego wieku. Im więcej lat na karku, tym mniej oczywiste stają się przyjemności z konsumpcji, zwłaszcza tej na wyrost. Pracować oczywiście trzeba, wykonywać obowiązki należy jak najstaranniej, bo tak uczył Konfucjusz. Od ilości ważniejsza jest jakość, w każdym znaczeniu tego słowa, także duchowym.

Od lat słyszy się narzekania, że Japonia odstaje w wyścigu na innowacje. Zapomina się wszakże, że ów wyczekiwany, nowy wspaniały świat robotów i automatów, a zwłaszcza inteligencji na drucikach, nie zbuduje się (prawdopodobnie) sam i z niczego. Japonia i Niemcy to obecnie absolutni mistrzowie w konstruowaniu i budowie wszelkich maszyn, w rozmiarach od nano do super makro. Te dwa państwa są jak ogrodnicy z patentem na czarne róże. W dającej się przewidzieć przyszłości nikt nie zagrozi ich hegemonii w budowie maszyn, a to daje stały, pewny i solidny dochód.

Gospodarka Japonii nie rośnie i czasem trafi się w cieście z niej zakalec, ale to nie oznacza, że jest słaba i ma złe perspektywy. Świat ufa nadal Japonii. Świadczy o tym podejście do jej waluty. W styczniu 1985 r. dolar kosztował 254 jeny, w grudniu 1994 r. 100 jenów, od kilku lat balansuje w przedziale 100-120 jenów.

Zaufanie do pieniądza z Japonii dawało znać o sobie po każdym wielkim wydarzeniu wstrząsającym światem. Inwestorzy kupowali jeny na potęgę po atakach na nowojorskie wieże i Pentagon w 2001 r., po ataku bombowym na pociąg w Madrycie w 2004, po upadku banku Lehman Brothers w 2008 r., po kryzysie w strefie euro w 2010 r., po zamachach bombowych w Brukseli w 2016 r. i po wielu podobnych tragediach czy kataklizmach na mniejszą skalę. Pchała ich potrzeba poczucia większego bezpieczeństwa z jenami w garści zamiast juanów, riali, reali czy różnych peso.

Jest oczywiście wielu takich, którzy widzą Japonię jak starawą już ciotkę, w takim sobie zdrowiu, która uznała, że szkoda sił i położyła się do łóżka. Wielu tłumaczy jej, że to niepotrzebne, a nawet niezdrowe, a ona odpowiada uparcie, że nie ruszy się z pościeli i koniec.