Generatywna sztuczna inteligencja a wzrost gospodarczy

Kategoria: Trendy gospodarcze

Podczas konferencji „Fed Listens” zorganizowanej 26 września 2019, wiceprzewodniczący Zarządu Rezerwy Federalnej Richard Clarida zauważył, że spłaszczenie krzywej Phillipsa na przestrzeni ostatnich dziesięcioleci ma kluczowe znaczenie dla prowadzonego przez Fed przeglądu strategii w zakresie realizowanej polityki pieniężnej (Clarida 2019).

Inflacja cen obecnie znacznie słabiej reaguje na nadmiar niewykorzystanych zasobów w gospodarce, co umożliwia Rezerwie Federalnej bardziej agresywne wspieranie zatrudnienia w okresach spowolnienia gospodarczego niż miało to miejsce w przeszłości.

Płaska krzywa Phillipsa ogranicza prawdopodobieństwo wybuchu inflacji. Jest to szczególnie istotne, w świetle aktualnych rozważań Fedu na temat korzyści płynących z utrzymywania rozgrzanej gospodarki („high-pressure economy”), a także przyjęcia strategii polityki pieniężnej, w której dopuszczane jest „przestrzelanie” celu inflacyjnego w celu skompensowania przypadków inflacji niższej od przyjętego celu („inflation undershooting”). Wielu uczestników rynków finansowych idzie nawet dalej niż Fed, zakładając, że krzywa Phillipsa to przeżytek – innymi słowy, że nadmierna inflacja nie stanowi już realnego zagrożenia.

Niedawne doświadczenia Stanów Zjednoczonych, Europy i Japonii zdają się potwierdzać prawdziwość tego poglądu. Największe banki centralne nie są w stanie przywrócić inflacji do przyjętego celu (ani nawet zbliżyć jej do niego), nawet w warunkach wzrostu koniunktury na rynkach pracy. W ciągu minionych dwóch lat zatrudnienie na amerykańskim rynku pracy utrzymywało się na szacunkowym poziomie pełnego zatrudnienia albo nawet przekraczało ten poziom, a mimo tego inflacja wciąż była znacznie niższa od oficjalnego celu Fed na poziomie 2 proc.

Istotnie, miary oczekiwań inflacyjnych spadają zamiast rosnąć, jak można by przewidywać na podstawie modelu krzywej Phillipsa. Należy więc zapytać: czy ten model rzeczywiście się przeżył, czy jedynie przeszedł w stan uśpienia? Jeśli krzywa Phillipsa nie odeszła jeszcze w niebyt, to w jaki sposób możemy wyjaśnić jej spłaszczenie? Co mogłoby doprowadzić do odwrócenia tego trendu i w rezultacie do powrotu inflacji?

W ciągu ostatniego dziesięciolecia kwestiom tym poświęcono wiele badań empirycznych, przedstawionych m.in. w pracach Yellen (2015), Kileya (2015), Blancharda (2016), Nalewaika (2016), Powella (2018) oraz Hoopera i in. (2019). Wiemy, że na poziomie krajowym krzywa Phillipsa była wciąż żywa i miała się dobrze w okresie od lat 50. do lat 70. XX wieku, a także na początku lat 80. W tym okresie ceny i płace wykazywały znaczną wrażliwość na zmiany poziomu bezrobocia. Ta wrażliwość rosła, gdy koniunktura na rynku pracy doprowadziła do zatrudnienia powyżej poziomu pełnego zatrudnienia, co wskazuje na zależność nieliniową. W latach 60. decydenci tolerowali przez dłuższy okres rozgrzanie rynku pracy znacznie powyżej poziomu pełnego zatrudnienia, a początkowo inflacja pozostawała niska i stabilna. W końcu jednak nieprzerwana koniunktura na rynku pracy doprowadziła do wybuchu wielkiej inflacji z lat 70.

Jednak od końca lat 80. obserwowane dowody wrażliwości i nieliniowości reakcji inflacyjnej na koniunkturę na rynku pracy są dość słabe. Próby oszacowania statystycznie istotnych modeli krzywej Phillipsa dla cen na podstawie danych krajowych na ogół kończyły się niepowodzeniem.

W naszej opublikowanej niedawno pracy (Hooper i in. 2019) stwierdzamy, że istnieją trzy główne powody słabości dowodów na śmierć krzywej Phillipsa.

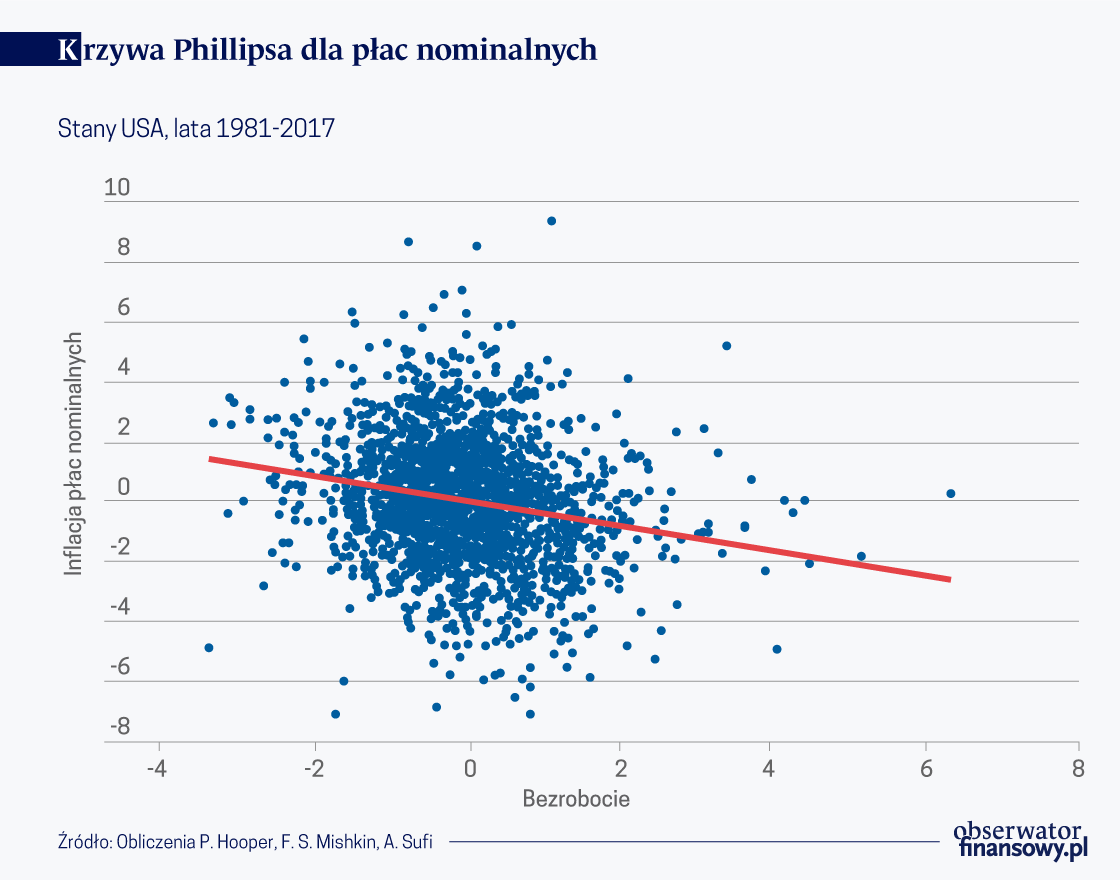

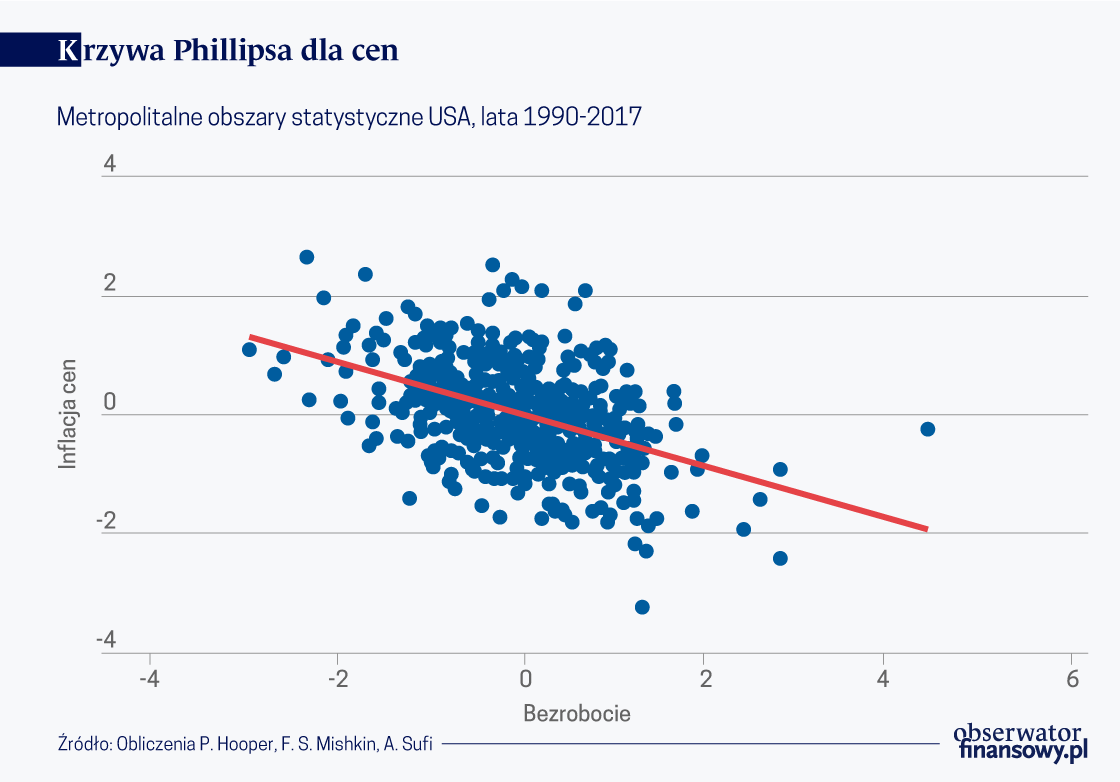

Powinniśmy zatem poszukiwać danych, które cechują się większą zmiennością niż dane z makroekonomicznych szeregów czasowych, w przypadku których nie występują potencjalne zniekształcenia wynikające z endogenicznej polityki pieniężnej. Naturalnym miejscem do poszukiwania byłyby dane dotyczące inflacji płac, raportowane przez 50 amerykańskich stanów, a także dane na temat inflacji cen raportowane przez 23 największe metropolitalne obszary statystyczne (Metropolitan Statistical Areas) w Stanach Zjednoczonych. W tych danych występuje znacznie więcej obserwacji bardzo „ciasnych” rynków pracy. Polityka pieniężna realizowana jest na poziomie ogólnokrajowym, jest więc taka sama dla wszystkich amerykańskich stanów i metropolitalnych obszarów statystycznych.

Gdy szacujemy krzywe Phillipsa dla płac i cen na podstawie danych regionalnych, okazuje się, że krzywa Phillipsa żyje i ma się dobrze. Linie regresji wykazują strome, znaczne nachylenie, z istotnymi elementami nieliniowości w zakresie reaktywności płac i inflacji na zacieśnienie na rynkach pracy.

Gdy szacujemy krzywe Phillipsa dla płac i cen na podstawie danych regionalnych, okazuje się, że krzywa Phillipsa żyje i ma się dobrze. Linie regresji wykazują strome, znaczne nachylenie, z istotnymi elementami nieliniowości w zakresie reaktywności płac i inflacji na zacieśnienie na rynkach pracy.

Taka sytuacja miała już miejsce w przeszłości. W połowie lat 60. inflacja od wielu lat pozostawała niska i stabilna, co doprowadziło do ukształtowania niskich i stabilnych oczekiwań inflacyjnych. Inflacja zaczęła rosnąć dopiero w trakcie 1965 roku, gdy stopa bezrobocia spadła do poziomu o więcej niż 1 punkt procentowy niższego od szacowanych poziomów naturalnej stopy bezrobocia. Między 1965 i 1966 rokiem inflacja wzrosła z poziomu 1,5 proc. do ponad 3 proc. Kilka lat później jej wartość ponownie się podwoiła. Opierając się częściowo na tym przykładzie, Stock i Watson (2009) stwierdzili, że inflacja nie zaczyna znacząco reagować na rozgrzanie rynku pracy, dopóki bezrobocie nie spadnie do poziomu niższego o 1 punkt procentowy lub więcej od naturalnej stopy bezrobocia.

Historia może się powtórzyć. Obecną misją Rezerwy Federalnej jest zrobienie wszystkiego co konieczne w celu utrzymania ekspansji gospodarczej, a jeśli dojdzie do zacieśnienia rynku pracy w stopniu przekraczającym ostatnie szacunki dotyczące naturalnej stopy bezrobocia, to trudno. Jak zauważył w swoim wystąpieniu Richard Clarida, Fed poważnie rozważa możliwość wprowadzenia kompensacyjnej strategii dla swojej polityki pieniężnej: dopuszczanie lub doprowadzanie do „przestrzelenia” celu inflacyjnego 2 proc., jeśli inflacja będzie się konsekwentnie utrzymywać poniżej tego poziomu. W celu uzyskania inflacji przekraczającej oficjalny cel, Fed może być zmuszony do dopuszczania do dalszego zacieśnienie rynku pracy, być może aż do poziomu wskazanego przez Stocka i Watsona w „regule 1 punktu procentowego”. Jedna z kwestii wyłaniających się z prowadzonego przez Fed w 2019 roku przeglądu strategii dotyczy szerszych korzyści (poza „przestrzeliwaniem” celu inflacyjnego) utrzymywania rozgrzanej gospodarki lub przegrzanego rynku pracy.

Tę potencjalną zmianę strategii umożliwia po części dorozumiane przekonanie, że krzywa Phillipsa jest na tyle głęboko uśpiona, że w najbliższym czasie nie musimy się o nią martwić. Jak wskazaliśmy w naszej pracy (Hooper i in. 2019), to przekonanie bardzo przypomina sposób, w jaki decydenci postrzegali inflację w połowie lat 60. Jak nauczyliśmy się w latach 70., gdyby inflacja rzeczywiście zaczęła rosnąć, względna płaskość krzywej Phillipsa na luźnych rynkach pracy oznacza, że Fed musiałby się bardzo natrudzić, aby ponownie nad nią zapanować – co Richard Clarida również zauważył w swoim wrześniowym przemówieniu.

Peter Hooper – dyrektor zarządzający, globalny szef działu badań ekonomicznych, Deutsche Bank Securities

Frederic S. Mishkin – profesor bankowości i instytucji finansowych na Columbia University

Amir Sufi – profesor nadzwyczajny finansów, University of Chicago Booth School of Business