Generatywna sztuczna inteligencja a wzrost gospodarczy

Kategoria: Trendy gospodarcze

Krzyk, Edvard Munch (National Gallery of Norway, domena publiczna)

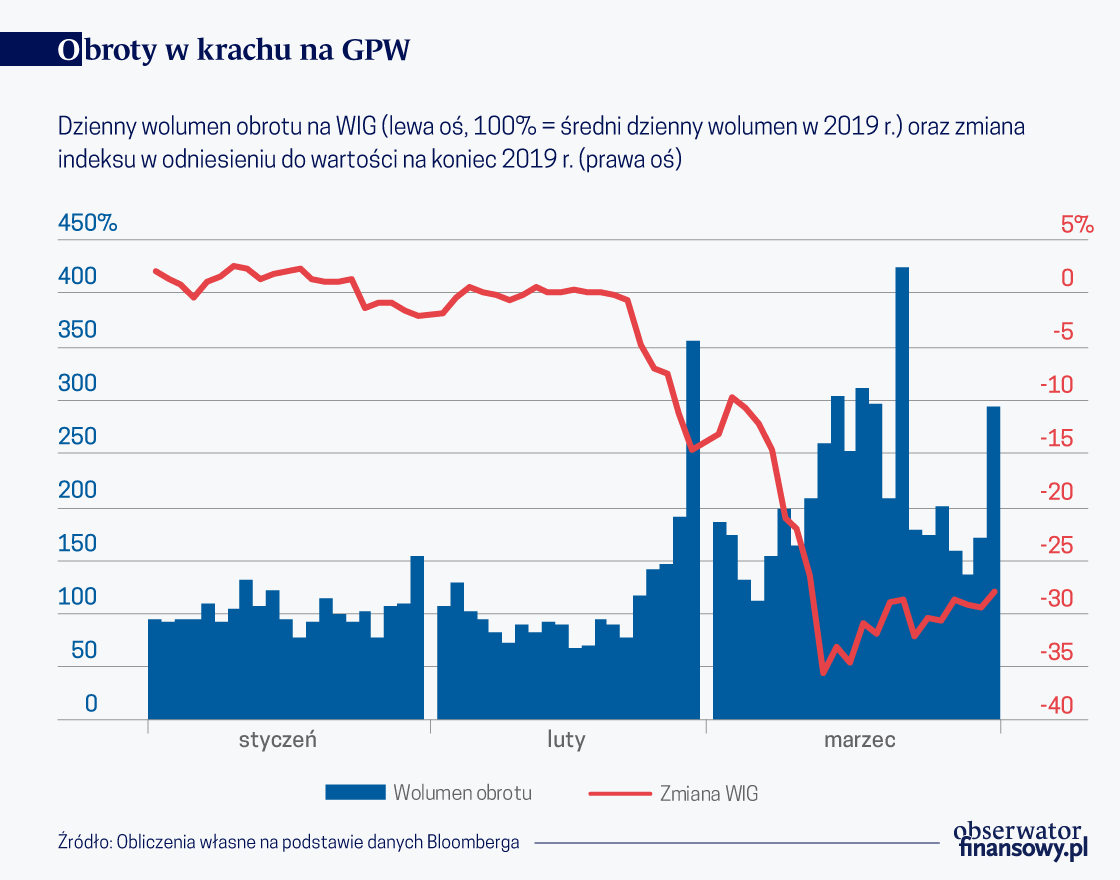

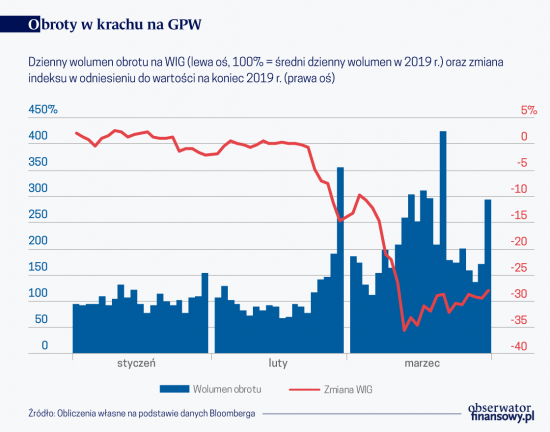

Początek roku na warszawskiej giełdzie przebiegał – patrząc z dzisiejszej perspektywy – całkiem zwyczajnie. Indeks szerokiego rynku WIG notował co prawda górki i dołki, ale działo się to w ramach długoterminowego trendu bocznego. Inwestorzy nieustannie zżymali się, że polski rynek trwa w stagnacji, podczas gdy na najważniejszych parkietach, od Nowego Jorku do Frankfurtu, bite były kolejne rekordy. Pojawiały się jednak nawet i u nas powody (a może preteksty) do optymizmu. Rozkręcał się program PPK, zaczęły się pojawiać doniesienia o możliwych debiutach na GPW, pierwszych po wielu miesiącach posuchy.

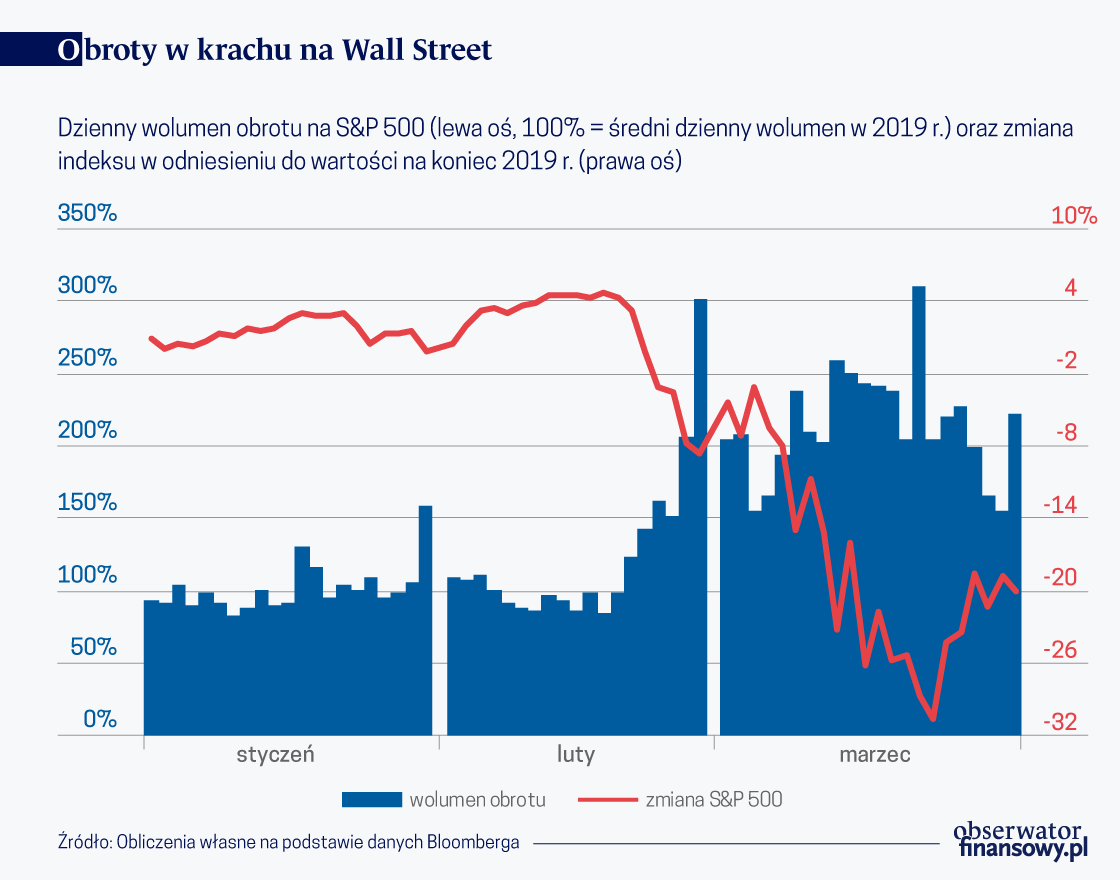

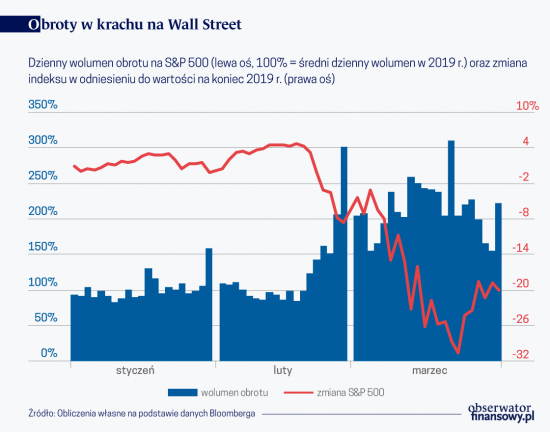

Druga połowa lutego przyniosła jednak załamanie na światowych rynkach. W przeciwieństwie do hossy, nie ominęło ono warszawskiego parkietu. Uświadomienie sobie przez inwestorów powagi sytuacji związanej z wówczas jeszcze epidemią, a nie – pandemią koronawirusa i perspektywą globalnej recesji, strąciło S&P 500 w dół o 30 proc. Wyliczany przez chicagowską giełdę wskaźnik VIX, który pokazuje oczekiwaną zmienność na Wall Street na podstawie opcji na indeks, wystrzelił do poziomów nienotowanych od kryzysu finansowego w latach 2008-2009.

To wszystko działo się jednak w momencie, gdy krzywa zachorowań w Chinach zaczynała się wypłaszczać, we Włoszech potwierdzone było niecałe 300 przypadków choroby, a w USA około 50. Mówi się, że giełdy wyprzedzają wydarzenia w gospodarce, co i w tym przypadku się sprawdziło.

Koniec gwałtownych spadków indeksu WIG wyznacza data 12 marca. To tego dnia wprowadzono w Polsce stan zagrożenia epidemicznego, którego skutkiem był szereg obostrzeń dotyczących walki z rozprzestrzenianiem się koronawirusa. Tego dnia zmarła także w naszym kraju pierwsza osoba chora na Covid-19. Ale 12 marca odbyło się także posiedzenie EBC, na którym ogłoszono uruchomienie nowych narzędzi monetarnych w celu łagodzenia skutków gospodarczych pandemii. Od tego dnia giełda w Warszawie zaczęła powoli odrabiać straty. Na odbicie w Nowym Jorku trzeba było poczekać jeszcze tydzień.

Przełom lutego i marca na Wall Street został obwołany najszybszym rynkiem niedźwiedzia w historii. Tym mianem określa się spadek indeksu o 20 proc. od ostatniego szczytu. Nigdy wcześniej nie dokonało się to w 20 dni. Technicznie mógł być też najkrótszym, bowiem indeks Dow Jones Industrial między 23 a 30 marca odbił w górę o ponad 20 proc. (dokładnie 20,09 proc.), co teoretycznie oznacza początek rynku byka. Ciężko jednak pogodzić się z nazwaniem okresu, w którym 10 mln ludzi w USA zgłasza się po zasiłek dla bezrobotnych – hossą. Odbicie na GPW nie jest tak spektakularne. WIG od swojego dołka do końca marca zyskał 12 proc.

Przełom lutego i marca na Wall Street został obwołany najszybszym rynkiem niedźwiedzia w historii. Tym mianem określa się spadek indeksu o 20 proc. od ostatniego szczytu. Nigdy wcześniej nie dokonało się to w 20 dni. Technicznie mógł być też najkrótszym, bowiem indeks Dow Jones Industrial między 23 a 30 marca odbił w górę o ponad 20 proc. (dokładnie 20,09 proc.), co teoretycznie oznacza początek rynku byka. Ciężko jednak pogodzić się z nazwaniem okresu, w którym 10 mln ludzi w USA zgłasza się po zasiłek dla bezrobotnych – hossą. Odbicie na GPW nie jest tak spektakularne. WIG od swojego dołka do końca marca zyskał 12 proc.

Okres wyższej zmienności (co zazwyczaj wiąże się ze spadkami) to moment, w którym zabłysnąć mogą inwestorzy krótkoterminowi. Duże wahania generują wysokie obroty. Dało się to zaobserwować w danych na temat aktywności inwestorów, które opublikowała GPW. Wynika z nich, że wartość transakcji na głównym rynku giełdy w marcu sięgnęła łącznie 25,7 mld zł, czyli o niemal 60 proc. więcej niż rok wcześniej. Jeszcze mocniej zwiększył się wolumen obrotu instrumentami pochodnymi, które efektywniej pozwalają grać na zmienność – transakcji kontraktami terminowymi na indeksy było o 194 proc. więcej rok do roku, a opcjami o 227 proc.

Stadne zachowania na rynkach aktywów – rola polityki pieniężnej

Nie da się oczywiście przewidzieć, co będzie dalej. Przede wszystkim, nie wiadomo, kiedy skończy się epidemia, kiedy gospodarka będzie mogła wrócić do normalnego trybu. Nie wiadomo, kiedy inwestorzy, którzy w poszukiwaniu bezpiecznych przystani wycofali kapitał z giełd rynków wschodzących (w marcu było to ponad 52 mld dolarów, policzył Instytut Finansów Międzynarodowych), będą chcieli na nie wrócić. I czy – kiedy rozpocznie się globalny risk-on, czyli wróci apetyt na ryzykowne aktywa – Polska będzie akurat tym rynkiem, który znajdzie się w łaskach zarządzających funduszami, czy może skorzystają bardziej te kraje, które szybciej uporały się ze skutkami epidemii – jak Korea Południowa lub Chiny.

Już teraz widać, że giełdy w regionie Azji Pacyfiku zachowują się różnie. Oczywiście, wszystkie są na minusie, ale nie w takim samym stopniu. Wyróżniają się na przykład Tajwan, Hongkong czy Nowa Zelandia, które są „zaledwie” na dwudziestokilkuprocentowych spadkach zamiast ponad czterdziestoprocentowych, jak na Filipinach czy w Tajlandii. Zdaniem ekspertów think tanku Bruegel, można to częściowo tłumaczyć strukturą sektorową gospodarek i giełd w tych krajach. Mamy obecnie do czynienia z trzema kryzysowymi czynnikami.

Po pierwsze, pandemia, która uderza w tradycyjne usługi, transport, turystykę. Po drugie, niskie ceny ropy, które ciążą eksporterom surowca. Po trzecie, „ultraniskie stopy procentowe”, które negatywnie wpływają na sektor finansowy. Spadek popytu i powszechnie wprowadzane reguły dystansowania społecznego sprawiają, że cierpi sektor dóbr konsumenckich, które nie są niezbędne, a także przemysł, który te dobra produkuje. Są jednak branże, które są odporne na koronawirusa – na przykład IT, podstawowe dobra konsumenckie, czy nieruchomości. Są też firmy, które na pandemii mogą skorzystać, jak telekomunikacja albo szeroko pojęta ochrona zdrowia.

Na Tajwanie za 51 proc. kapitalizacji giełdy odpowiadają spółki technologiczne. Główny indeks nowozelandzkiej giełdy również złożony jest ze spółek mniej podatnych na skutki epidemii (m.in. telekomunikacja, ochrona zdrowia, żywność), a do tego ma relatywnie niski udział sektora finansowego, a więc potencjalna ekspozycja na niskie stopy procentowe jest mniejsza niż na innych rynkach. Po drugiej stronie znajdują się zaś mocno uzależniona od turystyki Tajlandia, surowcowa Indonezja, czy finansowa Australia i Singapur. „Japonia i Korea powinny zachowywać się lepiej, biorąc pod uwagę kompozycję sektorową i to, że są importerami ropy, ale koronawirus w większym stopniu zagraża ich wzrostowi gospodarczemu” – ocenia Bruegel.

Według tego klucza warszawska giełda nie wypada najlepiej. W WIG20 największy udział ma sektor finansowy (blisko 40 proc.), sporo ważą także kontrolowane przez Skarb Państwa spółki paliwowe, surowcowe i energetyczne (niecałe 30 proc.). Dobra konsumenckie i telekomy mają po około 10 proc. udziału w indeksie. Największy ewenement ostatnich lat na GPW, czyli CD Projekt, był nawet niedawno największą pod względem kapitalizacji spółką notowaną na polskiej giełdzie, ciężko go jednak nazwać „sektorem”. Producenci gier wideo z naszego kraju odnoszą co prawda sukcesy, jednak dystans, jaki inne notowane spółki z tej branży mają do lidera, to cały rząd wielkości. Na razie warszawskie indeksy nominowane w walutach obcych spadły mocniej niż te w złotym. Również odbicie WIG20 EUR i WIG20 USD od połowy marca było o kilka punktów procentowych mniejsze niż WIG20.

Ze strony inwestorów krajowych również sytuacja jest niepewna. Wdrażanie PPK, największa nadzieja ostatnich lat na dopływ świeżego kapitału, zostało na jakiś czas wstrzymane, a wzrost bezrobocia, który niechybnie nastąpi, sprawi, że wpływy środków do programu będą niższe niż można było oczekiwać jeszcze dwa miesiące temu. Likwidacja OFE na razie również się odsuwa, a krajowe towarzystwa funduszy inwestycyjnych notują wysokie odpływy, co oznacza wycofywanie środków przez klientów.

Od początku tego tygodnia (czyli od 6 kwietnia) indeksy gwałtownie rosną. Z rynków rozwiniętych dochodzą informacje o napływach do funduszy akcyjnych. Potwierdza to jednak tezę, że do uspokojenia nam daleko, a wielka zmienność się utrzymuje. Czy przywrócenie normalności w gospodarce, które prędzej czy później nastąpi, będzie oznaczało dla GPW powrót do marazmu i stagnacji, do którego przyzwyczaili się polscy inwestorzy? Miejmy nadzieję, że przy okazji odradzania się różnych sektorów gospodarki, zamkniętych na czas pandemii, ożywi się na dłużej również krajowy rynek kapitałowy. Możliwość pozyskiwania finansowania na działalność przez firmy będzie potrzebna jak nigdy dotąd.