Banki pod presją fintechów

Kategoria: Trendy gospodarcze

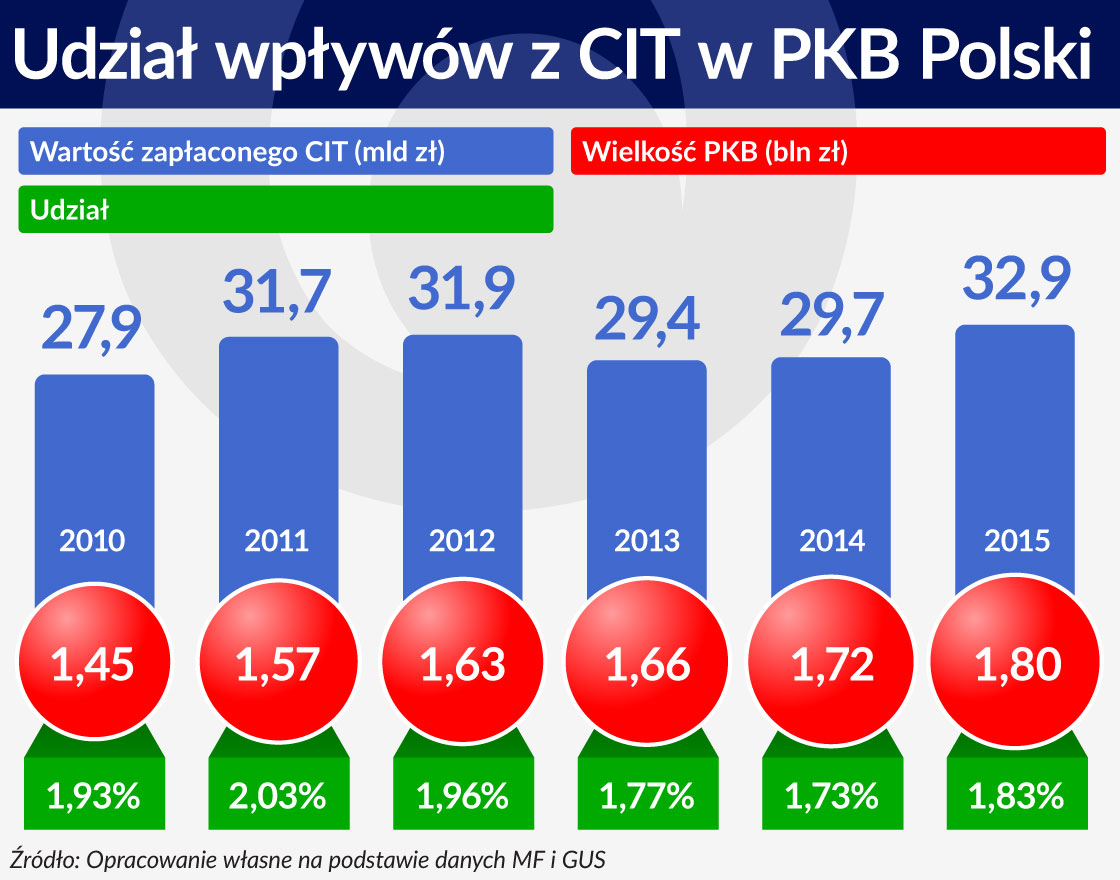

Obecnie, wpływy z CIT sięgają 30 mld zł. Zgodnie z raportem ekspertów Centrum Analiz Klubu Jagiellońskiego kwota ta powinna wynieść o 10 mld zł więcej. Zdaniem autorów, kwota należnego CIT jest od lat zaniżana poprzez stosowanie nierynkowych rozliczeń w transakcjach, które zawierają między sobą podmioty powiązane (kapitałowo lub osobowo). W wyniku takich działań traci zarówno budżet państwa, jak i budżet jednostek samorządu terytorialnego, które są zasilane wpływami z CIT.

Zaniżanie wpływów podatkowych z CIT jest problemem nie tylko w Polsce, ale i w innych krajach. Aby go wyeliminować, z inicjatywy G20, Organizacja Współpracy Gospodarczej i Rozwoju (OECD) uruchomiła w 2013 r. projekt BEPS (Base Erosion and Profit Shifting – Erozja bazy podatkowej i przenoszenie dochodów).

Projekt ten zawiera rekomendowane rozwiązania w 15 obszarach, w których zaobserwowane zostało zjawisko erozji podatkowej. Kraje członkowskie OECD i G20 wspólnie opracowały rozwiązania uznając, że BEPS jest zjawiskiem wymagającym na poziomie globalnym działań, gwarantujących zwiększenie szczelności systemu podatkowego (>>więcej o genezie projektu BEPS).

Rozliczenia pomiędzy podmiotami powiązanymi (prowadzące do możliwości przerzucania dochodów za granicę i zaniżania podstawy opodatkowania) są głównym przedmiotem czterech z piętnastu działań OECD. Rozwiązania proponowane w kilku pozostałych również zresztą obejmą grupy kapitałowe. Polska rozpoczęła już implementację rozwiązań w zakresie działania 13 dotyczącego dokumentacji cen transferowych.

Dokumentacja cen transferowych stanowi opis transakcji zawieranych pomiędzy podmiotami powiązanymi (czyli, upraszczając, takimi, w których udział kapitałowy jednego podmiotu w drugim wynosi co najmniej 5 proc. lub występuje powiązanie osobowe).

Dokument ten wspiera organy podatkowe w weryfikowaniu, czy transakcje zawierane między podmiotami powiązanymi są zgodne z warunkami rynkowymi, tzn. czy niezależne podmioty zaangażowane w podobne transakcje, zawarłyby je na analogicznych warunkach, czy też nie.

Jeżeli warunki przyjęte w transakcji między podmiotami powiązanymi są w opinii organów podatkowych zbliżone do warunków, które przyjęłyby podmioty niezależne, uprawdopodobnione jest, że nie doszło do zaniżania podstawy opodatkowania i spółka prawidłowo określiła wysokość swojego zobowiązania podatkowego.

Polscy podatnicy opracowują dokumentację cen transferowych zgodnie z art. 9a ustawy o podatku dochodowym od osób prawnych dla transakcji, których wartość

Dokumentację cen transferowych polska spółka opracowuje również dla transakcji zakupowych, w których dokonuje zapłaty należności bezpośrednio lub pośrednio na rzecz podmiotu zlokalizowanego w kraju stosującym szkodliwą konkurencję podatkową (potocznie zwanym rajem podatkowym), nawet jeśli nie jest to podmiot powiązany ze spółką. W tym przypadku, aby powstał obowiązek dokumentacyjny, wartość tej transakcji powinna przekroczyć wartość 20 tys. euro.

Zgodnie z obecnym brzmieniem przepisów dokumentacja powinna zawierać:

Dokumentację polski podatnik składa na żądanie organów podatkowych, w ciągu 7 kalendarzowych dni od daty doręczenia żądania.

Nowe przepisy wprowadzają zmiany zarówno w stosunku do podatników zobowiązanych do sporządzania dokumentacji, jak również samej jej zawartości.

Według nowych przepisów, dokumentację cen transferowych muszą sporządzać spółki powiązane (o udziale w kapitale kapitałowym wynoszącym 25 proc.), których przychody lub koszty przekroczyły w poprzednim roku podatkowym równowartość 2 mln euro. W ten sposób ustawodawca wykazuje chęć koncentracji na analizowaniu działań podmiotów, zawierających transakcje na większą skalę, ponieważ – z punktu widzenia organów podatkowych – takie podmioty mogą być zaangażowane w wyprowadzanie zysku za granicę i zaniżanie podstawy opodatkowania. Należy jednak podkreślić, że spółki, których wartość przychodów lub kosztów przekroczyła 2 mln euro, przygotowują dokumentację cen transferowych również za rok następny, nawet gdy w tym roku wartość przychodów lub kosztów była niższa niż 2 mln euro.

Punktem wyjścia do określenia transakcji, które spółka ma udokumentować według nowych przepisów, jest wartość przychodów spółki uzyskanych w roku podatkowym. W przypadku, gdy wynosi ona:

Mimo zmian w zakresie progów, od których powstaje obowiązek dokumentacyjny, organy podatkowe będą mogły zażądać dodatkowo dokumentacji dla transakcji, których wartość nie przekracza wskazanych progów, w przypadku „zaistnienia okoliczności wskazujących na prawdopodobieństwo zaniżenia ich wartości w celu uniknięcia obowiązku sporządzenia dokumentacji podatkowej”. Spółka będzie zobowiązana przedłożyć dokumentację dla takich transakcji w ciągu 30 dni od daty otrzymania żądania.

Zmieni się również zakres ujawnianych informacji, zgodnie z zasadą, że im większe dana spółka notuje przychody lub koszty, tym więcej powinna ujawniać informacji na temat prowadzonej działalności. Nowa dokumentacja cen transferowych obejmuje:

Dla podatników osiągających przychody lub koszty powyżej 2 mln euro lecz poniżej 10 mln euro:

Dla podatników osiągających przychody lub koszty powyżej 10 mln euro lecz poniżej 20 mln euro

Dla podatników osiągających przychody lub koszty powyżej 20 mln euro, dodatkowo kompleksową informację o grupie podmiotów, w ramach której prowadzą działalność, w tym:

Ponadto, oprócz dokumentacji cen transferowych, polskie spółki, których przychody lub koszty przekroczą w poprzednim roku podatkowym 10 mln euro, będą składać formularz CIT-TP, zawierający szczegółowe dane na temat transakcji z podmiotami powiązanymi i transakcji z podmiotami stosującymi szkodliwą konkurencję podatkową. Dodatkowo, podatnicy będą składać oświadczenie o sporządzeniu kompletnej dokumentacji (do dnia złożenia zeznania podatkowego).

Nie zmieni się tryb składania dokumentacji – spółki wciąż będą ją składać na żądanie organu podatkowego, w ciągu 7 kalendarzowych dni od daty doręczenia żądania.

Nowe przepisy, które wchodzą w życie z dniem 1 stycznia 2017 r. są wynikiem implementacji rozwiązań rekomendowanych przez OECD w ramach działania 13 i wymagają od polskich spółek przedstawienia o wiele więcej danych o transakcjach z podmiotami powiązanymi, niż w latach wcześniejszych.

Dokumentacja cen transferowych w nowej wersji będzie stanowiła narzędzie do bardziej ścisłej kontroli działań podmiotów powiązanych. Nowe przepisy wpisują się jednocześnie w zalecenia Najwyżej Izby Kontroli podsumowane w raporcie „Informacja o wynikach kontroli. Nadzór organów podatkowych i organów kontroli skarbowej nad prawidłowością rozliczeń z budżetem państwa podmiotów z udziałem kapitału zagranicznego”.

Autorka jest ekspertem w zakresie cen transferowych kancelarii prawno-podatkowej