Banki pod presją fintechów

Kategoria: Trendy gospodarcze

Pod koniec 2019 roku amerykańska Agencja Informacyjna Departamentu Energii podała, że Stany Zjednoczone stały się eksporterem netto ropy naftowej.

Trend zwiększania przez Amerykanów niezależności energetycznej miał być również kontynuowany w bieżącym roku. Jednak wybuch pandemii COVID-19 i „wojna cenowa”, którą rozpoczęła Arabia Saudyjska doprowadziły do wystąpienia silnych zmian na globalnym rynku ropy naftowej.

Nadmierna produkcja przy dużym spadku popytu doprowadziły do znacznej ilości zapasów ropy naftowej. Wszystko to odbiło się również na amerykańskim przemyśle naftowym, w tym głównie na produkcji ropy łupkowej.

Upływające tygodnie, w których kolejne kraje stopniowo „odmrażały” aktywność gospodarczą oraz historycznie wysokie cięcia w wydobyciu ropy naftowej wprowadzone przez kraje grupy OPEC+ poprawiły sentyment rynkowy. W ostatnim jednak czasie liczba zachorowań na COVID-19 na świecie ponownie istotnie przyśpieszyła, w tym również w USA, co obniżyło oczekiwania na szybki powrót do stanu sprzed epidemii. Rośnie również ryzyko spowolnienia globalnego wzrostu gospodarczego wynikające z nasilenia się konfliktu na linii USA-Chiny po obustronnym zamknięciu konsulatów w amerykańskim Houston i chińskim Czengdu.

W przypadku Stanów Zjednoczonych pojawiły się nowe, lokalne problemy, które mogą utrudnić proces dalszego rozwoju rewolucji łupkowej. Chodzi tu głównie o cofnięcie zezwoleń na budowę nowych rurociągów, czy też problemy z pozyskiwaniem środków finansowych na kredytowanie bieżącej działalności oraz inwestycji rozwojowych w przemysł naftowy.

W latach 2010-2019 produkcja ropy naftowej w USA wzrosła o ponad 134 proc.

Nie była ona jednak równomiernie rozłożona geograficznie i dlatego bardzo często dochodziło do powstawania „wąskich gardeł” w przesyle surowca, które utrudniały rozwój poszczególnych zagłębi naftowych.

Aby temu zaradzić amerykańskie firmy naftowe podejmowały decyzje o rozbudowie infrastruktury rurociągów naftowych.

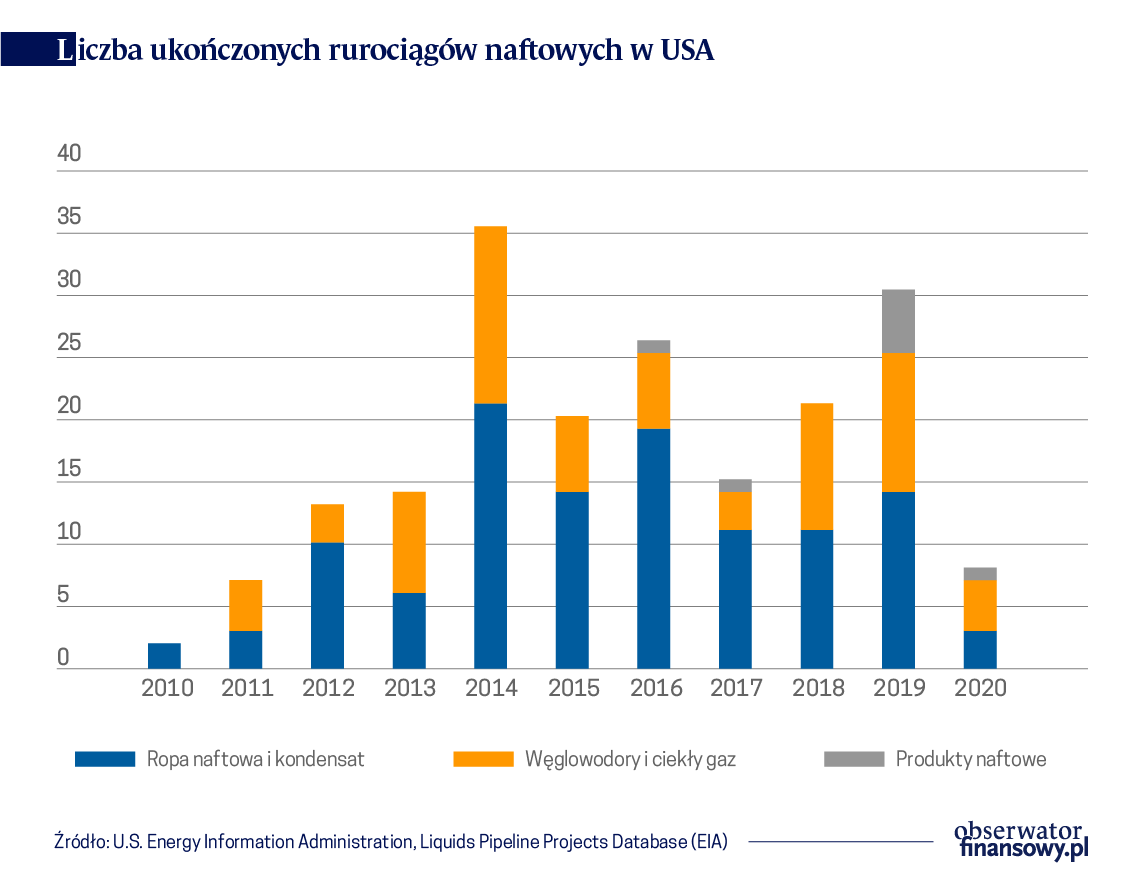

W ubiegłym roku do użytku oddano 14 rurociągów naftowych, które transportują surową ropę naftową i kondensat. W porównaniu z 2018 rokiem ich liczba wzrosła o trzy. Ponadto, kolejne trzy rurociągi oddano na początku 2020 roku. Warto wspomnieć, że aż 9 z 14 rurociągów ukończonych w 2019 roku i wszystkie trzy z 2020 roku były nowymi projektami naftowymi, reszta to rozbudowa lub przebudowa istniejących rurociągów.

W ostatnim czasie sytuacja w amerykańskim sektorze przesyłowym coraz bardziej się jednak komplikuje. Według raportu North America Watch ESAI Energy projekty rurociągów, które miały zostać oddane do użytku w 2021 roku mają istotne opóźnienia. Wynikają one z: niepewnych prognoz globalnego popytu na ropę naftową, ciągnących się rozpraw sądowych oraz z dokonywanych przeglądów regulacyjnych. Łącznie zagrożone jest wybudowanie i dalsza eksploatacja rurociągów o mocy przesyłowej 2,7 mln b/d.

Wśród rurociągów mających problemy prawne są: Dakota Access (DAPL), który miał dostarczać 570 tys. b/d (blokada prawna), Tesoro High Plains (wstrzymana dalsza eksploatacja po 67 latach użytkowania) czy Liberty, którego budowa została odroczona z powodu pogarszających się warunków gospodarczych wynikających z rozwoju pandemii COVID-19.

Zdaniem ESAI Energy zamknięcie tychże rurociągów stworzy „wąskie gardła” w miarę zapełniania się innych rurociągów, co będzie skutkować większą zależnością od transportu kolejowego i niższymi cenami ropy z zagłębia Bakken. To z kolei negatywnie wpłynie na produkcję, która została już silnie ograniczona. Oczekuje się, że dojdzie do wzrostu przesyłu ropy transportem kolejowym o około 300-350 tys. b/d. Niemniej jednak w dłuższej perspektywie będzie to prowadzić do ograniczenia produkcji surowca w zagłębiu. Według szacunków wydobycie z tego powodu może zmniejszyć się o 270 tys. b/d w bieżącym roku i o kolejne 65 tys. b/d w 2021 roku.

Elisabeth Murphy, analityk w ESAI Energy wskazuje, że „niepewny wynik dla rurociągu Dakota Access wywoła efekt domina dla zagłębia Bakken, taki jak przekierowanie kapitału do innych basenów, które mają lepszy dostęp do rynków”. Jej zdaniem „bez zwiększenia wydatków na otwarcie dodatkowych platform i zatrudnienie dodatkowych załóg wydobywczych, zagłębie Bakken będzie miało problem ze zrównoważeniem spadków w wydobyciu i przywróceniem jego poziomów z 2019 r.”

Czynnikiem ryzyka w tej materii pozostają również jesienne wybory prezydenckie w Stanach Zjednoczonych. Podczas gdy prezydent Donald Trump w trakcie swojej kadencji pracował nad ułatwieniami dla szybszego wybudowania rurociągów Dakota Access, jak i Keystone XL, Joe Biden, kandydat na prezydenta Demokratów, obiecał wspierać źródła energii o niższej emisji dwutlenku węgla. W rezultacie, gdyby wygrał ten drugi, coraz więcej firm mogłaby przedefiniować swoje długoterminowe cele inwestycyjne i zrezygnować z budowy nowej infrastruktury energetycznej.

Niekorzystna sytuacja gospodarcza odbija się również na dostępie do środków finansowych. Istotny spadek cen ropy naftowej w pierwszym półroczu 2020 roku doprowadził do silnego ograniczenia przez banki kredytów dla branży naftowej.

Pomimo spadku stóp proc. sektor bankowy ograniczył dostęp do pieniądza dla sektora naftowego.

Wszystko to dzieje się w bardzo niekorzystnej sytuacji dla producentów naftowych. Pandemia ograniczyła bowiem popyt na ropę naftową a nagromadzenie dużej ilości zapasów uniemożliwia dalszy wzrost cen surowca. Na niekorzyść spółek wpływa również wzrost kosztów pozyskania nowych środków. Pomimo spadku stóp procentowych w USA do przedziału 0,0-0,25 proc. sektor bankowy ograniczył dostęp do pieniądza dla sektora naftowego. Banki przywróciły również środki zaradcze mające na celu przeciwdziałanie gromadzeniu gotówki, aby powstrzymać pożyczkobiorców przed wycofywaniem dużych kwot z kredytów, a następnie ich zatrzymywaniem. Ma to na celu zniwelowanie praktyk stosowanych przez niektóre firmy, polegających na zaciągnięciu pożyczki tuż przed ogłoszeniem swojej upadłości.

Zdaniem Spencer Cutter, analityka Bloomberg Intelligence „tak długo, jak ceny ropy utrzymają się na poziomie 40 dol. lub mniej, banki będą nadal bardzo ostrożne i będą się wycofywać”. Ponadto dodał, że jeżeli ceny pozostaną poniżej 40 dol./b „to będzie to koniec łupków”.

Już teraz dla operatorów z wyższymi kosztami i płatnościami odsetek, obecne warunki cenowe wyglądają na wyjątkowo trudne. Według danych agencji Bloomberg do 20 lipca upadłość ogłosiło 27 amerykańskich firm energetycznych. Wiele z nich to operatorzy łupków, a do najbardziej znanych należą Chesapeake Energy, Whiting Petroleum i Ultra Petroleum.

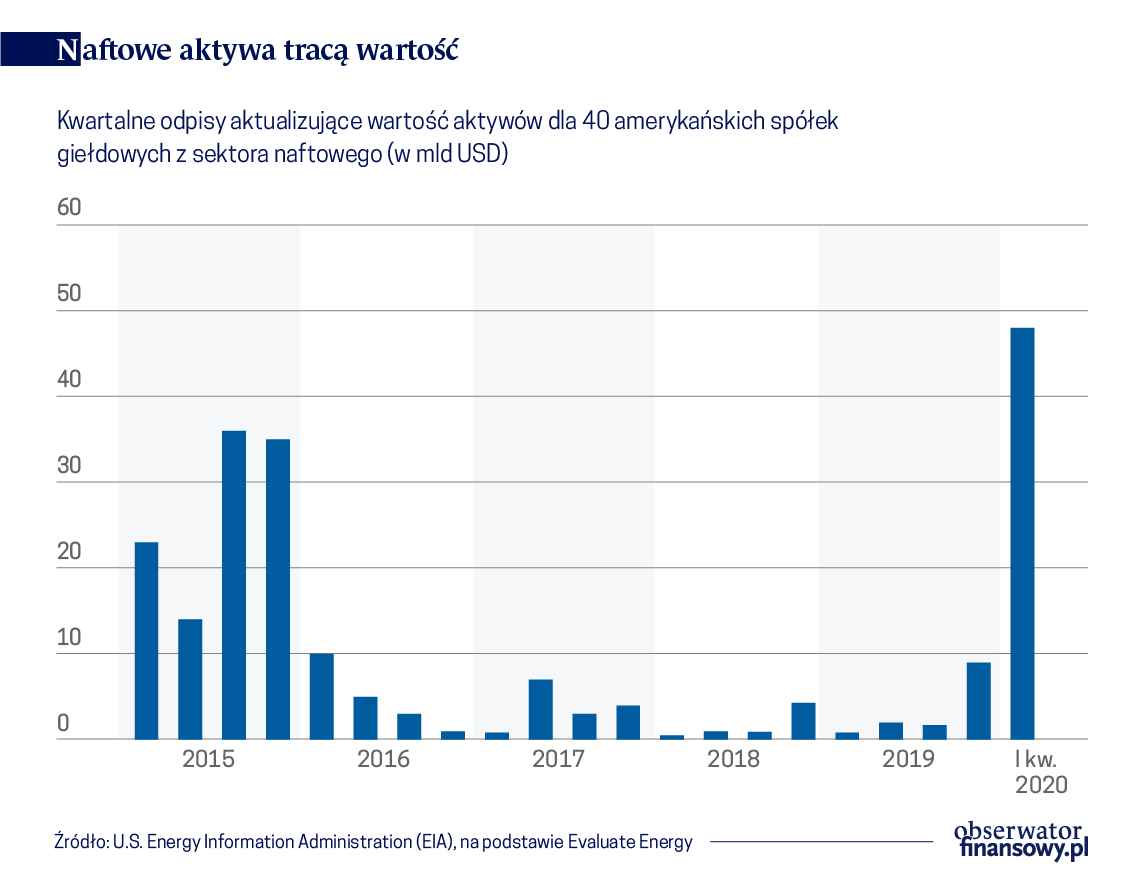

Warto także zwrócić uwagę na spadek wartości aktywów amerykańskich spółek naftowych. EIA podała, że zgodnie z publicznie złożonymi sprawozdaniami finansowymi 40 amerykańskich spółek giełdowych zajmujących się produkcją ropy naftowej (grupa ta produkowała łącznie 6,1 mln b/d ropy naftowej i innych produktów naftowych w Stanach Zjednoczonych, czyli około 30 proc. całej produkcji naftowej w USA w I kwartale br.), odpisało łącznie aktywa o wartości 48 mld dol. w I kw. 2020 r. (co stanowi 22 proc. wartości netto potwierdzonych rezerw firm na koniec 2019 roku). Jest to największa kwartalna korekta od co najmniej 2015 roku. Niskie ceny ropy naftowej przyczyniły się bowiem do znacznych spadków przychodów przedsiębiorstw i wartości potwierdzonych rezerw.

W sierpniu kraje grupy OPEC+ planują zwiększenie swojego dotychczasowego wydobycia o około 2 mln b/d. Taki ruch, przy braku istotnego ożywienia globalnego popytu, jeszcze bardziej skomplikuje sytuację na amerykańskim rynku naftowym. W tym kontekście najistotniejszym wydaje się zatem jak najszybsze zahamowanie pandemii COVID-19. Bez tego szybki powrót do poziomów produkcji ropy w USA widzianych w 2019 roku wydaje się bardzo odległy w czasie.

Opinie autora nie wyrażają oficjalnego stanowiska NBP.