Koniec taniego pieniądza: nadchodzą trudniejsze czasy dla polityki fiskalnej?

Kategoria: Trendy gospodarcze

Przyszłoroczny budżet będzie ewidentnie napięty. Pokazuje to fakt, żeby aby zmieścić się w wymaganym przez Unią Europejską limicie 3 proc. PKB dla deficytu całego sektora finansów publicznych, rząd musiał przyjąć kilka optymistycznych założeń – że wzrost PKB i inflacja będą wyraźnie wyższe niż w tym momencie, dochody podatkowe wzrosną wyraźnie szybciej niż nominalny popyt krajowy, a samorządy będą miały nadwyżkę budżetową w okresie wydatkowania nowych pieniędzy unijnych.

Można postawić pytanie, dlaczego w ogóle unijny limit 3 proc. PKB dla deficytu ma być istotny?

Sama Bruksela często przymyka oko na tę regułę, ostatnio na przykład Komisja Europejska zrezygnowała z karania Hiszpanii i Portugalii za łamanie limitu deficytu. Inwestorów finansowych też nie specjalnie ona obchodzi, dla nich istotne są perspektywy nominalnego wzrostu gospodarczego (bazy podatkowej), koszty obsługi długu i ogólna stabilność makroekonomiczna (takie miary jak inflacja, saldo rachunku bieżącego, zewnętrzne potrzeby finansowe). Agencje ratingowe w swoich komunikatach czasami zwracają uwagę na limit 3 proc., ale jest to bardziej test wiarygodności niż opis realnego problemu makroekonomicznego.

Jeżeli więc nie przez kryterium reguły 3 proc., to jak ocenić najważniejsze parametry budżet? Innymi słowy, jak odpowiedzieć na proste pytanie: czy to jest budżet dobry czy zły?

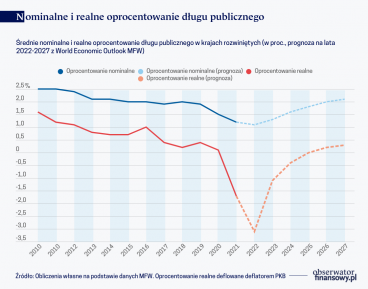

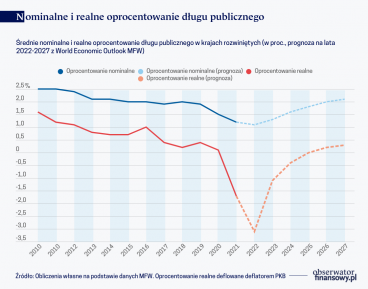

Niektórzy twierdzą, że optymalny budżet powinien mieć zerowe saldo (deficyt) pierwotne, czyli po odjęciu kosztów obsługi długu, tzn. że po zapłaceniu odsetek rząd powinien mieć zbilansowane dochody i wydatki. Nie jest to jednak niesłuszna sugestia, bo chociażby inwestycje warto częściowo finansować dodatkowym długiem. Poza tym, kraj, który ma trwale wyższe tempo wzrostu gospodarczego niż realne efektywne oprocentowanie długu (a tak jest w przypadku Polski), może mieć deficyt pierwotny i nie powiększać zadłużenia.

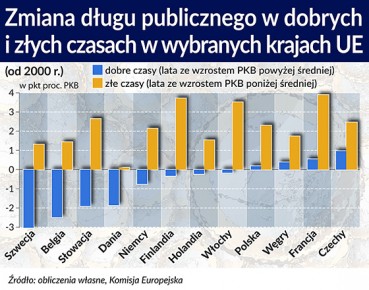

Inni wskazują, że w okresie dobrego wzrostu gospodarczego rząd powinien wyraźnie oszczędzać, by robić miejsce na większe wydatki w okresie kryzysu. Mają wiele racji. Okresowe odstąpienie od tej zasady, na przykład w celu realizacji jakiegoś strategicznego programu społecznego – jak 500+ – wcale nie musi nieść ze sobą negatywnych konsekwencji.

Ocena tego, czy budżet konstruowany jest dobrze czy źle, wymaga spojrzenia na jego kontrukcję z perspektywy dłuższej niż rok. Liczy się trend i system decyzyjny, a nie jednorazowy budżet. Kluczowy problem z polskim budżetem i całymi finansami publicznymi polega na tym, że niezdolność do oszczędzania w dobrych czasach to cecha trwała.

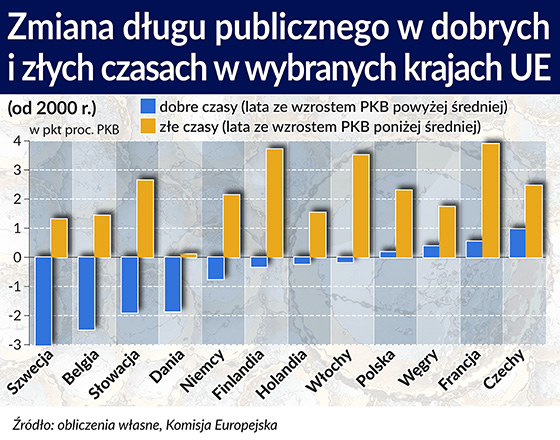

Na otwierającym tekst wykresie widać, jak zmieniał się dług publiczny (w pkt proc. PKB) w czasach złych i dobrych w różnych krajach UE od 2000 r. Czasy dobre zostały tu określone jako lata, w których wzrost PKB był powyżej długookresowego trendu. W czasach złych wszyscy dług powiększają, ale w czasach dobrych jedni go redukują inni stabilizują. Mamy silne przesłanki by sądzić, że polski system decyzji politycznych jest odizolowany od idei, że dobre czasy powinny służyć oszczędzaniu. Nawet jeżeli politycy formułują takie plany, to ostatecznie od nich odstępują, ponieważ bodźce funkcjonują w ten sposób, że opłaca się wydać powstającą w dobrych czasach nadwyżkę.

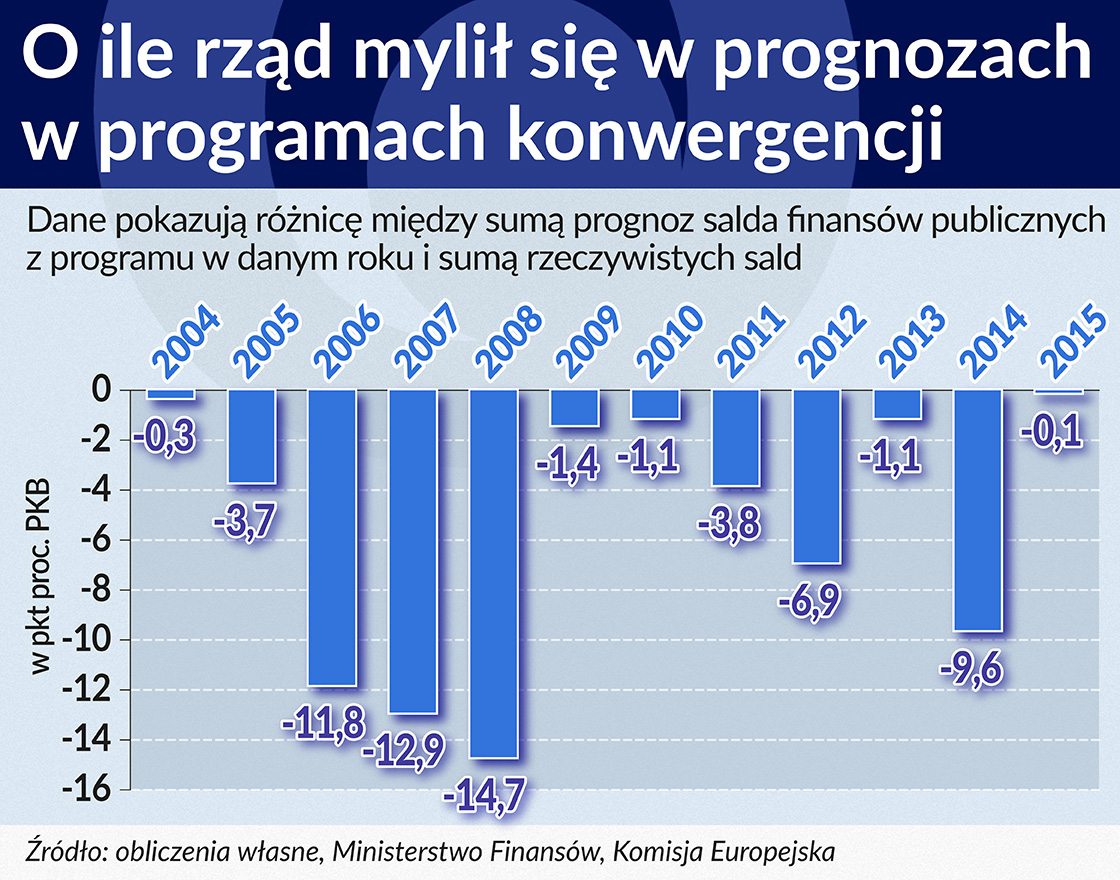

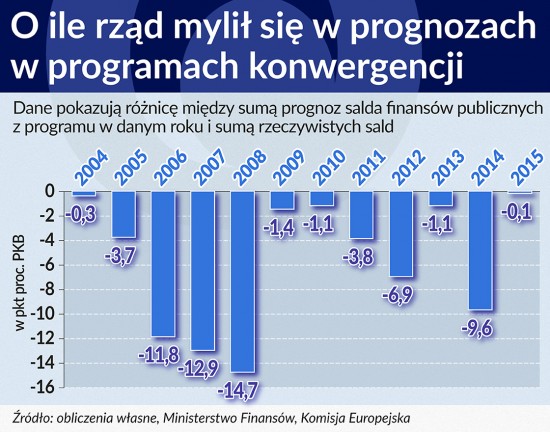

Od 2004 r. ani razu nie zdarzyło się, by deficyt nie przekraczał planów formułowanych w dokumentach strategicznych rządu. Każdej wiosny rząd publikuje program konwergencji, który zawiera prognozę dotyczącą kluczowych wskaźników gospodarki i finansów publicznych na cztery lata w przód. Za każdym razem skumulowana wartość deficytów w tych czterech latach była wyższa niż plan, co widać na kolejnym wykresie.

Można to wyjaśnić tylko na dwa sposoby: albo dokumenty strategiczne nie służą niczemu więcej niż tylko grze z Brukselą i próbom przekonania Komisji Europejskiej, że w Polsce będziemy przestrzegać reguł fiskalnych; albo decydentom brak zdolności oceny, jakie są realne możliwości finansowe rządu. Obie opcje są fatalne z punktu widzenia długookresowej stabilności budżetu – albo nie mamy żadnej prawdziwej strategii, albo realizujemy ją źle.

Nie ma na razie powodów do paniki, wbrew ostrzeżeniom niektórych polityków, scenariusz grecki nam nie grozi. Mamy relatywnie niski dług, wysoki wzrost gospodarczy i jesteśmy stabilni makroekonomicznie (niska inflacja, niski deficyt na rachunku obrotów bieżących).

Polskę czeka jednak kilka wyzwań, które będą wywierały dużą presję na budżet:

– Po pierwsze, wzrost gospodarczy będzie prawdopodobnie niższy niż w przeszłości i niższy niż wskazują długookresowe prognozy rządowe;

– Po drugie, starzenie się społeczeństwa doprowadzi do skokowego wzrostu kosztów służby zdrowia;

– Po trzecie, rosły będą prawdopodobnie wydatki na armię.

Jeżeli budżet i całe finanse publiczne zawczasu nie zostaną przygotowane do tych wyzwań, pewnego dnia będzie musiało się to odbyć skokowo. Będzie to proces bolesny i wyrządzający niepotrzebne szkody społeczne.