Globalne zacieśnienie polityki monetarnej – nowe wyzwania dla banków centralnych w obliczu globalnego wzrostu inflacji

Kategoria: Analizy

Wśród czołowych światowych ekonomistów trwa dyskusja o przyczynach tej sytuacji. Podawane są sprzeczne diagnozy, a tym samym recepty na wyjście z tej sytuacji. Przypomniana została teoria sekularnej stagnacji (to znaczy stagnacji trwającej co najmniej przez pokolenie), którą w latach 30. XX wieku postawił nazywany „amerykańskim Keynesem” Alvin Hansen, wyjaśniając, dlaczego po wielkim kryzysie z lat 1929–1933 gospodarka amerykańska jeszcze przez kilka lat nie mogła powrócić do zrównoważonego wzrostu. Koncepcję tę przypomniał Lawrence Summers, sekretarz skarbu w administracji Clintona i były doradca ekonomiczny Baracka Obamy.

>>więcej: Granice skuteczności polityki pieniężnej

Summers wychodzi od teorii Keynesa i uważa, że stagnacja ma przyczyny popytowe i wynika z trwałej nadwyżki oszczędności nad inwestycjami w krajach wysoko rozwiniętych. Według niego przyczyny nadmiernych i rosnących oszczędności są następujące.

Przyczynami niedostatecznych inwestycji są zdaniem Summersa:

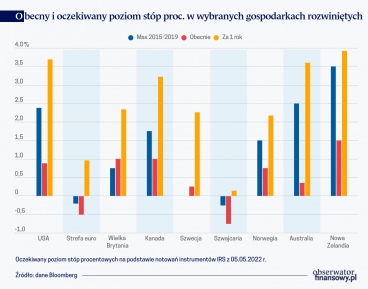

Stopy procentowe są ceną pieniądza i jak każda cena dostosowują się do popytu i podaży. Nadmiar oszczędności sprawia, że stopy są coraz niższe. Summers powołuje się na teorię szwedzkiego ekonomisty Knuta Wicksella, który pisał o neutralnej lub naturalnej realnej stopie procentowej równoważącej oszczędności z inwestycjami przy pełnym zatrudnieniu. Twierdzi, że sekularna stagnacja występuje wtedy, gdy neutralne stopy są tak niskie, że konwencjonalna polityka pieniężna banków centralnych nie jest w stanie ich osiągnąć. Powołując się na opracowanie „Secular drivers of the global real interest rate”, którego autorami są ekonomiści z Banku Anglii Lukasz Rachel i Thomas D. Smith, Summers stwierdza, że w ostatnich 30 latach neutralne realne stopy w krajach wysoko rozwiniętych spadły o 4,5 pkt proc. i są ujemne. Jednym z czynników obniżających stopy procentowe są oczekiwania, że trend stagnacyjny się utrzyma. Działa to jak samosprawdzająca się przepowiednia.

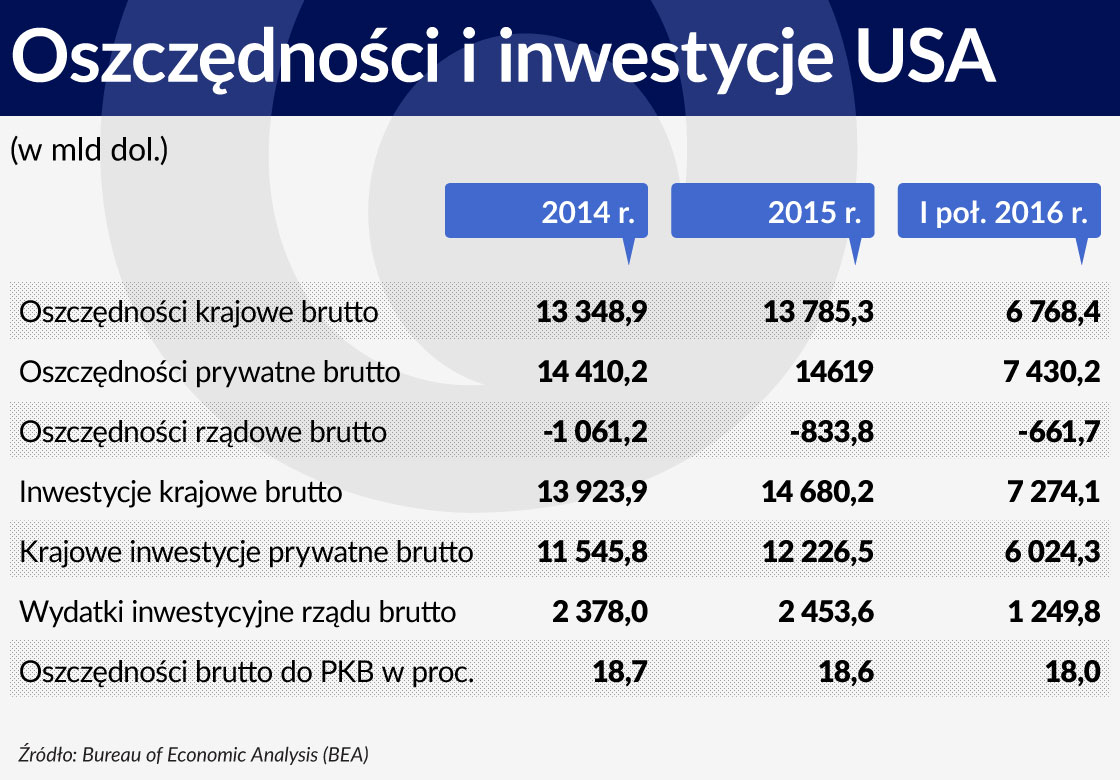

Dane statystyczne niezupełnie potwierdzają tezy Summersa. Według Economic Research Division Federal Reserve Bank of St. Louis w Stanach Zjednoczonych stopa oszczędności gospodarstw domowych w relacji do dochodu do dyspozycji spadała przez 30 lat, a nie rosła. W okresie1975–2005 roku spadła z 13 proc. do 2,8 proc. Potem zaczęła rosnąć i w 2009 roku osiągnęła poziom 6,1 proc., a w roku 2012 7,6 proc. W kolejnym spadła do 5 proc. i od kilku lat utrzymuje się na poziomie 5–6 proc., czyli o ponad 2 pkt proc. poniżej średniej za ostatnie 50 lat. Inwestycje Stanów Zjednoczonych wciąż przewyższają oszczędności (w 2015 roku o 894,9 mld dol., w I półroczu 2016 o 505,7 mld dol.).

Również w Unii Europejskiej stopa oszczędności nie rośnie, natomiast wyraźnie spadła stopa inwestycji.

Spór o to, czy mamy do czynienia z sekularną stagnacją, wiąże się z oceną niekonwencjonalnej polityki pieniężnej prowadzonej od ponad siedmiu lat przez główne banki centralne świata. Odpowiedzią banków centralnych na kryzys bankowy, który wybuchł w 2007 roku, a jego kulminacją był upadek banku Lehman Brothers we wrześniu 2008 roku, była interwencja. Ponieważ rynek międzybankowy został na pewien czas sparaliżowany (banki w USA i niektórych krajach europejskich bały się udzielać sobie wzajemnie pożyczek, gdyż nie wiedziały, jaka jest rzeczywista sytuacja partnerów), Fed, Europejski Bank Centralny i Bank Anglii uruchomiły specjalne linie kredytowe, dostarczając systemowi płynności. Wydawało się na początku, że będzie to akcja jednorazowa, nadzwyczajna, która zostanie wygaszona, w miarę jak rynek bankowy będzie się normalizował.

Ponieważ jednak skutkiem kryzysu finansowego była dość głęboka recesja, Rezerwa Federalna Stanów Zjednoczonych zaczęła w marcu 2009 roku stosować tzw. poluzowanie ilościowe, skupując obligacje rządowe oraz inne papiery wartościowe. Również Bank Anglii od marca 2009 przeprowadził operacje skupu obligacji.

EBC w końcu 2011 roku uruchomił tanie pożyczki dla banków w strefie euro (tak zwany program LTRO). Były oprocentowane na 1 proc. i banki kupowały za nie obligacje. Była to czysta dotacja ze strony banku centralnego dla banków prywatnych, a jednocześnie ulga dla zadłużonych rządów. Oprocentowanie włoskich obligacji szybko spadło do poziomu poniżej 5 proc. W marcu 2015 roku EBC zaczął kupować od banków komercyjnych obligacje – za 60 mld euro, a potem 80 mld euro miesięcznie. Obniżył też podstawową stopę procentową banku do zera, a stopę oprocentowania depozytów do -0,4 proc. Banki, które lokują pieniądze w EBC, muszą za to płacić.

Również większość europejskich banków centralnych spoza strefy euro prowadzi niekonwencjonalną politykę pieniężną, ustaliło główne stopy procentowe blisko zera, a niektóre podobnie jak EBC pobierają od banków komercyjnych opłaty za lokowanie nadwyżek płynności.

Celem niekonwencjonalnej polityki pieniężnej jest obniżenie oprocentowania kredytów i tym samym pobudzenie inwestycji i wzrostu. Drugim celem, przynajmniej w Stanach Zjednoczonych, było zwiększenie wyceny aktywów, zwłaszcza akcji notowanych na giełdzie i wywołanie tzw. efektu bogactwa. 9 marca 2009 r. nowojorska giełda osiągnęła najniższy poziom. Indeks dużych spółek S&P 500 osiągnął na zamknięciu poziom 676,53 pkt. W USA recesja trwała do października 2009, ale w tym czasie Indeks S&P 500 zyskał niemal 60 proc. 7 października 2016 r. wynosił 2153,74 pkt, co oznacza, że jeśli ktoś zainwestował 1 tys. dol. w szeroki indeks w marcu 2009 roku, to dziś ma 3180 dol.

Efekt bogactwa ma prowadzić do zwiększenia wydatków konsumpcyjnych i inwestycyjnych gospodarstw domowych, a tym samym przyspieszyć wzrost gospodarczy. Tempo wzrostu w krajach, które przeżyły kryzys finansowy i stosują niekonwencjonalną politykę pieniężną, jest jednak rozczarowujące.

Według Summersa niekonwencjonalna polityka pieniężna jest słuszną reakcją na obniżanie się neutralnych stóp procentowych. Banki centralne musiały się dostosować do sytuacji, aczkolwiek ich działania nie były wystarczające, by wyrwać gospodarkę ze stagnacji. Summers zaleca aktywniejszą politykę fiskalną i zdecydowane zwiększenie wydatków inwestycyjnych rządów, nawet kosztem powiększenia długu publicznego.

Zupełnie inny pogląd na przyczyny niskiego wzrostu gospodarczego ma prof. Hans-Werner Sinn, były szef Ifo Institute z Monachium i były doradca ministra gospodarki Niemiec. W opublikowanym 26 września 2016 r. w Project Syndicate tekście „Sekularna stagnacja czy choroba na własne życzenie” udowadnia, że niski wzrost gospodarczy jest skutkiem niewłaściwej reakcji rządów i – przede wszystkim – banków centralnych na światowy kryzys finansowy i recesję.

O ile zwolennicy tezy o istnieniu sekularnej stagnacji wychodzą od ekonomii keynesowskiej, to Sinn powołuje się na innego wielkiego ekonomistę XX-wiecznego – Josepha Schumpetera i jego teorię cyklu koniunkturalnego. Błędne oczekiwania uczestników rynku powodują cykliczne powstawanie baniek aktywów i wzrostu zadłużenia. Spodziewając się wzrostu cen i swoich dochodów, inwestorzy zakupują nieruchomości komercyjne i prywatne i rozwijają produkcję. Ceny nieruchomości zaczynają rzeczywiście rosnąć, zaczyna się boom budowlany, który przenosi się także do innych obszarów gospodarki, w tym do usług. Wzrost dochodów zachęca do brania kredytów, co dodatkowo podgrzewa gospodarkę.

W pewnym momencie następuje przegrzanie, bańka na rynku nieruchomości i innych aktywów pęka, wiele firm upada, z bankami włącznie, rośnie bezrobocie. Gdy ceny czynników produkcji i płace są na odpowiednio niskim poziomie, pojawiają się nowi inwestorzy, którzy dostrzegają dla siebie szansę i mają nowe pomysły biznesowe. Po „kreatywnej destrukcji” gospodarka wchodzi ponownie w etap ożywienia.

Na ostatni kryzys rządy i banki centralne zareagowały jednak tak silnie, że nie dopuściły do „kreatywnej destrukcji”. Recesja, choć głęboka, trwała krótko, a bezrobocie wzrosło niewiele. Obecnie – mimo stagnacji – powróciło do poziomu sprzed kryzysu. Według Sinna posiadacze aktywów przekonali bankowców centralnych, że można przezwyciężyć cykl schumpeterowski poprzez masowe zakupy obligacji i stosowanie „prasy drukarskiej” dla obniżenia stóp procentowych.

Niekonwencjonalna polityka pieniężna zmniejszyła skalę spadków wartości aktywów, a w USA spowodowała nawet boom na giełdzie, ale to uniemożliwiło nowym przedsiębiorcom rozpoczęcie działalności biznesowej. Tani kredyt pozwolił się utrzymać przedsiębiorstwom niewydajnym, a ich majątek nie przepłynął do nowych, bardziej efektywnych firm. W Japonii i w Europie funkcjonują banki-zombi, które upadłyby bez interwencji banków centralnych. Trwają, ale nie spełniają swojej roli – lokowania kapitału do bardziej wydajnych segmentów gospodarki. To jest przyczyną stagnacji, która zdaniem Sinna nie jest skutkiem naturalnych procesów, lecz została wywołana przez działania polityków i banków centralnych.

Niskie stopy procentowe obniżyły stopę zwrotu funduszy zarządzających aktywami, a odpowiedzią na to banków centralnych, zwłaszcza EBC, były dalsze redukcje stóp, by sztucznie podnieść wartość aktywów. Europejski Bank Centralny nie potrafi wyjść z tej pułapki. Jego polityka luzowania ilościowego nie przynosi spodziewanych efektów, ale bank obawia się powrotu do konwencjonalnej polityki i jest skazany na podejmowanie coraz bardziej radykalnych działań.

O ile Summers zaleca politykę keynesowską – zdecydowane zwiększenie wydatków inwestycyjnych rządów, o tyle Sinn widzi wyjście z sytuacji w receptach schumpeterowskich – mocnej dawce „twórczej destrukcji”. W efekcie nastąpi znaczny spadek aktywów – w tym cen gruntów i akcji – i powstaną warunki dla startu nowych firm. Stopa zwrotu z nowych inwestycji będzie wysoka, co sprawi, że wydatki inwestycyjne wzrosną, podobnie jak kredyt bankowy i zyski banków.

– Im szybciej nastąpi oczyszczenie rynku, tym łagodniejszy będzie jego przebieg i gospodarka europejska szybciej nabierze dynamiki – konkluduje monachijski profesor.

Czy jednak politycy, którzy są zaniepokojeni narastającymi w wyniku stagnacji napięciami, odważą się na terapię szokową?