Polityka monetarna przy bardzo niskich stopach procentowych

Kategoria: VoxEU

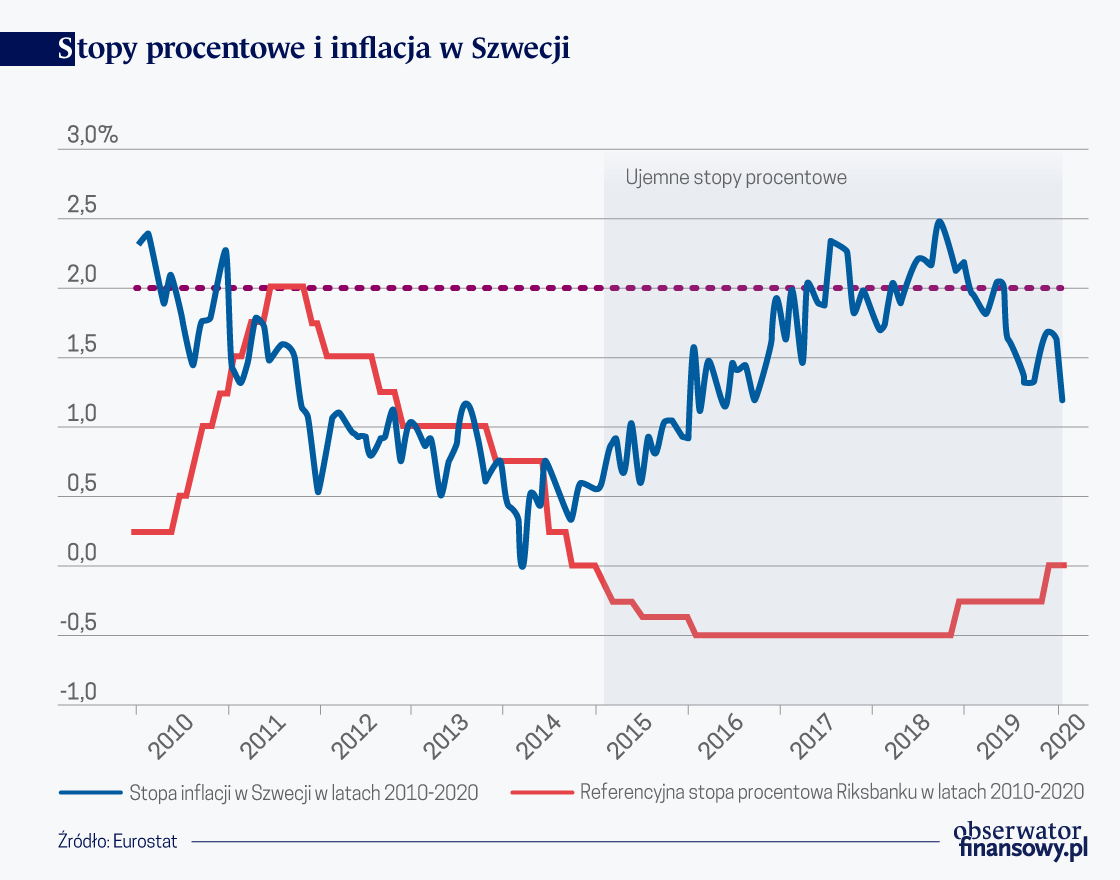

W ostatnim okresie kilka banków centralnych wprowadziło ujemne stopy procentowe, a wielu wybitnych ekonomistów poparło ten ruch (np. Ben Bernanke, Andrew Lilley i Kenneth Rogoff). Szwedzki Riksbank był pierwszym bankiem centralnym który wprowadził ujemne stopy procentowe w 2009 roku, kiedy to ustanowił obowiązującą do 2010 roku ujemną stopę dla depozytów banków komercyjnych utrzymywanych w Riksbanku. Główna stopa referencyjna (tzw. repo rate) pozostała dodatnia do lutego 2015 roku, kiedy to Riksbank obniżył ją do poziomu -0,10 proc. Następnie obniżono ją ponownie do -0,50 proc. w 2016 roku i na tym poziomie pozostała aż do stycznia 2019 roku. Ujemna stopa referencyjna została ostatecznie zniesiona w grudniu 2019 roku. Spośród grupy pięciu banków centralnych utrzymujących ujemne referencyjne stopy procentowe w ostatnich latach – obejmującej również Europejski Bank Centralny, duński Nationalbank, Szwajcarski Bank Narodowy oraz Bank Japonii – Riksbank był pierwszym bankiem, który opuścił terytorium ujemnych stóp procentowych.

Jest jeszcze zbyt wcześnie, aby dokonać pełnej oceny długoterminowych skutków stosowania ujemnych stóp procentowych. Jednak już teraz możemy zaobserwować pewne konsekwencje krótkoterminowe. W niniejszym artykule skupiamy się na tym, w jaki sposób ujemne stopy procentowe wpłynęły na szwedzką gospodarkę w okresie od 2015 do 2019 roku.

Po światowym kryzysie w 2008 roku, szwedzka gospodarka doświadczyła szybkiego ożywienia już w drugiej połowie 2009 roku. Realny PKB Szwecji przekroczył poziom sprzed kryzysu już w 2010 roku. Inflacja wzrosła powyżej oficjalnego celu inflacyjnego Riksbanku na poziomie 2 proc. Szybki wzrost gospodarczy oraz wyższa inflacja skłoniły Riksbank do rozpoczęcia normalizacji prowadzonej polityki poprzez stopniowe podnoszenie referencyjnej stopy procentowej do poziomu 2 proc. w 2011 roku. Jednak w wyniku kryzysu euro i osłabienia gospodarki strefy euro inflacja zaczęła spadać; w 2014 roku wyniosła 0,5 proc.

Optymalny cel inflacyjny w warunkach niższej naturalnej stopy procentowej

W miarę spadku inflacji Riksbank obniżał referencyjną stopę procentową, najpierw do poziomu 0,75 proc. (w grudniu 2013 roku), a następnie do 0 proc. w 2014 roku, ale inflacja nie zaczęła rosnąć. W konsekwencji w lutym 2015 roku Riksbank wprowadził ujemną stopę procentową, która utrzymana została aż do grudnia 2019 roku.

W lutym 2015 roku Riksbank rozpoczął również akcję skupu obligacji rządowych (tzw. quantitative easing), których łączna wartość osiągnęła do 2019 roku prawie 300 mld SEK, co odpowiada prawie 6 proc. szwedzkiego PKB. O ile Riksbank wycofał się z ujemnych referencyjnych stóp procentowych, o tyle dotychczas nie zrezygnował z programu luzowania ilościowego.

Po wprowadzeniu ujemnych stóp procentowych inflacja krajowa wzrosła i osiągnęła cel inflacyjny na poziomie 2 proc. w 2018 roku. Na podstawie tego wyniku można by się pokusić o ogłoszenie sukcesu polityki ujemnych stóp. Jej zamiarem było bowiem przywrócenie inflacji do poziomu docelowego, czego udało się dokonać. Ale inflacja w Szwecji jest silnie skorelowana z europejskim cyklem koniunkturalnym. Szwedzka inflacja spada, gdy rośnie bezrobocie w strefie euro i vice versa. Co więcej, korelacja pomiędzy stopą inflacji w Szwecji a stopą bezrobocia w strefie euro wynosi -0,8. Tymczasem korelacja pomiędzy stopą inflacji i stopą bezrobocia w Szwecji jest znacznie niższa i wynosi tylko -0,3.

Szwedzki cykl koniunkturalny ma mniejszy wpływ na krajową inflację niż europejski cykl.

Szwedzka gospodarka jest silnie zintegrowana z gospodarką europejską. Udział eksportu w szwedzkim PKB wzrósł z poziomu 30 proc. w latach 80. XX wieku (przed wstąpieniem Szwecji do Unii Europejskiej w 1995 roku) do poziomu 45-50 proc. w drugiej dekadzie XXI wieku. W związku z tym szwedzki cykl koniunkturalny ma mniejszy wpływ na kształtowanie krajowej inflacji niż europejski cykl koniunkturalny. W konsekwencji lepsze warunki gospodarcze w strefie euro są ważniejszym czynnikiem wzrostu inflacji niż prowadzona przez Riksbank ekspansywna polityka oparta na ujemnych stopach procentowych.

Wzrost inflacji w latach 2015-2020 nie był zjawiskiem obserwowanym wyłącznie w Szwecji. W strefie euro inflacja wzrosła z poziomu -0,3 proc. w lutym 2015 roku do poziomu 2 proc. w połowie 2018 roku, a następnie spadła do poziomu 1,4 proc. w styczniu 2020 roku. Jest to prawie dokładnie taka sama ścieżka, jak w przypadku Szwecji, gdzie inflacja wzrosła z poziomu 0,9 proc. w lutym 2015 roku do 2 proc. w połowie 2018 roku, a następnie spadła do poziomu 1,2 proc. w styczniu 2020 roku.

Chociaż twierdzimy, że ujemne stopy procentowe Riksbanku miały co najwyżej niewielki wpływ na krajową stopę inflacji, obserwujemy zarazem znaczące efekty tego typu polityki pieniężnej na inne obszary szwedzkiej gospodarki, przede wszystkim na kurs walutowy, rynek mieszkaniowy oraz poziom zadłużenia gospodarstw domowych.

W ciągu ostatnich pięciu lat Riksbank prowadził bardziej ekspansywną politykę niż Europejski Bank Centralny, pomimo że gospodarka szwedzka była silniejsza w porównaniu z gospodarką strefy euro. Skutkowało to obniżeniem wartości korony szwedzkiej ze średniego kursu wymiany w okresie 1999-2012, wynoszącego około 9,25 SEK/EUR, do notowanego obecnie kursu 10,50 SEK/EUR. W czasie okresu obowiązywania ujemnych stóp procentowych, kurs korony szwedzkiej osłabił się o 20 proc., z poziomu 8,50 do poziomu prawie 11 koron za euro. Ta deprecjacja przyczyniła się do wzrostu szwedzkiej stopy inflacji co najwyżej o jeden punkt procentowy. Z tej perspektywy widać, że w całym tym procesie doszło do zubożenia szwedzkich gospodarstw domowych.

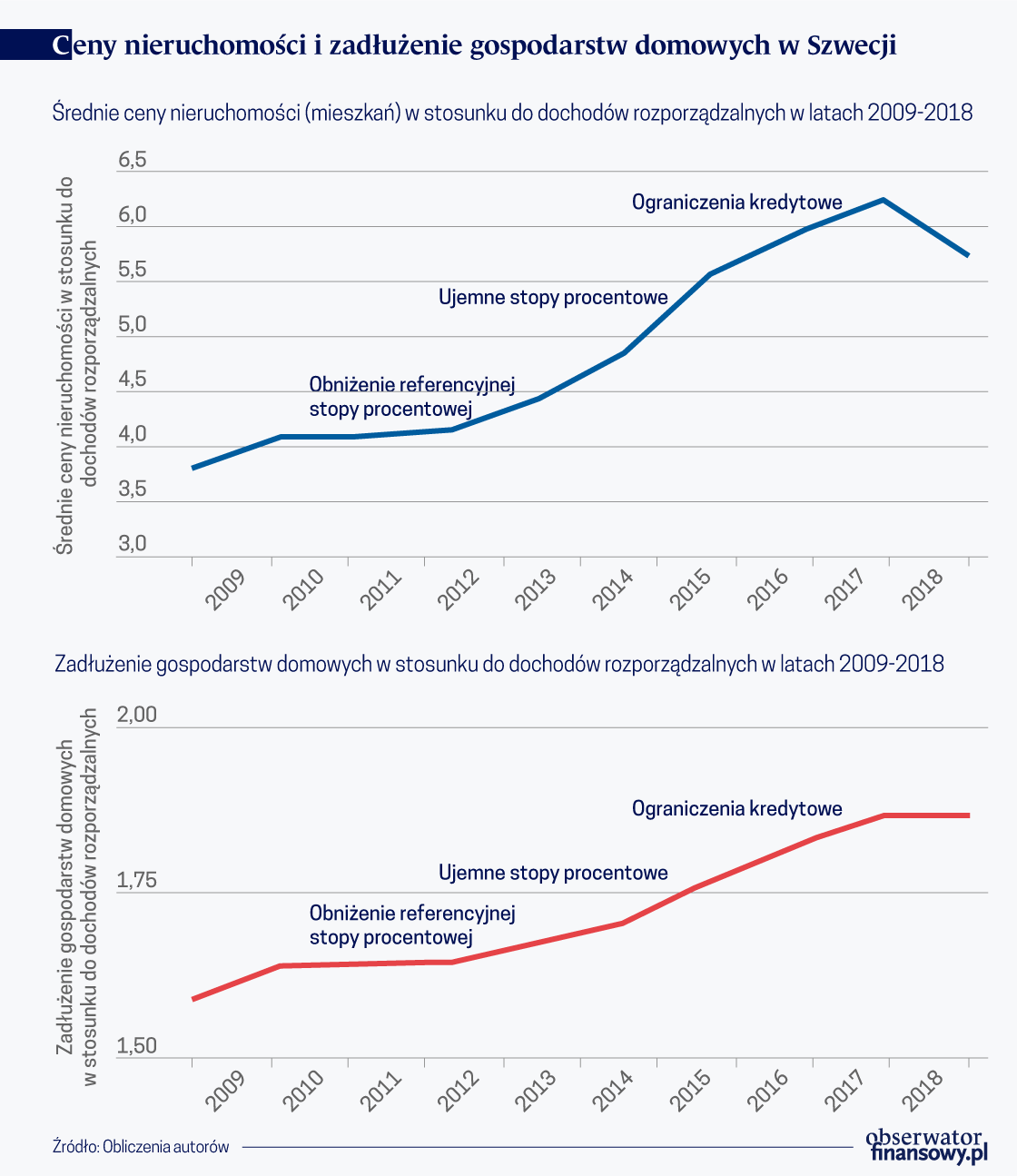

Ceny nieruchomości w Szwecji oraz poziom zadłużenia gospodarstw domowych przed globalnym kryzysem finansowym z 2008 roku gwałtownie wzrosły, co budziło obawy o ewentualną przyszłą korektę oraz możliwy kryzys finansowy. Szwecja przez krótki okres doświadczała trudności związanych z kryzysem 2008 roku, ale żaden ważny krajowy bank nie upadł, a rynek nieruchomości nie ucierpiał. Kryzys oraz wyższe stopy procentowe w ramach polityki pieniężnej realizowanej w latach 2010-2011 doprowadziły do stabilizacji cen mieszkań oraz poziomu zadłużenia gospodarstw domowych, choć pozostały one na historycznie wysokich poziomach.

Spadek stóp procentowych w latach 2012-2014 doprowadził do wzrostu cen nieruchomości w stosunku do dochodów rozporządzalnych. Wzrosły one również po wprowadzeniu ujemnych stóp procentowych (w okresie między 2012 i 2016 rokiem podniosły się o blisko 50 proc. w stosunku do dochodów rozporządzalnych). W tej sytuacji szwedzki organ nadzoru finansowego (Finansinspektionen) poczuł się zobowiązany do podjęcia działań zaradczych i począwszy od 2016 roku wprowadził szereg ograniczeń kredytowych dla gospodarstw domowych, takich jak nowe zasady amortyzacji oraz maksymalne pułapy zadłużenia. Te działania zahamowały tempo wzrostu cen nieruchomości oraz poziomu zadłużenia. Zarazem przyczyniły się do wzrostu poziomu nierówności, jako że ograniczenia kredytowe dotknęły głównie młodsze gospodarstwa domowe oraz gospodarstwa domowe pozbawione aktywów. Niemniej, ograniczenia kredytowe nie zatrzymały ogólnego trendu wzrostowego cen nieruchomości.

Podwyżka stóp procentowych w 2019 r. zbiegła się z wejściem gospodarki w okres spowolnienia.

Historycznie rzecz biorąc, stopa inflacji w Szwecji jest dobrym wskaźnikiem cyklu koniunkturalnego. Inflacja rosła w okresach boomu i spadała w czasie recesji. Jednakże korelacja pomiędzy szwedzkim cyklem koniunkturalnym a stopą inflacji uległa osłabieniu. Chociaż w 2014 roku inflacja była niska, gospodarka rozwijała się szybko. Tempo wzrostu gospodarczego było zbliżone do 3 proc., a wskaźnik zatrudnienia osób w wieku 16-64 lat osiągnął rekordowy poziom bliski 80 proc. Wskaźnik zatrudnienia był wówczas nawet wyższy niż w okresie poprzedzającego kryzys boomu z 2008 roku. Zamiast antycykliczności (tj. zacieśniania polityki podczas boomów), polityka pieniężna stała się wyraźnie procykliczna. Dokonana przez Riksbank w 2019 roku podwyżka stóp procentowych w gruncie rzeczy zbiegła się z wejściem gospodarki w okres spowolnienia.

Prezes Riksbanku Stefan Ingves opisywał zastosowanie ujemnych stóp procentowych jako nigdy wcześniej niestosowany „eksperyment”. Eksperyment ten już się zakończył, przynajmniej na razie. Wnioskujemy na tym wczesnym etapie, że ponoszone przez społeczeństwo koszty ujemnych stóp procentowych najprawdopodobniej przewyższyły wszelkie szersze korzyści.

Gospodarka szwedzka jest ściśle zintegrowana z gospodarką europejską. Krajowa inflacja zależy w większym stopniu od sytuacji w strefie euro niż od warunków krajowych. Utrzymywanie przez Riksbank ujemnych referencyjnych stóp procentowych nie przyczyniło się do znacznego wzrostu inflacji, jeśli uwzględnimy wpływ zmian zachodzących w gospodarce strefy euro. Pomimo realizacji tej polityki, nie udało się osiągnąć celu inflacyjnego na poziomie 2 proc.. Tymczasem doszło do poważnego zwiększenia poziomu nierównowagi w gospodarce krajowej.

O ile bowiem wpływ ujemnych stóp procentowych na krajową stopę inflacji jest niewielki (a prawdopodobnie wręcz znikomy), to ten wpływ na rynek mieszkaniowy oraz na poziom zadłużenia gospodarstw domowych jest znaczny. Nierównowagi ekonomiczne, które zaczęły występować już przed światowym kryzysem finansowym uległy zaostrzeniu. Ceny nieruchomości gwałtownie wzrosły, przyczyniając się do wzrostu nierówności majątkowych. Zadłużenie gospodarstw domowych osiągnęło rekordowe poziomy. Kurs korony szwedzkiej uległ osłabieniu o ponad 10 proc., bez żadnego istotnego wpływu na krajową stopę inflacji. Ponadto podczas eksperymentu z ujemnymi stopami procentowymi polityka pieniężna nabrała charakteru procyklicznego, przyczyniając się do rekordowo wysokiego poziomu zatrudnienia. Krótko mówiąc, gospodarka zaczęła wykazywać objawy „przegrzania”. Jednak korzyści są prawdopodobnie krótkoterminowe.

Ścisłe skupienie na docelowej inflacji zmusiło Riksbank do eksperymentu z ujemnymi stopami proc.

Wprowadzenie ujemnych stóp procentowych w 2015 roku w powiązaniu z programem luzowania ilościowego, motywowane było utrzymywaniem się stopy inflacji poniżej oficjalnego celu wynoszącego 2 proc. Choć inflacja była rzeczywiście niższa od przyjętego celu, nie ma żadnych dowodów na to, że niska stopa inflacji (na poziomie około 1 proc.) miała jakikolwiek negatywny wpływ na gospodarkę. Sytuacja na rynku pracy była korzystna, a tempo wzrostu gospodarczego wysokie. Ścisłe skupienie na docelowej stopie inflacji wynoszącej równo 2 proc. zmusiło Riksbank do podjęcia eksperymentu z ujemnymi stopami procentowymi. Bardziej elastyczne podejście do celu inflacyjnego, oparte na przedziale odchyleń od celu zamiast na ustalonej liczbie, pozwoliłoby Riksbankowi na przyjęcie bardziej zniuansowanego podejścia do ogólnej stabilności makroekonomicznej, nie ograniczającej się do kwestii stabilności inflacji cen konsumpcyjnych.

Oczywiście, nie twierdzimy, że gospodarka szwedzka nie ucierpiałaby wcale, gdyby Riksbank nie stosował ujemnych stóp procentowych. Sugerujemy natomiast, że Riksbank miałby dzisiaj do czynienia z bardziej zrównoważoną gospodarką, co oznaczałoby w praktyce mniejszą inflację cen aktywów, niższy poziom nierównowag finansowych oraz więcej przestrzeni dla przyszłych działań Riksbanku w reakcji na następny kryzys.

Szwedzka ustawa o banku centralnym pozwala Riksbankowi na rewizję celu inflacyjnego wraz ze zmianą warunków gospodarczych. Riksbank nie jest prawnie zobligowany do utrzymywania inflacji na poziomie 2 proc. za wszelką cenę . Mimo jednak braku takiego obowiązku, zdecydował się on poddać szwedzką gospodarkę eksperymentowi.

Polityka gospodarcza zmienia się z upływem czasu, w miarę tego, jak decydenci uczą się na błędach i sukcesach z przeszłości. Szwecja pełniła już w przeszłości rolę laboratorium na potrzeby eksperymentów w zakresie polityki publicznej. Riksbank, który jest najstarszym bankiem centralnym na świecie, właśnie zakończył swój najnowszy eksperyment.

Fredrik NG Andersson – profesor nadzwyczajny, Wydział Ekonomii, Szkoła Ekonomii i Zarządzania na Uniwersytecie w Lund

Lars Jonung – profesor, Ośrodek Studiów Finansowych im. Knuta Wicksella, Uniwersytet w Lund

Artykuł po raz pierwszy ukazał się w VoxEU.org (tam dostępna jest pełna bibliografia).