Ewolucja w podejściu MFW do kontroli przepływów kapitału

Kategoria: VoxEU

Aby dokonać zakrojonych na szeroką skalę zmian w gospodarce potrzeba kapitału. Z planu i dotychczasowych wypowiedzi wicepremiera Mateusza Morawieckiego można wywnioskować, że Polska będzie starała się ograniczać zależność naszego kraju od kapitału zagranicznego.

Czy rzeczywiście, w obliczu ambitnych planów inwestycyjnych, przy wciąż nieporównywalnie słabszej kondycji polskich firm, w relacji do zagranicznych i relatywnie niskich dochodach gospodarstw domowych, finansowanie transformacji gospodarczej „z własnej kieszeni” ma sens? Czy nie lepiej zapożyczyć się w tym celu za granicą, tym bardziej, że kraje uprzemysłowione aktualnie wręcz „opływają” w kapitał?

Odpowiedź na te pytania brzmi, jak to często w ekonomii bywa: to zależy. Polska jest krajem silnie zadłużonym i to, czy opłaca nam się pogłębić zadłużenie, zależy od tego, czy będziemy potrafili kapitał zagraniczny odpowiednio wykorzystać. Na co musimy zwrócić uwagę?

Do wybuchu obecnego kryzysu wielu ekonomistów, zarówno naukowców, jak i praktyków, było przekonanych, że alokacja kapitału na płaszczyźnie międzynarodowej odbywa się w sposób perfekcyjny. Wydarzenia z ostatnich lat poddały mocno w wątpliwość tą neoklasyczną narrację. Od tego czasu zaczęto wyraźniej dostrzegać ryzyko związane z napływem zagranicznych oszczędności, w szczegolnosci zagrożenia dla stabilności finansowej.

Ostatnie lata przyniosły też kilka ciekawych prac ukazujących, że nadmierny napływ kapitału może generować także ryzyko dla realnej gospodarki i to nawet wtedy, gdy nie dojdzie do wybuchu kryzysu finansowego. Warto wspomnieć w tym kontekście choćby opracowanie Ricardo Reisa (The Portuguese Slump and Crash and the Euro Crisis, 2013), który winą za złe wskaźniki gospodarcze Portugalii w ostatniej dekadzie obarczył właśnie błędną alokację kapitału zagranicznego.

To przełamanie neoklasycznego paradygmatu jest dostrzegalne także na płaszczyźnie praktycznej. Od wybuchu kryzysu liczne kraje zdecydowały się na wprowadzenie obostrzeń w napływie zagranicznych oszczędności. Możliwość stosowania kontroli kapitałowej, choć tylko w ostateczności, dopuszcza obecnie także Międzynarodowy Fundusz Walutowy – organizacja, która od lat silnie forsowała ideę daleko idącej liberalizacji przepływów kapitałowych.

Jeśli zatem chcemy sfinansować (częściowo) transformację gospodarczą przy pomocy kapitału zagranicznego, unikając jednocześnie ewentualnych zagrożeń, musimy całym procesem zwiększania zadłużenia zagranicznego zarządzać.

Zarządzanie przepływami kapitałowymi w Polsce, w szczególności od wybuchu kryzysu, w zasadzie już jest wcielane w życie. Wszystkie makroostrożnościowe instrumenty nakierowane na ograniczanie napływu zagranicznych oszczędności są tego wyrazem. Polska, podobnie jak i wiele innych krajów rozwijających się, stara się obecnie wpływać na alokację kapitału zagranicznego głównie na płaszczyźnie „prewencyjnej”, tzn. ograniczając jego napływ w te miejsca gospodarki, gdzie mogą one generować ryzyka dla stabilności finansowej.

Czy nie warto jednak „pchać” zagranicznych oszczędności – wiedząc, że ich rynkowa alokacja często znacząco odbiega od neoklasycznych wzorców – tam gdzie powinny one trafiać? Jeśli zgodzimy się z powyższym postulatem, to wcielając go w życie, musielibyśmy odpowiedzieć na dwa zasadnicze pytania: gdzie powinien trafiać kapitał zagraniczny i jak spowodować, aby był on lokowany właśnie w tych miejscach gospodarki.

Próba kompleksowej odpowiedzi na te pytania wymagałaby zapewne napisania kilku prac doktorskich. Spróbujmy, w ramach tego tekstu, rozważyć kilka zasadniczych kwestii, które pomogą zrozumieć ideę zarządzania przepływami kapitałowymi uwzględniającą nie tylko zagrożenia dla stabilności finansowej, ale także cele zdefiniowane w ramach polityki rozwoju.

Kapitał zagraniczny musi na pewno być przeznaczany, przynajmniej częściowo, na inwestycje zwiększające zdolności eksportowe – to warunek wypływający bezpośrednio z ekonomiki zadłużenia zagranicznego. Bez dostatecznego wzrostu zdolności eksportowych, groziłby nam taki scenariusz, jaki zrealizował się w państwach Ameryki Łacińskiej na początku lat 80., czy ostatnio w krajach południowych strefy euro. >>czytaj więcej: Dekalog Sinna: Jak uratować euro

Ponadto, kapitał zagraniczny należy kierować tam, gdzie powinien trafiać, a nie trafia. To trochę przewrotne stwierdzenie łatwo objaśnić wychodząc od przykładu finansowania małych i średnich przedsiębiorstw (MSP). W ekonomii rozwoju problem luki finansowej, w przypadku sektora MSP, jest dobrze rozpoznany.

Już w latach 70. Roland McKinnon wskazywał w „Money and Capital in Economic Development”, że ważne inwestycje, mocno zwiększające produktywność są często konieczne właśnie w sektorze mniejszych firm. Problem w tym, że instytucje finansowe unikają finansowania MSP, bo te albo nie dysponują odpowiednim zabezpieczeniem, albo zwyczajnie nie za bardzo im się to opłaca (wynika to z niekorzystnej relacji między zyskiem, a kosztami przy udzielaniu kredytów na mniejsze kwoty).

Jakie mogą być konsekwencje luki finansowej w tym obszarze, dobrze obrazują najnowsze badania Gopinath et al. (Capital Allocation and Productivity in South Europe, 2015). Ekonomiści pokazują, jak od utworzenia strefy euro napływający do krajów południowych kapitał trafiał często do większych, ale nie koniecznie bardziej produktywnych przedsiębiorstw; w rezultacie, w niektórych sektorach produktywność zamiast wzrosnąć, dzięki dodatkowym inwestycjom, zmalała.

W ostateczności identyfikacja miejsc w gospodarce, do których należałoby kierować kapitał zagraniczny powinna zależeć od przyjętej strategii rozwoju i efektywności systemu finansowego. W obszarze strategii coraz częściej przebija się myślenie – do którego zresztą przyznaje się sam wicepremier Morawiecki – że państwo powinno wspierać wybrane sektory.

Czy jest to słuszne podejście, czy nie, to kwestia sporna. Jeśli jednak zdecydujemy się na wskazanie poszczególnych branż, zarządzanie napływającym kapitałem może stać się pomocnym instrumentem w ramach tak zdefiniowanej polityki rozwoju.

Przechodząc od teorii do praktyki należy stwierdzić, że zarządzanie przepływami kapitałowymi może odbywać się na dwóch płaszczyznach: realnej i monetarnej.

Na płaszczyźnie realnej rząd może wpływać na strumienie kapitału poprzez kształtowanie odpowiednich warunków inwestycyjnych, tworząc, na przykład specjalne strefy ekonomiczne, bądź przydzielając ulgi podatkowe inwestorom zagranicznym działającym w określonych branżach.

Na płaszczyźnie monetarnej konieczne jest rozróżnienie poszczególnych form napływającego kapitału.

Po kryzysie nierzadko można usłyszeć głosy mówiące, że kraje rozwijające się powinny stawiać przede wszystkim na inwestycje bezpośrednie, gdyż są one dużo bardziej stabilne, niż przepływy bankowe (ang. bank flows), czy inwestycje portfelowe. Z drugiej strony wpływ inwestycji bezpośrednich na gospodarki rozwijające się zależy mocno od tego, jakiego rodzaju są to inwestycje.

Bank Światowy już w 2001 roku wskazywał, że tzw. inwestycje greenfield bardzo silnie wpływają na poprawę produktywności w krajach mniej zamożnych. Przy transakcjach typu Mergers & Acquisitions związek ten jest już jednak dużo słabszy.

W przypadku przepływów bankowych i inwestycji portfelowych konieczne jest stworzenie nowych, bądź adaptacja już istniejących narzędzi, na potrzeby polityki rozwojowej. Na czym by to miało polegać? W skrócie: tak jak niektóre instrumenty makroostrożnościowe, czy narzędzia kontroli kapitału ograniczają jego napływ w pewne obszary, tak samo można by stworzyć system zachęt dla banków, aby inwestowały one dostępne środki w sektorach, które są ważne z perspektywy obranej strategii rozwoju.

Innym sposobem na zwiększenie finansowania w poszczególnych sektorach jest wspieranie tych instytucji finansowych, których oferta jest skierowana do przedsiębiorstw działających właśnie w tych obszarach. Wróćmy raz jeszcze do przykładu kredytowania MSP.

W krajach Europy Zachodniej dopiero powstałe w XIX wieku banki spółdzielcze i kasy pożyczkowe znacząco wpłynęły na ubankowienie mniejszych podmiotów gospodarczych. To głównie one zapewniły im dostęp do kredytu, co umożliwiało im bardziej dynamiczny rozwój. Wykorzystanie już istniejących (bądź utworzenie nowych) instytucji specjalizujących się w kredytowaniu poszczególnych sektorów do sterowania strumieniami kapitalu, mogłoby zwiększyć napływ środków finansowych do wybranego rodzaju przedsiębiorstw i tym samym przyczynić się do podniesienia efektywności jego alokacji na płaszczyźnie makroekonomicznej.

W tym kontekście warto przytoczyć inne, bardzo interesujące wyniki analizy wspomnianych już wcześniej Gopinath et al. (2015). Autorzy pokazują, że spadek produktywności, będący wynikiem przeinwestowania w dużych firmach w krajach południowych strefy euro, nie wystąpił w państwach północnych takich jak Niemcy, Francja, czy Norwegia, w których tradycyjnie dostęp mniejszych przedsiębiorstw do finansowania zewnętrznego jest na dużo wyższym poziomie.

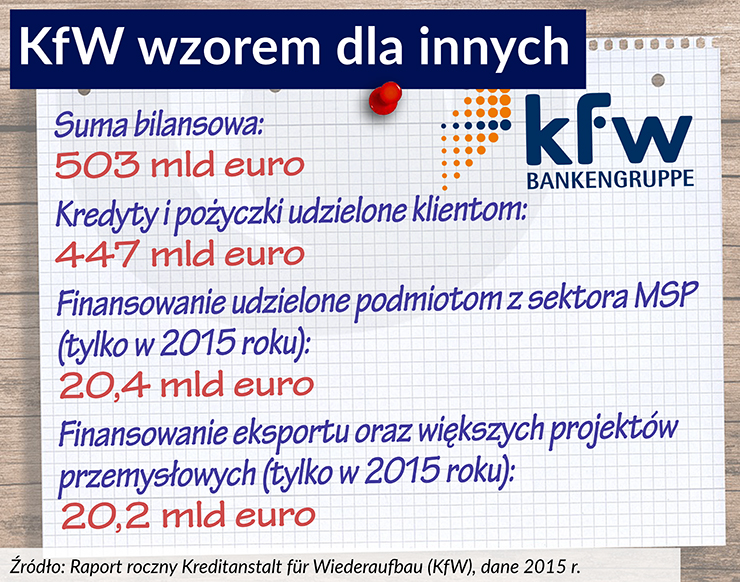

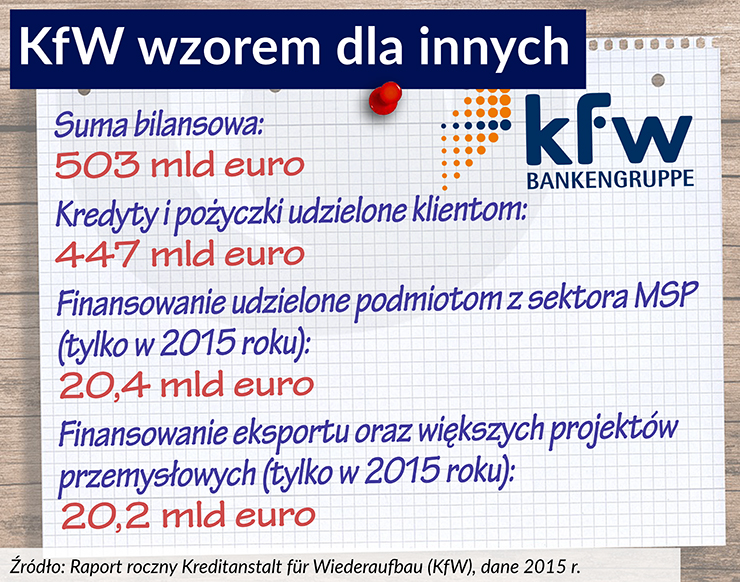

Ważną rolę w zarządzaniu kapitałem na płaszczyźnie instytucjonalnej mógłby odegrać także Polski Fundusz Rozwoju, kierując, na wzór niemieckiego banku rozwoju (Kreditanstalt für Wiederaufbau), kapitał do mniej atrakcyjnych dla banków komercyjnych sektorów gospodarki.

Dla ekonomistów spoglądających na rynki finansowe przez „neoklasyczne okulary” idea zarządzania przepływami kapitałowymi brzmi często niedorzecznie; może się im wydawać, że chodzi tu o „ręczne sterowanie” instytucjami finansowym, rodem z PRL-u. Nawet jeśli są oni w stanie zgodzić się z tezą o błędnej alokacji kapitału przez rynki finansowe, poddają w wątpliwość możliwość jej poprawy.

Odpowiadając na te zarzuty, należy podkreślić dwa aspekty:

Po pierwsze celem polityki zarządzania zagranicznymi oszczędnościami, nie jest wyznaczanie konkretnych projektów – to ma cały czas leżeć w gestii instytucji finansowych.

Po drugie wprowadzana aktualnie w wielu krajach w życie polityka makroostrożnościowa, czy instrumenty kontroli kapitałowej, polegają właśnie na tym, że to regulator wskazuje pewne ryzykowne sektory i stara się ograniczyć ilość napływającego do nich kapitału zagranicznego. Skoro tak, to dlaczego nie pójść o krok dalej i nie wskazywać tych obszarów rynku, w których koncentracja zagranicznych oszczędności jest wręcz pożądana?

Autor jest ekonomistą; finalizuje na Uniwersytecie w Poczdamie rozprawę doktorską o zarządzaniu przepływami kapitałowymi.