Zachowania płatnicze w Polsce — trendy i wyzwania

Kategoria: Analizy

Polski złoty (©Envato)

Szybki postęp technologiczny wywiera wpływ na praktycznie wszystkie aspekty życia gospodarczego i społecznego. Nowe technologie oferują znaczące korzyści, obniżają koszty wymiany informacji, towarów, a także wielu usług, zapewniając ich wyższą jakość, czy po prostu większą wygodę dla użytkowników. Innowacje technologiczne szybko się upowszechniają, wypierając wcześniej stosowane rozwiązania, w dużej mierze dzięki wyższej efektywności i oferowanym udogodnieniom. Nie oznacza to jednak, że tak jest w każdym przypadku. Czasami nowsze rozwiązania posiadają przewagę tylko w wybranych aspektach ich działania, mogą być korzystniejsze tylko dla niektórych grup użytkowników, wreszcie mogą generować dodatkowe koszty lub ryzyka. Powinniśmy zatem unikać stereotypowego myślenia, że to co bardziej nowoczesne jest zawsze, jednoznacznie i bezwarunkowo lepsze. Niestety, często w taką pułapkę stereotypów wpadamy, co odnosi się zwłaszcza do sfery płatności i rozwoju instrumentów płatniczych.

Dzięki postępowi technologicznemu dokonującemu się w obszarze instrumentów płatniczych użytkownikom udostępniane są coraz nowsze rozwiązania umożliwiające bezgotówkową realizację płatności. Rozwiązania te są w dość powszechnej opinii postrzegane jako wygodniejsze dla konsumentów, bezpieczniejsze, generujące niższe koszty dla gospodarki, no i… nowoczesne. W przeciwieństwie do tradycyjnego posługiwania się gotówką, które często traktowane jest jako swego rodzaju archaizm. Problem z taką jednoznaczną oceną polega na tym, że pod wieloma względami nowoczesne metody płatności wcale nie są lepsze od gotówki, a w niektórych okolicznościach nie są też wcale wygodniejsze dla ich użytkowników.

Warto zacząć od kosztów społecznych związanych z wykorzystaniem różnych typów instrumentów płatniczych. Nie ma wątpliwości, że płatności gotówkowe generują koszty dla gospodarki. Zapewnienie możliwości stosowania gotówki w rozliczeniach wymaga wielu działań, takich jak choćby wyprodukowania banknotów i monet, ich późniejszej dystrybucji, przechowywania, kontroli autentyczności, czy ochrony. Nie znaczy to jednak, że płatności bezgotówkowe są „darmowe”, że rezygnacja ze stosowania gotówki oznaczałaby funkcjonowanie systemu płatniczego praktycznie bez kosztów. Utworzenie, utrzymanie i funkcjonowanie bezgotówkowych systemów płatności również wymaga znacznych nakładów. Są one związane m.in. z utworzeniem i utrzymaniem bezpiecznej infrastruktury teleinformatycznej, produkcją kart płatniczych, tworzeniem aplikacji mobilnych, zakupem terminali płatniczych, zabezpieczaniem i ochroną przed atakiem cybernetycznym, czy wreszcie utrzymaniem płynnych środków zapewniających rozrachunek płatności. Dyskutując nad rolą gotówki w systemie płatniczym nie należy więc zastanawiać się, czy jej stosowanie generuje koszty – bo to jest oczywiste – lecz raczej czy oparcie systemu płatniczego na innych instrumentach pozwoliłoby na ich istotne obniżenie.

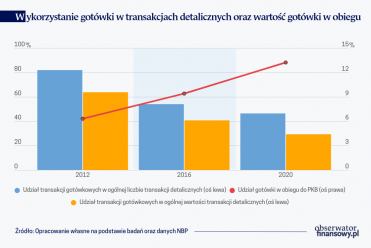

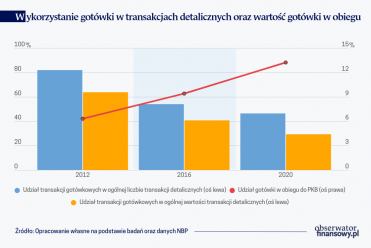

Gotówka stanowi najczęściej wykorzystywany instrument płatniczy w transakcjach detalicznych.

W przypadku polskiej gospodarki koszty społeczne gotówki stanowią największą część całkowitych kosztów wykorzystania instrumentów płatniczych: są one szacowane na 0,79% PKB (na podstawie danych z 2018 r.), podczas gdy koszty wszystkich instrumentów płatniczych – na 1,21% PKB. Jednak dominujący udział gotówki w całkowitych kosztach społecznych instrumentów płatniczych wynika z faktu, że gotówka stanowi najczęściej wykorzystywany instrument płatniczy w transakcjach detalicznych. Jej udział w ogólnej liczbie tych transakcji można szacować na 62,3% w 2018 r. Inaczej mówiąc koszty gotówki były najwyższe głównie dlatego, że stosowano ją znacznie częściej niż inne instrumenty płatnicze. Jeżeli natomiast uwzględnić wpływ częstości wykorzystania poszczególnych instrumentów, tj. analizując koszty jednostkowe transakcji, okazuje się, że gotówka była jednym z najtańszych środków płatniczych. Średni jednostkowy koszt społeczny dla płatności gotówkowych został oszacowany na 1,36 zł, a jedynym środkiem płatniczym o niższym koszcie jednostkowym (0,83 zł) było polecenie przelewu, które jednak może być wykorzystywane w ograniczonym zakresie (jedynie w płatnościach elektronicznych). Wykorzystanie pozostałych bezgotówkowych instrumentów płatniczych wiązało się natomiast z wyższymi jednostkowymi kosztami: dla kart debetowych wyniósł on 1,40 zł, dla kart kredytowych – 2,10 zł, a w przypadku płatności mobilnych – 2,48 zł[1].

Dokonana przez NBP analiza kosztów społecznych instrumentów płatniczych wskazuje zatem, że warto utrzymać dostępność gotówki. Wyniki te mogą się jednak zmieniać. Nowsze informacje wskazują, że wykorzystanie gotówki ulega stopniowemu ograniczaniu, a zyskują na popularności nowoczesne instrumenty płatnicze, zwłaszcza płatności mobilne. To może oznaczać, że – ze względu na efekty skali – koszty społeczne poszczególnych typów płatności mogą się zmieniać, w tym na niekorzyść gotówki. Jednak analiza kosztów to nie wszystko, ważniejsze jest bowiem bezpieczeństwo i zapewnienie ciągłości funkcjonowania systemu płatniczego, a co za tym idzie także gospodarki. Biorąc pod uwagę, że rozliczenia bezgotówkowe wymagają dostępu do infrastruktury teleinformatycznej, wszelkie ograniczenia tego dostępu – czy to w wyniku awarii, cyberataku, czy nawet ograniczenia dostępu do energii elektrycznej – stanowią istotny czynnik ryzyka.

Konsekwencje potencjalnych zaburzeń funkcjonowania bezgotówkowych systemów płatności zależałyby oczywiście od ich skali (przykładowo, wyłączenie dostępu do system jednego banku to jednak co innego niż całego systemu bankowego) oraz czasu ich trwania. W skrajnym przypadku długotrwałe zaburzenia o znacznej skali mogłyby skutkować silnym ograniczeniem obrotu gospodarczego. Koszty gospodarcze takiego scenariusza byłyby znacznie wyższe, gdyby system płatniczy nie oferował alternatywnych – mniej zależnych od technologii teleinformatycznych – metod płatności, takich jak gotówka. Wtedy bowiem mogłoby dojść do całkowitego paraliżu gospodarki, co generowałoby olbrzymie straty. Gotówka stanowi zatem istotny element systemu płatniczego, pozwalający na dywersyfikację ryzyka i ograniczenie ewentualnych kosztów związanych z zaburzeniami funkcjonowania systemów obsługujących płatności bezgotówkowe. Bezpieczeństwo, jakie oferuje gotówka, jest zatem wartością sama w sobie. To czynnik, który nie traci na ważności, szczególnie jeśli weźmie się pod uwagę rosnącą aktywność cyberprzestępców w polskim sektorze finansowym[2], utrzymujące się ryzyko awarii systemów polskich banków, o innych bardzo poważnych ryzykach nie wspominając.

Dokonana przez NBP analiza kosztów społecznych instrumentów płatniczych pokazuje, że warto utrzymać dostępność gotówki.

Z punktu widzenia całej gospodarki zasadne jest zatem zapewnienie dostępu do zdywersyfikowanego zestawu instrumentów płatniczych. Takie rozwiązanie jest również korzystne z punktu widzenia pojedynczych użytkowników, którzy mają możliwość wyboru najbardziej odpowiedniego z ich punktu widzenia instrumentu. Warto pamiętać, że wybór ten nie jest podyktowany jedynie kosztami, ale zależy od wielu czynników takich jak wygoda, szybkość rozliczenia, poziom anonimowości czy też powszechność akceptacji. Czynniki te odgrywają dla poszczególnych użytkowników – a czasem też zależnie od sytuacji – różną rolę.

Często wskazywaną przewagą płatności bezgotówkowych jest ich wygoda, związana m.in. z brakiem konieczności wypłacania i posiadania w momencie zakupu gotówki, a także możliwość dokonywania transakcji nie tylko w stacjonarnych punktach handlowo-usługowych, lecz także w sklepach internetowych. Odmienną ocenę będą jednak miały osoby z ograniczoną możliwością korzystania z technologii lub niekorzystające z usług bankowych. Dla nich wygodniejszą – a często także jedyną dostępną – formą płatności jest gotówka. Warto pamiętać, że liczba takich użytkowników jest niebagatelna: według dostępnych danych aż 4,5 mln Polaków nigdy nie korzystało z Internetu[3], a ok. 10 proc. dorosłych Polaków nie posiada konta w banku. Istotnym argumentem za wyborem gotówki – nie tylko przez klientów detalicznych, ale też komercyjnych – jest niskie ryzyko związane z prowadzeniem transakcji. Płatności gotówkowe są niezależne od technologii, która może z różnych powodów zawodzić. Płatności gotówkowe są także pewne, pomijając marginalne przypadki fałszerstw znaków pieniężnych. Dla wielu użytkowników istotną zaletą przemawiającą za płatnościami gotówkowymi jest też anonimowość transakcji. Należy pamiętać, że transakcje elektroniczne zawsze zostawiają ślad w postaci danych, a ryzyko ich wycieku jest niestety niepomijalne[4]. W końcu dla niektórych użytkowników za wyborem gotówki mogą przemawiać czynniki pozaekonomiczne, jak choćby zaufanie i przyzwyczajenia.

Choć nie sposób wskazać, który z czynników jest kluczowy, wyniki analizy zwyczajów płatniczych Polaków pokazują jednoznacznie, że duża część z nas używa gotówki: 98 proc. ankietowanych dokonywało płatności gotówką w 2020 r.[5], regulując w ten sposób 46 proc. przeprowadzanych transakcji[6]. Inaczej mówiąc, mimo dostępności wielu sposobów dokonywania płatności, gotówka nadal odgrywa istotną rolę. Zresztą o rezygnacji z gotówki nie powinno być mowy tak długo, jak Polacy chcą z niej korzystać. Trudno byłoby zresztą wskazać, jakie istotne i realne korzyści miałyby się z tym wiązać, podczas gdy bardzo poważne ryzyka technologiczne zdaja się oczywiste.

W krajach, w których następuje albo już nastąpiło praktycznie wyparcie gotówki przez płatności bezgotówkowe, decydenci mają świadomość tych ryzyk. W Szwecji, w której nastąpiło praktycznie całkowite „oddolne” wyeliminowanie płatności gotówkowych, prezes Riksbanku (banku centralnego Szwecji) w swoim przemówieniu z 2018 r. ubolewał nad takim stanem rzeczy. Jednocześnie tłumaczył, że planowane wprowadzenie pieniądza elektronicznego banku centralnego (CBDC) nie wynika wcale z chęci unowocześnienia systemu płatniczego. Chodzi raczej o pewnego rodzaju „ucieczkę do przodu”, stworzenie konkurencji dla prywatnego systemu płatności, bo nie ma już dla niego alternatywy w postaci płatności gotówkowych. Jednocześnie już w 2019 r. zostały podjęte kroki mające zapewnić społeczeństwu dostęp do gotówki: uchwalono wtedy ustawę zobowiązującą 6 największych banków w Szwecji do zapewnienia obywatelom „sensownego dostępu” do usług wypłaty gotówki, a przedsiębiorstwom – deponowania środków[7]. Obowiązek ten wszedł w życie w styczniu 2021 r., a jego celem było spowolnienie transformacji Szwecji w kierunku społeczeństwa całkowicie bezgotówkowego[8]. Jednocześnie Riksbank zaznaczył, że niezbędne są dalsze działania nakierowane na zapewnienie możliwości posługiwania się gotówką jako środkiem płatniczym. Według banku centralnego wskazane byłoby usunięcie licznych wyjątków dotyczących obowiązku przyjmowania płatności gotówką, zagwarantowanie możliwości wymiany środków finansowych utrzymywanych w formie elektronicznej na gotówkę oraz możliwości deponowania gotówki[9].

Również w Norwegii, która jest gospodarką charakteryzującą się najniższym wykorzystaniem gotówki na świecie (3-4% transakcji), władze gospodarcze dążą do utrzymania dostępu obywateli do gotówki. Bank centralny Norwegii w swoich oficjalnych komunikatach zwraca uwagę, że gotówka posiada właściwości, których pozostałe instrumenty nie posiadają (m.in. większą odporność na zakłócenia działania systemów teleinformatycznych). W efekcie gotówka pozostanie w użytku w tym kraju jeszcze przez wiele lat[10]. By zagwarantować taki stan rzeczy – wobec ograniczania przez banki możliwości dokonywania operacji gotówkowych – w ubiegłym roku władze gospodarcze Norwegii podjęły działania nakierowane na zagwarantowanie dostępu do gotówki. Ministerstwo finansów zwróciło się do norweskiego nadzoru finansowego z prośbą o opracowanie projektu regulacji nakładających na banki obowiązek zapewnienia klientom możliwości deponowania i wypłacania gotówki[11].

Zdywersyfikowany system płatniczy jest z pewnością bardziej przyjazny dla użytkowników i bardziej odporny na ryzyka.

Działania nakierowane na zagwarantowanie dostępu do gotówki zostały także podjęte w Wielkiej Brytanii. W tym przypadku na potencjalny problem zwrócono uwagę na zdecydowanie wcześniejszym etapie niż w krajach skandynawskich: impulsem do działań był trwający od kilku lat spadek liczby bankomatów (z ok. 70 tys. w 2016 r. do ok. 55 tys. w 2020 r.), któremu towarzyszył wzrost liczby bankomatów, w których wypłata środków łączyła się z pobraniem opłaty. Wobec zaniepokojenia części grup konsumenckich, które stało się przyczynkiem do szerszej debaty publicznej na temat dostępu do gotówki, w 2019 r. władze gospodarcze podjęły prace mające na celu zapewnienie powszechnego dostępu do gotówki. Wynikiem tych prac było wprowadzenie w 2021 r. możliwości bezpłatnej wypłaty środków (do 50 funtów) w punktach sprzedaży (tzw. cash back) bez konieczności dokonywania zakupów. Jednocześnie pod koniec 2021 r. największe banki działające w Wielkiej Brytanii podpisały dobrowolne porozumienie, zgodnie z którym w przypadku zamknięcia oddziału banku każdorazowo przeprowadzana będzie niezależna analiza pokrycia zapotrzebowania lokalnej społeczności na gotówkę[12]. W przypadku, gdy analiza ta wskaże na niewystarczający dostęp do gotówki, bank będzie zobowiązany do utworzenia nowego bankomatu, otwarcia wspólnego (dla wielu banków) oddziału bądź centrum bankowego – prowadzonego w punktach pocztowych – zapewniającego m.in. możliwość wypłat gotówki[13].

Także w Stanach Zjednoczonych, w których gotówka od dawna odgrywa wyraźnie mniejszą rolę niż w wielu gospodarkach europejskich (w 2020 r. stosowano ją w 19 proc. transakcji), podejmowane są działania nakierowane na ochronę roli gotówki jako środka płatniczego. Problemem w tym przypadku jest nie tyle możliwość wypłaty gotówki, co raczej jej akceptacja przez punkty handlowe i usługowe. Wobec rosnącej liczby punktów, które – korzystając ze swobody zapewnionej im przez prawo federalne – zdecydowały się obsługiwać jedynie płatności bezgotówkowe, w ostatnich latach w części stanów proponowano rozwiązania prawne nakładające obowiązek akceptacji gotówki. Choć nie wszędzie taką legislację udało się przeforsować, to kilka miast (Waszyngton, Nowy Jork, Filadelfia i San Francisco) i stanów (New Jersey, Colorado)[14] wprowadziło prawny obowiązek przyjmowania płatności gotówkowych.

W strefie euro, gdzie gotówka jest nadal głównym sposobem dokonywania płatności detalicznych, także podejmowane są działania wspierające dostęp do gotówki. W „Strategii Eurosystemu w sprawie gotówki” wskazano, że banki centralne Eurosystemu wraz z bankami komercyjnymi są zobowiązane do zapewnienia niezakłóconego dostępu do gotówki i wspierania wykorzystania gotówki jako środka płatniczego[15]. W strategii podkreślono, że pewna ilość gotówki jest niezbędna dla niezakłóconego funkcjonowania gospodarki: zaznaczono, że stanowi ona jedyny środek płatniczy dostępny dla osób wykluczonych technologicznie i odgrywa rolę pewnego rodzaju „ubezpieczenia” na wypadek awarii technologicznych[16]. Zaznaczono, że to na bankach spoczywa społeczna odpowiedzialność za świadczenie usług gotówkowych obywatelom i przedsiębiorstwom, w tym zapewnienia możliwości wypłat gotówki. Wskazano, że Eurosystem wspiera także sprzedawców detalicznych świadczących dodatkowe usługi gotówkowe, takie jak cash back. Ważną deklaracją w strategii jest także to, że nawet jeśli w przyszłości miałoby zostać wyemitowane cyfrowe euro, istniałoby ono obok gotówki, a nie zamiast niej.

Największe korzyści płyną z funkcjonowania zdywersyfikowanego systemu płatniczego, w ramach którego funkcjonuje zarówno gotówka jak i płatności bezgotówkowe.

Znany ekonomista Peter Drucker powiedział kiedyś, że „aby nowa technologia wyparła starą musi przynosić co najmniej dziesięciokrotnie większe korzyści”. Nawet jeżeli Drucker mocno przeszacował skalę wymaganego zysku ze zmiany technologii, to póki co z pewnością na całkowite wyparcie gotówki się nie zanosi: zapewnia ona bowiem nadal nie tylko wyraźne korzyści dla bardzo wielu jej użytkowników, ale także bezpieczeństwo dla całej gospodarki. Gotówka ma nadal ważną rolę do odegrania i należy dokładać starań, aby była ona powszechnie akceptowana i dostępna dla wszystkich, którzy chcą z niej korzystać. Władze gospodarcze wielu krajów podejmują już takie działania. Największe korzyści płyną bowiem z funkcjonowania zdywersyfikowanego systemu płatniczego, w ramach którego funkcjonuje zarówno gotówka jak i płatności bezgotówkowe. Taki system jest z pewnością bardziej przyjazny dla użytkowników i bardziej odporny na ryzyka. Gotówka zapewnia bowiem ludziom wolny wybór, a gospodarce ubezpieczenie od negatywnych zdarzeń technologicznych.

Poglądy wyrażone w niniejszym artykule są opinią autora i nie przedstawiają stanowiska NBP.

Artykuł został jednocześnie opublikowany w numerze 4. wydania papierowego Obserwatora Finansowego w magazynie weekendowym „Dziennika Gazety Prawnej”, wraz z innymi artykułami autorów piszących dla OF.

[1] na podst.: Koszty instrumentów płatniczych na rynku polskim w podziale na koszty stałe i zmienne (2020), NBP.

[2] Podsumowanie Roku w CSIRT KNF (2021), KNF.

[3] GUS, Wykorzystanie technologii informacyjno-komunikacyjnych w gospodarstwach domowych w 2019 roku.

[4] por. np. Now and next for the cybersecurity industry – part 1, A Canalys Special Report, 2021.

[5] Dokładny okres, którego dotyczyło pytanie ankietowe to 12 miesięcy poprzedzających moment przeprowadzenia ankiety, tj. 15 wrzesień-15 października 2020 r.

[6] Zwyczaje płatnicze w Polsce w 2020 r., NBP.

[7] „Sensowny dostęp” został w przypadku wypłat zdefiniowany w ten sposób, że nie więcej niż 0,3 pro. populacji musi przebyć odległość większą niż 25 km, by wypłacić gotówkę.

[8] Payment report 2021, Riksbank.

[9] Payment report 2021, Riksbank.

[10] Norges Bank, Are we headed towards a cashless society?

[11] Financial Markets Report 2021, Norwegian Ministry of Finance.

[12] Analiza ta będzie przeprowadzana przez firmę LINK, tj. organizację zrzeszającą sieci bankomatów w Wielkiej Brytanii.