Wojna w Ukrainie przyczynia się do pogłębienia deficytu w handlu zagranicznym

Kategoria: Analizy

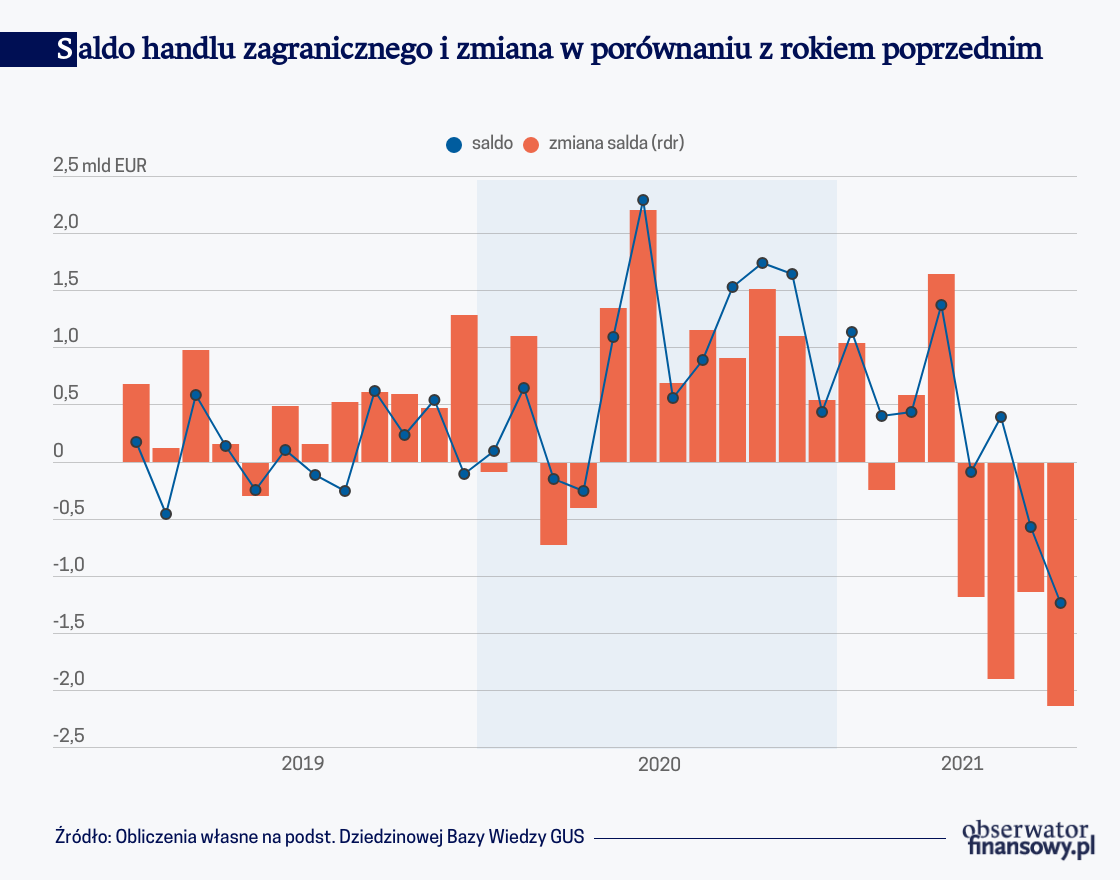

Zmniejszenie nadwyżki w handlu zagranicznym Polski to kwestia ostatnich trzech miesięcy. Po bardzo dobrym początku roku, kiedy dodatnie saldo handlowe było zbliżone do tego z I połowy 2020 roku. Po bardzo dobrym początku roku, kiedy dodatnie saldo handlowe było zbliżone do tego z I połowy 2020 r.

W okresie pierwszych sześciu miesięcy obecnego roku roku polski eksport rósł w tempie zbliżonym do importu. Wartość eksportu wzrosła o 24 proc. rok do roku, a wartość importu zwiększyła się o 25 proc. Jednak kolejne miesiące przyniosły wyraźną zmianę. O ile dynamika importu utrzymała się na wcześniej obserwowanym poziomie, o tyle dynamika eksportu obniżyła się do 13,5 proc. rok do roku. Wobec tych tendencji nadwyżka w polskim handlu zagranicznym obniżyła się po dziewięciu miesiącach do poziomu 1,8 mld euro, a więc była o 4,9 mld mniejsza niż w okresie styczeń-wrzesień 2020 r.

Analiza zmian salda według najważniejszych kategorii ekonomicznych (BEC) wskazuje, że do jego pogorszenia przyczyniły się przede wszystkim kategorie obejmujące części do środków transportu oraz towary konsumpcyjne trwałego użytku, a więc kluczowe grupy z punktu widzenia dynamiki naszego eksportu w ostatnich dwóch latach. W dalszym ciągu szybko powiększał się deficyt w kategoriach obejmujących przetworzone towary zaopatrzeniowe i części dóbr inwestycyjnych, których import ma kluczowe znaczenie dla funkcjonowania międzynarodowych łańcuchów dostaw. W eksporcie części do środków transportu i trwałych dóbr konsumpcyjnych wykorzystywane są bowiem w dużej mierze importowane przetworzone towary zaopatrzeniowe oraz części dóbr inwestycyjnych.

W poprzednich latach dodatnie salda w kategoriach obejmujących części do środków transportu i trwałe dobra konsumpcyjne rekompensowały z nadwyżką łączny deficyt w handlu przetworzonymi towarami zaopatrzeniowymi i częściami dóbr inwestycyjnych. Był to przykładowo najważniejszy czynnik uzyskania w polskim handlu zagranicznym nadwyżki w latach 2015-2017 i 2019-2020.

W dużym uproszczeniu można przyjąć, że to dodatnie saldo odzwierciedla wartość dodaną tworzoną w Polsce w ramach funkcjonujących w naszym kraju międzynarodowych łańcuchów produkcji.

Najwyższe dodatnie saldo w wymianie Polski z zagranicą charakteryzuje dobra konsumpcyjne trwałego użytku. W ciągu dziewięciu miesięcy 2021 r. wyniosło ono 11,6 mld euro. Było to najwyższe dodatnie saldo w tej kategorii spośród krajów UE. Wysoki poziom eksportu trwałych dóbr konsumpcyjnych w Polsce jest zjawiskiem wyjątkowym w skali Unii Europejskiej. Dobra konsumpcyjne trwałego użytku stanowią niemal 9 proc. wartości naszego eksportu ogółem, a więc zdecydowanie więcej niż w pozostałych krajach Unii (w UE stanowią one średnio 3 proc. eksportu). Dzięki licznym inwestycjom zagranicznym Polska stała się europejskim centrum produkcyjnym dóbr konsumpcyjnych.

Najwyższe dodatnie saldo w wymianie Polski z zagranicą charakteryzuje dobra konsumpcyjne trwałego użytku.

Saldo w tej kategorii powiększało się bardzo szybko, osiągając po czerwcu rekordowo wysoki poziom. W 2020 r. oraz w I połowie 2021 r. do szybkiego wzrostu eksportu w tej kategorii przyczyniały się przede wszystkim zwiększone dostawy odbiorników telewizyjnych oraz sprzętu gospodarstwa domowego. W III kwartale 2021 r. nastąpiło tu spowolnienie. Wartość eksportu rosła zdecydowanie wolniej niż eksportu ogółem, na co prawdopodobnie wpłynęły zakłócenia w dostawach półprzewodników.

Drugie najwyższe dodatnie saldo w polskim handlu zagranicznym tworzą obroty w zakresie części do środków transportu. W okresie styczeń-wrzesień 2021 r. wyniosło ono 11,1 mld euro. Spośród krajów UE większą nadwyżkę eksportu nad importem w tej kategorii notują jedynie Niemcy. Części do środków transportu stanowią w br. ponad 12 proc. wartości eksportu ogółem. Udział tej kategorii w eksporcie, podobnie jak w części krajów Europy Środkowej, należy do najwyższych w Unii Europejskiej, co wskazuje na wysoką specjalizację regionu w produkcji branży motoryzacyjnej. Jednocześnie w Polsce, w odróżnieniu od pozostałych krajów Europy Środkowej, procentowy udział części do środków transportu w imporcie jest mniejszy, ze względu na stosunkowo niewielką produkcję samochodów w naszym kraju w porównaniu z Czechami, Słowacją czy Węgrami.

Pokryzysowe odbicie w europejskim przemyśle motoryzacyjnym sprzyjało wzrostowi eksportu części do środków transportu z Polski zarówno w II połowie 2020 r., jak i w I połowie 2021 r. Jednak szybko zmniejszająca się produkcja aut z powodu niedoboru półprzewodników spowodowała obniżenie popytu na pozostałe części. Według danych Niemieckiego Stowarzyszenia Przemysłu Samochodowego (VDA) III kwartale 2021 r. w Niemczech wyprodukowano zaledwie 590 tys. pojazdów, tj. o ponad 1/3 mniej niż w analogicznym okresie 2020 r. W październiku skala spadku okazała się jeszcze większa (44 proc. rdr). Bardzo podobna sytuacja obserwowana jest m.in. w Hiszpanii, Francji i Czechach. Silne spadki produkcji samochodów w Europie znalazły odzwierciedlenie w zmniejszeniu polskiego eksportu części środków transportu. We wrześniu 2021 r. zmniejszył się on o 5 proc rdr, był to więc pierwszy spadek eksportu w tej kategorii od czasu lockdownu z II kwartału 2020 r. We wrześniu wyhamował eksport akumulatorów litowo-jonowych, które do tego czasu były liderem polskiego eksportu

Pokryzysowe odbicie w europejskim przemyśle motoryzacyjnym sprzyjało wzrostowi eksportu części do środków transportu z Polski zarówno w II połowie 2020 r., jak i w I połowie 2021 r.

Bardzo dużą nierównowagą charakteryzują się także obroty w zakresie części do dóbr inwestycyjnych. Klasyfikowane są tu nie tylko części do dóbr inwestycyjnych, jak wskazuje nazwa, ale także części do produkcji dóbr konsumpcyjnych trwałego użytku (m.in. części do odbiorników telewizyjnych oraz sprzętu AGD), a także w mniejszym stopniu wykorzystywane w produkcji pojazdów i części środków transportu. W okresie styczeń-wrzesień 2021 r. deficyt w tej kategorii wyniósł 8,3 mld euro i był o 1,6 mld euro wyższy w porównaniu z pierwszymi dziewięcioma miesiącami 2020 r. Wartość importu części dóbr inwestycyjnych w I połowie 2021 r. zwiększyła się o 22 proc. rdr, do czego przyczyniał się głównie popyt sektora eksportowego. W III kwartale dynamika importu obniżyła się do 12 proc. rdr, co odzwierciedla osłabienie wzrostowej tendencji eksportu realizowanego w ramach międzynarodowych łańcuchów dostaw. W tej kategorii klasyfikowane są także półprzewodniki.

Największym deficytem w wymianie handlowej Polski w okresie styczeń-wrzesień 2021 r. odznacza się wymiana w kategorii towary zaopatrzeniowe przetworzone. W ciągu dziewięciu miesięcy br. deficyt w tej kategorii wyniósł 11,5 mld euro, a więc był większy niż w przypadku paliw. W bieżącym roku deficyt w tej kategorii powiększył się już o 5,3 mld euro rdr, w tym w ciągu ostatnich trzech miesięcy o 2,7 mld euro.

Udział przetworzonych towarów zaopatrzeniowych w polskim imporcie w br. kształtuje się na poziomie 32 proc., co oznacza, że jest to zdecydowanie najważniejsza kategoria w imporcie. Utrzymująca się wysoka dynamika importu (w III kwartale jego wartość zwiększyła się o 40 proc. rdr), która wpływa na szybkie pogarszanie się salda może wynikać z realizowanych jeszcze dużych zamówień przedsiębiorstw będących kluczowymi eksporterami, a także ze wzrostu cen importu w tej grupie.

W III kwartale najwyższe wzrosty obserwowane były w pozycjach obejmujących metale oraz produkty chemiczne. Wartość dostarczanych do Polski półproduktów z tworzyw sztucznych zwiększyła się o 60 proc. rdr, a wartość półwyrobów z żeliwa i stali zwiększyła się ponad dwukrotnie.

Ewentualne dalsze osłabienie eksportu w najbardziej importochłonnych grupach w kolejnych miesiącach prawdopodobnie wpłynie na obniżenie się dynamiki importu w tej kategorii. W przeciwnym kierunku na dynamikę importu towarów zaopatrzeniowych będą wpływały wysokie ceny surowców.

Wyraźna redukcja deficytu w paliwach w 2020 r. wynikała z silnego spadku cen surowców energetycznych, a także mniejszych dostaw. W I połowie 2020 r. z powodu pandemii wyraźnie obniżył się bieżący i oczekiwany popyt na paliwa, co wpłynęło na ich silną przecenę na światowych rynkach. W kwietniu 2020 r. cena ropy obniżyła się do 18,4 dolarów za baryłkę, tj. do najniższego poziomu od 1999 roku. Spadek cen ropy o ponad 70 proc. rdr odzwierciedlał ówczesne nastroje. Szybsze od oczekiwań ożywienie światowej gospodarce i ograniczenia podażowe wpłynęły na duże wzrosty cen paliw w bieżącym roku. Ceny ropy nie tylko powróciły do poziomów obserwowanych przed pandemią, ale nawet znacznie je przekroczyły. Jeszcze większe wzrosty obserwowane są na rynkach gazu ziemnego. Ceny na rynku europejskim obecnie kształtują się na historycznie najwyższym poziomie. Ponadto ceny węgla wzrosły do najwyższego poziomu od kryzysu w 2008 r.

Deficyt w kategorii paliwa nieprzetworzone wyniósł w okresie styczeń-wrzesień 9,1 mld euro i powiększył się w porównaniu z analogicznym okresem 2020 r. o 2,6 mld euro. Deficyt w paliwach przetworzonych powiększył się do 2,5 mld euro (wzrost o 1,1 mld euro rdr).

Czynniki te wpłynęły na pogorszenie salda w polskim handlu zagranicznym. Deficyt w kategorii paliwa nieprzetworzone wyniósł w okresie styczeń-wrzesień 9,1 mld euro i powiększył się w porównaniu z analogicznym okresem 2020 r. o 2,6 mld euro. Deficyt w paliwach przetworzonych powiększył się do 2,5 mld euro (wzrost o 1,1 mld euro rdr).

Obserwowany obecnie silny wzrost cen na rynkach międzynarodowych przyczyni się w kolejnych miesiącach do szybkiego pogłębiania się deficytu w paliwach, który w końcu 2021 r. może osiągnąć rekordowe rozmiary.

W kolejnych miesiącach deficyt w obrotach polskiego handlu zagranicznego może być zatem większy, co może spowodować, że po rekordowej nadwyżce w 2020 r. (w wysokości 10,5 mld euro), w 2021 roku ponownie pojawi się ujemne saldo.

Autor wyraża własne opinie, a nie oficjalne stanowisko NBP.

Artykuł został jednocześnie – 23 grudnia – opublikowany w Wydaniu Specjalnym Obserwatora Finansowego (wydanie papierowe), w magazynie świątecznym Dziennika Gazety Prawnej”, wraz z innymi artykułami autorów piszących dla OF. Wśród tekstów Wydania Specjalnego są m.in. artykuły autorstwa Prezesa NBP, prof. Adama Glapińskiego, dyrektora Departamentu Analiz i Badań Ekonomicznych, dr. Piotra Szpunara, prof. Leona Podkaminera, prof. Jakuba Growca, dr. Pawła Kowalewskiego. Wszystkie opublikowane w magazynie świątecznym DGP teksty można przeczytać również w serwisie obserwatorfinansowy,pl.