Wynagrodzenia za pracę zdalną na zglobalizowanym rynku pracy

Kategoria: VoxEU

Elementem rozległej Strategii Odpowiedzialnego Rozwoju jest także Program Budowy Kapitału. Jego celem jest podniesienie stopy oszczędności gospodarstw domowych (a tym samym stopy oszczędności w gospodarce), jak też stworzenie mechanizmu zwiększającego przyszłe emerytury.

Ponieważ stopa zastąpienia (relacja między wysokością emerytury, a wysokością dochodów w czasie aktywności zawodowej) będzie się zmniejszać na skutek przemian demograficznych, osoby zaczynające dziś pracę zawodową będą mogły liczyć na emerytury w wysokości ok. 30 proc. ich wcześniejszych wynagrodzeń. Podniesienie stopy zastąpienia wymaga albo drastycznego zwiększenia składek emerytalnych, co negatywnie wpłynie na tempo wzrostu gospodarczego, albo stworzenia nowego mechanizmu oszczędności emerytalnych (w ramach III filaru, a więc dobrowolnych). Mechanizmem takim mają być Pracownicze Plany Kapitałowe (PPK) prowadzone w miejscu pracy.

Ministerstwo Rozwoju ma nadzieję, że ustawa zostanie przygotowana do końca sierpnia i wejdzie w życie 1 stycznia 2018 roku. Podobnie jak w Wielkiej Brytanii i Turcji (o tych systemach piszemy w ramce) system ma być wprowadzany stopniowo, poczynając od dużych przedsiębiorstw, poprzez średnie i małe.

Nie jest jasne, czy sfera budżetowa zostanie objęta zakładowymi planami kapitałowymi. Według moich informacji taka jest intencja Ministerstwa Rozwoju, choć byłby to znaczny wydatek dla budżetu, gdyż oznaczałby wzrost kosztów pracy tysięcy pracowników otrzymujących wynagrodzenie bezpośrednio od państwa. Z drugiej strony pominięcie pracowników sfery budżetowej w reformie emerytalnej oznaczałoby dyskryminację znaczącej grupy pracowników (nauczycieli, pracowników szpitali, urzędników itp.).

MR przewiduje w swym projekcie, że składki wyniosą początkowo:

Łącznie w PPK gromadzone będzie 4 proc. wynagrodzeń, co pozwoli podnieść w znaczący sposób stopę zastąpienia przyszłych emerytur. Docelowo możliwy jest wzrost łącznej składki do 7 proc. wynagrodzeń.

Korzyścią dla pracowników i pracodawców będą ulgi w składkach ZUS, w związku z czym rzeczywisty koszt tworzenia PPK rozłoży się według proporcji: 40 proc. – pracownicy, 30 proc. – pracodawcy i 30 proc. – państwo.

Pracodawcy tworzący PPK dysponować będą dużą siłą przetargową w stosunku do instytucji finansowych zajmujących się zarządzaniem funduszami, co pozwoli na obniżenie kosztów zarządzania. Wybór konkretnych funduszy ma być dokonany przez zarząd firmy wraz z przedstawicielami załogi, co pozwoli uczynić ten proces transparentnym. Nie chodzi o tworzenie nowej formy funduszy – w rodzaju OFE. Już obecnie istnieje wiele instytucji zajmujących się zarządzaniem długookresowymi oszczędnościami i to z nimi mają współpracować pracodawcy.

Pracownik będzie mógł zrezygnować z uczestnictwa w pracowniczym planie kapitałowym przed osiągnięciem wieku emerytalnego, lecz w takiej sytuacji nie otrzyma pieniędzy wpłacanych przez pracodawcę i państwo.

MR ma nadzieję, że obecna sytuacja na rynku pracy – duży popyt na pracowników – jest dobrym momentem do rozpoczęcia reformy. Składki, zwłaszcza na początku, będą na tyle nieduże, że nie będą stanowiły poważnego obciążenia dla pracowników i pracodawców.

Jeżeli założymy, że przez 40 lat odkładać będziemy 4 proc. naszych bieżących dochodów, a oszczędności będą miały stopę zwrotu na poziomie 3 proc., to po przejściu na emeryturę dysponować będziemy oszczędnościami w wysokości 36 miesięcznych wynagrodzeń, otrzymywanych przed emeryturą. Ponieważ w wieku 65 lat statystycznie mamy przed sobą 205 miesięcy życia, możemy dzięki oszczędnościom zwiększyć stopę zastąpienia o 17 punktów procentowych. Jeśli będziemy odkładać 10 proc. dochodów (na tyle pozwalają zasady dotyczące Indywidualnych Kont Zabezpieczenia Emerytalnego, IKZE), stopa zastąpienia wzrośnie o 40 proc., dzięki czemu utrzymamy dotychczasowy poziom życia.

Oszczędzanie w IKZE i w PPK nie będzie się wykluczać, a składki w PPK nie będą ograniczać IKZE – można będzie odkładać w IKZE wspomniane 10 proc. i dodatkowo mieć plan emerytalny w miejscu pracy.

W listopadzie 2016 roku ukazała się „Biała Księga. Przegląd emerytalny. Bezpieczeństwo dzięki odpowiedzialności”, opracowana przez ekspertów Zakładu Ubezpieczeń Społecznych. Na podstawie tego dokumentu Rada Ministrów sporządziła informację dla Sejmu RP wraz z propozycjami zmian. Dokument został przyjęty przez rząd w grudniu 2016 r.

W „Białej Księdze” czytamy: „Na podstawie przeprowadzonych debat i wykonanych analiz, można uznać, że funkcjonujące obecnie otwarte fundusze emerytalne (OFE) nie znajdują uzasadnienia, tworząc mrzonkę dywersyfikacji ryzyka oraz nie zapewniając bezpieczeństwa socjalnego ubezpieczonych. Tak zwany suwak emerytalny będzie generował stałe odpływy netto z OFE i jednoczesny ubytek przepływu środków na inwestycje na rynku finansowym (…) Według Strategii Odpowiedzialnego Rozwoju, pozostała część aktywów OFE stanowić powinna bazę dla oszczędności indywidualnych. Doprecyzowania wymaga charakter środków, które zostaną przekazane do III filara”.

W „Białej Księdze” czytamy: „Na podstawie przeprowadzonych debat i wykonanych analiz, można uznać, że funkcjonujące obecnie otwarte fundusze emerytalne (OFE) nie znajdują uzasadnienia, tworząc mrzonkę dywersyfikacji ryzyka oraz nie zapewniając bezpieczeństwa socjalnego ubezpieczonych. Tak zwany suwak emerytalny będzie generował stałe odpływy netto z OFE i jednoczesny ubytek przepływu środków na inwestycje na rynku finansowym (…) Według Strategii Odpowiedzialnego Rozwoju, pozostała część aktywów OFE stanowić powinna bazę dla oszczędności indywidualnych. Doprecyzowania wymaga charakter środków, które zostaną przekazane do III filara”.

Trudnym problemem, który należy rozwiązać budując nową architekturę systemu emerytalnego jest wiarygodność. Niespełna 20-letnia historia OFE, która właśnie dobiega końca podważyła zaufanie do zobowiązań państwa wobec przyszłych emerytów. Autorzy projektu stworzenia prywatnych i dobrowolnych oszczędności emerytalnych są zdania, że nowe rozwiązanie będzie bardziej wiarygodne niż OFE, które miały nieokreśloną formę własności.

Dodatkową korzyścią dla gospodarki może być wzrost stopy oszczędności, niezbędny dla zapewnienia stabilnego finansowania inwestycji ze źródeł krajowych. Oczywiście pod warunkiem, że przyszli emeryci uznają, że zachęty tworzone przez państwo dla oszczędności są wystarczające i zgodzą się oszczędzać przez kilkadziesiąt.

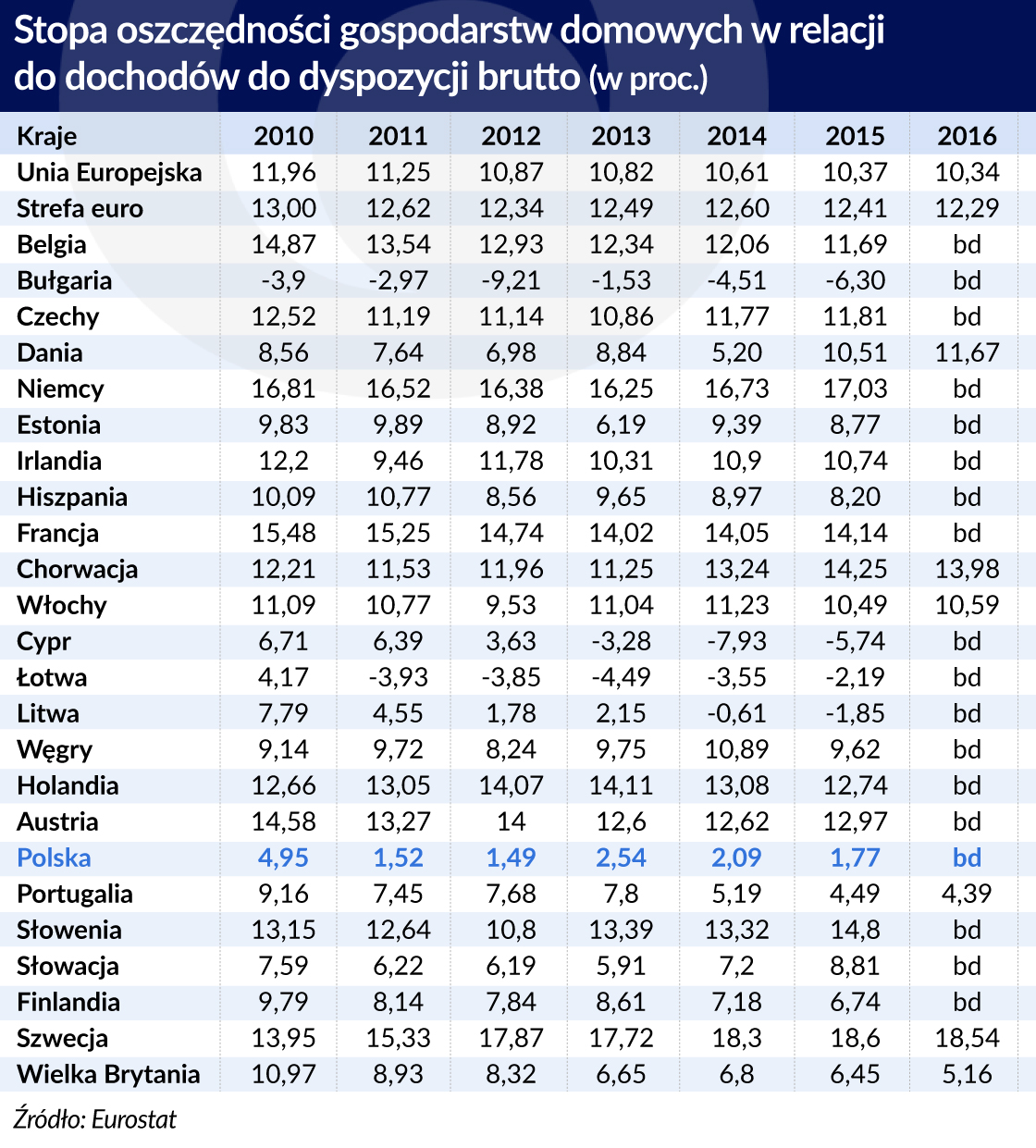

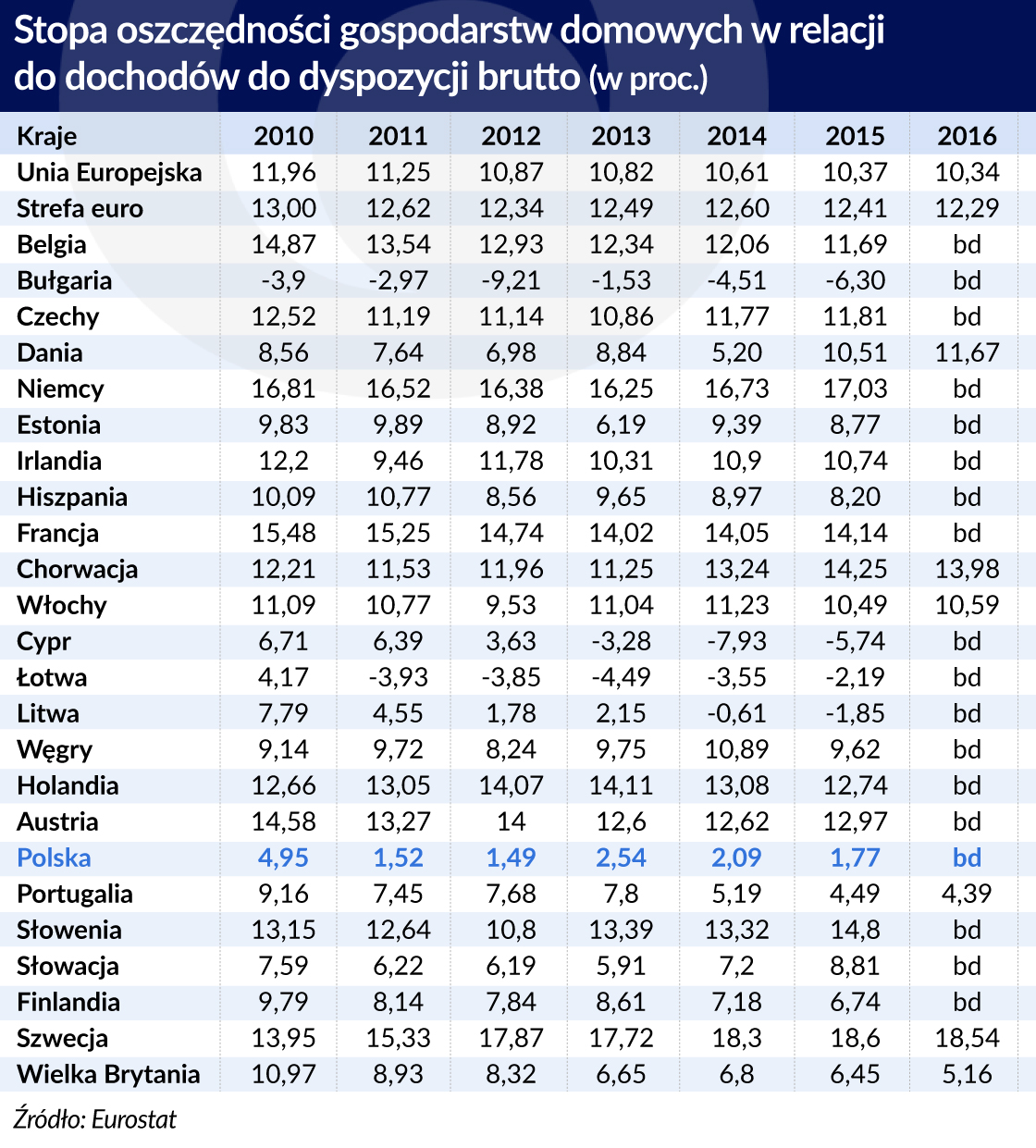

Celem MR jest podniesienie stopy inwestycji do 25 proc. PKB. Jeśli więc chcemy uniezależnić się od zewnętrznych źródeł finansowania inwestycji powinniśmy podnieść o 5 punktów procentowych stopę oszczędności (dziś wynosi ok. 2 proc. i jest znacznie niższa niż przeciętnie w UE).

Trwa już przebudowa II filaru odkładania na emerytury, czyli zmiany w OFE. Według propozycji Ministerstwa Rozwoju 75 proc. środków zgromadzonych w OFE ma zostać sprywatyzowanych i przekazanych na indywidualne konta uczestników funduszy. Mają to być Indywidualne Konta Zabezpieczenia Emerytalnego (IKZE).

IKZE zostały wprowadzone na mocy ustawy z dnia 25 marca 2011 r. o zmianie niektórych ustaw związanych z funkcjonowaniem systemu ubezpieczeń społecznych, która wprowadziła zmiany do ustawy o indywidualnych kontach emerytalnych z dnia 20 kwietnia 2004 r.

IKZE różni się od Indywidualnych Kont Emerytalnych (IKE) głównie sposobem opodatkowania. Aby zachęcić przyszłych emerytów do oszczędzania w IKZE zastosowano preferencję podatkową polegającą na odliczaniu od podstawy opodatkowania podatkiem dochodowym od osób fizycznych wpłat na to konto. Natomiast opodatkowaniu PIT według skali podatkowej będzie podlegała wypłata z IKZE po zakończeniu okresu oszczędzania, zwrot środków zgromadzonych na tym koncie oraz wypłata środków zgromadzonych przez oszczędzającego na IKZE na rzecz osoby uprawnionej na wypadek śmierci oszczędzającego.

W przypadku IKE, na konto wpłacane są środki już po opodatkowaniu, a wypłata zarówno dla oszczędzających jak i uprawnionych jest zwolniona z podatku dochodowego.

Łączna liczba kont emerytalnych prowadzonych w ramach IKE i IKZE przekroczyła w końcu 2016 roku 1,5 mln, a wartość aktywów ulokowanych na tych kontach emerytalnych wzrosła do ponad 7,7 mld złotych.

Przekazanie na IKZE 75 proc. oszczędności OFE oznaczać będzie prawie 17-krotne zwiększenie wartości prywatnych kont emerytalnych i upowszechnienie tej formy oszczędności. Ministerstwo Rozwoju ma nadzieję, że będzie to potężnym bodźcem do dobrowolnego oszczędzania na przyszłe emerytury.

Wysokość środków, które można wpłacić na IKZE jest ograniczona. W 2017 roku roczna suma wpłat to maksymalnie 1,2 miesięcznego przeciętnego wynagrodzenia, czyli 5115,60 zł. Innymi słowy – na IKZE można wpłacać 10 proc. dochodów, obniżając w ten sposób podstawę opodatkowania.

25 proc. oszczędności OFE trafi natomiast do Funduszu Rezerwy Demograficznej, co spowoduje obniżenie długu publicznego o ok. 43 mld zł (ok. 2,4 punktu procentowego w relacji do PKB).

Przejęcie całości oszczędności OFE oznaczałoby częściową nacjonalizację wielu spółek giełdowych, co wywołałoby zapewne negatywną reakcje inwestorów. Przejęcie 25 proc. oszczędności sprawi, że akcje będą zarządzane przez IKZE, co także będzie stwarzało problemy (portfele IKZE będą początkowo składały się niemal wyłącznie z akcji), ale nie powstanie groźba masowej nacjonalizacji giełdowych spółek.

Ostateczna decyzja w sprawie przekształcenia OFE ma zostać podjęta do końca sierpnia tak, by zmiany weszły w życie także od 2018 roku, czyli razem z wprowadzeniem w życie Pracowniczych Programów Kapitałowych.

IKZE mogą być ważnym elementem portfela emerytalnego prywatnych przedsiębiorców oraz osób samozatrudnionych, płacących relatywnie niskie składki na ZUS, których przyszłe emerytury finansowane ze środków publicznych mogą być bardzo niskie.

|

Doświadczenia innych krajów Wielka BrytaniaW 2008 roku w Wielkiej Brytanii przyjęta została ustawa, nakładająca na pracodawców obowiązek stworzenia w miejscu pracy systemu oszczędności emerytalnych. W Wielkiej Brytanii nazywa się to popularnie Workplace Pension, co oznacza emeryturę w miejscu pracy. Każda brytyjska firma, nawet mała, musi automatycznie zapisywać swoich pracowników do planów emerytalnych – przy spełnieniu pewnych warunków. Reforma zaczęła się w 2012 roku od największych przedsiębiorstw, a w roku 2018 r, ma objąć pracowników wszystkich firm. Nie ma tu znaczenia, czy jest się zatrudnionym na cały czy tylko na część etatu. Także pracownicy bez stałego kontraktu (umowy-zlecenia) mają prawo do automatycznego zapisywania do zakładowego systemu emerytalnego. Warunkiem jest uzyskanie przez pracowników minimalnych dochodów 10 000 funtów rocznie. W takiej sytuacji pracownik płaci składkę w wysokości 0,8 proc. wynagrodzenia, pracodawca 1 proc. i państwo 0,2 proc. Składki są co roku podnoszone. Od kwietnia 2018 roku składka pracodawcy wzrośnie do 2 proc., pracownika do 3 proc. Od kwietnia 2019 roku składka pracodawcy wyniesie 3 proc., pracownika 4 proc., a rząd doda dodatkowo 1 proc. w formie ulg podatkowych. Pracodawca musi co trzy lata ponawiać proces rejestracji do systemu emerytalnego. Możliwe są dobrowolne wpłaty dodatkowe, a także objęcie systemem pracowników, mających dochody niższe niż 10000 funtów rocznie. Gdy pracownik zmienia pracę pieniądze z zakładowego planu wędrują za nim. Jeśli pracodawca zbankrutuje lub okaże się oszustem, oszczędności emerytalne są chronione przez Pension Protection Fund. Przy podejmowaniu pracy pracodawca musi listownie zawiadomić pracownika, że został wpisany do firmowego planu emerytalnego, z którego może się wycofać zabierając odłożone pieniądze. Ale mechanizm wycofania wymaga podjęcia świadomej decyzji przez pracownika, który musi załatwić formalności z funduszem emerytalnym. Przy procesie rekrutacji do pracy pracodawca nie może sugerować żadnych korzyści związanych z nie zapisaniem się do firmowego planu emerytalnego (np. szybszy awans). Większość funduszy, w których składane są oszczędności pozwala na wypłaty emerytalne między 60 a 65 rokiem życia, ale zgodnie z ustawą minimalny próg wiekowy, pozwalający na wycofanie pieniędzy wynosi w Wielkiej Brytanii 55 lat. TurcjaW sierpniu 2016 roku parlament turecki przyjął ustawę wprowadzającą zasady wzorowane na brytyjskim Werkplace Pension. Pracownicy mający mniej niż 45 lat są automatycznie zapisywani do zakładowych planów emerytalnych, prowadzonych przez prywatne fundusze. Od 1 stycznia 2017 roku pracodawcy zatrudniający ponad 1000 pracowników mają obowiązek rejestrowania ich w zakładowych planach emerytalnych. Zapisani do nich pracownicy odkładają 3 proc. swoich zarobków. System jest wprowadzany stopniowo. Do końca 2017 roku obejmie zakłady zatrudniające ponad 249 pracowników, a w 2018 zakłady zatrudniające co najmniej pięciu pracowników. Pracownicy mogą wycofać się w ciągu dwu miesięcy z planu, odzyskując odłożone pieniądze, ale jeśli tego nie zrobią, otrzymują od rządu bonus w wysokości 1000 lirów tureckich (ok. 300 euro) wpisane na konto emerytalne. Pracodawca, który nie wprowadzi automatycznego zapisywania pracowników do systemu emerytalnego jest karany kwotą 100 lirów za każdego pracownika. |