Jak Stany Zjednoczone radziły sobie wcześniej z wysoką inflacją

Kategoria: Analizy

„Niskie stopy procentowe nie przyczynią się do otwarcia fabryk, które zostały tymczasowo zamknięte z powodu kwarantanny ich pracowników” – konstatują ekonomiści amerykańskiego banku Wells Fargo. Zaznaczają jednak, że ewentualne luzowanie polityki przez Fed nie byłoby „całkiem bez efektu”.

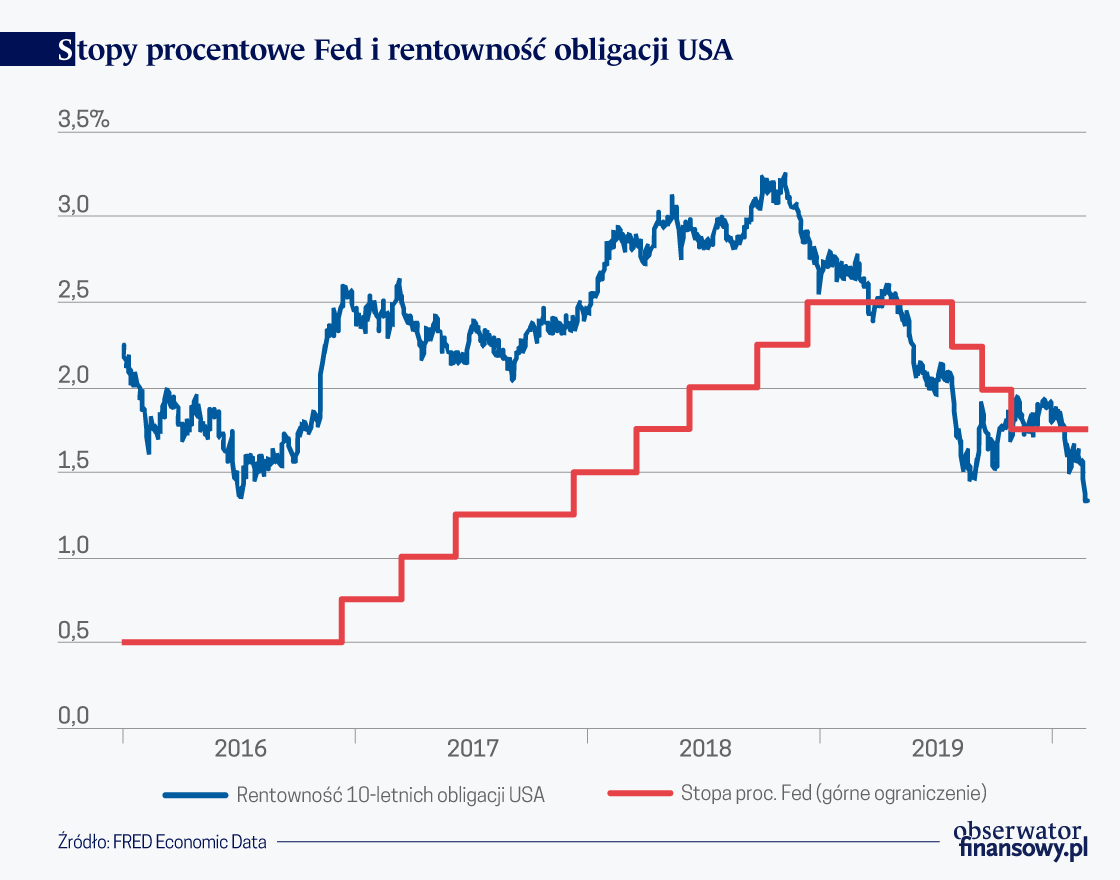

Problem z osiągnięciem odpowiednich skutków cięcia stóp proc. wynika także z tego, że Fed już od ponad roku znajduje się raczej w nastawieniu łagodzenia polityki niż jej zaostrzania. Ostatnia podwyżka stóp miała miejsce w grudniu 2018 r., a od tego czasu FOMC, czyli kolegialny organ amerykańskiego banku centralnego odpowiedzialny za decyzje w sprawie polityki pieniężnej, dokonał cięć już trzy razy. I choć od października 2019 r. Fed trwa w postawie „wait-and-see”, to rynek – na co zwraca uwagę raport Wells Fargo – w pełni wycenia już dwie obniżki (łącznie o 50 pb) do jesieni tego roku. Dlatego właśnie ewentualne poluzowanie polityki nie miałoby tak silnego efektu.

Ekonomiści zaznaczają jednak, że jest kilka kanałów oddziaływania, dzięki którym działania Fed, choć nie zniwelują całkowicie skutków przerwania globalnych łańcuchów dostaw, mogą przynieść nieco ulgi gospodarce.

Obniżenie kosztu kredytu uwolniłoby w firmach dodatkowe przepływy pieniężne, które obecnie muszą ona przeznaczać na obsługę zadłużenia. To zaś ograniczyłoby konieczność redukcji zatrudnienia w celu utrzymania płynności. Cięcie stóp zmniejszyłoby także oprocentowanie kart kredytowych, co ulżyłoby gospodarstwom domowym. Skorzystać mógłby także przemysł samochodowy – niższe oprocentowanie pożyczek skłaniałoby do zakupów aut przez Amerykanów. Dodatkowo, co podkreśla Well Fargo, część kredytów mieszkaniowych ma oprocentowanie powiązane z rentownością 10-letnich obligacji USA. A ta spadła w ostatnim czasie do rekordowo niskich poziomów – w dużej mierze właśnie z powodu oczekiwań na luzowanie polityki przez Fed.

Nie bez znaczenia jest także czynnik psychologiczny, czy też komunikacyjny. Działania lub nawet podkreślanie gotowości do działania przez bank centralny w przypadku szoków – może zmniejszać niepewność. A ta – jest obecnie bardzo wysoka, gdyż nie wiadomo jak rozwinie się epidemia i jakie skutki gospodarcze przyniesie światu. Bo jeśli jakiekolwiek wydarzenie w ostatnich latach zasługuje na miano talebowskiego „czanego łabędzia”, to najlepszym kandydatem jest właśnie koronawirus.