Tydzień w gospodarce

Kategoria: Trendy gospodarcze

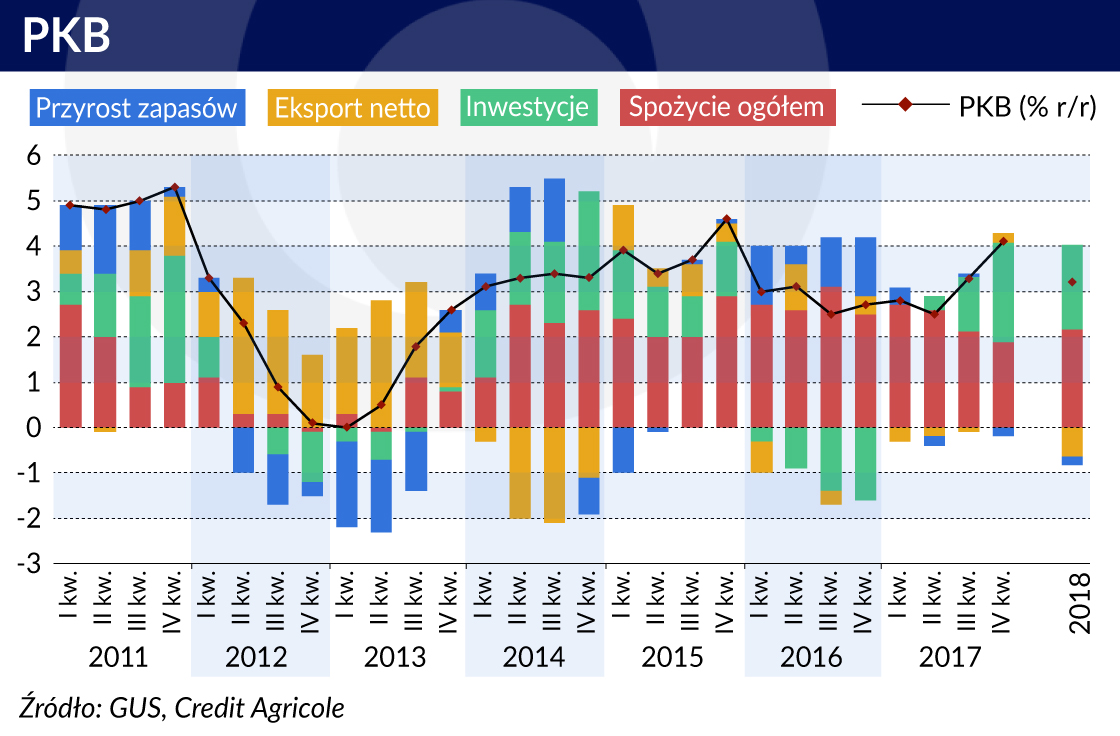

W ostatnim kwartale 2016 roku rząd usunął wreszcie trwające przez cały poprzedni rok utrudnienia w absorbcji środków unijnych w ramach perspektywy finansowej 2014-2020, co przyczyniło się w do zwiększenia ich wykorzystania. Według Ministerstwa Rozwoju opóźnienia we wdrażaniu funduszy w większości programów operacyjnych sięgały roku, a w przypadku inwestycji kolejowych – nawet dwóch lat.

>>czytaj więcej: Jak efektywnie kontrolować programy publiczne

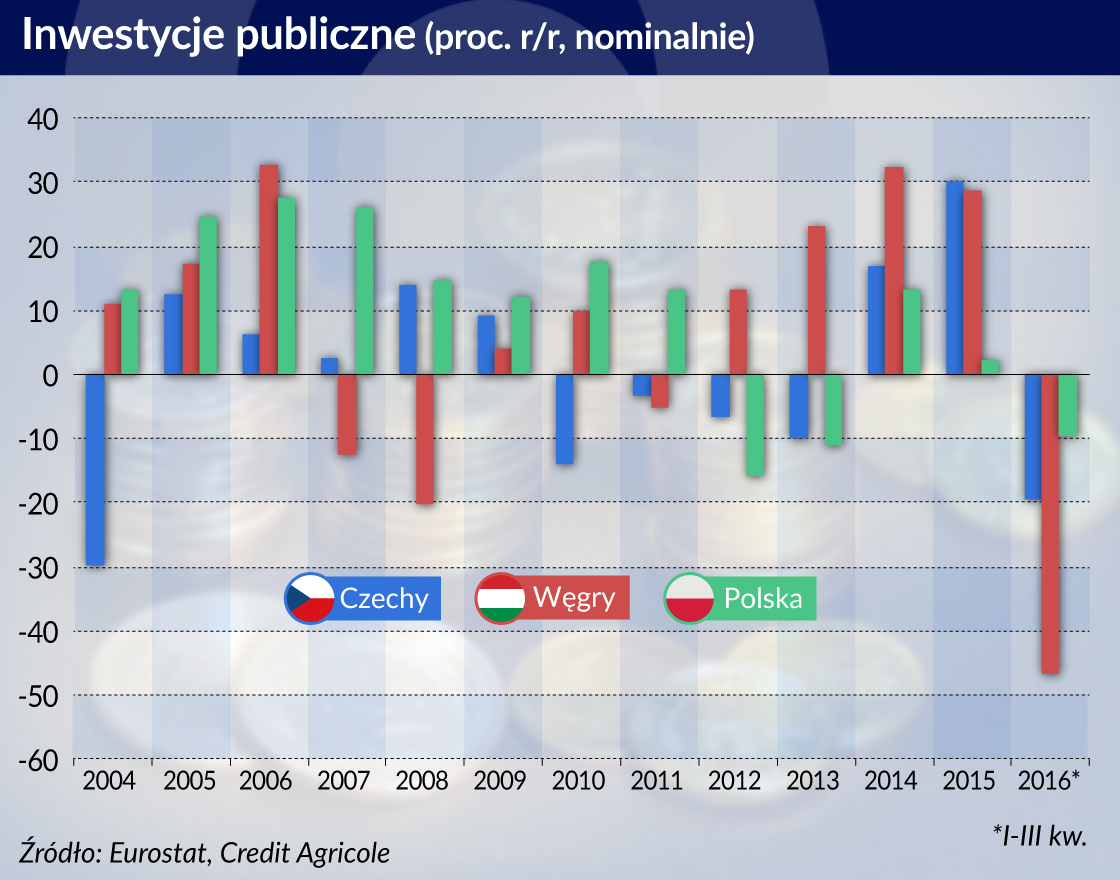

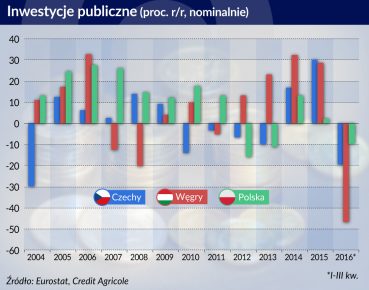

Problemy z uruchomieniem finansowania z UE wynikały m.in. z wymaganego przez Komisję Europejską wdrożenia dyrektyw unijnych oraz konieczności weryfikacji i aktualizacji sektorowych planów inwestycyjnych. Przyjęcie planów zharmonizowanych z prawem unijnym było warunkiem uruchomienia płatności w ramach nowej perspektywy finansowej. Brak terminowego uchwalenia powyższych regulacji uniemożliwiający wypłatę unijnych środków przyczynił się do wyraźnego obniżenia dynamiki inwestycji publicznych (patrz: ramka na dole).

Rozwiązanie przez rząd kwestii utrudniających absorpcję środków unijnych przyczyniło się w IV kw. ubiegłego roku do zwiększenia ich wykorzystania. Dane o wnioskach o płatności w ramach perspektywy unijnej 2014-2020 wskazują na podwojenie sumy środków EU zaangażowanych do współfinansowania projektów inwestycyjnych w ostatnich trzech miesiącach 2016 roku (15,8 mld zł na koniec roku wobec 7,9 mld zł na koniec września).

W tym roku oczekujemy kontynuacji tej tendencji, a w efekcie znaczącego ożywienia inwestycji publicznych i wzrostu nakładów na środki trwałe w przedsiębiorstwach kontrolowanych przez sektor publiczny, które będą związane z coraz większym wykorzystaniem środków unijnych.

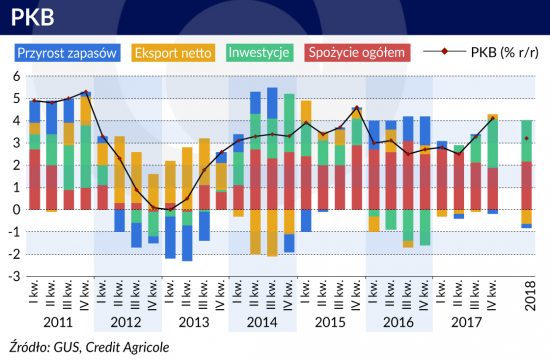

Prognozujemy, że dynamika inwestycji ogółem zwiększy się do 5,3 proc. rok do roku wobec -5,5 proc. w 2016 r., a w rezultacie tempo wzrostu gospodarczego w ujęciu rocznym silnie przyspieszy i w IV kwartale przekroczy poziom 4 proc.

Wsparcie dla naszej oceny stanowią dane o produkcji budowlano-montażowej, której dynamika po raz pierwszy od listopada 2015 r. osiągnęła w styczniu dodatnią wartość.

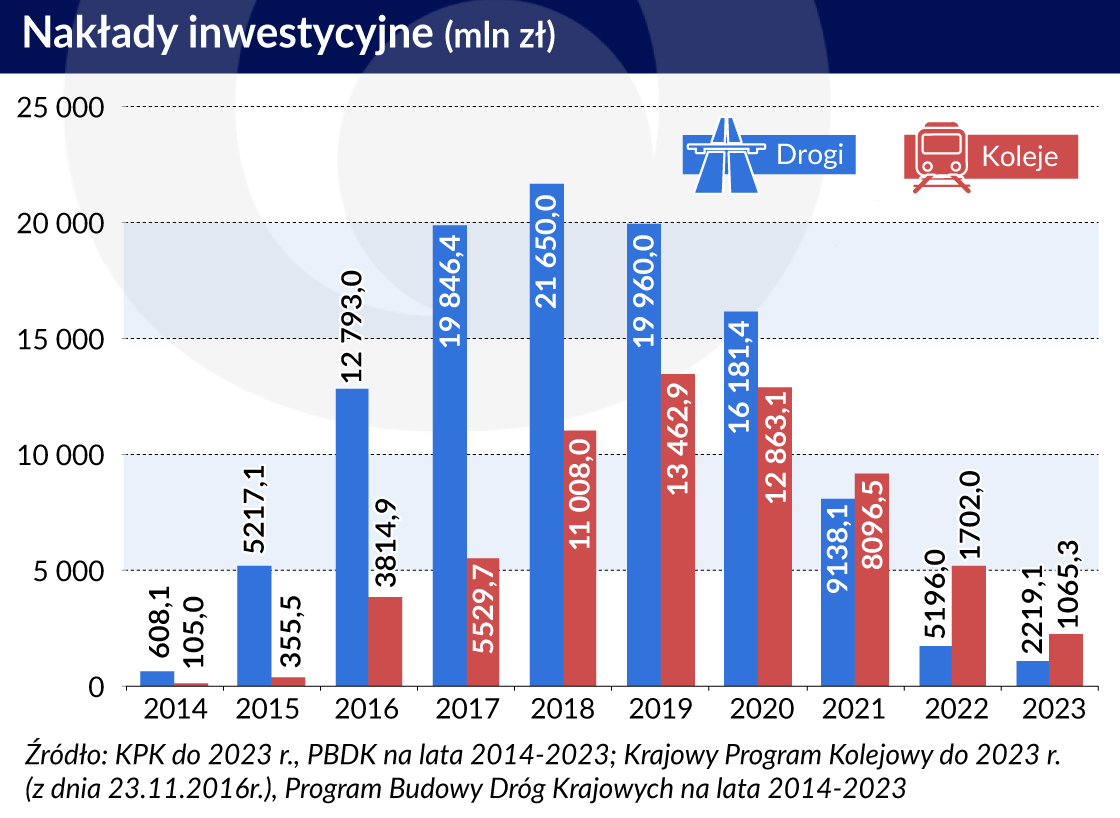

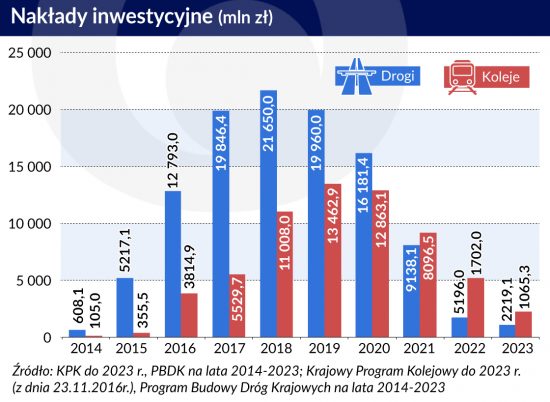

Znaczącą część publicznych nakładów stanowić będą inwestycje polegające na budowie obiektów inżynierii lądowej, w szczególności infrastruktury drogowej, kolejowej oraz służącej dostarczaniu mediów (np. energetyka). Plany inwestycyjne w tych sektorach są przedstawione w zwięzły sposób w dwóch dokumentach: „Program Budowy Dróg krajowych na lata 2014-2023” (PBDK) oraz „Krajowy Program Kolejowy do 2023 r.” (KPK).

Znaczącą część publicznych nakładów stanowić będą inwestycje polegające na budowie obiektów inżynierii lądowej, w szczególności infrastruktury drogowej, kolejowej oraz służącej dostarczaniu mediów (np. energetyka). Plany inwestycyjne w tych sektorach są przedstawione w zwięzły sposób w dwóch dokumentach: „Program Budowy Dróg krajowych na lata 2014-2023” (PBDK) oraz „Krajowy Program Kolejowy do 2023 r.” (KPK).

Przekrojowy przegląd inwestycji energetycznych do 2030 r. opublikowany przez Ministerstwo Skarbu Państwa przewiduje realizację projektów wartych kilka miliardów złotych w ciągu najbliższych lat. KPK i PBDK wskazują na około 50-proc. wzrost nakładów na inwestycje w drogownictwie i kolejnictwie w 2017 roku w porównaniu z 2016 rokiem.

Biorąc pod uwagę, że KPK został przyjęty w listopadzie 2016 roku, a PBDK we wrześniu 2015 roku i obecnie przygotowywana jest jego aktualizacja, harmonogramy przedstawione w obu dokumentach najprawdopodobniej istotnie różnią się od obecnych planów inwestycyjnych. Nadal jednak zakładamy, że inwestycje publiczne silnie wzrosną w 2017 r., szczególnie w kontekście oddziaływania efektów niskiej bazy sprzed roku wywołanych utrudnioną absorbcją środków unijnych.

Naszą ocenę potwierdza wypowiedź ministra budownictwa i infrastruktury Andrzeja Adamczyka z końca stycznia podsumowująca plany inwestycyjne rządu. W przypadku kolei pod koniec stycznia w realizacji były inwestycje za 7 mld zł. Jeżeli chodzi o inwestycje drogowe, w 2016 r. oddane zostało do użytku ok. 125 km dróg ekspresowych i autostrad na kwotę 5,7 mld zł, a na 2017 rok planowane jest budowa 393 km dróg o wartości 15 mld zł. Zaznaczył on, że na chwilę obecną bezpośrednio w realizacji są inwestycje na ponad 50 mld zł z nowej perspektywy unijnej.

Uważamy, że oczekiwane przez nas przyspieszenie inwestycji publicznych i wzrost nakładów na środki trwałe w przedsiębiorstwach kontrolowanych przez sektor publiczny powinno przyczynić się do wzrostu aktywności produkcyjnej i inwestycyjnej w przedsiębiorstwach prywatnych. Można tu wyróżnić dwa kanały oddziaływania – efekt popytowy oraz tzw. efekt wpychania (ang. crowding-in effect).

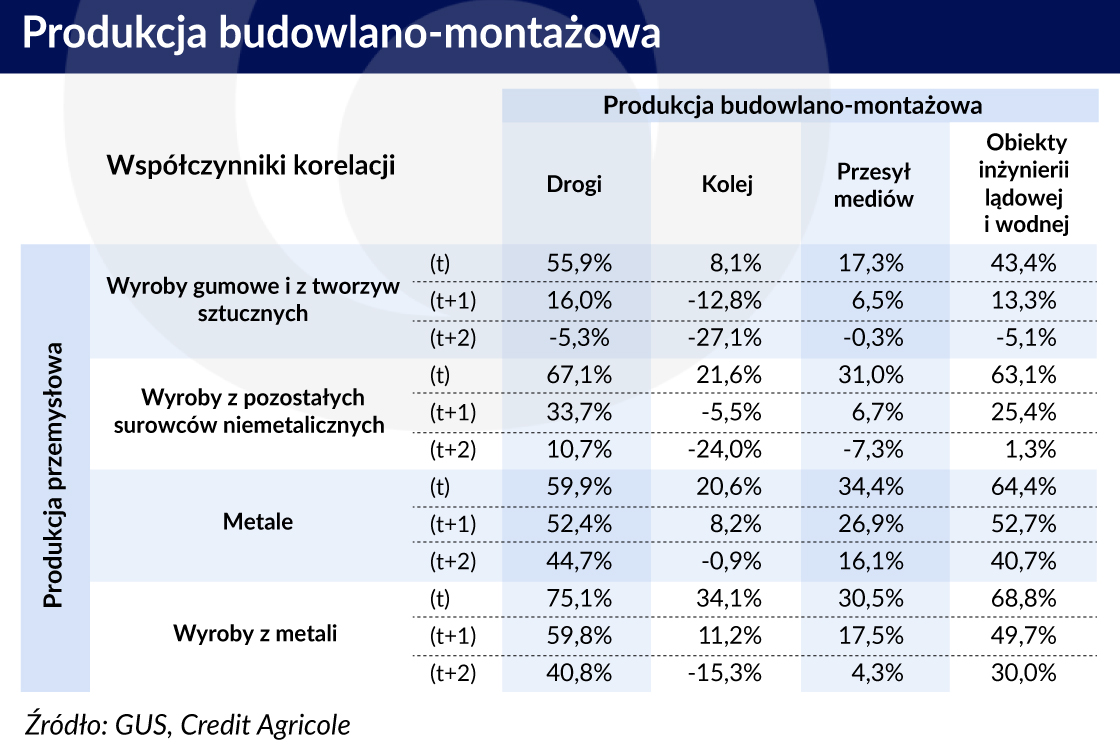

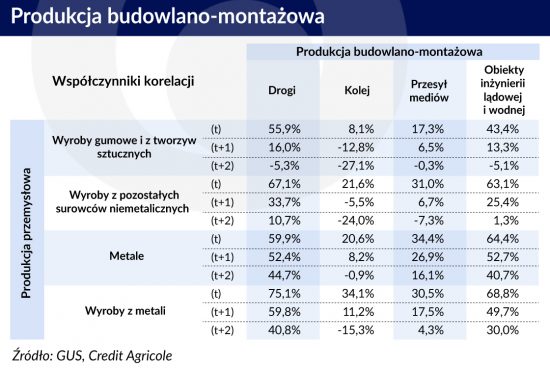

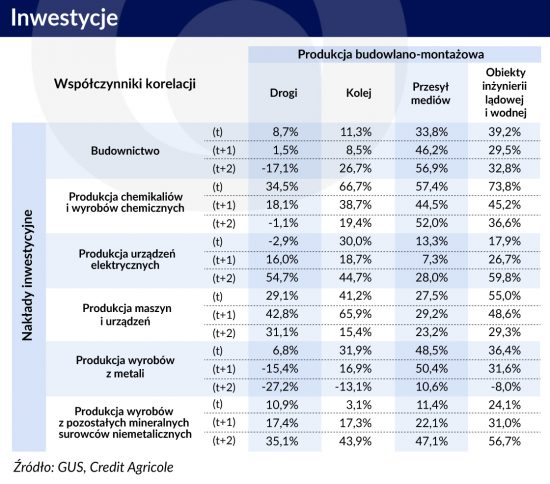

Efekt popytowy zmaterializuje się w następujący sposób – wyższe publiczne nakłady inwestycyjne oddziałują w kierunku zwiększonej produkcji w firmach prywatnych powiązanych z cyklem w inwestycjach publicznych. W celu przeanalizowania, w których gałęziach przemysłu produkcja wzrośnie w największym stopniu, zbadaliśmy historyczną korelację pomiędzy produkcją budowlano-montażową w kategorii „obiekty inżynierii lądowej” a aktywnością produkcyjną poszczególnych branż przemysłu. W szczególności zbadaliśmy wpływ produkcji związanej z robotami budowlanymi na kolei, w drogownictwie oraz dostarczaniu mediów.

Zbadaliśmy zależności z produkcją przemysłową następujące równocześnie oraz z opóźnieniem jednego lub dwóch kwartałów. Wyniki naszej analizy wskazują, że produkcja wzrośnie w największym stopniu w branżach zajmujących się dostarczaniem surowców i materiałów używanych podczas projektów budowlanych.

Zbadaliśmy zależności z produkcją przemysłową następujące równocześnie oraz z opóźnieniem jednego lub dwóch kwartałów. Wyniki naszej analizy wskazują, że produkcja wzrośnie w największym stopniu w branżach zajmujących się dostarczaniem surowców i materiałów używanych podczas projektów budowlanych.

Są to przede wszystkim: produkcja metali (np. półprodukty metalowe, wyroby hutnicze, rury, pręty) i wyrobów z metali (np. konstrukcje metalowe, narzędzia metalowe, druty, przewody, śruby, gwoździe), produkcja wyrobów z pozostałych mineralnych surowców niemetalicznych (np. asfalt, cement, gips, włókna szklane, artykuły ceramiczne) oraz produkcja wyrobów gumowych i z tworzyw sztucznych (np. półprodukty z tworzyw sztucznych, zbiorniki, sztuczne kamienie).

Skala korelacji różni się w przypadku wybranych segmentów inwestycji infrastrukturalnych (drogi, kolej, dostarczanie mediów). Należy zwrócić uwagę, że największa korelacja występuje w przypadku inwestycji drogowych.

Zgodnie z wynikami badania koniunktury przedsiębiorstw GUS powyższe branże charakteryzują się obecnie wysokim zaangażowaniem zdolności produkcyjnych – sięga ono 80 proc. W warunkach utrzymującego się wysokiego stopnia wykorzystania mocy wytwórczych zwiększony popyt ze strony sektora publicznego będzie oddziaływał na zwiększenie nakładów inwestycyjnych firm.

Uważamy, że inwestycje zwiększą się również w firmach w innych działach przemysłu – z mniejszą zależnością od cyklu w inwestycjach publicznych – bo wykorzystanie mocy produkcyjnych znajduje się na wysokim poziomie w przypadku praktycznie wszystkich branż. Wyższy niż obecnie stopień wykorzystania mocy wytwórczych w całym przetwórstwie można było zaobserwować tylko w okresie I-III kw. 2008 roku, a więc w okresie przegrzania gospodarki.

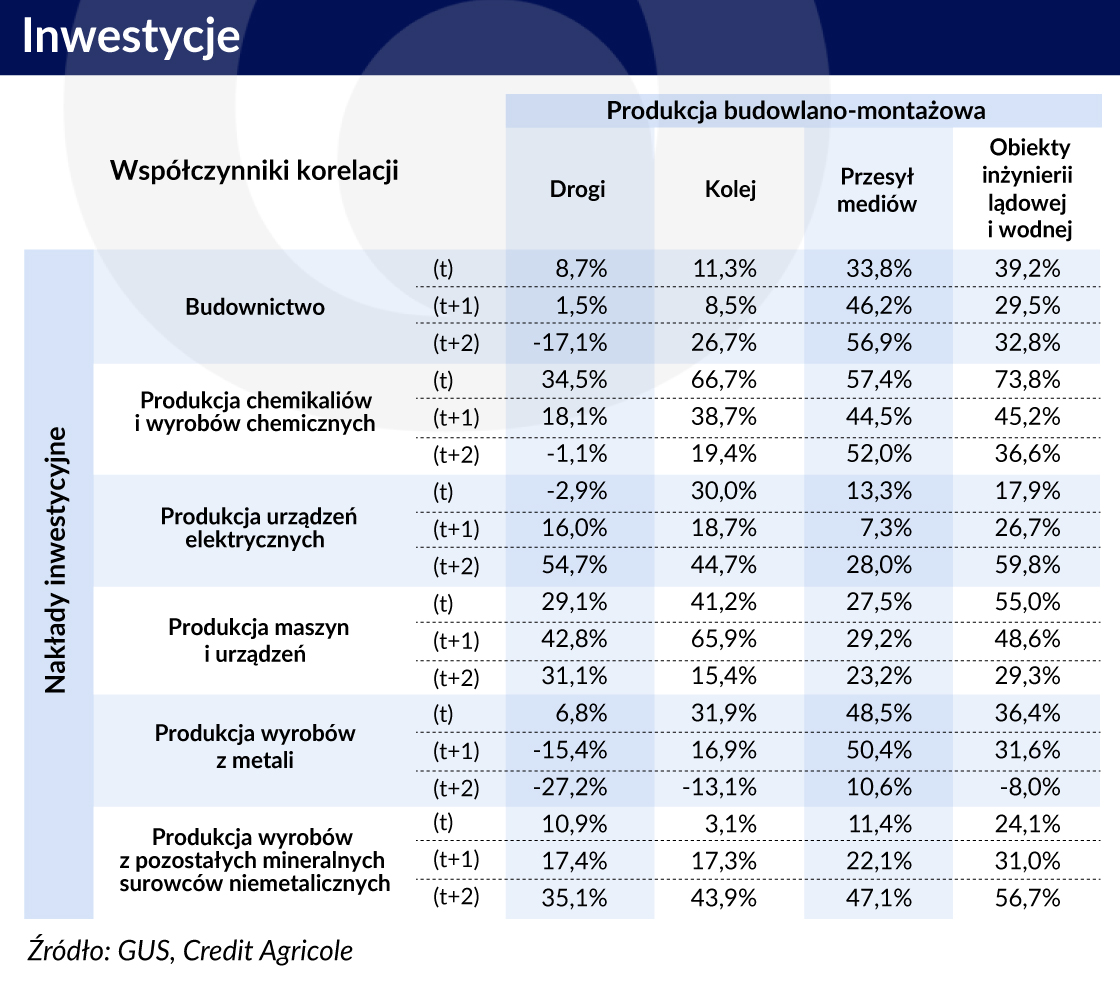

W celu przeanalizowania, w których branżach inwestycje wzrosną w największym stopniu, ponownie posłużyliśmy się analizą korelacji, tym razem pomiędzy produkcją budowlano-montażową w kategorii „obiekty inżynierii lądowej”, oraz inwestycjami przedsiębiorstw zatrudniających co najmniej 50 pracowników w różnych sekcjach przemysłu, usług i budownictwa.

W celu przeanalizowania, w których branżach inwestycje wzrosną w największym stopniu, ponownie posłużyliśmy się analizą korelacji, tym razem pomiędzy produkcją budowlano-montażową w kategorii „obiekty inżynierii lądowej”, oraz inwestycjami przedsiębiorstw zatrudniających co najmniej 50 pracowników w różnych sekcjach przemysłu, usług i budownictwa.

Zgodnie z naszymi oczekiwaniami są to kategorie powiązane pośrednio lub bezpośrednio z obsługą projektów budowlanych. Są to przede wszystkim: budownictwo, produkcja maszyn i urządzeń (m.in. narzędzia, urządzenia przemysłowe), produkcja urządzeń elektrycznych (np. kable, oświetlenie), branża chemiczna (np. farby, lakiery, kleje) oraz, wspomniane powyżej, produkcja wyrobów z metali oraz wyrobów z pozostałych mineralnych surowców niemetalicznych.

W 2017 roku ożywienie inwestycji przedsiębiorstw związane ze zwiększeniem publicznych nakładów inwestycyjnych będzie najbardziej widoczne w wymienionych branżach, jednak nie ograniczy się ono wyłącznie do tych kategorii. Będzie ono wynikało z funkcjonowania wspomnianego powyżej drugiego kanału oddziaływania – efektu wpychania.

Tradycyjnym podejściem w literaturze jest założenie, że wyższe publiczne nakłady inwestycyjne przyczyniają się do wypychania inwestycji prywatnych (np. Voss G.M., 2002, Public and private investment in the United States and Canada, Economic Modelling; Habib A., Miller S. M., 1999, Crowding-Out and Crowding-In Effects of the Components of Government Expenditure, Economics Working Papers, University of Connecticut). Przyczyniając do wzrostu popytu krajowego, oddziałują one w kierunku wzrostu stóp procentowych, a tym samym wzrostu kosztu kapitału, co ogranicza inwestycje prywatne.

Inne badania wskazują natomiast, że taka zależność występuje głównie w krajach rozwiniętych (Aiello F., Iona A., Leonida L., 2012, Regional infrastructure and firm investment: theory and empirical evidence for Italy, Empirical Economics; Andrade J.S, Duarte A. P., 2016, Crowding-in and crowding-out effects of public investments in the Portuguese economy, International Review of Applied Economics; Singh T., 2012, Does public capital crowd-out or crowd-in private capital in India?, Journal of Economic Policy Reform).

W przypadku gospodarek rozwijających się zwiększenie inwestycji publicznych przez efekt wpychania powoduje wzrost inwestycji prywatnych. W gospodarkach wschodzących inwestycje publiczne mają bowiem charakter komplementarny do działalności inwestycyjnej przedsiębiorstw. Wyższe zaangażowane środków publicznych zwiększa dostępność (pierwotnie ubogiej) infrastruktury dla przedsiębiorstw, co podwyższa stopę zwrotu z inwestycji prywatnych i oddziałuje w kierunku wzrostu ich dynamiki. Tym samym oddziaływanie efektu wpychania przeważa nad wpływem efektu wypychania.

W ostatnich latach w Polsce widoczna była dodania korelacja pomiędzy dynamiką publicznych nakładów na środki trwałe i tempem wzrostu inwestycji przedsiębiorstw. Przejściowe osłabienie tej zależności nastąpiło w okresie przygotowań do organizacji EURO 2012. Dlatego sądzimy, że efekt wpychania znajduje odzwierciedlenie również w Polsce.

W ostatnich latach w Polsce widoczna była dodania korelacja pomiędzy dynamiką publicznych nakładów na środki trwałe i tempem wzrostu inwestycji przedsiębiorstw. Przejściowe osłabienie tej zależności nastąpiło w okresie przygotowań do organizacji EURO 2012. Dlatego sądzimy, że efekt wpychania znajduje odzwierciedlenie również w Polsce.

Dostępna literatura wskazuje, że efekt wpychania przede wszystkim stymuluje inwestycje prywatne w przypadku, gdy sektor publiczny realizuje projekty polegające na rozwoju infrastruktury transportowej i komunikacyjnej. Z taką sytuacją będziemy mieli do czynienia w Polsce w tym roku. Zwiększenie dynamiki inwestycji realizowanych przez sektor publiczny i firmy kontrolowane przez jednostki sektora publicznego będzie zatem oddziaływało w tym roku w kierunku nasilenia aktywności inwestycyjnej w sektorze przedsiębiorstw.

Uwzględniając ten mechanizm prognozujemy, że dynamika inwestycji ogółem zwiększy się do 5,3 proc. rok do roku w 2017 roku wobec -5,5 proc. w 2016 roku, a w rezultacie tempo wzrostu gospodarczego w ujęciu rocznym silnie przyspieszy w tym roku i w IV kwartale przekroczy poziom 4,0 proc.

|

Inwestycje mocno spadły w 2016 r. Nakłady inwestycyjne sektora publicznego w okresie I-III kw. 2016 roku zmniejszyły się o 9,6 proc. w porównaniu z analogicznym okresem roku poprzedniego. Podobna sytuacja miała miejsce również w innych krajach regionu – na Węgrzech i w Czechach. Od początku 2016 roku w przypadku Polski, Węgier i Czech odnotowano wyraźne zmniejszenie przychodów na rachunku kapitałowym w relacji do PKB. Pozycja ta obejmuje transfery kapitałowe o charakterze inwestycyjnym (dla krajów EŚW-4 jest to przede wszystkim napływ funduszy unijnych w ramach programów strukturalnych i inwestycyjnych). Na Węgrzech i w Czechach, podobnie jak w przypadku Polski odnotowano spadek inwestycji ogółem w ujęciu rocznym od początku ubiegłego roku, co było w dużym stopniu wynikiem zmniejszenia dynamiki nakładów na środki trwałe realizowanych przez sektor instytucji rządowych i samorządowych. Należy jednak zwrócić uwagę, że w przypadku Polski skala spadku inwestycji w ujęciu rocznym w okresie I-III kw. 2016 roku była znacząco mniejsza w porównaniu z pozostałymi dwoma krajami regionu. Zgodnie z wynikami badania koniunktury przedsiębiorstw wg NBP („Szybki Monitoring”, styczeń 2017 r.) tylko 23,5 proc. respondentów sygnalizowało negatywny wpływ spadku inwestycji w gospodarce (głownie inwestycji publicznych) na sytuację własnego przedsiębiorstwa. W tym tylko w połowie przypadków taka ocena była spowodowana ograniczeniem własnych inwestycji w przedsiębiorstwie. Jeśli jednak wziąć pod uwagę wszystkie firmy, które planują bądź już przeprowadziły redukcje własnych inwestycji (łącznie 16 proc.), to w ich przypadku było to spowodowane głównie (70 proc. odpowiedzi) niższymi inwestycjami w gospodarce. W świetle powyższych wyników można stwierdzić, że choć zakres oddziaływania spadku inwestycji w sektorze publicznym na sektor przedsiębiorstw nie był najprawdopodobniej szeroki (jeśli mierzyć go udziałem przedsiębiorstw odczuwających negatywne efekty tej sytuacji), to zjawisko to w dużym stopniu tłumaczy decyzje o redukcji inwestycji przedsiębiorstw. |

Jakub Borowski jest głównym ekonomistą Credit Agricole Bank Polska; adiunkt w Katedrze Ekonomii II w SGH.

Krystian Jaworski jest ekonomistą w Credit Agricole Bank Polska; doktorant w Kolegium Analiz Ekonomicznych SGH. Jest zwycięzcą IV edycji Konkursu Obserwatora Finansowego: „Gdyby to zależało ode mnie, to…”.