Zarządzanie rezerwami dewizowymi NBP

Kategoria: Analizy

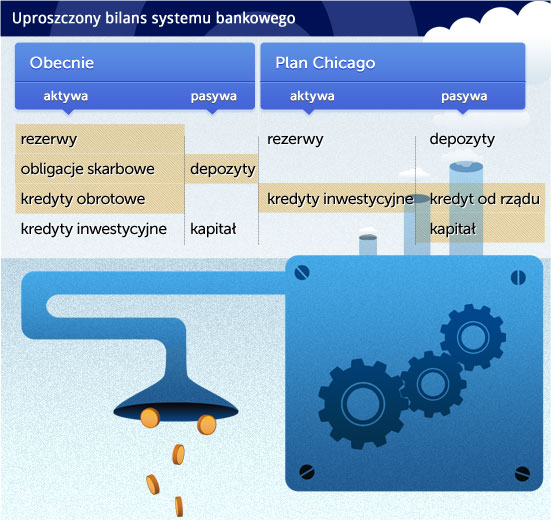

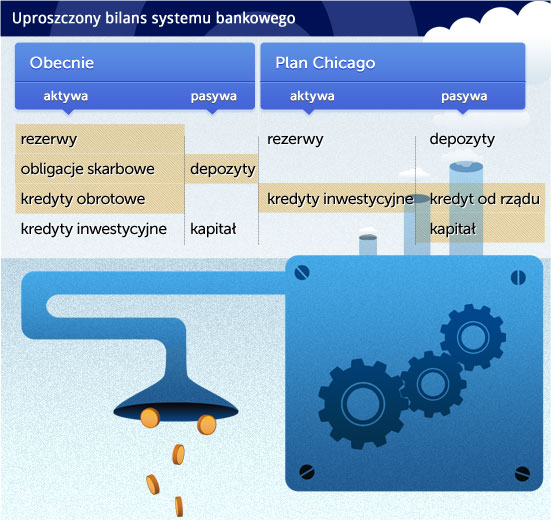

Uproszczony bilans systemu bankowego (opr. graf. D.Gąszczyk)

Globalny druk pieniądza trwa. Możnaby obrazowo napisać, że maszyny drukarskie aż się grzeją, gdyby nie fakt, że banki centralne tworzą pieniądz elektroniczny. Fed zdecydował, że co miesiąc będzie kupował obligacje za kilkadziesiąt miliardów dolarów, które oczywiście sam wytworzy poprzez zapis na rezerwach banków. Europejski Bank Centralny też będzie kupował obligacje, choć zastrzega, że do kreacji pieniądza nie dojdzie – zamiast pieniądza elektronicznego (płynnej rezerwy w EBC) banki sprzedające obligacje otrzymają mniej płynny depozyt. Ale przecież i EBC wytworzył w ostatnim roku około biliona nowych euro.

Choć wiele badań wskazuje, że takie zachowanie banków centralnych może przynieść gospodarce korzyści, na świecie narasta rebelia przeciw bankierom centralnym. Dosyć druku pustego pieniądza! – to coraz powszechniejsze hasło. Znany inwestor Jim Rogers woła, że szefowie Fed zachowują się jak głupki, bardziej stonowani ekonomiści akademiccy – jak Martin Feldstein z Harvardu czy John Taylor ze Stanfordu – ostrzegają przed ryzykiem baniek spekulacyjnych i inflacji.

Są jednak też tacy, którzy nawołują do całkowitej rewolucji systemu monetarnego. Jedną z „propozycji“ (cudzysłów sugeruje egzotykę) jest powrót do standardu złota, czyli uwiązania ilości pieniądza z ilością kruszcu. O rosnącej popularności tego pomysłu świadczy fakt, że został wpisany do oficjalnego programu wyborczego republikanów w Stanach Zjednoczonych. Chcą oni powołania komisji, która rozważy sposoby przywrócenia zależności miedzy dolarem i złotem. Pomysł taki rozważano już wielokrotnie i nie zyskał on szerszego poparcia w żadnych mainstreamowych kręgach ekonomicznych, ale jest prosty, stąd łatwo go wykorzystać do politycznych programów.

Jakby w kontrze do piewców złota idzie natomiast propozycja przypomniana ostatnio przez Jaromira Benesa i Michaela Kumhoffa, ekonomistów Międzynarodowego Funduszu Walutowego. Nie jest ona zresztą reakcją na działania banków centralnych, ale raczej na nadużycia i niedoskonałości systemu bankowego. Chodzi o tzw. plan Chicago, stworzony w latach 30. XX wieku przez ekonomistów z Uniwersytetu Chicago, m.in. słynnych Irvina Fishera i Henry‘ego Simonsa. Wydaje się on nieco ciekawszy niż standard złota.

Fundament planu opiera się na tym, aby wymóc na bankach komercyjnych utrzymywanie 100 proc. rezerw na pokrycie depozytów. Dzięki temu banki nie mogłyby same wytwarzać pieniądza, a całkowitą kontrolę nad jego podażą uzyskałby rząd (bank centralny). Banki udzielałyby kredytów jedynie z kapitału oraz pieniądza pożyczonego od rządu, co ograniczałoby ryzyko niebezpiecznych boomów kredytowych.

Benes i Kumhoff tworzą model, na podstawie którego próbują ocenić efekty wprowadzenia takiego planu i ich wyniki są zaskakująco optymistyczne. Realizacja tej koncepcji mogłaby znacząco zwiększyć wzrost PKB, obniżyć stopy procentowe, zmniejszyć wartość zadłużenia i wyeliminować ryzyko kryzysów finansowych (w MFW powstają setki niezależnych badań rocznie, nie można tego utożsamiać ze stanowiskiem samego funduszu). W teorii – same cuda.

Żeby lepiej zrozumieć sens tego pomysłu, trzeba najpierw pojąć czym we współczesnej gospodarce jest pieniądz i jak się go wytwarza, a to wcale nie jest takie intuicyjne. Głównymi wytwórcami współczesnego pieniądza są nie banki centralne, ale banki komercyjne. Czynią to poprzez tworzenie depozytów, czyli podejmowanie zobowiązań wypłaty środka płatniczego na żądanie lub z krótkim terminem realizacji.

Przy czym wbrew intuicji, depozyt nie jest tworzony jedynie po przyniesieniu gotówki do banku – powstaje jakby ex nihilo. Jeżeli bank B udziela firmie F krótkoterminowego kredytu na 100 tys. zł, może uczynić to poprzez powiększenie wartości depozytu tej firmy w banku również o 100 tys. zł. Nawet jeżeli firma zdecyduje się wyjąć pieniądze, to one powrócą drogą elektronczną na depozyt od tego, któremu ta firma płaci.

Pieniądz powstaje zatem w procesie udzielania kredytów krótkookresowych (najczęściej obrotowych dla firm), których drugą stroną są depozyty, którymi z kolei można dokonywać płatności. Płacimy zobowiązaniami banków. Możność tworzenia pieniądza daje bankom gigantyczną siłę finansową.

Pieniądz banku centralnego jest tylko bazą dla tego procesu. Banki muszą mieć jakieś rezerwy na depozyty, ponieważ zawsze znajdzie się ktoś, kto chce wyciągnąć gotówkę. Tych rezerw dostarcza bank centralny. Kiedy mówi się, że Fed czy EBC drukują pieniądz, chodzi de facto o dostarczenie bankom większej ilości rezerw. A czy one na tej podstawie stworzą większą ilość pieniądza w gospodarce? Na razie tak się nie dzieje.

Wróćmy do planu Chicago. Zgodnie z nim, to rząd miałby pełną kontrolę nad kreacją pieniądza – proces wytwarzania środka płatniczego byłby zupełnie oddzielony od procesu kredytowego. Banki mogłyby pozyskiwać fundusze na akcję kredytową jedynie w formie kredytu od rządu albo kapiału. Depozyty leżałyby niemal fizycznie w banku – nie wędrowałyby przez system w formie kredytów, żaden bank nie mógłby podjąć pustego zobowiązania wypłaty pieniędzy na żądanie.

Zdaniem adwokatów tego pomysłu, ma on cztery główne zalety:

Po pierwsze, zmniejsza wahania akcji kredytowej w gospodarce, które prowadzą do cykli euforii i paniki („boom and bust“) – najpierw ceny aktywów, np. domów czy akcji, gwałtownie rosną, wprowadzając konsumentów, firmy i banki w euforię, a później nagle spadają, niszcząc ich bilanse.

Po drugie, eliminuje ryzyko ucieczki depozytów, czyli paniki wśród ludności, która sama w sobie może położyć na łopatki bank lub cały system bankowy.

Po trzecie, niemal eliminuje dług publiczny, gdyż rząd emitując pieniądz nie musi się zadłużać.

Po czwarte, zmniejsza zadłużenie sektora prywatnego, gdyż kapitał obrotowy nie jest finansowany długiem, ale pieniądzem rządowym (pożyczka od rządu). Dług wykorzystywany jest jedynie do inwestycji.

Czy to miałoby sens? Pomysł wydaje się bardziej przekonujący niż idea standardu złota, gdyż daje możliwość dostosowania podaży pieniądza do warunków gospodarczych. Jednak to nie przypadek, że plan Chicago nie został wprowadzony w życie – wiąże się z nim sporo wątpliwości.

System finansowy jest na tyle rozwinięty, że trudno jest określić, co może pełnić rolę pieniądza, a co nie. Nawet wymóg pełnego pokrycia rezerw nie gwarantowałby, że aktywa inne niż depozyty nie przejmą roli pieniądza. Jeszcze większym problemem byłaby kontrola podaży pieniądza przez rząd. Na jakiej podstawie władza miałaby decydować, ile dokładnie pieniądza potrzebuje gospodarka? Nawet jeżeli czyniłby to niezależny bank centralny, ustalenie reguł w tym zakresie byłoby bardzo trudne. Mimo wszystko łatwiej jest bankowi centralnemu kontrolować jedynie stopy procentowe.

Kluczowe jest jednak inne pytanie: czy potencjalne zyski byłyby na tyle duże, że wartoby angażować się w totalną reorganizację systemu finansowego? Prawdopodobnie nie.

Wiele niedociągnięć współczesnego systemu finansowego można prawdopodobnie rozwiązać znacznie prostszymi metodami niż rewolucja. Na nadmierną akcją kredytową kontrolę będzie powoli przejmował tzw. nadzór makroostrożnościowy, czyli instytucje (prawdopodobnie w bankach centralnych) kontroli akcji kredytowej w gospodarce. Ryzyko ucieczki depozytów ogranicza bank centralny, a strukturalnie można je jeszcze próbować eliminować poprzez bardziej przejrzyste rozwiązanie problemu upadłości banków – jeżeli procedury upadłości będą jasne, wiadomo będzie, kto w jakich sytuacjach ponosi straty, a kto jest ratowany, niebezpieczeństwo fal paniki zostanie mocno ograniczone.

To tylko wybrane kierunki zmian. Świat powoli wygrzebuje się z kryzysu finansowego i ustalanie kształtu nowych reguł zajmie zapewne kilka lat, ale powinny uczynić one system finansowy bezpieczniejszym. Pomimo swoich kryzysów, system ten wspiera szybki rozwój gospodarczy, który w krajach zachodnich trwa – z przerwami – od 200 lat. To prawda, że błędy banków stoją u źródła dwóch największych kryzysów gospodarczych ostatniego stulecia, ale kryzys jest prawdopodobnie immanentą cechą każdego systemu. Warto pamiętać, że dzięki doświadczeniom Wielkiego Kryzysu (lata 30. XX wieku) Wielka Recesja z 2009 r. przyniosła realnej gospodarce mniejsze szkody. Świat się powoli uczy – rewolucji mu nie potrzeba.