Stabilność finansowa. Ambitne zadanie banku centralnego przy ograniczonych uprawnieniach

Kategoria: Analizy

Doktor nauk ekonomicznych i doradca ekonomiczny w Departamencie Stabilności Finansowej NBP.

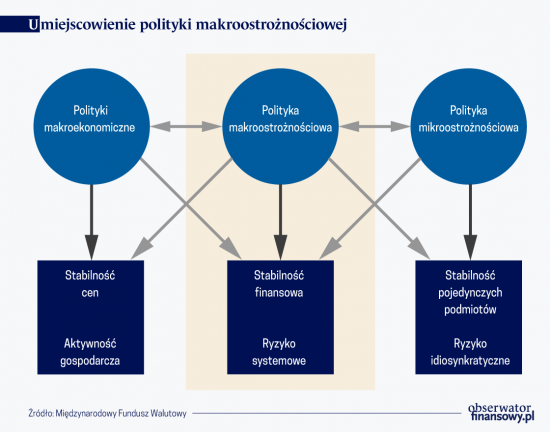

Globalny kryzys finansowy stał się katalizatorem zmian regulacyjnych w wielu obszarach funkcjonowania systemu finansowego. Jedną z reform było wprowadzenie polityki makroostrożnościowej jako niezbędnego uzupełnienia dotychczasowego nadzoru mikroostrożnościowego.

Posługując się obrazowym porównaniem użytym przez J. Viñals z Międzynarodowego Funduszu Walutowego, konieczne jest nie tylko dostrzeganie pojedynczych drzew (czyli instytucji finansowych), ale także całego lasu (czyli systemu finansowego). Polityka makroostrożnościowa ma właśnie za zadanie patrzenie na system finansowy „z lotu ptaka”, tak by w porę dostrzec pojawiające się ryzyko systemowe.

Ryzyko systemowe jest pojęciem, dla którego nie wypracowano jednej powszechnie akceptowanej definicji. Niemniej, istota ryzyka systemowego polega na tym, iż ryzyko to powoduje istotne negatywne zaburzenia w systemie finansowym lub jego części, przez co system finansowy nie jest w stanie efektywnie lub w ogóle wypełniać swoich funkcji (Elliott, 2014).

Skutki materializacji ryzyka systemowego dotyczą nie tylko funkcjonowania systemu finansowego, ale także poprzez mechanizm zarażania (ang. contagion) przenoszą się na sferę realną gospodarki. X. Freixas i in. uważają, iż zaburzenia w systemie finansowym, które nie powodują zakłóceń w gospodarce, nie mają charakteru ryzyka systemowego (Freixas et al., 2015).

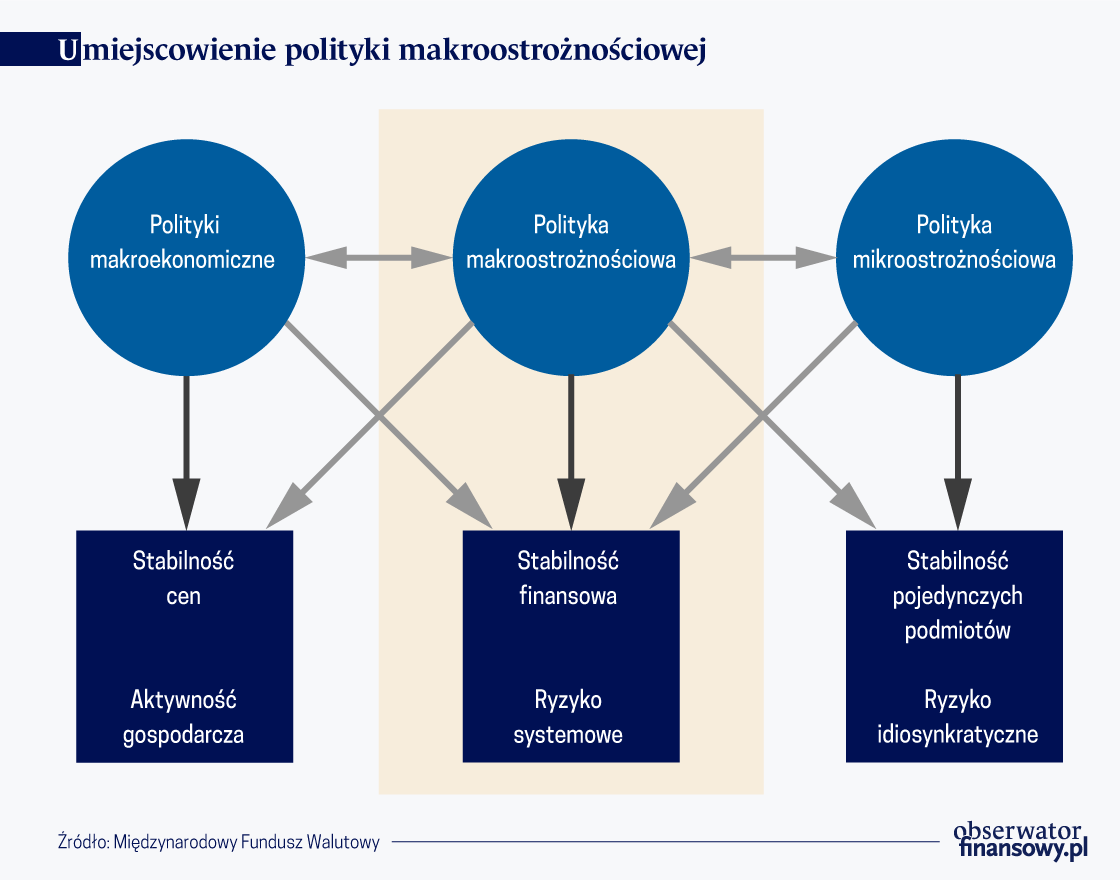

Głównym celem polityki makroostrożnościowej jest stabilność systemu finansowego.

Nadrzędnym celem polityki makroostrożnościowej jest zapewnienie stabilności całego systemu finansowego. Polityka makroostrożnościowa poprzez swoje całościowe spojrzenie na system finansowy, uwzględnienie powiązań wewnątrz tego systemu, jak i pomiędzy systemem finansowym a gospodarką, dostrzega zjawiska zachodzące zarówno w sferze realnej, jak i finansowej.

Polityka makroostrożnościowa ma charakter prewencyjny, gdyż wykorzystuje rozmaite instrumenty w celu wzmocnienia systemu finansowego bądź redukcji prawdopodobieństwa wystąpienia kryzysu finansowego.

W Unii Europejskiej polityka makroostrożnościowa jest zorganizowana na trzech szczeblach.

Na najwyższym poziomie znajduje się funkcjonująca od 2011 r. Europejska Rada Ryzyka Systemowego (ang. European Systemic Risk Board, ESRB), która jest odpowiedzialna za nadzór makroostrożnościowy nad całym unijnym systemem finansowym. W obszar zainteresowania ESRB wpadają zatem wszystkie państwa członkowskie i wszystkie sektory systemu finansowego.

Na drugim poziomie, który ma zastosowanie tylko do państw uczestniczących w unii bankowej, jest Europejski Bank Centralny, który od 2014 r. pełni funkcję nadzorczą, w tym także ma kompetencje w zakresie polityki makroostrożnościowej w ramach Jednolitego Mechanizmu Nadzorczego (ang. Single Supervisory Mechanism, SSM). EBC nie tylko jest informowany z wyprzedzeniem o instrumentach makroostrożnościowych, jakie zamierza się wdrożyć na szczeblu krajowym, ale także ma możliwość zaostrzenia kapitałowych wymogów makroostrożnościowych nałożonych przez organ krajowy.

Trzeci poziom, de facto najbardziej istotny dla skuteczności polityki makroostrożnościowej, stanowią krajowe organy makroostrożnościowe.

Wprowadzenie nowego obszaru regulacyjnego, czyli polityki makroostrożnościowej, wiązało się z koniecznością określenia kto powinien być odpowiedzialny za realizację tej polityki na poziomie krajowym. W tym zakresie wiele instytucji międzynarodowych, tj. Międzynarodowy Fundusz Walutowy, Bank Rozrachunków Międzynarodowych, Europejska Rada Ryzyka Systemowego czy Europejski Bank Centralny, wydało szereg rekomendacji odnośnie instytucjonalnej organizacji polityki makroostrożnościowej. Jednym z głównych zaleceń było to wskazujące, iż bank centralny powinien pełnić wiodącą rolę w kształtowaniu polityki makroostrożnościowej.

Wysuwano przy tym szereg argumentów, tj. istniejące już zadania banku centralnego w zakresie stabilności finansowej, jego wysoka niezależność i wiarygodność, interakcje z polityką monetarną, a także odpowiednie zaplecze analityczne i wysoko wykwalifikowane kadry.

Czy tak się faktycznie stało? Jakie instytucje pełnią w krajach UE funkcję organu makroostrożnościowego? Czy banki centralne rzeczywiście odgrywają kluczową rolę?

Na wstępie należy zauważyć, iż asumptem do tworzenia organów makroostrożnościowych było zalecenie ESRB z 2011 r. ws. mandatów makroostrożnościowych organów krajowych, w którym wskazano, że organem makroostrożnościowym może być zarówno pojedyncza instytucja, bądź ciało kolegialne. Tym samym, nie został narzucony żaden konkretny model organizacyjny, pozostawiając państwom członkowskim dużo swobody w zakresie ustanawiania organów makroostrożnościowych.

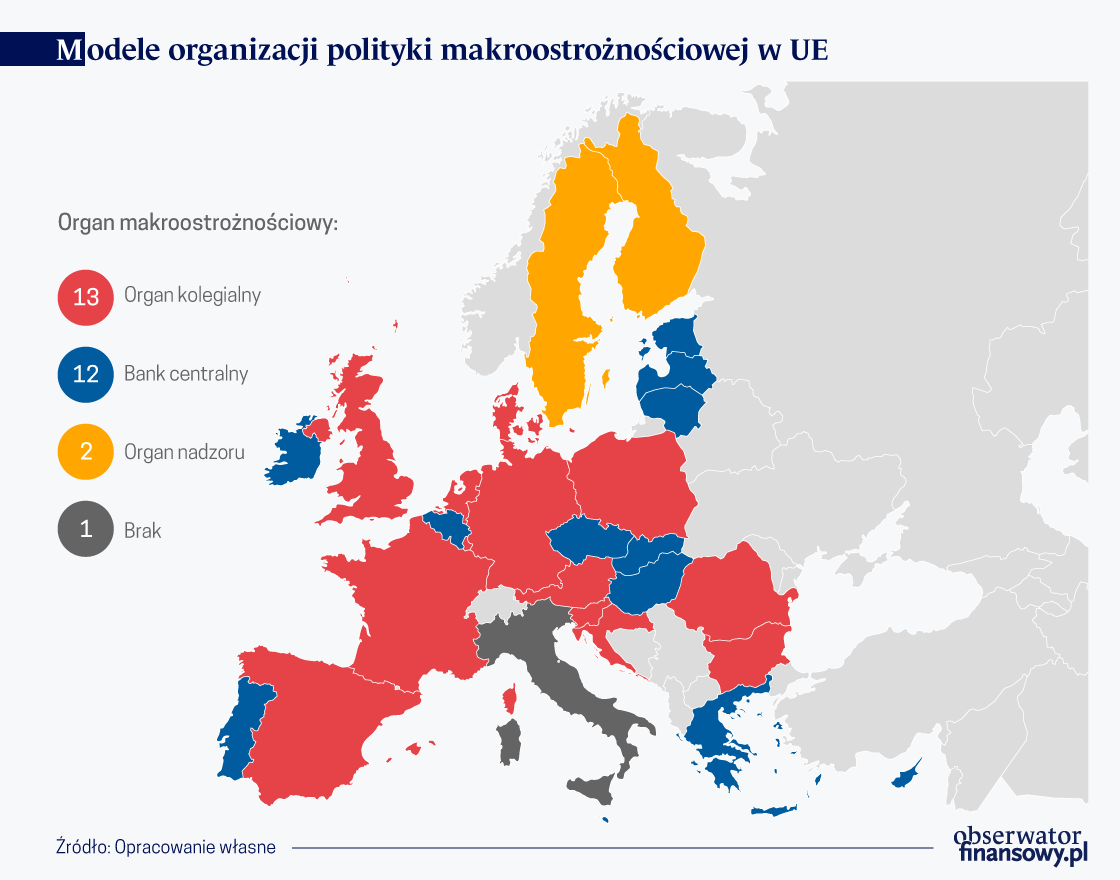

Na obecnym etapie można stwierdzić, że organy makroostrożnościowe zostały utworzone we wszystkich państwach członkowskich, z wyjątkiem Włoch, w których prace nad powołaniem komitetu makroostrożnościowego nie zostały jeszcze ukończone.

Najwięcej krajów unijnych zdecydowało się na powierzenie funkcji organu makroostrożnościowego bankom centralnym (12) lub na powołanie rady bądź komitetu makroostrożnościowego (13), w skład którego wchodzą wysokiej rangi przedstawiciele głównych instytucji sieci bezpieczeństwa finansowego, tzn. banku centralnego, organu bądź organów nadzorczych i ministerstwa finansów (Dobrzańska, 2014). Model ten funkcjonuje też w Polsce, gdzie Komitet Stabilności Finansowej pod przewodnictwem Prezesa NBP kształtuje politykę makroostrożnościową w naszym kraju.

Można zatem zapytać, czy rekomendacja dotycząca przyznania wiodącej roli bankowi centralnemu w polityce makroostrożnościowej została zrealizowana? W celu odpowiedzi na to pytanie należałoby się dokładniej przyjrzeć zasadom na jakich funkcjonują organy kolegialne. Pogłębiona analiza tych struktur prowadzi bowiem do następujących wniosków (Dobrzańska, 2018).

W kolegialnych organach makroostrożnościowych zasiadają przedstawiciele banku centralnego.

We wszystkich kolegialnych organach makroostrożnościowych zasiadają przedstawiciele banku centralnego, a tym samym uczestniczą w debacie makroostrożnościowej i mają wpływ na podejmowane decyzje. Ponadto, w ponad połowie przypadków przewodniczącym takiego ciała jest prezes banku centralnego, co dodatkowo zwiększa wpływ tej instytucji na kształtowanie polityki makroostrożnościowej.

Niemal we wszystkich przypadkach obsługę organu makroostrożnościowego, czyli prowadzenie tzw. sekretariatu, a także przygotowywanie analiz i materiałów merytorycznych na potrzeby posiedzeń kolegialnego organu makroostrożnościowego powierzono bankom centralnym. Tym samym, można stwierdzić, że banki centralne mają dość duży wpływ na kształtowanie polityki makroostrożnościowej na szczeblu krajowym nawet, jeśli organ makroostrożnościowy ma funkcję kolegialną.

Należy jednak wyraźnie zaznaczyć, że kolegialne organy makroostrożnościowe mają istotną słabość polegającą na tym, iż nie posiadają kompetencji do wydawania wiążących decyzji (Dobrzańska, 2016). Najczęściej posługują się one zaleceniami bądź ostrzeżeniami skierowanymi do konkretnych adresatów. Tym samym, nie mają bezpośredniego wpływu na stosowanie instrumentów makroostrożnościowych.

W związku z powyższym, wydaje się, iż w tym przypadku ważne znaczenie ma sprawna współpraca instytucji reprezentowanych w ogranie kolegialnym, aby zapewnić maksymalny poziom realizacji rekomendacji tego organu.

Autorka jest doktorem nauk ekonomicznych i pracownikiem Departamentu Stabilności Finansowej NBP.

Artykuł wyraża opinię Autorki i nie może być interpretowany jako stanowisko instytucji, w której pracuje.