Banki pod presją fintechów

Kategoria: Trendy gospodarcze

Ekonomista, pracuje w NBP, specjalizuje się w zagadnieniach polityki pieniężnej i rynków walutowych

Dla wielu osób analizujących politykę pieniężną w strefie euro staje się jasne, że EBC będzie odchodzić od polityki obecnie prowadzonej. A skoro tak, to prędzej czy później zrodzą się w strefie euro oczekiwania na podwyżkę oprocentowania.

Oczywiście, taki scenariusz jest opatrzony dużym ryzykiem, ale i tak warto jest się mu przyjrzeć i odpowiedzieć na pytanie, kto będzie beneficjentem prognozowanej zmiany trendu na rynkach walutowych, a kto na niej straci.

Listę beneficjentów otwiera sam EBC. Jeszcze niespełna 3 lata temu temu można było odnieść wrażenie, że EBC wyraźnie kibicował zyskującemu na wartości dolarowi. Nic dziwnego, inflacja coraz bardziej oddalała się od preferowanych przez EBC poziomów i strefa euro zmierzała w kierunku deflacji. Wyższe ceny importu miały być swoistego rodzaju hamulcem utrudniającym nadejście deflacji.

Teraz sytuacja wyraźnie uległa zmianie. Prowadzony od ponad dwóch lat program skupu aktywów zaczyna przynosić wreszcie oczekiwane wyniki. Wystarczy spojrzeć na stale przyspieszającą dynamikę akcji kredytowej. Z mniejszym przekonaniem można napisać, że skup aktywów doprowadził do podbicia stopy inflacji. Ta ostatnia zmierza coraz szybciej w obszar preferowany przez EBC (poniżej, ale blisko 2 proc.). Wiele wskazuje na to, że wzrost cen w strefie euro, podobnie jak w Polsce, jest generowany przede wszystkim wyższymi cenami energii, na które bank centralny nie ma dużego wpływu. A same cena ropy naftowej podskoczyła w ostatnich trzynastu miesiącach niemal dwukrotnie. Nic więc dziwnego, że mamy do czynienia z cichym powrotem inflacji.

EBC może mówić o sporym szczęściu. Kiedy strefie euro groziła deflacja, kurs euro się osłabiał i tym samym minimalizował presję deflacyjną. Teraz, kiedy inflacja się ponownie pojawia, wzrost wartości euro może być czynnikiem zdecydowanie utrudniającym inflacji pokazanie swojego prawdziwego oblicza.

Z rosnącego kursu euro ucieszą się też na pewno te banki centralne, których rezerwy walutowe denominowane są w walucie europejskiej. Może tym samym uda się wreszcie odwrócić trwający już od kilku lat trend spadkowy udziału euro w strukturze międzynarodowych rezerw walutowych.

Ucieszą się na pewno wszyscy Ci, którzy mają w euro inwestycje. Jego wzrost wartości powinien zrekompensować mizerne zyski z tychże inwestycji w ostatnim czasie. A poza tym rezydentom strefy euro mocniejsze euro może pozwolić na poszukiwanie alternatyw do inwestowania (np. akcji) poza granicą euro. Tym bardziej, ze ostatnie dwa lata za sprawą słabych notowań euro były dla nich pod tym względem raczej kiepskie.

Zyskujące na wartości euro powinno także poprawić humory turystom ze strefy euro, a niemieckim w szczególności. To, niestety, oznacza, że tym spoza obszaru wspólnej waluty nastrój się zepsuje, bo spodziewać się mogą już dziś, że ceny zagranicznych pobytów będą mocniej odczuwalne dla kieszeni.

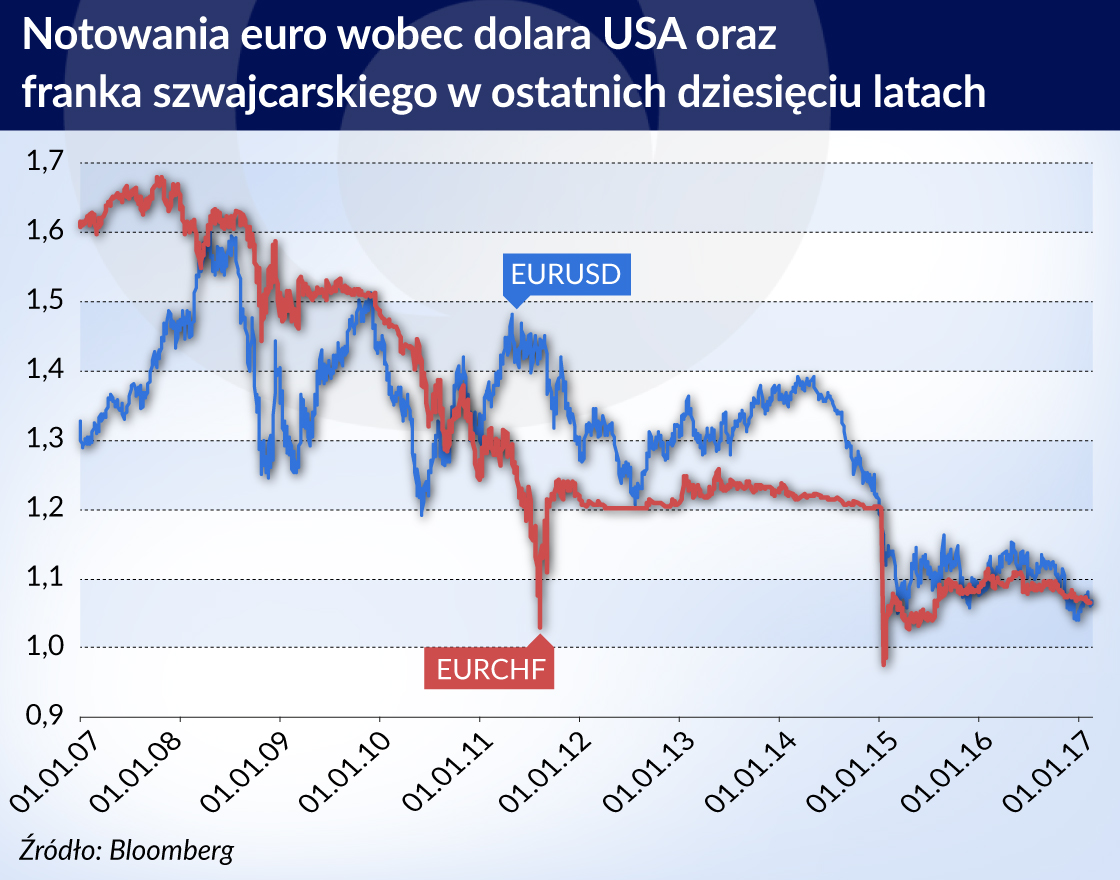

Z powodu aprecjacji euro powodów do radości nie będą mieli z pewnością także przedstawiciele przemysłu z krajów euro. Dla niemieckiego eksportera aprecjacja waluty krajowej to nic nowego. Przez większość ostatniego pół wieku musiał się on zmagać z silną marką. Zresztą w latach 2001- 2008 euro też zyskiwało niemal w nieprzerwany sposób na wartości względem dolara. Zatem, jeżeli nie możesz uniknąć czegoś, to może warto się z tym zaprzyjaźnić. Dlatego o ile na jednych przemysłowców silna waluta krajowa działa demobilizująca, tak akurat na niemieckich działa najczęściej stymulująco.

W czasie poprzedniej aprecjacji euro wiele się działo w strefie euro. W latach 2001-2008 doszło do największej dywergencji w strefie euro. Wpierw miała zaś miejsce dywergencja w polityce gospodarczej. O ile Niemcy dzielnie zaciskały pasa, tak kraje południa cały czas go sobie popuszczały. Dyżurni oportuniści kazali nam wierzyć w rzekomą konwergencję. Ale działo się dokładnie na odwrót. Dzisiaj wiemy, że napływający wówczas kapitał (który doprowadził nie tylko do wzrostu wartości euro, ale także do tego, że greckie obligacje były przez chwilę droższe od niemieckich) wygenerował znaczącą deformację optymalnej lokacji kapitału. Iluzja wspomnianej wyżej konwergencji gospodarczej pękła z chwilą wybuchu kryzysu.

Jak będzie tym razem? Mimo że inwestorzy zwykli mieć krótką pamięć, jest mało prawdopodobne, aby dali się nabrać dwa razy więc powtórki z historii raczej nie będzie. Pojawia się jednak inny problem.

Zyskujące na wartości euro może odsłonić słabości strukturalne strefy euro. Zapał reformatorskich wielu przywódców, który mieli jeszcze w pierwszych latach tej dekady uległ znaczącemu osłabieniu. Ubolewał nad tym niedawno nawet prezes Bundesbanku Jens Weidmann mając na myśli własny kraj. Dał do zrozumienia, że to może się zemścić. W innych krajach znacznie bardziej potrzebujących reform niż same Niemcy zapał reformatorski też przygasł. Skoro tak, to rodzą się dwa pytania.

Po pierwsze, czy oczekiwania dotyczące spodziewanej zmiany w prowadzonej przez EBC polityce pieniężnej (czyli stopniowym odchodzeniu od luzowania ilościowego) wystarczą do wygenerowania wzrostu wartości euro?

Po drugie, dlaczego niektórzy inwestorzy zachowują się tak, jakby nie chcieli przywiązywać większej wagi do problemów strukturalnych trapiących strefę euro.

Na pierwsze pytanie odpowiedź wydaje się być twierdząca. Jakie skutki może za sobą pociągnąć aprecjacja euro? Wzrost wartości waluty krajowej jest wyzwaniem dla każdej gospodarki. A dla strefy euro będzie to szczególne duże wyzwanie. Niemcy sobie niemal na pewno poradzą z silnym euro, ale co będzie z Grecją, Portugalią, Włochami czy Hiszpanią, gdzie także minął zapał w obniżaniu deficytu budżetowego?

Inwestorzy są świadomi problemów strukturalnych w strefie euro, ale i tak są przekonani, że strefa przetrwa. Już dawno wyczuli oni to, o czym teraz pisze Barry Eichengreen w Bloombergu: strefa euro nie rozpadnie się z jednego, dość błahego, powodu – rachunek za jej rozbiórkę byłby wyższy niż koszty kolejnego programu naprawczego. A sama aprecjacja euro za sprawą wyeksponowania słabości strukturalnych wielu krajów wchodzących w skład strefy euro jeszcze podniesie wysokość takiego rachunku. Nie wiadomo tylko, jak długo ta teza będzie się sprawdzać.