Globalne zacieśnienie polityki monetarnej – nowe wyzwania dla banków centralnych w obliczu globalnego wzrostu inflacji

Kategoria: Analizy

Naczelnik Wydziału Finansów Publicznych w Departamencie Analiz i Badań Ekonomicznych NBP

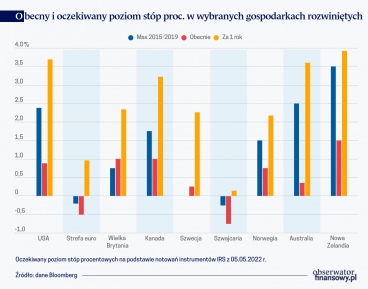

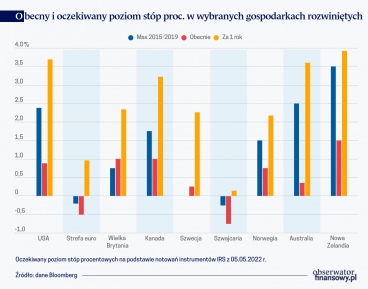

Oznacza to zakończenie okresu najbardziej sprzyjających warunków finansowania potrzeb pożyczkowych rządów w historii. W ostatnich pięciu latach średnie oprocentowanie długu publicznego w krajach rozwiniętych wynosiło ok. 2,4 proc. w ujęciu nominalnym i 0,5 proc. w ujęciu realnym. Te korzystne warunki były związane z łagodną polityką prowadzoną przez główne banki centralne, które przez dość długi czas po światowym kryzysie finansowym utrzymywały niskie lub bliskie zerowych stopy procentowe oraz realizowały operacje skupu aktywów. W porównaniu ze stanem sprzed wspomnianego kryzysu, w okresie do 2019 r., suma bilansowa Rezerwy Federalnej wzrosła o mniej więcej 13 pkt proc. PKB, zaś suma bilansowa Eurosystemu – o mniej więcej 18 pkt proc. PKB. W 2020 r. skala programów skupu aktywów znacznie przyspieszyła, co pozwoliło na złagodzenie warunków finansowania w czasie pandemii pomimo wzrostu deficytu finansów publicznych i długu publicznego w krajach rozwiniętych do rekordowych poziomów – odpowiednio 10,5 proc. PKB oraz 123,2 proc. PKB.

Pierwszy etap wzrostu rentowności obligacji, obserwowany w ubiegłym roku, może wynikać z ożywienia w światowej gospodarce po pandemii COVID-19 i będącego jego konsekwencją stopniowego wycofywania przez banki centralne programów skupu aktywów w drugim półroczu ubiegłego roku. Druga faza wzrostu długoterminowych stóp procentowych jest związana natomiast z globalnymi szokami inflacyjnymi oraz następującymi i spodziewanymi podwyżkami stóp procentowych przez banki centralne. Ten czynnik spowodował, że rentowność obligacji jest już dziś wyraźnie wyższa, niż była w 2019 r. Zasadne są więc pytania o trwałość tego wzrostu i o stopień obciążenia dla polityki fiskalnej, szczególnie w sytuacji zauważalnie wyższego niż przed pandemią długu publicznego w niemal wszystkich krajach.

Punktem wyjścia do odpowiedzi na te pytania jest trwający od dziesięcioleci trend spadkowy nominalnych stóp procentowych w krajach rozwiniętych. W pierwszej połowie okresu pokazanego na wykresie ważnym wytłumaczeniem tego zjawiska było utrwalenie się niskiej inflacji, m.in. w efekcie rozpowszechnienia stosowania w tych krajach strategii bezpośredniego celu inflacyjnego. W kolejnych latach następował natomiast przede wszystkim spadek realnych stóp procentowych. Jako przyczyny ekonomiści wskazują m.in. na obniżenie tempa wzrostu PKB potencjalnego, czynniki demograficzne, wzrost nierówności dochodowych i nadmiar oszczędności w krajach rynków wschodzących. W 2019 r. wybitny francuski ekonomista Olivier Blanchard postawił tezę, że prawdopodobne (choć nie pewne!) utrzymywanie się ujemnej różnicy pomiędzy średnim oprocentowaniem długu publicznego (r) a nominalnym tempem wzrostu gospodarczego (g) może oznaczać, że kraje rozwinięte są w stanie utrzymywać dług publiczny na wyższym poziomie, niż wcześniej uważano za bezpieczny.

Czy obserwowany obecnie wzrost rentowności obligacji rządowych podważa tę tezę? Wiele wskazuje, że nie. Rośnie nominalne oprocentowanie długu publicznego, ale oprocentowanie realne wręcz obniża się z uwagi na jednoczesny wzrost inflacji. To oznacza, że wprawdzie rządy będą płacić nominalnie wyższe odsetki od zadłużenia, ale jednocześnie realna wartość długu publicznego wyemitowanego w przeszłości oraz jego relacja do PKB będą szybciej spadać. Przytoczona powyżej relacja r-g, kluczowa dla dynamiki długu publicznego, pozostaje ujemna. Wspomniane czynniki strukturalne stojące za spadkiem realnych stóp procentowych w ostatnich dziesięcioleciach wcale nie zaniknęły. Dopóki zatem nie widać perspektyw wzrostu stóp realnych, będą się utrzymywać wskazywane przez Blancharda sprzyjające warunki do obsługi zadłużenia w krajach rozwiniętych.

Powyższy scenariusz jest obarczony pewnym ryzykiem. Jeżeli wysoka inflacja na świecie będzie uporczywa, sprowadzenie jej do niskiego poziomu może wymagać utrzymywania podwyższonych realnych stóp procentowych przez dłuższy czas. Niektórzy obserwatorzy już dziś porównują obecne uwarunkowania inflacyjne na świecie do kryzysu energetycznego lat 70., który przyczynił się do dwucyfrowej inflacji w krajach rozwiniętych. W Stanach Zjednoczonych jej ponowne obniżenie wymagało wielu bolesnych podwyżek stóp procentowych, przeprowadzonych w latach 80. przez Fed pod wodzą Paula Volckera. Aktualne prognozy sugerują jednak, że na razie analogie te są przesadzone. Według przewidywań Międzynarodowego Funduszu Walutowego (MFW) opublikowanych w kwietniu br. średnia inflacja w krajach rozwiniętych wzrośnie w 2022 r. do 5,7 proc., po czym w 2023 r. obniży się do 2,5 proc., a w kolejnych latach poniżej 2proc., choć autorzy są zdania, że ze względu na inwazję Rosji na Ukrainę niepewność co do przyszłego kształtowania inflacji jest obecnie wyjątkowo duża.

Opisane zależności dotyczą również Polski. W przyjętej w kwietniu aktualizacji Programu Konwergencji rząd zakłada znaczny wzrost wydatków na obsługę długu publicznego – podwyższenie nominalnego średniego oprocentowania długu publicznego z 2 proc. w 2021 r. do ponad 4 proc. w 2023 r., tj. najwyższego poziomu od 2013 r. Zgodnie z założeniami Programu realne średnie oprocentowanie długu publicznego do 2024 r. pozostanie jednak ujemne, co przed 2019 r. nigdy wcześniej nie miało miejsca. Zatem pomimo wzrostu nominalnego oprocentowania długu publicznego warunki do redukcji jego relacji do PKB będą sprzyjające. Również na koniec Programu, kiedy oczekiwany jest spadek inflacji do poziomu bliskiego celu inflacyjnego, realne oprocentowanie długu publicznego pozostanie niższe od tempa wzrostu gospodarki.

W kontekście wzrostu stóp procentowych w krajach rozwiniętych warto zwrócić uwagę na państwa potencjalnie szczególnie wrażliwe na to zjawisko, a zatem kraje południa strefy euro, które przechodziły kryzys zadłużenia zaledwie 10 lat temu. W czasie pandemii COVID-19 wszędzie tam ponownie wzrosła relacja długu publicznego do PKB, jednak w Hiszpanii i Portugalii relacja ta wyraźnie spadała przed pandemią i prognozy wskazują, że obecnie tendencja będzie kontynuowana. Najwięcej obaw wywołują Włochy, których dług publiczny przekracza 150 proc. PKB, zaś średnie tempo wzrostu PKB od 2008 r. jest ujemne. Jeśli nie uda się przeprowadzić skutecznych reform strukturalnych, a tempo wzrostu włoskiej gospodarki pozostanie tak niskie, istnieje ryzyko, że wartość r-g w tym kraju stanie się trwale dodatnia, przez co koszt obsługi ogromnego długu publicznego okaże się za dużym obciążeniem dla gospodarki. Ryzyko to istnieje jednak od dawna i może zmaterializować się przede wszystkim w sytuacji, gdy koniunktura w całej strefie euro będzie uzasadniała zacieśnienie polityki pieniężnej nieadekwatne do potrzeb włoskiej gospodarki i utrudniające obsługę włoskiego długu publicznego. Obecnie sytuacja jest inna – wszystkie kraje strefy euro notują podwyższoną inflację, która, jak przedstawiono powyżej, sprzyja obniżeniu relacji długu publicznego do PKB. Zatem o ile tylko realne stopy procentowe trwale nie wzrosną, o ryzyku niewypłacalności Włoch nadal będzie decydować przede wszystkim tempo potencjalnego wzrostu tej gospodarki.

Ryzyko związane ze wzrostem stóp procentowych wydaje się znacznie większe w przypadku gospodarek wschodzących. Wzrost oprocentowania długu publicznego może być dla tych krajów bardziej bolesny m.in. dlatego, że w pierwszej dekadzie XXI w., kiedy główne banki centralne prowadziły ekspansywną politykę pieniężną, gospodarki te stosowały luźną politykę fiskalną, zarówno na tle krajów rozwiniętych, jak i w porównaniu z wcześniejszymi latami, np. okresem przed światowym kryzysem finansowym. Państwa te są także bardziej podatne na obecne trudności w gospodarce światowej w postaci wzrostów cen surowców energetycznych i żywnościowych czy utrzymujących się zaburzeń w handlu związanych z pandemią COVID-19. W krajach rozwiniętych banki centralne od wielu lat skutecznie utrzymują inflację na niskim poziomie, co daje podstawy, by oczekiwać, że obecne szoki inflacyjne okażą się przejściowe. Inflacja w krajach emerging markets jest natomiast co do zasady wyraźnie wyższa (wykres 5) – w wielu z nich jeszcze przed wybuchem pandemii ceny rosły w tempie przekraczającym 5 proc. czy nawet 10 proc. To oznacza większe ryzyko, że obecny wzrost inflacji utrwali się i zdestabilizuje gospodarkę, co stanowi dodatkowy czynnik powodujący wycofywanie kapitału przez inwestorów.

Odpływ kapitału z rynków wschodzących jest typowym zjawiskiem towarzyszącym podwyżkom stóp procentowych przez największe banki centralne, w tym w szczególności Fed. Jak wskazuje MFW w najnowszym raporcie World Economic Outlook, na napięcia z tym związane narażone są w szczególności kraje z grupy o wysokim długu publicznym i większych potrzebach pożyczkowych do sfinansowania. Co więcej, w gospodarkach wschodzących, podobnie jak w rozwiniętych, pandemia doprowadziła do wzrostu długu publicznego do rekordowych poziomów – mediana relacji długu publicznego do PKB w tej grupie krajów sięgnęła w 2021 r. 60 proc. PKB. Tymczasem, jak pokazuje MFW, w 2013 r., gdy nastąpiło zjawisko tzw. taper tantrum, czyli odpływ kapitału z rynków wschodzących pod wpływem zapowiedzi wycofania się Fed z programu skupu aktywów (tapering), mediana tej relacji wynosiła ok. 40 proc. Ponadto gdy w przeszłości występowały podobne przypadki odpływu kapitału wywołane polityką Fed, warunki do wzrostu gospodarczego w tych krajach były bardziej sprzyjające niż obecnie, w szczególności ze względu na szybkie tempo rozwoju chińskiej gospodarki.

Temat ryzyka dla gospodarek wschodzących, wynikającego z zacieśnienia polityki pieniężnej przy rekordowo wysokim poziomie długu publicznego, został poruszony także w innym raporcie MFW z kwietnia br. – Global Financial Stability Report (GFSR). Wskazano w nim, że w czasie pandemii znacznie wzrósł poziom zaangażowania banków w krajach emerging market w obligacje rządowe tych krajów. Tymczasem silne powiązania między sektorem rządowym i bankowym mogą prowadzić do wystąpienia negatywnych sprzężeń zwrotnych między sytuacją finansową państwa a sektorem bankowym (sovereign–bank nexus). Przy dużej koncentracji obligacji rządowych w bilansach banków wzrost ryzyka fiskalnego może wpływać negatywnie na sytuację banków i ich skłonność do udzielania kredytów, a w skrajnej sytuacji stanowić zagrożenie dla stabilności makrofinansowej.

Państwa najuboższe są najbardziej wrażliwe na obserwowany obecnie wzrost cen żywności, mają również ograniczone zasoby do walki z pandemią COVID-19, co w połączeniu ze wzrostem stóp procentowych może zagrozić ich wypłacalności.

Perspektywy obsługi długu publicznego przedstawiają się jeszcze gorzej w grupie krajów najuboższych (low income developing countries). Był to jeden z tematów dyskusji na tegorocznym spotkaniu Banku Światowego (BŚ) i MFW w kwietniu br., a także przedmiot konferencji prasowej prezesów tych instytucji. Informowali oni, że ok. 60 proc. krajów z tej grupy znajdowało się na progu zagrożenia spłacalności długu (debt distress). Państwa te są najbardziej wrażliwe na obserwowany obecnie wzrost cen żywności, mają również ograniczone zasoby do walki z pandemią COVID-19, co w połączeniu ze wzrostem stóp procentowych może zagrozić ich wypłacalności. Marcello Estevão, dyrektor ds. makroekonomii, handlu i inwestycji w Banku Światowym, zadał w marcu br. na blogu tej instytucji pytanie: „Czy jesteśmy gotowi na falę kryzysów zadłużenia?”, wskazując, że w ciągu nadchodzącego roku ok. tuzina krajów może zaprzestać obsługi swojego zadłużenia.

Z rozważań przedstawionych powyżej można wyciągnąć następujące wnioski. Z jednej strony nie należy utożsamiać wzrostu nominalnego oprocentowania długu publicznego z pogorszeniem perspektyw fiskalnych. W obecnej sytuacji kluczowy jest bowiem spadek realnego oprocentowania, który sprzyja obniżeniu relacji długu publicznego do PKB. Z drugiej zaś strony negatywny wpływ zaostrzenia polityki pieniężnej przez główne banki centralne mogą szczególnie mocno odczuć te gospodarki wschodzące, które w okresie przed pandemią stosowały nadmiernie ekspansywną politykę fiskalną i pieniężną. W połączeniu z ogólnym wzrostem zaburzeń i niepewności w gospodarce światowej stanowi to ważne przypomnienie o korzyściach płynących z prowadzenia polityki gospodarczej nakierowanej na zapobieganie narastaniu nierównowag, a tym samym na zapewnienie odporności gospodarki na wstrząsy zewnętrzne.

Autor wyraża własne opinie, a nie oficjalne stanowisko NBP.

Artykuł został jednocześnie opublikowany w numerze 6. wydania papierowego Obserwatora Finansowego w magazynie weekendowym „Dziennika Gazety Prawnej”, wraz z innymi artykułami autorów piszących dla OF.