Koniec taniego pieniądza: nadchodzą trudniejsze czasy dla polityki fiskalnej?

Kategoria: Trendy gospodarcze

(©Envato)

Rok 2020 to rok, w którym pandemia COVID-19 sieje spustoszenie w gospodarce światowej. W nadziei powstrzymania wirusa wiosną tego roku wiele krajów zamroziło gospodarki, wstrzymując przepływ osób i towarów. W związku z blokadami mniej więcej jedna trzecia ludności świata doświadczyła życiowych ograniczeń, a gospodarka światowa istotnie się skurczyła. To, że pandemia uderzyła najpierw w Chiny było źródłem postępującego znacznego paraliżu łańcucha dostaw, co pogłębiło spadek w handlu towarami i produkcji przemysłowej (Baldwin i Weder di Mauro, 2020).

W celu uspokojenia rynków finansowych i uniknięcia ewentualnego niekontrolowanego osuwania się gospodarek, zwłaszcza rozwiniętych, w nowy Wielki Kryzys, wiele krajów, zmobilizowało zasoby z zakresu polityki gospodarczej. Według Manhattan Institute, tylko Stany Zjednoczone zanotują deficyt budżetowy w wysokości 4,2 bln dol., czyli 19 proc. PKB – jest to najwyższy poziom od rekordowego deficytu z czasów II wojny światowej. Tym samym kwota długu publicznego USA ma wzrosnąć do 41 bln dol. do roku 2030, co stanowi 128 proc. PKB. Taki poziom długu publicznego byłby wyższy niż w 1946 roku.

Ponieważ mamy w perspektywie pojawienie się szczepionki na koronawirusa, chwila wydaje się odpowiednia, by zastanowić się nad skuteczną gospodarczą strategią wyjścia z czasów pandemii. Biorąc pod uwagę zasoby i kluczową rolę dolara amerykańskiego jako kotwicy globalnego systemu finansowego, ścieżka obrana przez Stany Zjednoczone będzie miała daleko idące konsekwencje dla gospodarki światowej. W celu uzyskania bliższego wglądu w przyszłość, w naszej pracy (Aizenman i Ito, 2020), porównujemy dwie rozbieżne strategie gospodarcze dla USA po pandemii.

Pierwszą jest „kopanie puszki przed siebie” – czyli odwlekanie przez rząd USA realizacji koniecznych dostosowań makroekonomicznych i oczekiwanie samoistnego odbicia gospodarki w warunkach kontynuacji luźnej polityki pieniężnej i fiskalnej. Ten scenariusz może zapewnić ożywienie gospodarki USA na krótką metę, ale wiąże się z większym ryzykiem globalnego kryzysu finansowego w przyszłości – być może gorszego niż ten z lat 2008-2011.

Alternatywny scenariusz zakłada realizację dwuetapowej strategii, w której w pierwszej kolejności następuje zmiana struktury wydatków budżetowych, co nie oznacza rezygnacji z dążenia do wypracowania – z czasem – pierwotnej nadwyżki budżetu. Rząd mógłby w szczególności wycofać się z wydatków przeznaczanych na potrzeby związane z pandemią i skierować je na cele przynoszące duże korzyści społeczne (poprawę oświaty na poziomie podstawowym i średnim, inwestycje w infrastrukturę medyczną itp.). Restrukturyzacja polityki fiskalnej, wraz z poprawą ściągalności podatków, może z czasem prowadzić do zmniejszenia pierwotnego deficytu budżetowego i zapoczątkować marsz ku nadwyżce.

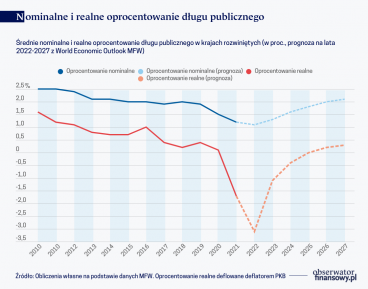

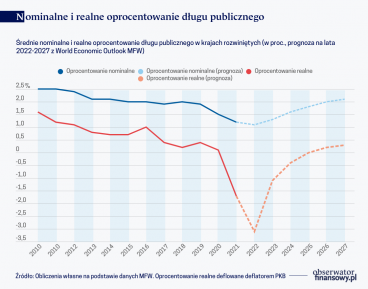

Systemy kursowe w krajach wschodzących: perspektywa historyczna

Analizujemy te odmienne strategie ze względu na ich wpływ na różnicę pomiędzy stopą oprocentowania państwowego długu, oznaczoną jako r, a stopą wzrostu gospodarki, oznaczoną jako g. Różnica ta, r – g, jest również znana pod nazwą „efektu kuli śnieżnej”, co oznacza wykładniczy wzrost relacji długu publicznego do PKB w krajach o zerowym deficycie pierwotnym. Można się pokusić o założenie, że obowiązująca w przyszłości „nowa normalność” obejmuje ujemny „efekt kuli śnieżnej” związany ze stagnacją sekularną, jak opisano w Summers (2014).

Należy jednak pamiętać o kilku zastrzeżeniach. Po pierwsze, Wyplosz (2019) wskazuje, że ujemny efekt kuli śnieżnej nie jest regułą; nawet w Stanach Zjednoczonych sytuacja r – g < 0 miała miejsce w 56 proc. obserwacji dla poszczególnych lat (zob. Gros i Alcidi, 2010, którzy analizują efekt kuli śnieżnej dla długu w Europie). Ponadto dotychczasowa rola Stanów Zjednoczonych jako ostoi światowego systemu finansowego nie gwarantuje utrzymania tego „niebywale uprzywilejowanego” statusu w przyszłości (Gourinchas i in., 2010; Eichengreen, 2011; Chiţu i in., 2014; Carney, 2019).

Przedstawiana przez nas dwuetapowa strategia wyjścia USA z doświadczenia COVID-19 może załagodzić narastające niezadowolenie z dominacji dolara. Większy wysiłek Stanów Zjednoczonych w zakresie redukcji nadmiernego zadłużenia publicznego może osłabić obserwowane obecnie odśrodkowe dążenia w kierunku wielobiegunowego systemu waluty światowej, jak to przedstawia Carney (2019). Dodatkowym problemem jest fakt, że sprawdzalność prognoz przyszłej ewolucji efektu kuli śnieżnej jest w najlepszym razie nierówna. Przekonanie, że nową normą jest ujemny efekt kuli śnieżnej może zwiększyć ryzyko poważniejszego kryzysu w późniejszym okresie. Coś podobnego zdarzyło się na przełomie wieków, kiedy to politykę gospodarczą zdominowało przekonanie o trwałej „wielkiej stabilizacji” (Great Moderation; por. Rogoff, 2015).

W szczególności badamy różnice stóp procentowych i tempa wzrostu w okresie po II wojnie światowej. W latach 1946-1956 polityka fiskalna sprzyjała światowemu wzrostowi gospodarczemu, a Stany Zjednoczone, państwa zachodniej Europy i Japonia rozwijały się dynamicznie, utrzymując stopę procentową na niskim poziomie. W tym okresie efekt kuli śnieżnej, r – g, był w tych krajach ujemny. Pozwoliło to na redukcję nadmiernego długu publicznego związanego z wysiłkiem wojennym i odbudową. Natomiast w latach 1974-1984 w wielu gospodarkach wschodzących efekt kuli śnieżnej osiągnął niemożliwy do utrzymania poziom, co wywołało serię kryzysów finansowych.

Następnie badamy, czy i w jakim stopniu koszt obsługi długu publicznego miał wpływ na realny wzrost produktu. Koszt finansowania obsługi zadłużenia jest szacowany przez pomnożenie efektu kuli śnieżnej przez wielkość długu publicznego w relacji do PKB. Wyższy koszt obsługi długu publicznego może sprawić, że inwestorzy będą mieli wątpliwości co do możliwości obsługi zadłużenia, co przyczyni się do wzrostu stóp procentowych, spowolnienia tempa wzrostu i dalszego wzmocnienia efektu kuli śnieżnej. Takie ujemne sprzężenie zwrotne może powodować kosztowne korekty rynkowe, niestabilność finansową i kryzys. Dekada utraconego wzrostu na rynkach wschodzących w latach 80., a także kryzys zadłużeniowy w strefie euro, który najbardziej dotknął południowe kraje tej strefy, jest wymownym przykładem działania tego mechanizmu.

Mediana różnic stopy procentowej i stopy wzrostu, r – g, w latach 40. i 50. była na ogół niska albo ujemna. Tym samym Stany Zjednoczone, Japonia i kraje Europy Zachodniej w latach powojennej odbudowy gospodarek korzystały z niskich kosztów obsługi długu publicznego. Efekt kuli śnieżnej pozostał ujemny w latach 70. Na początku lat 80. różnica ta gwałtownie wzrosła, osiągając wartości dodatnie i przeważnie pozostając na tym poziomie do roku 2000. W latach 80. i 90. 25 proc. krajów o największych różnicach stopy procentowej i stopy wzrostu borykało się z wysokimi kosztami obsługi długu. Były to głównie kraje Ameryki Łacińskiej nękane w latach 80. kryzysami i hiperinflacją. W połowie pierwszego dziesięciolecia XXI w. różnice te wróciły do wartości ujemnych, ale wzrosły ponownie w kolejnej dekadzie.

W pobieżnym oglądzie stwierdzamy odwrotną relację pomiędzy realnym wzrostem PKB a różnicą stopy procentowej i stopy wzrostu. Nasze badania empiryczne potwierdzają, że wzrost kosztów obsługi zadłużenia zagranicznego prowadzi (z opóźnieniem 2-3 lat) do spowolnienia dynamiki wzrostu. Efekty te kumulują się, co wyjaśnia zjawisko utraconego wzrostu w Ameryce Łacińskiej i innych rynkach wschodzących w latach 80. Szybszy przyrost bieżących kosztów obsługi zadłużenia zagranicznego wpływa niekorzystnie na wzrost PKB. Efekt ten jest ograniczony, jeżeli dany kraj doświadcza realnej aprecjacji waluty.

W konsekwencji strategia USA wyjścia z kryzysu po pandemii COVID-19, ograniczająca prawdopodobieństwo gwałtownego wzrostu efektu kuli śnieżnej może zmniejszyć przyszłe wahania, stabilizując i zwiększając światowe tempo wzrostu.

Powojenna historia Stanów Zjednoczonych jest dobitnym przykładem sukcesu dwuetapowej strategii mającej na celu ułatwienie wychodzenia z nadmiernego zadłużenia publicznego, stabilizowania globalnej gospodarki i umacniania światowej roli dolara. Szybkiemu spadkowi relacji długu publicznego do PKB pomiędzy rokiem 1946 a 1955, towarzyszyła finansowa represja wymuszająca niższe r, niewielka inflacja (ok. 4,2 proc.), wyższe podatki oraz dynamiczny wzrost PKB (Aizenman i Marion, 2011; Reinhart i Kirkegaard, 2012; Reinhart i Sbrancia, 2015; Reinhart i in., 2015).

Nastąpiła znaczna redukcja rozmiarów budżetu Stanów Zjednoczonych, z poziomu 50 proc. PKB zmobilizowanego na sfinansowanie wysiłku wojennego w 1944 r., do około 20 proc. w roku 1946. Od roku 1947 szybka redukcja budżetu państwa ustępuje tendencji zwyżkowej, która wyniesie relację dochodów fiskalnych do PKB na poziom 35 proc. w latach 70. Co ciekawe, rząd USA na ogół osiągał w tym czasie nadwyżki pierwotnego salda budżetu. Taka polityka wspierała dynamiczny wzrost gospodarczy; jednocześnie prowadziła do redukcji relacji długu publicznego do PKB ze 106 proc. w roku 1946 do 23 proc. w 1974 roku.

Ta powojenna historia sukcesu świadczy o wykonalności i zaletach dwuetapowej strategii fiskalnej. W przyszłości realokacja wydatków budżetowych od walki ze zdrowotnymi i gospodarczymi wyzwaniami COVID do obszaru infrastruktury fizycznej, medycznej i społecznej może dostarczyć tak potrzebnego bodźca dla wzrostu. Z czasem, gdy PKB powróci na ścieżkę dynamicznego wzrostu, można będzie ustabilizować gospodarkę w USA i na świecie poprzez podwyżkę podatków i wypracowanie pierwotnej nadwyżki budżetowej. Taki scenariusz może umocnić stabilność i wiarygodność dolara amerykańskiego i jego rolę globalnej kotwicy, tym samym wpływając stabilizująco na gospodarki rynków wschodzących i globalny wzrost.

Joshua Aizenman – Dockson Chair in Economics and International Relations, USC, and Research Associate, NBER

Hiro Ito – Professor of Economics, Portland State University

Artykuł ukazał się w wersji angielskiej na platformie VOX.