System z Bretton Woods i jego dziedzictwo – wnioski z konferencji naukowej

Kategoria: Analizy

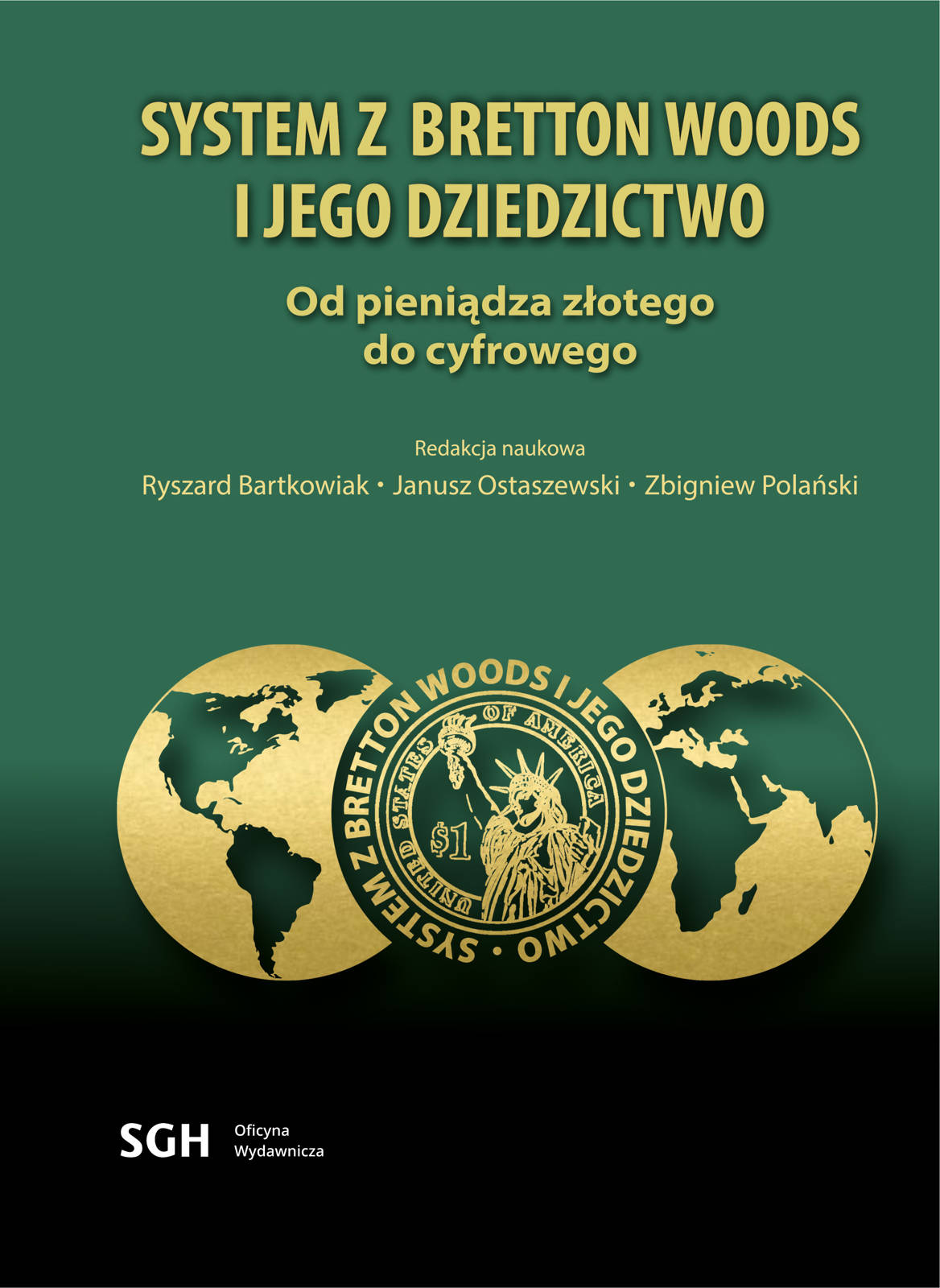

okładka

Rocznica upadku systemu z Bretton Woods zainspirowała autorów do przygotowania monografii, omawiającej nie tylko sam system, ale również długo- i krótkookresowe skutki jego powstania oraz upadku. Monografia zatytułowana „System z Bretton Woods i jego dziedzictwo. Od pieniądza złotego do cyfrowego”, napisana została pod redakcją naukową Ryszarda Bartkowiaka, Janusza Ostaszewskiego oraz Zbigniewa Polańskiego. Powstanie monografii jest ściśle związane z cyklem konferencji, do których autorzy odwołują się w Przedmowie oraz materiałach zamieszczonych w Postscriptum (wnioski oraz podsumowanie konferencji naukowej „System z Bretton Woods i jego dziedzictwo”).

Geneza, powstanie i upadek systemu

W Przedmowie autorzy zauważają: „Można się nawet zgodzić z wyrażaną niekiedy opinią, że współczesny świat w wymiarze ekonomiczno-polityczno-społecznym rozpoczął się właśnie wraz z upadkiem systemu z Bretton Woods”. Stwierdzenie to zostało następnie odzwierciedlone w strukturze książki. Została ona podzielona na trzy umowne części – „Przeszłość”, „Teraźniejszość” oraz „Przyszłość”. Pierwsza część, dotycząca historii systemu, prezentuje założenia konferencji z Bretton Woods oraz koncepcje, które legły u jego powstania. W rozdziale pierwszym Cecylia Leszczyńska omówiła genezę konferencji z Bretton Woods oraz ustanowione na niej zasady, które odnosiły się do międzynarodowego ładu walutowego w świetle realizowanych w latach 1946-1958 przez państwa Europy Zachodniej polityk walutowych. W drugim rozdziale Henryk Bąk przedstawił plan Keynesa i plan White’a jako koncepcje stanowiące punkt wyjścia do stworzenia mechanizmu walutowego z Bretton Woods. Autor przeanalizował również wady konstrukcyjne tego mechanizmu, które stały się przyczyną jego upadku. W trzecim rozdziale Małgorzata Korczyk nawiązała do dwóch dylematów – dylematu Triffina i dylematu Młynarskiego. Autorka udowadnia, że w rzeczywistości ten drugi okazuje się paradoksem, co powoduje, że koncepcji tych nie można uznać za tożsame. Czwarty rozdział, zamykający część poświęconą historii, jest jednocześnie łącznikiem z drugą częścią – poświęconą współczesności. Autor – Adam Koronowski, wskazuje na wady, które sprawiły, że system z Bretton Woods nie przetrwał próby czasu – te chybione koncepcje legły nie tylko u podstaw systemu z Bretton Woods, ale – bardziej współcześnie – leżą również u podstaw funkcjonowania strefy euro.

Polityka pieniężna a Bretton Woods

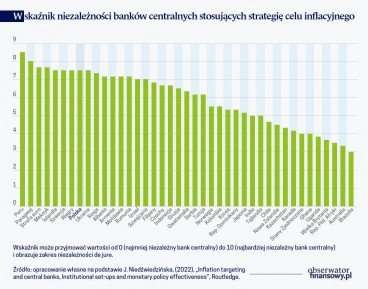

Część druga monografii, zatytułowana „Współczesność” rozpoczyna się rozdziałem Joanny Niedźwiedzińskiej, w którym autorka omówiła zmianę znaczenia poszczególnych strategii polityki pieniężnej na przestrzeni ostatnich dekad. Autorka porównała ze sobą również założenia systemu z Bretton Woods ze strategią celu inflacyjnego (dominującym obecnie wśród większych i średnich krajów reżimem monetarnym). Rozdział szósty, autorstwa Ryszarda Kokoszyńskiego, zawiera przedstawienie ekonomicznych następstw zawieszenia wymienialności dolara na złoto z perspektywy możliwych reguł prowadzenia polityki pieniężnej. Oba te rozdziały (piąty i szósty) wskazują na rozpoczęcie od 1971 r. (moment odejścia od wymienialności dolara na złoto) ery pieniądza fiducjarnego, w szczególności w krajach zachodnich. Stosowanie takiego reżimu opiera się w dużej mierze na wiarygodności i uwzględnianiu w polityce tzw. kotwic nominalnych.

System z Bretton Woods i jego dziedzictwo – wnioski z konferencji naukowej

W rozdziale siódmym, Aneta Kosztowniak przedstawiła konsekwencje oddziaływania polityki pieniężnej Fed (Systemu Rezerwy Federalnej) oraz mechanizmów, wynikających z założeń systemu z Bretton Woods, na kursy walutowe i bilanse płatnicze pięciu krajów – Stanów Zjednoczonych, Wielkiej Brytanii, Francji, Niemiec i Japonii. Dodatkowym elementem opracowania było omówienie uwarunkowań społeczno-gospodarczych w latach 1960-2021 w pozostałych krajach rozwiniętych i rozwijających się. W rozdziale ósmym, Jarosław Janecki zwrócił uwagę na przyczyny i konsekwencje zmienności w międzynarodowych przepływach kapitału po upadku systemu z Bretton Woods. Negatywnym następstwem gwałtownych zmian mogą – zdaniem autora – przeciwdziałać m.in. decyzje o charakterze administracyjnym. Autor dokonał oceny wybranych działań (m.in. podejmowanych w ramach ONZ) oraz zasadności rozważania międzynarodowych przepływów kapitałowych w świetle stabilności systemu finansowego. W rozdziale dziewiątym Krzysztof Jarosiński przeanalizował i ocenił globalną sytuację finansową oraz podjął próbę zidentyfikowania sytuacji stanowiących potencjalne zagrożenia. Zagrożenia te mogą wynikać z niestabilności systemu finansów publicznych w czasie kryzysu. Do pewnego stopnia w zidentyfikowaniu potencjalnych problemów pomogła analiza doświadczeń systemu z Bretton Woods. Autor zastanawiał się również nad koniecznością stworzenia spójnego systemu stabilizacji kursów walutowych, który ułatwiałby dokonywanie transakcji zagranicznych, szczególnie w czasach nasilających się kryzysów. Rozdział dziesiąty, autorstwa Dominika Aleksandra Skopca, poświęcony został roli złota we współczesnym międzynarodowym systemie walutowym. Autor przeanalizował również czynniki sprzyjające zwiększaniu, jak również ograniczaniu roli złota, w szczególności jako aktywów rezerwowych banków centralnych. Zwrócił uwagę na wzrost zainteresowania banków centralnych zwiększaniem udziału złota w rezerwach dewizowych w czasach większej niepewności i niestabilności gospodarczej.

Związek z kredytami frankowymi

W jedenastym rozdziale, Stanisław Jan Adamczyk przedstawił związek między tzw. kredytami frankowymi a upadkiem systemu z Bretton Woods. Udzielanie kredytów frankowych było związane z okresem powstawania i pękania baniek spekulacyjnych, przede wszystkim kryzysem wywołanym upadkiem Lehman Brothers (2008 r.), który wywołał reperkusje również w Polsce w postaci załamania kursu polskiego złotego.

Udzielanie kredytów frankowych było związane z okresem powstawania i pękania baniek spekulacyjnych, przede wszystkim kryzysem wywołanym upadkiem Lehman Brothers (2008 r.), który wywołał reperkusje również w Polsce w postaci załamania kursu polskiego złotego.

Zdarzenie to, wespół z przyjętymi wcześniej przez Polskę dostosowaniami strukturalnymi MFW (Międzynarodowego Funduszu Walutowego), wywołało straty wielu gospodarstw domowych, które zdecydowały się na zaciągnięcie tego rodzaju kredytu. Wątek kredytów walutowych kontynuował Maciej Zaleśkiewicz, autor dwunastego rozdziału, opisując wyzwania dla stabilności polskiego systemu finansowego. Autor, powołując się na Raport o stabilności systemu finansowego w Polsce (z czerwca 2021 r. oraz z czerwca 2022 r.) wskazywał, że jednym z najpoważniejszych wyzwań dla stabilności polskiego systemu finansowego pozostaje problem kredytów walutowych. Oba te rozdziały (jedenasty i dwunasty) pokazują zatem, że wyzwania dla stabilności finansowej, wynikające z udzielania kredytów walutowych, są długookresową konsekwencją upadku systemu z Bretton Woods. Opracowania te, zamykające część drugą monografii, są jednocześnie zapowiedzią części trzeciej, zatytułowanej „Przyszłość”, ponieważ zapowiadają konieczność zmierzenia się ze wskazanymi problemami w najbliższej przyszłości.

Niezależność banków centralnych a wiarygodność polityki pieniężnej

System z Bretton Woods a kryptowaluty

Część trzecia monografii, zatytułowana „Przyszłość” stanowi najciekawszą część monografii, ponieważ wskazuje na możliwe scenariusze przemian światowego systemu finansowego, związane chociażby z powstaniem kryptowalut, rozwojem zdecentralizowanych finansów, możliwością wprowadzenia pieniądza cyfrowego banku centralnego czy wyzwaniami dla banków centralnych, wynikającymi z zielonej rewolucji. W rozdziale trzynastym, autorstwa Grzegorza Sobieckiego, przedstawione zostały konsekwencje upadku systemu z Bretton Woods, obejmujące przede wszystkim poluzowanie warunków monetarnych, prowadzące do utrzymywania się na niskim poziomie realnych krótkoterminowych stóp procentowych. Sytuacja ta przełożyła się na spadek realnych dochodów z kapitału i mogła przyczynić się do zmniejszenia awersji do ryzyka uczestników rynków finansowych, co w konsekwencji przyczyniło się do dynamicznego rozwoju zdecentralizowanych finansów, opartych na „tokenach” (nowej klasie aktywów) i powstaniu bitcoina. Ważnym uzupełnieniem tego rozdziału jest glosariusz, który czytelnikom mniej zaznajomionym z problematyką kryptowalut, wyjaśnia najważniejsze pojęcia.

CBDC drogą do nowego systemu?

Rozdział czternasty, autorstwa Pawła Kowalewskiego, poświęcony został cyfrowej walucie banku centralnego (CBDC) oraz implikacjom dla prowadzenia polityki pieniężnej, wynikającym z wdrożenia CBDC. Autor omówił zarówno powstanie cyfrowej waluty banku centralnego, jak również rozważał problemy, które mogą wystąpić w związku z jej wdrażaniem. Przedstawił różne scenariusze wprowadzania oraz warianty oprocentowania CBDC, jak również możliwy wpływ wprowadzenia CBDC na poziom inflacji. W rozdziale piętnastym, Kamilla Marchewka-Bartkowiak i Paweł Marszałek rozważali, czy w obliczu tzw. zielonej rewolucji banki centralne nadal będą wykorzystywać złoto jako rezerwy dewizowe oraz czy waluty cyfrowe banków centralnych (CBDC) lub rozwiązania oparte na pieniądzu międzynarodowym (SDR) mogą stanowić w przypadku banków centralnych substytut dla złota.

Kamilla Marchewka-Bartkowiak i Paweł Marszałek rozważali, czy w obliczu tzw. zielonej rewolucji banki centralne nadal będą wykorzystywać złoto jako rezerwy dewizowe oraz czy waluty cyfrowe banków centralnych (CBDC) lub rozwiązania oparte na pieniądzu międzynarodowym (SDR) mogą stanowić w przypadku banków centralnych substytut dla złota.

Autorzy zwrócili uwagę na konieczność wprowadzenia kolejnego celu działalności banku centralnego, związanego z zarządzaniem oficjalnymi aktywami rezerwowymi – celu mówiącego o niskim negatywnym wpływie rezerw na środowisko. Podobny temat omówiony został w rozdziale szesnastym, autorstwa Filipa Klibera. Autor poruszył w nim zagadnienia dotyczące stosowania przez banki centralne takich instrumentów i rozwiązań, które będą przeciwdziałać zmianom klimatycznym. W szczególności miałoby to być wprowadzenie takiego europejskiego cyfrowego pieniądza banku centralnego (ECBDC), który mógłby ułatwić realizację polityki klimatycznej UE. Autor rozważał przede wszystkim wyparcie przez ECBDC energochłonnych kryptowalut.

Monografię zamyka „Postscriptum”, które obejmowało: wywiad ze Zbigniewem Polańskim (jednym z redaktorów naukowych monografii), dotyczący systemu z Bretton Woods, przedruk artykułu z „Obserwatora Finansowego” przedstawiający wnioski z konferencji „System z Bretton Woods i jego dziedzictwo”, relację z tej konferencji, będącą jej podsumowaniem oraz tabelę z przeglądem głównych wydarzeń związanych z historią systemu z Bretton Woods z lat 1941-1978, będącą zestawieniem najważniejszych informacji w ujęciu chronologicznym.

Zaletą książki jest podział na trzy części, które zostały napisane w taki sposób, że można je czytać po kolei, traktując książkę jako zwartą publikację, jak również wybierać konkretne rozdziały i zapoznawać się z treścią tylko tych, które najbardziej interesują czytelnika. Taka konstrukcja książki stanowi wygodne rozwiązanie dla czytelnika, ale niesie za sobą ryzyko powtarzania pewnych treści przez autorów poszczególnych rozdziałów. W niniejszej publikacji takie powtórzenia się zdarzają, ale nie można ich uznać za uciążliwe i zaburzające całość publikacji. Nie mają one żadnego wpływu na przekaz, a korzyści z zastosowania takiego zabiegu zdecydowanie przewyższają ewentualne niedogodności.

Ważną zaletą publikacji jest jej wszechstronne ujęcie tematu, które powoduje, że nie można jej łatwo zaszufladkować – np. poprzez zaliczenie do książek typowo historycznych lub finansowych.

Ważną zaletą publikacji jest jej wszechstronne ujęcie tematu, które powoduje, że nie można jej łatwo zaszufladkować – np. poprzez zaliczenie do książek typowo historycznych lub finansowych. Znajdujące się w publikacji spojrzenie historyczne powoduje, że jest ona ciekawa dla historyków gospodarczych, opisywanie teraźniejszości czyni ją przedmiotem zainteresowania specjalistów z zakresu finansów międzynarodowych czy też osób interesujących się międzynarodowymi stosunkami gospodarczymi, natomiast (odważne i wizjonerskie) analizowanie możliwych zdarzeń w przyszłości powinno wzbudzać zainteresowanie m.in. praktyków zajmujących się polityką pieniężną.

Publikacja może być lekturą zarówno dla szerokiego grona specjalistów (o zróżnicowanych zainteresowaniach), jak również osób, które nie są bezpośrednio związane z dyscypliną ekonomia i finanse, ale są żywo zainteresowane tematyką Bretton Woods oraz zmianami zachodzącymi w systemach gospodarczych czy problematyką pieniądza w perspektywie historycznej. Książka możne stać się również podręcznikiem pogłębiającym wiedzę studentów kierunków ekonomicznych na wszystkich trzech stopniach studiów. Za kolejną zaletę publikacji uznać można wielość autorów – każdy z rozdziałów został napisany przez jednego lub dwóch autorów, co łącznie daje siedemnastu autorów zasadniczej części monografii plus trzech redaktorów naukowych, będących autorami wstępu. Chociaż tak duża liczba autorów rodziła niebezpieczeństwo braku spójności treści monografii, okazuje się, że problem ten nie ujawnił się w książce. Ryzyko związane z wielością autorów zostało przekute w sukces, ponieważ tak duża liczba autorów (będących przedstawicielami kilku ośrodków akademickich oraz praktykami gospodarczymi) pozwoliła na zebranie różnych punktów widzenia i holistyczne podejście do tematu.

Patrycja Guzikowska – Departament Promocji NBP

Autorka wyraża własne opinie, a nie oficjalne stanowisko NBP.