Stopy nie schłodzą rynku fuzji i przejęć w Australii

Kategoria: Analizy

Dziennikarz specjalizujący się w tematach szeroko rozumianej branży telekomunikacyjnej i nowych technologii.

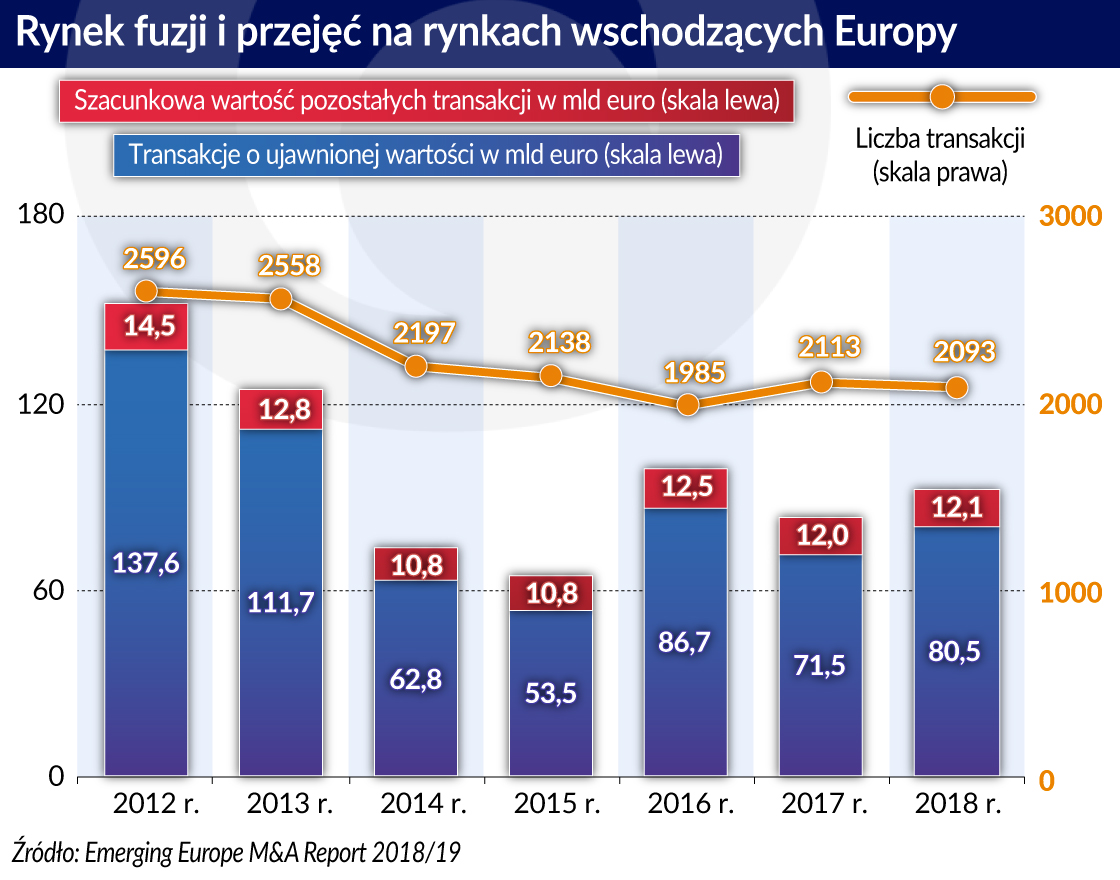

W 22 krajach zakwalifikowanych jako europejskie rynki wschodzące ogłoszono w 2018 roku niemal 2,1 tys. fuzji i przejęć (M&A), których łączna wartość sięgnęła 80,5 mld euro. To odpowiednio spadek o 0,9 proc. i wzrost o 12,5 proc. w porównaniu z 2017 r. – twierdzą autorzy raportu „Emerging Europe M&A Report 2018/19” przygotowanego przez kancelarię prawną CMS oraz wyspecjalizowaną w zbieraniu i analizie danych z rynków wschodzących firmę Emis.

Uwzględniając szacunki dotyczące transakcji, których wartości oficjalnie nie ogłoszono, wartość rynku M&A w regionie rośnie do 92,6 mld euro, czyli o niemal 11 proc. w porównaniu z 2017 r.

W ocenie autorów raportu, nie ma dowodów na to, że polityczne protesty lub niestabilność zniechęcały w 2018 r. do inwestycji na rynkach wschodzących Europy. Jako przykłady podają Polskę i Serbię. W Polsce mimo sporu rządu z Komisją Europejską miniony rok był bardzo dobry pod względem liczby transakcji. Podobnie było w Serbii, gdzie mimo ulicznych protestów tysięcy ludzi przeciw polityce rządu liczba transakcji wzrosła o 40 proc., do poziomu najwyższego w historii.

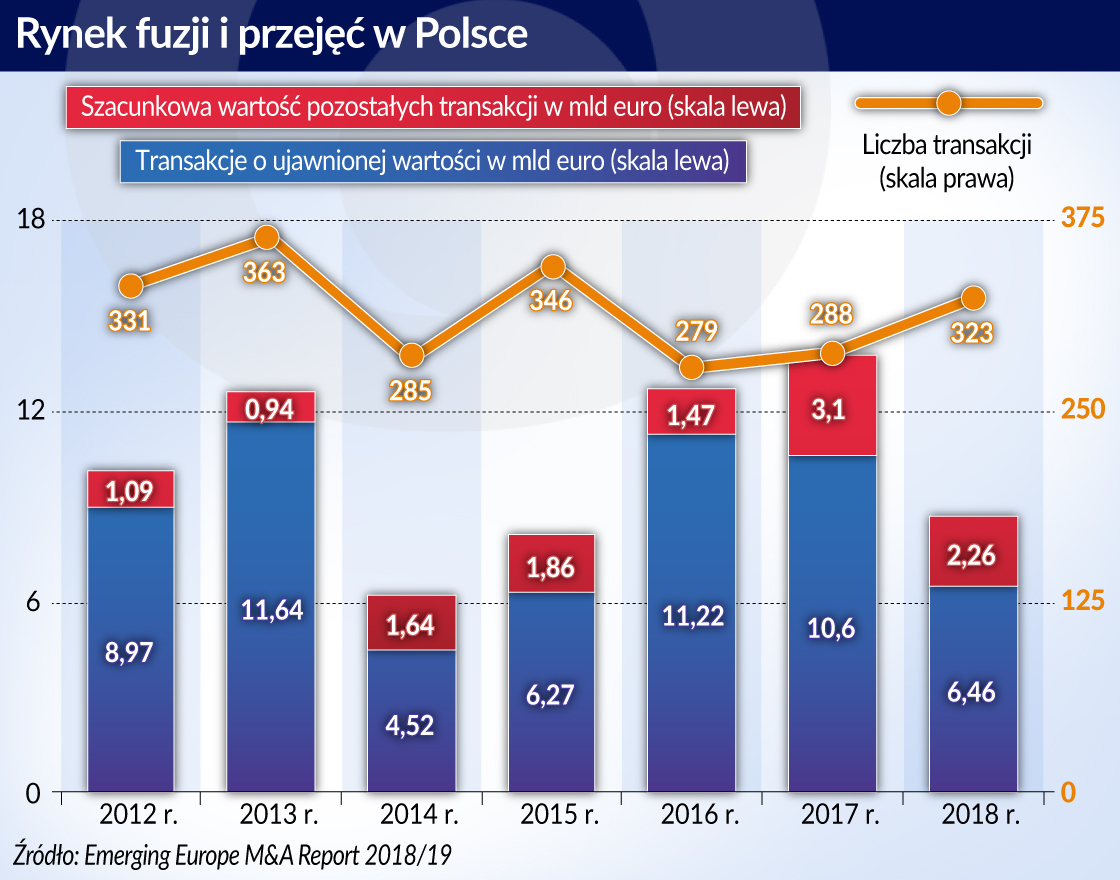

W 2018 r. Polsce ogłoszono 323 transakcje fuzji i przejęć o łącznej wartości 6,49 mld euro.

Z raportu wynika, że w Polsce ogłoszono 323 transakcje o łącznej wartości 6,49 mld euro (uwzględniając szacunkową wartość transakcji, w których nie upubliczniono wycen, kwota rośnie do 8,75 mld euro). To stawiało nas w opozycji do trendu w regionie. Za sprawą wielkich transakcji wartość M&A ogłoszonych w 2018 r. była u nas niższa o niemal 39 proc., zaś liczba transakcji wzrosła rok do roku o ponad 12 proc. Transakcje o większej łącznej wartości ogłoszono tylko w Rosji i Turcji, zaś więcej M&A było jedynie w Rosji.

Autorzy raportu zwracają uwagę, że pod względem liczby M&A był to w Polsce kolejny dobry rok i sądzą, że w 2019 r. może być podobnie. Podkreślają, że znacząco wzrosła aktywność funduszy private equity (PE) jako kupujących.

– W 2018 r., po długim okresie oczekiwania, po raz pierwszy odnotowaliśmy w Polsce zwiększoną liczbę transakcji związaną ze zmianą pokoleniową w firmach rodzinnych założonych po 1989 r. – zauważają autorzy raportu. Ich zdaniem, to początek trendu, który potrwa kilka lat.

Największą ubiegłoroczną transakcją w tym obszarze – wartości 300 mln euro – było przejęcie przez Construcciones y Auxiliar de Ferrocarriles i Polski Fundusz Rozwoju firmy Solaris Bus&Coach, producenta autobusów. Drugą znaczącą transakcją było warte blisko 117 mln euro przejęcie Browaru Namysłów przez Żywiec.

Największe ogłoszone w 2018 r. w Polsce transakcje dotyczyły sektora finansowego. Były to, warte 770 mln euro, przejęcie Raiffeisen Bank Polska przez BNP Paribas oraz, warte niemal 426 mln euro, przejęcie Euro Banku przez Bank Millennium. W czołowej 20. dominowały natomiast transakcje dotyczące nieruchomości – było ich 12. W sumie autorzy raportu doliczyli się 77 transakcji M&A na rynku nieruchomości, co oznacza, że co czwarte ogłoszone w Polsce M&A dotyczyło tego segmentu rynku.

W regionie, tak jak w Polsce, najwięcej transakcji dotyczyło nieruchomości (432). Sektorem, w którym ogłoszono przejęcia o największej wartości była telekomunikacja. Cztery największe transakcje w tym sektorze miały łączną wartość blisko 15 mld euro. Tylko w jednej – przejęciu od Liberty Global aktywów na Węgrzech, w Czechach i Rumunii – nabywcą był inwestor branżowy. W pozostałych kupcami byli inwestorzy finansowi, w tym banki.

Na europejskich rynkach wschodzących w transgranicznych transakcjach najczęściej kupowali inwestorzy z USA (89 transakcji), Niemiec (71) i Wielkiej Brytanii, a fuzje i przejęcia o największej wartości przeprowadzili inwestorzy z Wielkiej Brytanii (niemal 9,8 mld euro), USA (5,1 mld euro) i Kataru (3,8 mld euro).

Na europejskich rynkach wschodzących w transgranicznych transakcjach najczęściej kupowali inwestorzy z USA (89 transakcji), Niemiec (71) i Wielkiej Brytanii, a fuzje i przejęcia o największej wartości przeprowadzili inwestorzy z Wielkiej Brytanii (niemal 9,8 mld euro), USA (5,1 mld euro) i Kataru (3,8 mld euro).

W regionie, tak jak w Polsce, sporą aktywność wykazywały fundusze PE. Przeprowadziły łącznie 307 transakcji (wzrost o 15 proc. w porównaniu z 2017 r.) o łącznej wartości szacowanej na 29 mld euro. Niemal co trzecia transakcja z udziałem PE dotyczyła nieruchomości.

>>>Raport Emerging Europe M&A Report 2018/2019