Ekonomiści pobłądzeni w krytyce NBP

Kategoria: Trendy gospodarcze

Poniżej skrócony zapis rozmowy

Hubert Biskupski: Porozmawiamy sobie o własnej walucie i niezależności banku centralnego. Czym jest niezależność banku centralnego? Na czym polega niezależność funkcjonalna i instytucjonalna?

Trzeba od razu odnieść się do tego, że niezależność banku centralnego związana jest z własną walutą. Oba te elementy są kluczowymi i nieodłącznymi czynnikami kształtującymi silny, właściwy model gospodarki. I teraz, jeśli nie ma własnej waluty, to czym zajmuje się bank centralny? Najlepszym modelem banku jest bank centralny w Stanach Zjednoczonych, który skupia się na budowaniu równowagi pomiędzy czterema generalnie czynnikami, czyli poziomem stóp procentowych, inflacją, kwestią wzrostu gospodarczego i kwestią bezrobocia.

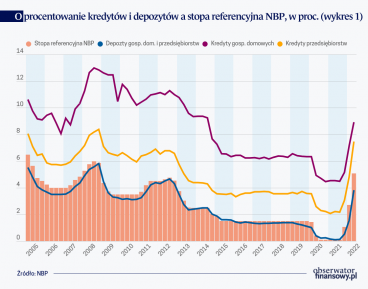

Zatem rolą i banku centralnego, i Rady Polityki Pieniężnej jest dbanie o niską inflację poprzez regulowanie stóp procentowych. Obecna sytuacja pokazuje skuteczność modelu amerykańskiego. W Stanach dość szybko zaczęto bowiem podnosić stopy procentowe, co zahamowało inflację. Takie neoliberalne podejścia do tego zagadnienia mieliśmy w przeszłości m.in. w Polsce, ale też w innych krajach, które prowadziły do podnoszenia na siłę stóp procentowych, aby redukować inflację. Dzięki temu widoczne były efekty, ale przy okazji upadały przedsiębiorstwa, dochodziło do zwiększenia bezrobocia, redukowano wpływy budżetowe, pojawiały się potężne koszty, bo bezrobotnych trzeba utrzymywać. Przedsiębiorstwa przy wysokich stopach procentowych mają problemy z ponownym zatrudnieniem, bo boją się strat. Należy zatem spojrzeć na rolę banku centralnego, nie jako na niezależną wyspę, która tylko dba o inflację poprzez gaszenie jej wysokością stóp procentowych, ale również odpowiada za to, żeby nie prowadzić do pogorszenia sytuacji gospodarki przez wzrost bezrobocia czy też recesję, bądź zmniejszenie wzrostu gospodarczego.

Jak wczytamy się literalnie i w konstytucję, i w ustawę, to zakres działalności NBP i RPP jest u nas tak naprawdę dość ograniczony. Obie instytucje skoncentrowane są na polityce monetarnej i na celu inflacyjnym. Polityka fiskalna należy do domeny rządu. Jak zatem godzić te dwa wykluczające się cele – z jednej strony polityki monetarnej, czyli dążenia do niskiej inflacji, a z drugiej strony rządu, który zawsze dąży do tego, żeby był jak najwyższy poziom PKB? Chciałbym odejść od bieżącej polityki, tylko spojrzeć na to nieco szerzej, bo czasami te cele i środki prowadzące do tych celów wzajemnie się wykluczają.

W tym zakresie trzeba uzyskać określoną równowagę. Podam przykład amerykański, który coraz częściej przenoszony jest na grunt innych krajów. Wydaje mi się, że w dużym stopniu tam wzajemnie oddziałują na siebie i bank centralny, i rząd. I w ostatnich latach Narodowy Bank Polski i Rada Polityki Pieniężnej do takiego modelu, zbliżonego do amerykańskiego, właśnie nawiązuje. Wcale nie ma sprzeczności z zapisami, które są w Konstytucji, dotyczącymi funkcji fiskalnej państwa czy też rządu i Narodowego Banku Polskiego. Dlatego żeby właściwie wpływać na inflację poprzez stopy procentowe w długim terminie, to trzeba dbać o ceny, bo bank centralny, Rada Polityki Pieniężnej mają dbać o ceny.

W sytuacji gaszenia rozwoju gospodarczego dochodzi do redukcji popytu. Mamy więc nadwyżkę produkcji, w związku z tym spadek popytu redukuje przychody przedsiębiorstw. A redukcja przychodów powoduje redukcję wpływów do budżetu. I dlatego ani bank centralny, ani Rada Polityki Pieniężnej nie może przesadzić z takim działaniem, bo to się odbije negatywnie na układzie gospodarczym i na układzie fiskalnym. Takie sytuacje obserwowaliśmy w Polsce w okresie transformacji. Co z tego, że inflacja została zredukowana niekoniecznie do idealnego poziomu przez wysokie stopy procentowe, jak mieliśmy 14 czy 15 proc. bezrobocia, co powodowało redukcję tempa rozwoju gospodarczego. Te rzeczy są ze sobą powiązane, dlatego że polityka fiskalna, czy też władze fiskalne, państwo jest zainteresowane tym, aby działanie banku centralnego nie prowadziło do redukcji rozwoju gospodarczego. To nie jest tak, że polityka fiskalna może, niezależnie od tego, co dzieje się po stronie polityki pieniężnej, wpływać na rozwój gospodarczy i ustawiać sobie ten rozwój czy tempo wzrostu gospodarczego na dowolnym poziomie. Z tych rozważań wynika, że te dwa podmioty muszą ze sobą współpracować.

Zaczął pan profesor od tego, że aby mieć niezależny bank centralny, należy mieć własną walutę. Część ekonomistów, abstrahując od tego, że nie spełniamy jeszcze tych warunków przystąpienia do strefy euro, mówi, że gdybyśmy byli w strefie euro, inflacja byłaby u nas w tej chwili niższa nawet o kilka punktów procentowych. Czy Polska powinna przystąpić do strefy euro?

Po pierwsze, własna waluta jest jak termometr, który mierzy temperaturę danej gospodarki. I jeśli aktywność w różnych wymiarach, w różnych parametrach tej gospodarki jest różna, bo różna jest w Niemczech, we Francji czy w Polsce, to ten termometr, ze skalą pomiarową dla potencjału w Niemczech, w którymś momencie po prostu pęknie i rtęć się nam rozleje. Jeśli własna waluta ma mierzyć procesy i potencjał, a one są różne, to nie da się tego zmierzyć.

A jednak 19 państw do strefy euro przystąpiło.

Tak, przystąpiło. Niektórzy mówią nawet, że gdybyśmy byli w euro, to inflacja byłaby bardzo niska. Proszę zobaczyć co dzieje się w krajach bałtyckich, które są w euro. Tam inflacja jest tragiczna, sięgająca ponad 20 proc. Stopy procentowe w strefie euro przez długi czas utrzymywane były na poziomie zera. Jeśli więc mówimy, że stopy procentowe mają usuwać inflację, to dlaczego Europejski Bank Centralny tego nie robi? Nie robi z powodu wpływu interesu.

Politycznego czy gospodarczego?

W tym momencie dotyczy to interesu ideowego i gospodarczego Niemiec, bo merytorycznie trzeba by te stopy podwyższyć. W strefie euro one powinny być w tej chwili na poziomie przynajmniej około 4 proc., tak jak jest w USA i Wielkiej Brytanii. Czyli nie widzimy tu zastosowania tego podejścia stóp procentowych do redukcji inflacji. Co to oznacza? To oznacza, że ta wysoka inflacja, która powinna być zgaszona przez wyższe stopy procentowe w strefie euro, jest transferowana do takich krajów jak Polska. Bo jeśli tam jest inflacja, a my kupujemy rzeczy, które są wkładem do naszej produkcji, to to podwyższa nam koszty produkcji. A przy wyższych kosztach muszą też rosnąć ceny, żeby producenci nie funkcjonowali na stratach. I druga sprawa, w 2019 jeden z think tanków niemieckich na zamówienie Komisji Europejskiej zrobił opracowanie wpływu euro na rozwój gospodarczy i mierzył PKB. Badania wykazały, że cała strefa euro jest przegrana, a jedynymi wygranymi są Niemcy i Holandia. I tu na myśl przychodzi koncepcja noblisty Roberta Mundella stwierdzająca, że wspólna waluta ma sens wtedy, kiedy mama podobny potencjał gospodarczy. Ja to ilustruję podobieństwem takich wskaźników, jak średnia pensja, jak wartość aktywów – ekwiwalentu finansowego, jak nieruchomości, depozyty itd. na głowę mieszkańca, jak PKB na mieszkańca, jak ilość metrów kwadratowych mieszkania, które można kupić z pensji. Istotne zatem są te cztery czy pięć wskaźników, a nie tylko PKB na głowę. Bo PKB na głowę w krajach afrykańskich jest bardzo wysokie, nierzadko jest wyższe niż w Polsce, a kraj jest ubogi, ponieważ tam te wszystkie zyski kapitałowe z tego PKB są transferowane za granicę. I tutaj mamy do czynienia z taką sytuacją, że wprowadzono euro z pobudek ideologicznych interesów Niemiec, które na tym się wzbogaciły, a zubożały wszystkie inne kraje np. Francja, która straciła wartość swojego dwuletniego PKB. To jest potężna wartość. Podobnie Włosi, Hiszpanie itd. Nie jest kwestią to, aby nie wchodzić do euro, tylko podstawową sprawą jest doprowadzenie do konwergencji, czyli do modelu zrównania potencjałów w Europie czy w Unii Europejskiej. W tym modelu gospodarczym w Europie, w szczególności w Unii Europejskiej, do konwergencji nie dojdzie, dopóki tego nie zmienimy, a wspólna waluta będzie to jeszcze pogarszać. Więc oczywiście już teraz się nie da wycofać z tej waluty. Tylko, że ten model funkcjonuje w taki sposób, że on przy wspólnej walucie cały czas nie będzie dawał takich efektów, jakich można by oczekiwać.

Zapytam prowokacyjnie, skoro beneficjentami strefy euro mają być tylko Niemcy i Holendrzy, to dlaczego nasi bliscy sąsiedzi – Litwa, Łotwa, Estonia, Słowacja, Słowenia, czyli państwa pokomunistyczne – zdecydowały się przystąpić do tej strefy?

Przy całym szacunku dla naszych sąsiadów, to zapomnieli oni o własnej walucie jako tzw. termometrze. W związku z tym to wysysanie wartości z innej gospodarki jest wynikiem tej różnicy potencjałów. I ta kampania ideologiczna, która dominowała, przyćmiła racjonalne, długoterminowe myślenie. Dominowała teza, że podczas podróży zagranicznych nie ma potrzeby wymiany walut. A to wcale nie była kluczowa sprawa. Dzisiaj, kiedy mamy karty płatnicze można dokonywać transakcji w dowolnym kraju z różną walutą, bo przecież nie tylko Czesi, Słowacy czy Litwini przyjeżdżają do nas robić zakupy, ale też Niemcy.

To prawda, ale ja nie wiem, czy tam ten czynnik polityczny nie miał dość istotnego znaczenia, czyli mówię tutaj o państwach bałtyckich.

A jak pan definiuje czynnik polityczny?

Sąsiedztwo z Rosją i przekonanie o tym, że bycie we wspólnej strefie gospodarczej, wspólnej strefie walutowej wzmacnia również bezpieczeństwo polityczne?

To jest ciekawy argument. Własna waluta dla Łotwy czy Litwy, nie pogarszałaby ich sytuacji bezpieczeństwa w stosunku do Rosji. Bo w jakiś sposób? Dlatego, że korzystnym czynnikiem waluty jest jej kurs i siła. Bez własnej waluty nie mamy możliwości budowania siły gospodarczej. Bo kurs jest wynikiem oczywiście popytu, podaży, wymiany, ale też jest wynikiem różnicy stóp procentowych. To, kiedy wyceniamy instrumenty złożone, takie jak opcje, pochodne, jak wyceniamy kurs walutowy, to pod uwagę zawsze bierzemy stopy procentowe. Jeśli mamy wysokie stopy zwrotu czy stopy procentowe, to znaczy, że mamy wysokie ryzyko. Czy w takim razie ryzyko gospodarcze na Łotwie jest niższe niż w Niemczech albo we Francji, czy może jest takie samo?

To widać po ratingach.

To prawda. Widzimy, że te ratingi są gorsze. Mamy większe ryzyko, zatem stopy procentowe w krajach nadbałtyckich powinny być wyższe niż na Zachodzie – w Niemczech czy we Francji – a są takie same. Na siłę stosowane są pewne zabiegi, kreujące wyniki, które nie odpowiadają procesom gospodarczym. W takiej sytuacji ryzyko np. krajów nadbałtyckich jest wysokie, a zatem te stopy procentowe powinny być wyższe. W Niemczech jest niższe, więc stopy procentowe powinny być niższe. Wspólna waluta zafałszowuje zatem obraz funkcjonowania danej gospodarki, bo przy wspólnym euro stopy procentowe w każdym z tych krajów są takie same. Czyli mamy do czynienia ze zwykłą manipulacją, co prowadzi do zafałszowania rzeczywistego obrazu. Waluta, powinna być zatem tym specyficznym termometrem dla każdej gospodarki.

Profesor Zbigniew Krysiak, ekonomista, Instytut Myśli Schumana