Sektor bankowy Trójmorza na froncie covidowym

Kategoria: Analizy

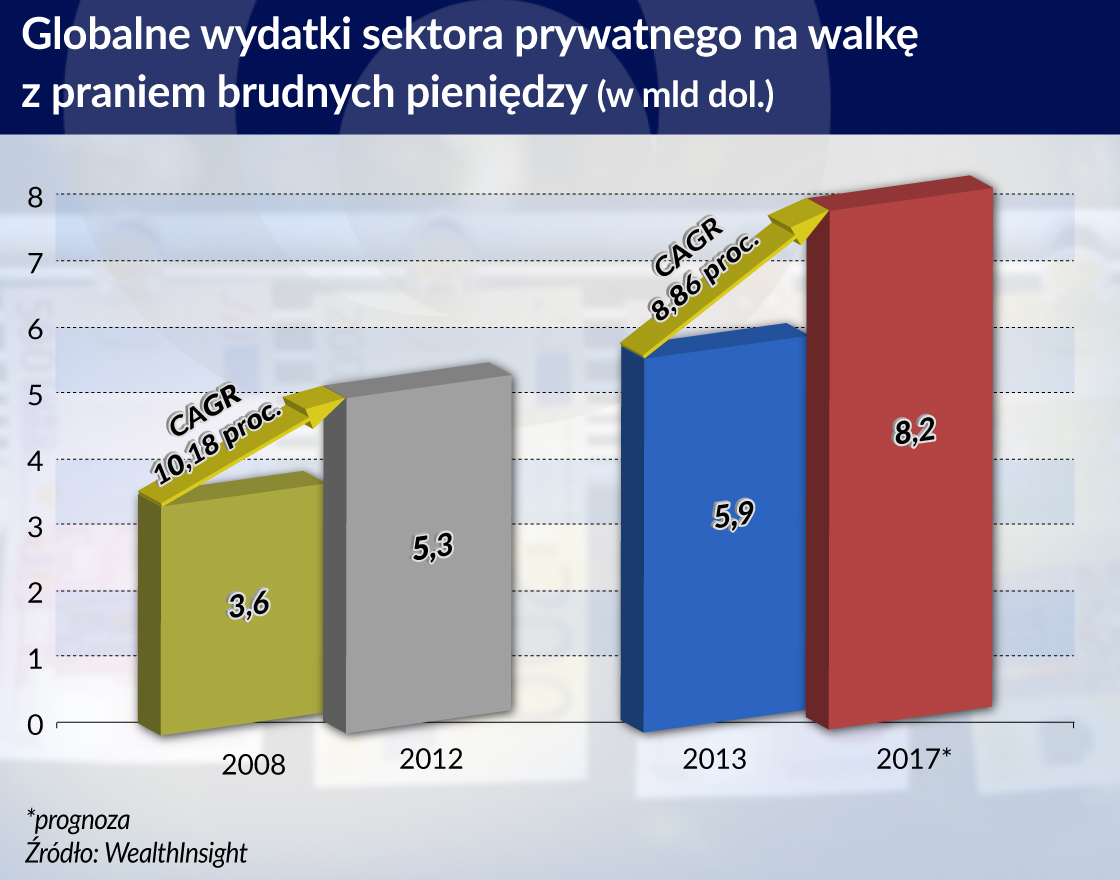

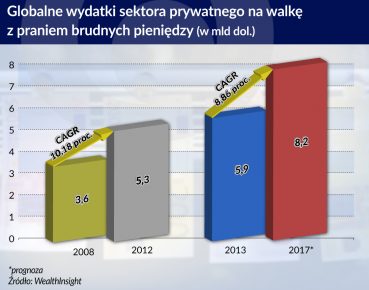

Skala zagrożeń praniem brudnych pieniędzy (money laudering ML) i finansowaniem terroryzmu (terrorism financing, TF) wciąż rośnie. Globalne transakcje prania brudnych pieniędzy są szacowane na 2 do 5 proc. światowego PKB, czyli na 1-2 biliony dolarów rocznie – podaje najnowszy raport firmy doradczej PwC. Wydatki na zgodność z prawem AML/CFT będą rosły, a dotkną niebawem nie tylko instytucje finansowe, lecz także cały biznes.

Równocześnie według Biura Narodów Zjednoczonych do spraw Narkotyków i Przestępczości (UNODC) aktualnie ujawnianych przez władze jest mniej niż 1 proc. światowych nielegalnych przepływów finansowych. Na razie nie ma jednak wiarygodnych danych na temat przepływów służących finansowaniu akcji terrorystycznych.

Rządy już dawno doszły do wniosku, że w pojedynkę ze zwalczaniem tych zjawisk sobie nie poradzą i w 1989 roku powołały Financial Action Task Force (FATF), organ służący do określenia standardów i wspierania wprowadzania środków prawnych, regulacyjnych i operacyjnych mających zapobiegać ML i TF. Zespół wydaje rekomendacje, które rzecz jasna dotyczą głównie instytucji finansowych.

Sytuacja zmieniła się radykalnie po 11 września 2001 r., kiedy okazało się, że dotychczasowe prawo i działania operacyjne zawierają liczne luki. USA wydały krytykowany za naruszanie praw obywatelskich Patriot Act, którego część trzecia nakładała na instytucje finansowe m.in. obowiązek identyfikacji rzeczywistego beneficjenta transakcji oraz właściciela rachunku w banku zagranicznym.

FATF po 2001 roku znowelizował swoje dziewięć wiążących rekomendacji wprowadzanych do prawa w wielu krajach. Ostatnia nowelizacja z 2012 roku wprowadza między innymi obowiązek podejścia opartego na analizie ryzyka, metody oceny ryzyka kontrahenta, zalecenia dotyczące współpracy międzynarodowej oraz właśnie zasady identyfikacji rzeczywistego beneficjenta transakcji. Kryzys finansowy wyczulił natomiast rządy na takie zjawiska, jak unikanie opodatkowania czy wyłudzenia podatków.

W 2015 roku Parlament Europejski w duchu zaostrzenia przepisów mających zapobiegać wykorzystywaniu systemu finansowego do działalności przestępczej oraz poszerzenia możliwości dostępu władzom do danych o transakcjach uchwalił nowelizację unijnej dyrektywy. Podstawy prawne zatem są, standardy i reguły operacyjne też. Pytanie brzmi, jak sektor finansowy w Unii radzi sobie z ich stosowaniem.

Tym bardziej, że jest ono istotne z trzech powodów. Po pierwsze, w 2014 roku powstał na terenach Iraku i Syrii samozwańczy kalifat ISIS, zwany Państwem Islamskim, który stał się ośrodkiem zdobywania zasobów i finansowania akcji terrorystycznych na całym świecie. Po drugie, od 2015 roku Europa stała się jednym z głównych celów ataku grup terrorystycznych. Po trzecie wreszcie, dane pokazują, że USA znacznie lepiej sobie radzą ze ściganiem instytucji finansowych (w tym także europejskich), które nie stosują się do prawa, czyli nie są compliant.

W USA w ciągu ostatnich kilku lat kilkanaście instytucji finansowych zapłaciło kary w wysokości od setek milionów do kilku miliardów dolarów za pranie brudnych pieniędzy lub łamanie sankcji. Rekordowa (8,9 mld dolarów) kara została wymierzona w 2015 roku francuskiemu bankowi BNP Paribas za złamanie sankcji nałożonych przez USA i społeczność międzynarodową na Sudan, Kubę i Iran.

Ostatnio kwotą 586 mln dolarów została ukarana znana firma dokonująca międzynarodowych transferów pieniężnych Western Union, a karą 630 mln dolarów Deutsche Bank za umożliwienie wyprania rosyjskim mafiosom ok. 10 mld dolarów w Londynie i w Nowym Jorku dzięki tzw. giełdowym transakcjom lustrzanym.

Wspólna opinia EBA, ESMA i EIOPA, obejmująca m.in. sektory bankowy, ubezpieczeniowy, zarządzania aktywami, usług płatniczych, stwierdza, że europejskie instytucje mają problemy w „kluczowych obszarach”. Chodzi o zrozumienie ryzyka związanego z ML i TF, na które są narażone, oraz skutecznego wprowadzania polityki należytej staranności, a także komunikowania jej klientom. Brak im też wiedzy, jak identyfikować źródła zagrożeń oraz zapobiegać finansowaniu terroryzmu. Używane systemy AML/CFT są niejednokrotnie nieefektywne, co zwiększa ryzyko nadużyć ze strony przestępców.

Agencje zwracają uwagę na brak wspólnego europejskiego podejścia do gromadzenia danych pochodzących z inspekcji nadzorczych w instytucjach finansowych oraz z ich ustaleń, wyników i zaleceń. Z kolei dla instytucji finansowych niedostępne są na ogół dane agencji rządowych na temat podejrzanych o terroryzm.

Instytucje finansowe korzystają także ze znacznych różnic w podejściu europejskich państw do regulacji i nadzoru AML/CFT, dzięki czemu starają się o zezwolenia tam, gdzie są one mniej wymagające, a następnie „paszportują” usługi do innych państw.

Agencje zapytały też instytucje odpowiedzialne w państwach Unii za nadzór AML/CFT o to, jak oceniają compliance podlegających im podmiotów. Stwierdziły one, że firmy finansowe wskazują problemy z „ogólnym poziomem zgodności”. Nadzorcy w kilku państwa ocenili sektor bankowy „dobrze” lub „bardzo dobrze”, a w kilku innych – „słabo”. Najgorzej wypadli dostawcy usług płatniczych i wystawcy pieniądza elektronicznego.

„Czynniki te, jeśli nie zostaną zaadresowane, spowodują ryzyko zmniejszenia odporności Europy na przestępczość związaną z praniem brudnych pieniędzy i finansowaniem terroryzmu” – napisały w konkluzji opinii agencje.

>>Badanie i raport instytucji nadzoru finansowego (EBA, ESMA i EIOPA)