Obawy o finanse a krańcowa skłonność do konsumpcji

Kategoria: Trendy gospodarcze

Na niebezpieczeństwa związane z kredytowaniem polskiej gospodarki, w tym zwłaszcza gospodarstw domowych zwrócił uwagę prof. Dariusz Filar w trakcie konferencji zorganizowanej przez Krajowy Rejestr Długów. Obserwator Finansowy był partnerem medialnym tej konferencji. Poniżej uwagi prof. Dariusza Filara.

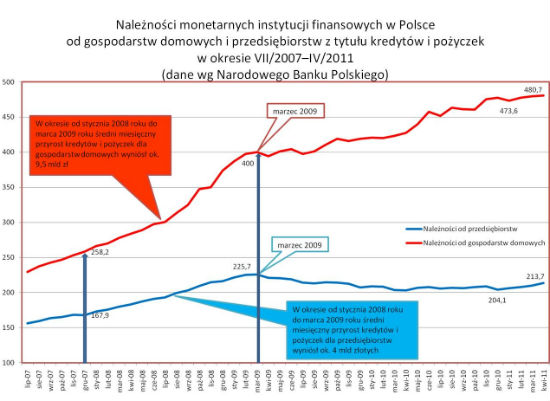

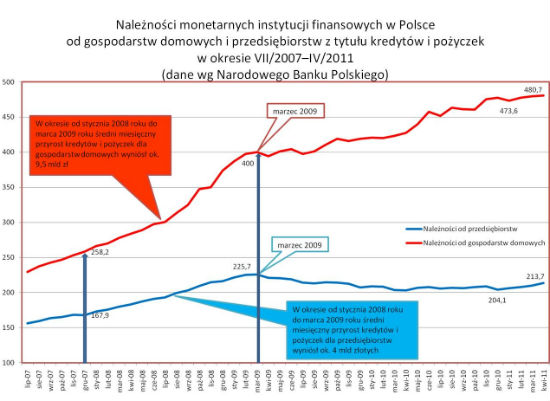

Punktem wyjścia w ocenie portfeli kredytowych jest rok 2007. Latem tego roku zaczęły docierać pierwsze sygnały o tym, że coś złego dzieje się na rynku kredytów hipotecznych w USA. Tymczasem w Polsce – co widać na wykresie – kredyt dla przedsiębiorstw i dla gospodarstw domowych nadal bardzo dynamicznie wspinał się do góry. Do marca 2009 r. gospodarstwa domowe zaciągnęły jeszcze kredyty o wartości 150 mld złotych, czyli 9,5 mld złotych średnio w miesiącu. Wartość kredytów zaciągniętych przez przedsiębiorstwa wzrosła w tym czasie o niespełna 70 mld złotych, czyli średnio o 4 mld złotych w miesiącu.

Po upadku banku Lehman Brothers we wrześniu 2008 r. kredyty były nadal zaciągane niemal w tym samym tempie jak przed jego bankructwem. Akcja kredytowa trwała siłą bezwładności jeszcze pół roku.

Najciekawsze jest to, co stało się potem. Otóż jeśli chodzi o kredyt dla przedsiębiorstw w marcu 2009 r. nastąpiło przesilenie. Akcja kredytowa zmalała, ale potem ustabilizowała się i sytuacja ta trwa właściwie do dzisiaj. Można zastanawiać się, czy wynikało to bardziej z decyzji banków, czy raczej z decyzji przedsiębiorstw, ale kredyt dla firm wyhamował. Ja skłaniam się ku poglądowi, że w niepewnej sytuacji makroekonomicznej sami kredytobiorcy woleli ograniczyć uzależnienie od kredytu.

Jeśli spadek wartości zaciąganych kredytów wynikł z decyzji przedsiębiorstw, banki musiały poszukać dla siebie jakiegoś innego obszaru działalności. Na wykresie widać co zrobiły. Po kilkumiesięcznym okresie zawahania, od lata 2009 r. nastąpił z powrotem bardzo wyraźny wzrost liczby udzielanych kredytów, który doprowadził nas do ponad 480 miliardów złotych kredytu udzielonego gospodarstwom domowym na koniec kwietnia 2011 roku.

Przyglądając się działaniom banków dotyczących oprocentowania kredytu wobec klientów indywidualnych można odnieść wrażenie, że przestraszyły się one nieco skutków obranej w 2009 strategii, że teraz „zarabiamy na kredytach dla gospodarstw domowych”. Banki wolą w związku z tym ponownie bardziej otworzyć się ku przedsiębiorstwom. Wskazuje na to statystyka akcji kredytowej w przypadku przedsiębiorstw. Od grudnia 2010 r. do marca 2011 r. wzrosła ona o 9 mld zł, ale w samym tylko kwietniu 2011 r. o 4 mld złotych. Być może więc jesteśmy w okresie kolejnego przesilenia na rynku kredytów.

Niebezpieczna kumulacja

Występujący w Polsce przechył w kredytowaniu gospodarki w stronę sektora gospodarstwa domowych potwierdzają dane europejskie. Najbardziej obciążone kredytem w relacji do PKB są gospodarstwa domowe w Irlandii, Hiszpanii i Portugalii. Są to jednocześnie kraje, które mają największe kłopoty fiskalne. Nastąpiło tam połączenie zadłużenia państwa i zadłużenia podmiotów aktywnych w gospodarce, co moim zdaniem jest bardzo niebezpieczną kumulacją. W Polsce relacja zadłużenia przedsiębiorstw do PKB wynosi mniej niż 20 proc. i jest jedną z najniższych w Europie. W przypadku gospodarstw domowych relacja ta przekracza 30 proc., co potwierdza przechył akcji kredytowej w stronę gospodarstw domowych. Gospodarstwa domowe we Włoszech, na Węgrzech, w Belgii, czy w Czechach są w relacji do PKB mniej zadłużone niż w Polsce.

Warto też zwrócić uwagę na relacje między kredytami mieszkaniowymi a konsumpcyjnymi w ramach łącznej puli kredytów dla gospodarstw domowych. W Unii Europejskiej średnio około 85 proc. kredytów to kredyty na cele mieszkaniowe. W Irlandii ich udział przekracza 70 proc. W Polsce udział kredytów mieszkaniowych przekracza 60 proc., co oznacza, że prawie 40 proc. zadłużenia to kredyt konsumpcyjny. Można więc mówić o przechyle struktury kredytów w Polsce nie tylko w stronę gospodarstwa domowych, ale w ramach tych ostatnich w stronę kredytów konsumpcyjnych.

Znamienne są na tym tle dane Komisji Nadzoru Finansowego o należnościach przeterminowanych powyżej 30 dni od sektora niefinansowego. Na koniec I kwartału 2011 r. wynosiły one 53,4 mld złotych. Raport UKNF o sytuacji banków w 2010 r. o kredytach zagrożonych wskazuje, że szczególne pogorszenie nastąpiło w przypadku kredytów konsumpcyjnych. W tej grupie udział kredytów zagrożonych wzrósł z 13,0 do 17,3 proc. Kredyty konsumpcyjne cechują się także najniższą spłacalnością. W przypadku przedsiębiorstw sytuacja jest w miarę stabilna.

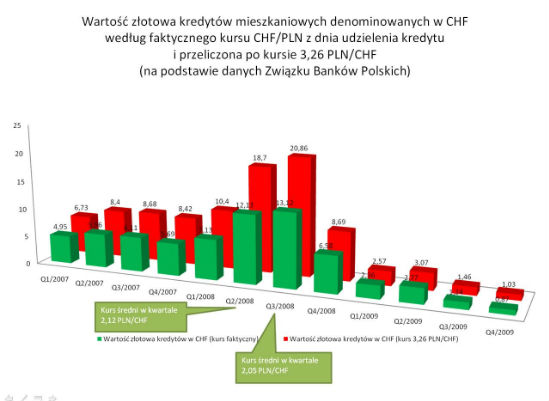

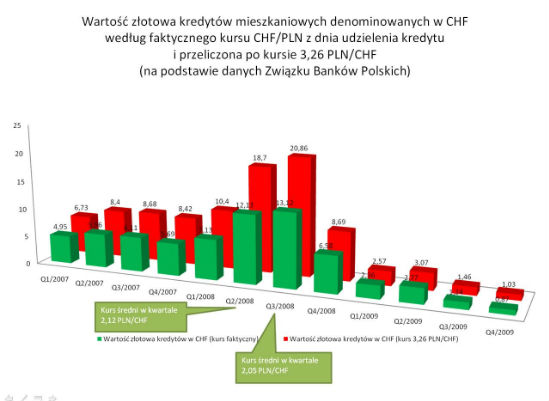

Warto przyjrzeć się najbardziej dyskutowanej obecnie kwestii nadmiernego udziału kredytów walutowych zaciągniętych przez gospodarstwa domowe. Ciekawe są tu dane Związku Banków Polskich, który podjął się policzenia wartości ciężaru w złotych kredytów mieszkaniowych denominowanych we frankach szwajcarskich przy przyjęciu obecnego kursu franka (3,26 PLN/CHF), a nie z czasu udzielania kredytu. Uderzające jest co się stało w pierwszych trzech kwartałach 2008 roku.

Był to okres niefundamentalnej aprecjacji złotego. I stało się to, co stać się nie powinno po stronie klientów i banków. Klienci masowo zaczęli zaciągać kredyty hipoteczne: 7 mld złotych w I kwartale 2008 r., 12 mld złotych w II kwartale, 13 mld złotych – w III kwartale. W tym czasie, w II kwartale kurs franka wynosił 2,12 zł, w III kwartale – tylko 2,05 złotego. Dziś kurs ten wynosi 3,26 złotych.

W efekcie ciężar kredytów z 7 mld złotych w I kwartale 2008 roku wzrósł do 10 mld zł. Ci, którzy zaciągnęli 12 mld złotych kredytu mają do spłacenia 19 mld złotych, a z 13 mld złotych w III kwartale zrobiło się 21 mld złotych długu. Nie ma żadnej gwarancji, że skumulowany ciężar kredytów zaciągniętych w 2008 r., w roku w którym w świecie już było widać kryzys, nie stanie się problemem nie tylko dla klientów, ale także dla banków.

Na tym tle warto zwrócić uwagę na analizę zrobioną przez Adama Topińskiego w należących do Biura Informacji Kredytowej „Kredyt Trendach”. Otóż zwrócił on uwagę na grupę kredytobiorców, którzy mają więcej niż 10 zobowiązań i przynajmniej jedno z nich przestali właśnie obsługiwać. Grupa ta pod koniec IV kwartału 2010 r. miała blisko 18 mld złotych zobowiązań, ale wartość obciążeń takich, którzy właśnie przestali je regulować, sięga 10 mld złotych.

Pora na wnioski:

– Wskaźniki zadłużenia polskich gospodarstw domowych i przedsiębiorstw w relacji do PKB są niższe od średnich wskaźników Unii Europejskiej i w tym sensie nie wskazują na przekredytowanie gospodarki.

– W strukturze polskiego zadłużenia wyraźniej jednak niż w UE widoczna jest dzisiaj dominacja kredytu dla gospodarstw domowych nad kredytem dla przedsiębiorstw (w UE w przybliżeniu relacja wynosi 3:2,5, podczas gdy w Polsce – 3:2).

– Z kolei w ramach kredytu dla gospodarstw domowych znacznie silniej niż średnio w UE reprezentowany jest w Polsce kredyt konsumpcyjny (w UE na jednostkę kredytu konsumpcyjnego przypada prawie 6 jednostek kredytu mieszkaniowego, podczas gdy w Polsce analogiczna proporcja w przybliżeniu wynosi 1:1,5).

– W obszarze kredytu konsumpcyjnego można więc mówić o pewnych przejawach przekredytowania, tym bardziej, że istnieje znaczna grupa kredytobiorców (ponad 100 tys. osób), którzy posiadają ponad 10 zobowiązań i w znacznej części (ok. 80 tys. osób) co najmniej częściowo przestali sobie radzić z ich obsługą.

– Odrębny aspekt swoistego przekredytowania stanowi grupa ok. 100 tys. gospodarstw domowych, które zaciągnęły kredyt mieszkaniowy w walutach obcych w okresie nadzwyczajnej aprecjacji złotego w dwóch środkowych kwartałach 2008 roku (II i III kwartał) i obecnie obciążone są zobowiązaniami o ok. 50-60 proc. wyższymi niż w momencie zaciągania kredytu.

– Nie można wykluczyć, że dwie grupy (gospodarstwa domowe z dużą liczbą zobowiązań i gospodarstwa domowe, które zaciągały kredyty walutowe w 2008 roku) do pewnego stopnia nakładają się na siebie.

Not. K.B.

Konferencję „Przekredytowanie w Polsce – fakt, czy nadmierna obawa?” zorganizował Krajowy Rejestr Długów 9 czerwca w Warszawie. Obserwator Finansowy był partnerem medialnym tej konferencji.