Banki pod presją fintechów

Kategoria: Trendy gospodarcze

W przeciwieństwie do dwóch poprzednich, trzeci program pomocy gospodarczej dla Grecji odniósł względny sukces. Od 2015 roku Grecja realizuje większość warunków związanych z pożyczkami. Ponownie notowana jest budżetowa nadwyżka na saldzie pierwotnym, a gospodarka grecka znowu rośnie. Zarówno rząd, jak i jego publiczni wierzyciele mają nadzieję, że pozwoli to Grecji powrócić do finansowania na rynku prywatnym w drugiej połowie tego roku.

Zanim to się jednak stanie, Grecja potrzebuje dalszej redukcji zadłużenia u wierzycieli publicznych. Eurogrupa zasadniczo potwierdziła ten fakt i zasugerowała szereg potencjalnych działań na rzecz umorzenia długów. Obejmowałyby one:

W swoich raportach Komisja Europejska (2018) i MFW (2017) zgadzają się, że Grecja nie jest w stanie obsługiwać swojego zadłużenia. Tego samego zdania jest wielu ekonomistów. Kwestią sporną pozostaje, jak duża powinna być redukcja zadłużenia i jak należy ją przeprowadzić. Oto pytania, które poruszamy w nowym raporcie opublikowanym w serii CEPR Policy Insight

Trzy główne wnioski:

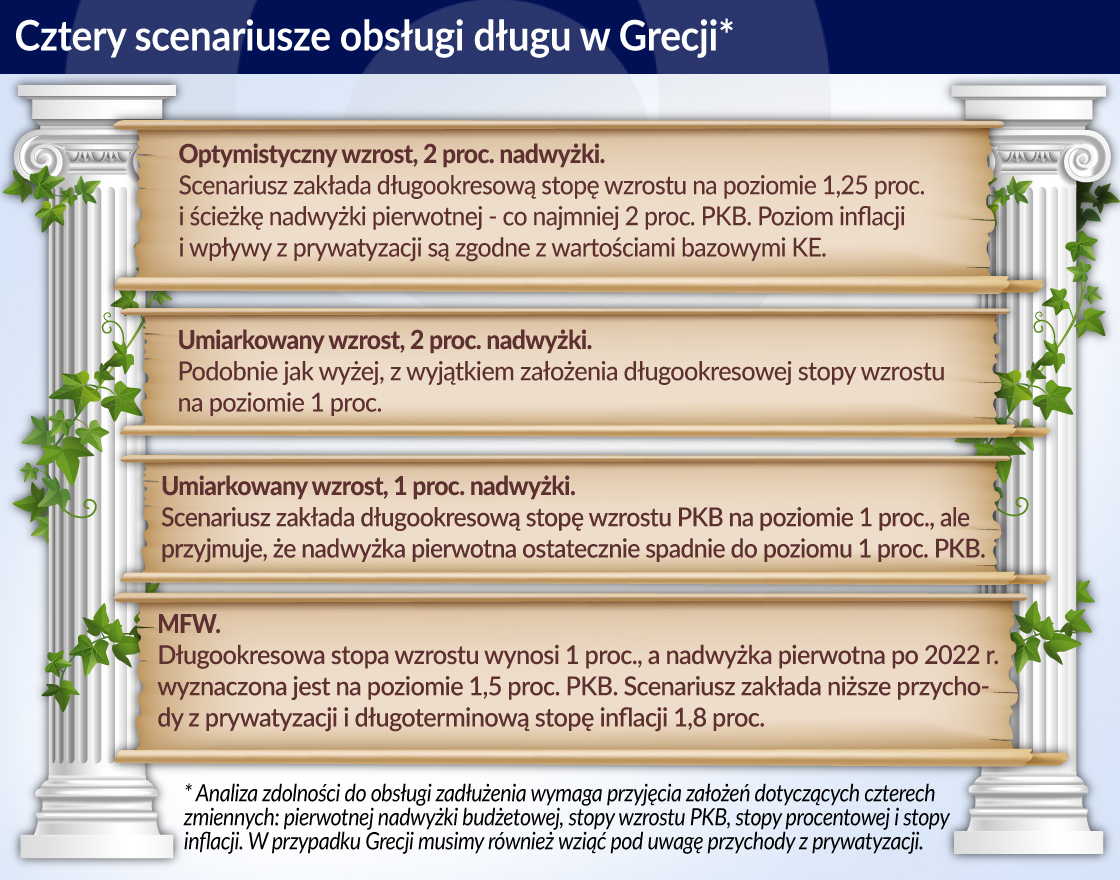

Analiza zdolności do obsługi zadłużenia wymaga przyjęcia założeń dotyczących ścieżki czterech zmiennych: pierwotnej nadwyżki budżetowej, stopy wzrostu PKB, stopy procentowej i stopy inflacji. W przypadku Grecji musimy również wziąć pod uwagę przychody z prywatyzacji.

Chociaż rozważamy różne założenia, skupiamy się na czterech scenariuszach:

We wszystkich przypadkach podążamy za Komisją Europejską, przyjmując regułę stopy procentowej opartą na propozycji Laubacha z 2009 r., w której prywatni kredytodawcy naliczają premię za ryzyko w wysokości 3 punktów bazowych ( tj. 0,03 proc.) za każdy dodatkowy 1 procent przekroczenia granicy zadłużenia publicznego w wysokości 60 proc. PKB.

W oparciu o poziomy zadłużenia pod koniec 2017 roku oznacza to spread w wysokości 380 punktów bazowych (rzeczywisty spread Grecji na dziesięcioletnich obligacjach rządowych na początku marca 2018 roku wynosił około 355 punktów bazowych). Następnie przeprowadzamy symulacje Monte Carlo z wyraźnym uwzględnieniem niepewności.

Uznajemy, że zadłużenie jest stabilne (państwo posiada zdolność do jego obsługi), jeżeli wskaźnik zadłużenia maleje, a potrzeby finansowania brutto nigdy nie przekraczają 20 procent PKB w okresie 2019-2060 – są to takie same kryteria, jak te stosowane przez Eurogrupę.

Potwierdzamy, że w obecnym stanie rzeczy zadłużenie nie jest stabilne w żadnym z czterech scenariuszy. Jednym z powodów jest fakt, że obsługa zadłużenia wymaga intensywnego wykorzystania finansowania rynkowego w czasie, gdy zarówno poziom zadłużenia jak i spready kredytodawców prywatnych są wciąż wysokie. Następnie analizujemy cztery opcje redukcji zadłużenia. Pierwszą z nich jest pakiet, który zaproponowała Eurogrupa, a trzy kolejne stanowią eksplorację dodatkowych pomysłów.

Nawet pełen zestaw „średnioterminowych” środków redukcji zadłużenia czyni zadłużenie stabilnym tylko w scenariuszach, które zakładają, że Grecja utrzyma pierwotną nadwyżkę budżetową na poziomie 2 procent lub wyższym przez ponad 40 lat. Występowanie tak dużych nadwyżek na przestrzeni tak długich okresów czasu jest niezwykle rzadkie. Przy nieco mniej ekstremalnych, ale wciąż ambitnych założeniach, greckie zadłużenie ponownie nie jest stabilne.

Chociaż pełne zastosowanie środków rozważanych przez Eurogrupę nie przywróciłoby Grecji zdolności do obsługi długu, to przez 15 lat lub dłużej krajowe potrzeby w zakresie finansowania brutto byłyby możliwe do zrealizowania.

Nie oznacza to jednak, że decyzja w sprawie dalszego umorzenia długów może zostać odroczona. W tym okresie oficjalne zadłużenie o bardzo niskim oprocentowaniu byłoby w coraz większym stopniu zastępowane długami prywatnymi o krótszych terminach zapadalności i znacznie wyższym oprocentowaniu, co z czasem zwiększałoby koszty rolowania długu i zapotrzebowanie na finansowanie brutto. Każda przyszła operacja redukcji długów musiałaby albo uwzględniać restrukturyzację tych długów, albo zaakceptować o wiele głębsze umorzenie zadłużenia publicznego – czyli faktycznie wykorzystanie publicznych pieniędzy do pokrycia strat prywatnych wierzycieli – niż byłoby wymagane, gdyby działanie na rzecz zrównoważenia zadłużenia Grecji zostało podjęte już teraz.

Opcja I. Redukcja wartości nominalnej zadłużenia i zachęty

Opcja ta łączy redukcję wartości nominalnej zadłużenia z zachętami dla obecnych i przyszłych rządów greckich do uzyskiwania nadwyżek pierwotnych.

Zachęty obejmują „marchewkę” (powiązanie lepszych wyników w zakresie budżetu pierwotnego z redukcją wartości nominalnej zadłużenia) i „kij” (reguła wycofania pomocy w przypadku słabszych wyników). Za każde dodatkowe euro ponad uzgodnioną minimalną nadwyżkę pierwotną – na przykład 1,5 proc., którą to ścieżkę MFW uznaje za realistyczną – wierzyciele zapewnią dodatkowe euro w redukcji zadłużenia, do pewnego uzgodnionego maksimum.

Ten rodzaj warunkowego umorzenia wartości nominalnej zadłużenia byłby zgodny z prawodawstwem Unii Europejskiej. W dodatku prawnym do sprawozdania argumentujemy, że w oparciu o decyzję Trybunału Sprawiedliwości UE w sprawie Pringle, klauzulę dotyczącą wyłączenia wzajemnej pomocy („no-bail-out”) traktatu lizbońskiego należy rozumieć jako dopuszczającą pewne formy pomocy finansowej – niezależnie od zastosowanego instrumentu.

Plan tego rodzaju, nawet jeśli byłby wdrożony na ograniczony okres (na przykład na lata 2023-2037), mógłby zapewnić stabilność zadłużenia we wszystkich scenariuszach. Wielkość redukcji wartości nominalnej zadłużenia, która byłaby wymagana, jest dość skromna i wynosi około 9 procent PKB, częściowo ze względu na lepsze wyniki fiskalne, które wywołuje.

Opcja II. Dalsze finansowanie z Europejskiego Mechanizmu Stabilności

Opcja ta łączy pełen zestaw środków rozważanych przez Eurogrupę z dalszym finansowaniem z Europejskiego Mechanizmu Stabilności.

Poprawia to dynamikę zadłużenia poprzez unikanie pożyczania pieniędzy z sektora prywatnego w czasie, gdy jest to nadal bardzo drogie. Prawdopodobnie jednak wymagany byłby bardzo długi okres korzystania z finansowania z ESM. Oznaczałoby to nie tylko udzielanie pożyczek, ale także wypełnianie trudnych warunków przez długi czas. Opcja ta oznaczałaby również znaczny wzrost całkowitej ekspozycji europejskiego sektora publicznego na zadłużenie Grecji.

Nasza analiza sugeruje, że nawet wydłużenie programów ESM o dodatkowe 20 lat, w połączeniu z wydłużeniem terminów zapadalności i odroczeniem odsetek wobec Europejskiego Instrumentu Stabilności Finansowej może nie wystarczyć.

Jeżeli wierzyciele Grecji nie będą w niedalekiej przyszłości chętni lub nie będą zdolni do zaakceptowania dodatkowego umorzenia długów (ponad środki już rozważane), opcja II zapewniałaby odpowiedzialne podejście do działań na rzecz umorzenia. Byłaby korzystniejsza od opcji zakończenia dostępu Grecji do finansowania publicznego w 2018 roku. A nawet pozwoliłaby ona na utrzymanie możliwości dodatkowego umorzenia zadłużenia w przyszłości bez konieczności spłaty lub restrukturyzacji kosztownych długów prywatnych, które w przeciwnym wypadku narosłyby w międzyczasie.

Opcja III. Zastosowanie środków Eurogrupy do szerszej bazy zadłużenia

W tej opcji środki, które Eurogrupa rozważa dla Europejskiego Instrumentu Stabilności Finansowej – przedłużenie terminów zapadalności i odroczenie odsetek – zostałyby zastosowane do szerszej bazy zadłużenia.

Dotyczyłyby nie tylko pożyczek z Europejskiego Instrumentu Stabilności Finansowej, ale również do pożyczek dwustronnych w ramach Instrumentu Pożyczkowego dla Grecji (Greek Loan Facility) z 2010 roku (były to bilateralne pożyczki od państw strefy euro udzielone tuż przed utworzeniem Europejskiego Instrumentu Stabilności Finansowej).

Spłaty pożyczek udzielonych w ramach Instrumentu Pożyczkowego dla Grecji są silnie skoncentrowane w początkowym okresie i relatywnie kosztowne pod względem oprocentowania. Mogłyby one zostać zrestrukturyzowane w czterech wymiarach – późniejsze rozpoczęcie spłat, dłuższe terminy zapadalności, odroczenie odsetek i redukcja spreadu kredytowego – bez konieczności redukcji wartości nominalnej zadłużenia.

Nasza analiza pokazuje, że nawet takie działanie samo w sobie może nie być wystarczające, aby przywrócić możliwość obsługi zadłużenia przez Grecję. Konieczne byłoby zatem połączenie tego działania z jedną z dwóch pozostałych opcji (lub z oboma). W szczególności połączenie opcji II i III wystarczyłoby do przywrócenia zdolności Grecji do obsługi swojego zadłużenia. Wymagałoby to jednak bardzo dużego wzrostu całkowitej ekspozycji europejskiego sektora publicznego na zadłużenie Grecji, a spłaty trwałyby do końca obecnego stulecia, a być może nawet dłużej.

Plan dostosowań i redukcji zadłużenia dla Grecji powinien opierać się na realistycznych założeniach. Powinien on zapewniać Grecji wyraźne zachęty motywujące do realizacji programu. Jak dotąd plany nakreślone przez europejski sektor publiczny nie spełniają obu tych wymagań.

Zbadaliśmy zatem trzy sposoby na rozszerzenie pakietu średniookresowej redukcji zadłużenia zaproponowanego przez Eurogrupę. Opcja I polega na dodaniu warunkowej redukcji wartości nominalnej zadłużenia, oferując umorzenie zadłużenia w zamian za zapewnienie długoterminowej dyscypliny fiskalnej. Opcja II zastąpiłaby kosztowne finansowanie rynkowe stosunkowo tanim finansowaniem z Europejskiego Mechanizmu Stabilności. Opcja III oznaczałaby zastosowanie środków proponowanych przez Eurogrupę nie tylko do pożyczek z Europejskiego Instrumentu Stabilności Finansowej, ale również do pożyczek bilateralnych udzielonych w ramach Instrumentu Pożyczkowego dla Grecji z 2010 roku.

Główny wynik naszych analiz jest taki, że chociaż wszystkie trzy opcje mogą się przyczynić do rozwiązania problemu, tylko Opcja I może być zastosowana samodzielnie. Opcje II i III zastosowane łącznie mogą zapewnić wystarczającą redukcję zadłużenia, ale nastąpiłoby to kosztem przesunięcia ciężaru spłaty na przyszłe pokolenia. Każdy pakiet redukcji zadłużenia dla Grecji, który miałby tego uniknąć, będzie musiał uwzględniać jakiś stopień redukcji nominalnej wartości zadłużenia.

Barry Eichengreen jest profesorem ekonomii i nauk politycznych na Uniwersytecie Kalifornijskim w Berkeley, były doradca w MFW.

Emilios Avgouleas jest szefem Katedry Międzynarodowego Prawa Bankowego i Finansów na Uniwersytecie Edynburskim.

Miguel Poiares Maduro jest dyrektorem School of Transnational Governance we Florencji.

Ugo Panizza – profesor ekonomii i szef Katedry Picteta w Graduate Institute w Genewie.

Richard Portes – jest profesorem ekonomii w London Business School.

Beatrice Weder di Mauro – zasłużony pracownik naukowy w Emerging Markets Institute, INSEAD-Singapore oraz profesor polityki gospodarczej i makroekonomii międzynarodowej na Uniwersytecie Gutenberga w Moguncji.

Charles Wyplosz jest profesorem ekonomii międzynarodowej w Graduate Institute w Genewie; Dyrektor International Centre for Money and Banking Studies; Pracownik naukowy CEPR.

Jeromin Zettelmeyer – starszy pracownik naukowy w Peterson Institute for International Economics.

Artykuł po raz pierwszy ukazał się w VoxEU.org (tam dostępna jest pełna bibliografia). Tłumaczenie i publikacja za zgodą wydawcy.