Polityka monetarna przy bardzo niskich stopach procentowych

Kategoria: VoxEU

Wspólny Komitet trzech europejskich agencji (European Insurance and Occupational Pension Authority EIOPA, European Banking Authority EBA oraz European Securities and Markets Aurhority ESMA) w sierpniowym raporcie Risks and Vulnerabilities in the EU Financial System podjął próbę rozebrania na czynniki pierwsze źródeł ryzyka dla stabilności systemu finansowego w Europie oraz kanałów transmisji płynących z nich zagrożeń.

Aktualnie są dwie główne przyczyny, z których wynikają zjawiska powodujące narastanie ryzyka: środowisko niskich stóp procentowych oraz wzrost wzajemnych powiązań w sektorze finansowym. Utrzymują się one wprawdzie od dłuższego już czasu i są pochodną kryzysu finansowego zapoczątkowanego w 2007 roku, ale wciąż ujawniają się nowe skutki. Kolejne badania i interpretacje zachowań rynków przybliżają ich identyfikację.

Środowisko niskich stóp powoduje, że instytucje finansowe stoją w obliczu spadku rentowności. Wynik odsetkowy europejskich banków w I kwartale 2016 roku spadł o 5,7 proc. rok do roku i o 5,5 proc. licząc kwartał do kwartału. Marża odsetkowa netto spadła z 1,59 pkt proc. na koniec zeszłego roku do 1,50 pkt proc. na koniec I kwartału. Konkurencja spoza tradycyjnego sektora finansowego powoduje, że banki mają niewielkie możliwości powetowania sobie tych ubytków poprzez podwyżki opłat i prowizji.

Podobnie jak banki, firmy ubezpieczeniowe i fundusze emerytalne są skazane na niskie stopy zwrotu. Niskie stopy zwrotu nie tylko osłabią zyski, ale w efekcie mogą zagrozić pokryciu marginesu wypłacalności, a to może powodować konieczność podnoszenia składek, zwłaszcza w ubezpieczeniach majątkowych.

W coraz trudniejszej sytuacji są także fundusze emerytalne, których większość (75 proc. w Europie) oferuje plany oszczędnościowe z gwarantowaną wysokością wypłaty. Ta obliczana jest ona na podstawie zdefiniowanej z góry formuły przyjmującej pewne parametry rentowności. Jeśli rentowności nie będzie, niewykluczone, że gwarancje wypłat będą na dłuższą metę nie do utrzymania.

Kolejnym efektem niskich stóp jest wzrost wyceny aktywów finansowych. Pogłębiany jest on przez programy łagodzenia ilościowego prowadzone przez banki centralne. Aktywa, takie choćby jak dług korporacyjny, są wyceniane wysoko, pomimo bardzo słabego wzrostu gospodarczego i obaw o to, że strukturalny potencjał wzrostu w przyszłości jest także niewielki, choćby w związku z czynnikami demograficznymi. Gdyby pojawiło się zagrożenie recesją, ceny aktywów mogłyby gwałtownie spaść. z bąbli schodziłoby powietrze.

Okres przed i po referendum brytyjskim pokazał już jak materializują się ryzyka związane z nadmiernymi wycenami aktywów. Przykładem były gwałtowana przecena akcji banków i spółek ubezpieczeniowych oraz jednostek funduszy nieruchomości po referendum.

Kolejny efekt środowiska niskich stóp to pogoń za atrakcyjniejszymi stopami zwrotu.

Fundusze inwestycyjne i zarządzający aktywami zwracają się ku bardziej ryzykownym strategiom inwestycyjnym. Wyższe wskaźniki rentowności są osiągane na ogół dzięki zakupom aktywów z wyższą premią za ryzyko, o dłuższych terminach zapadalności, mniejszej płynności albo o wyższym ryzyku kredytowym.

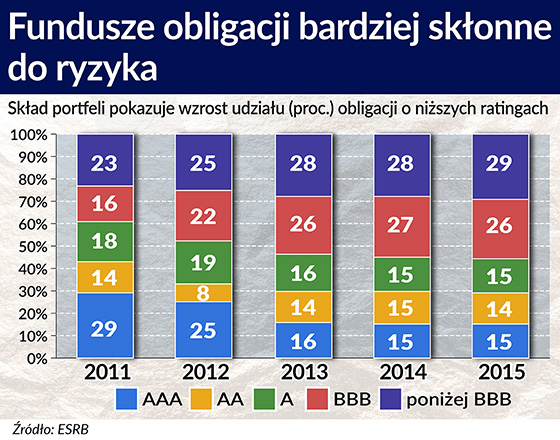

Agencje powołują się na badania Europejskiego Banku Centralnego, które pokazują tendencję banków strefy euro do rozluźniania polityki kredytowej i podejmowania większego ryzyka przy udzielaniu kredytów. Z kolei badania Europejskiej Rady Ryzyka Systemowego (ESRB) dowodzą, że w portfelach funduszy obligacji w ciągu ostatnich lat rośnie udział papierów o niższych ratingach, a maleje tych o wyższych. Skutki takiego zachowania są już powszechnie obserwowane na rynkach finansowych” – napisano w raporcie Komitetu.

Poszukując wyższych stóp zwrotu, fundusze inwestycyjne i firmy zarządzające aktywami kierują inwestycje ku coraz bardziej złożonym produktom, opartych na wielu różnych strategiach inwestycyjnych bądź wielu różnych indeksach. unit-linked i syntezom opartym na indeksach rynkowych. Rośnie popularność strategii inwestowania w private equity, instrumenty absolutnej stopy zwrotu, kredyty pozabankowe, ETF-y oraz wykorzystywanie większej dźwigni dzięki instrumentom pochodnym. Jakie są tego efekty? Duże korelacje w wycenach różnych klas aktywów powodujące ryzyko, że pęknięcie jednego bąbla spowoduje, iż to samo stanie się z pozostałymi.

Równocześnie umacniają się wzajemne powiązania banków, ubezpieczycieli i funduszy emerytalnych z innymi podmiotami spoza tych sektorów, czyli z obszaru „bankowości cienia”. Ten obszar wciąż rośnie, a w ten sposób ryzyka się intensyfikują. Aktywa sektora funduszy inwestycyjnych, funduszy rynku pieniężnego, wehikułów sekurytyzacyjnych i innych instytucji pośrednictwa finansowego wzrosły w ubiegłym roku o 7,5 proc., osiągając wartość bez mała 28 bilionów euro, czyli więcej niż suma bilansowa europejskich banków. Zwiększyły się także międzysektorowe ekspozycje.

Wzajemnych powiązań nie można sprowadzić jedynie do wzajemnych ekspozycji. Polegają także na inwestycjach w te same klasy aktywów, w oparciu o te same benchmarki, co upodabnia stopy zwrotu i wzmacnia jeszcze bardziej korelację miedzy klasami aktywów. Skoro wzorce inwestycyjne są podobne, to analogiczne mogą być wzorce wychodzenia z inwestycji. Z punktu widzenia inwestora powoduje to, że bez względu na to, w co inwestuje, w gruncie rzeczy inwestuje w podobny profil ryzyka, a instytucje inwestycyjne nie zapewniają jego dywersyfikacji.

Trzeci rodzaj powiązań wynika z relacji strukturalnych. Dominującymi spółkami w przypadku większości firm inwestycyjnych są banki i spółki ubezpieczeniowe. W kilku krajach Unii pięć największych takich instytucji kontroluje ponad połowę lokalnego rynku. Powiązania te prowadzą do większej koncentracji rynku, umożliwiają krzyżowe subsydiowanie, zagrażają efektem domina czy też materializacją ryzyk związanych z systemami IT w grupie.