Generatywna sztuczna inteligencja a wzrost gospodarczy

Kategoria: Trendy gospodarcze

(CC By ND Simon Blackley)

Aż 2,5 mln mieszkań i domów w Polsce należy do osób w wieku przynajmniej 65 lat – wynika z szacunków opartych na danych Eurostatu za 2013 rok. Potencjalnie niemal wszystkie te nieruchomości mogłyby stać się zabezpieczeniem dla odwróconego kredytu hipotecznego, bo jedynie promil z nich ma obciążoną hipotekę. Odwrócony kredyt hipoteczny to popularny w wielu krajach produkt finansowy. Dzięki nowo uchwalonej ustawie od 15 grudnia będą go w końcu mogły oferować także polskie banki.

Na czym ten kredyt polega? Właściciel nieruchomości (najczęściej osoba starsza, w ustawie nie określono jednak minimalnego wieku) uwalnia część płynności zamrożonej w nieruchomości w zamian za to, że bank będzie mógł przejąć prawa do nieruchomości po jej śmierci. Beneficjent może otrzymać z banku jednorazową wypłatę lub zagwarantować sobie comiesięczne wpływy przez z góry określony czas (np. 10, 20 czy 30 lat), przy czym nie musi się martwić spłatą swego zabezpieczenia. Osoba korzystająca z takiego produktu pozostaje właścicielem nieruchomości do końca, a bank przejmuje nieruchomość i zaspokaja swoje roszczenia po jej śmierci. Co więcej, spadkobiercy mogą pozwolić bankowi przejąć nieruchomość na poczet spłaty narosłego długu lub w ciągu 12 miesięcy zdecydować o spłacie kredytu i pozostawieniu nieruchomości w rodzinie. Nie dojdzie przy tym do sytuacji, w której dług przewyższający wartość nieruchomości byłby windykowany z majątku spadkobierców. Z drugiej strony jeśli okaże się, że mieszkanie jest warte więcej niż dług, to nadwyżka ze sprzedaży zostanie podzielona między spadkobierców.

Ustawa wprowadza też przepisy, które mają zagwarantować wysoką jakość świadczonych usług. I tak na przykład na 14 dni przed zawarciem umowy bank musi dostarczyć przyszłemu kredytobiorcy zgodny ze standardem formularz z najważniejszymi elementami umowy, która ma zostać podpisana. Z dokumentu tego będzie można się dowiedzieć o kwocie kredytu (wraz z określeniem części wartości nieruchomości, której odpowiada), o jaką można się ubiegać, a także o sposobie ustalania oprocentowania, prowizjach i opłatach. Będą w nim określone także podstawowe prawa i obowiązki stron umowy. Powinna się w nim znaleźć informacja prawie kredytobiorcy do odstąpienia od umowy bez podania przyczyny nawet 30 dni od daty jej podpisania. Będzie też można spłacić w całości lub części odwrócony kredyt.

Rozwiązanie ma plusy i minusy. Do pierwszych można zaliczyć możliwość dziedziczenia, przepisy ułatwiające rozwiązanie umowy i dbające o dobrą informację o korzyściach i kosztach odwróconego kredytu, utrzymywanie prawa własności do nieruchomości przez seniora aż do śmierci. Z drugiej jednak strony należy pamiętać, że korzyści z odwróconego kredytu (w postaci comiesięcznych wypłat) kredytobiorca będzie mógł czerpać tylko przez z góry określony czas.

Jest popyt na tego rodzaju usługi. Problem w tym, że raczej trudno się spodziewać, by od 15 grudnia właściciel nieruchomości faktycznie miał do wyboru liczne oferty odwróconych kredytów hipotecznych. Instytucje finansowe wydają się bowiem sceptyczne w podejściu do nowego produktu – tak przynajmniej wynika z badania przeprowadzonego przez Home Broker. Czytamy w nim, że część banków (Bank Pocztowy, PKO BP i Bank Zachodni WBK) dopiero przymierza się do wyliczeń, czy produkt ten będzie dla nich rentowny i opracowania niezbędnych rozwiązań natury organizacyjnej. Zainteresowania wdrożeniem nie zgłaszają natomiast Bank Millennium, BGŻ i BNP Paribas. Jedynie Bank Polskiej Spółdzielczości zadeklarował konkretną datę, w której może rozpocząć prace nad wdrożeniem. Stanie się to najwcześniej ostatnim kwartale 2015 roku.

Można to zrozumieć, bo produkt ten wymaga stworzenia nowych procedur i całej infrastruktury, która pozwoli go obsługiwać. Trzeba jednak pamiętać, że banki są instytucjami zaufania publicznego, do których część emerytów może się udać, szukając sposobu na trwałe podreperowanie domowego budżetu. Kolejne lata powinny przynieść rosnące zainteresowanie produktami uwalniającymi płynność zamrożoną w nieruchomościach, dążąc do stanu obserwowanego w innych krajach, gdzie odpowiednie regulacje działają od lat.

Na boom na tym rynku raczej przyjdzie jednak poczekać, aż w wiek emerytalny wejdą roczniki, które masowo korzystały z kredytów hipotecznych. Trudno się jednak spodziewać, że odwrócony kredyt będzie bardziej popularny niż ten zwykły.

Nawet w USA, gdzie koncepcja odwróconego kredytu hipotecznego powstała w połowie lat 80. XX w., liczbę umów można dziś szacować na 500–600 tys. (na podstawie danych U.S. Department of Housing and Urban Development, HUD), podczas gdy dane CoreLogic sugerują, że wszystkich kredytów hipotecznych w Stanach było w II połowie 2013 r. około 50 mln (100 razy więcej niż tych odwróconych). Podobnie jest w Europie, gdzie potencjał do podpisywania odwróconych umów kredytowych na nieruchomości wynosi 20 mld dol. rocznie – wynika z szacunków firmy consultingowej Towers Watson. Wartość ta wydaje się wysoka, choć blednie w obliczu hipotecznego zadłużenia Europejczyków na poziomie 8,6 bln dol. (dane Hypostat za 2012 r.).

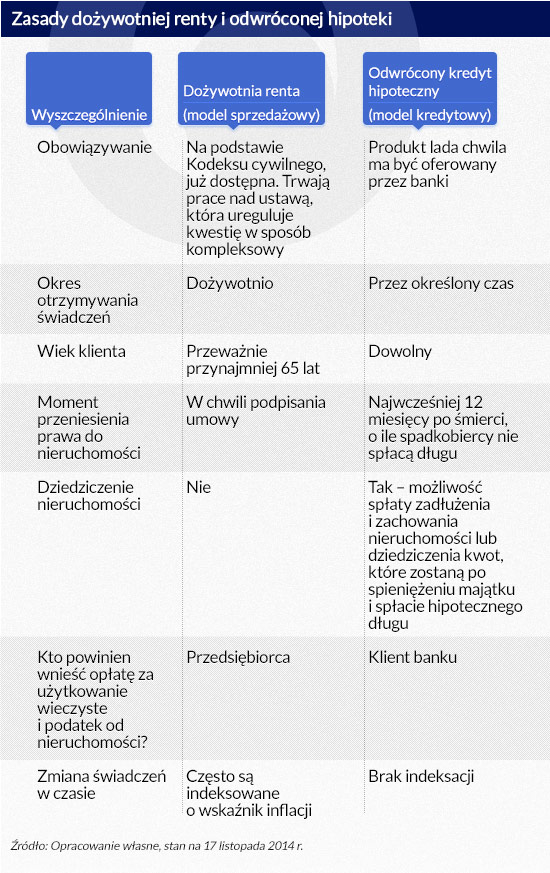

W Polsce popyt jest bez porównania niższy. O jego wielkości może częściowo świadczyć to, że pod koniec 2013 r. Urząd Ochrony Konkurencji i Konsumentów obliczył, że dotychczas podpisano 381 umów o podobnym charakterze. Takie były efekty działań firm, które oferowały i oferują dożywotnią rentę. Produkt ten nazywa się czasami odwróconą hipoteką, ale nie należy jej mylić z odwróconym kredytem hipotecznym.

Jest wiele różnic – szczegółów, ale też kilka kwestii kluczowych. Po pierwsze w przypadku dożywotniej renty własność nieruchomości od razu przy podpisaniu umowy jest przenoszona na firmę, która będzie wypłacała świadczenia. Nie może więc w tym przypadku być mowy o dziedziczeniu, bo emeryt pozbywa się własności nieruchomości w momencie podpisania umowy o rentę. Z drugiej strony atutem jest to, że renta jest wypłacana dożywotnio, a nie przez z góry określony czas.

Ogólne zasady, na których oferowane są dożywotnie renty, reguluje Kodeks cywilny, ale z inicjatywy Ministerstwa Gospodarki prowadzone są prace nad ustawą, która w sposób szczegółowy ureguluje rynek – tak jak w przypadku wchodzącej niebawem w życie ustawy o odwróconym kredycie hipotecznym. Tu też mają się pojawić wymagania, zgodnie z którymi emeryt powinien otrzymać w formie znormalizowanego prospektu informację, na co może liczyć, podpisując umowę. Dokument ten powinien też ułatwiać porównywanie oferty konkurencyjnych firm.

Przyjmując zachowawcze założenie, że od końca 2013 r. liczba umów o dożywotnią rentę wzrosła z 381 do 450 sztuk, oraz zakładając, że wszystkie te nieruchomości byłyby mieszkaniami, wartość portfeli firm oferujących dożywotnią rentę można oszacować na 94 mln zł. Zgodnie bowiem z danymi GUS przeciętna wartość mieszkania, które sprzedano w 2013 r., wynosiła 209 tys. zł.

Potencjał rynku jest o wiele większy. Teoretycznie emeryci są właścicielami 2,5 mln mieszkań, co sugerowałoby wartość rynku na poziomie aż 522 mld zł. W praktyce jednak grono emerytów, którzy byliby skłonni podpisać umowę uniemożliwiającą przekazanie nieruchomości członkom swojej rodziny, jest bardzo ograniczone.

Pewne wyobrażenie o perspektywach rodzimego rynku można uzyskać, biorąc za przykład USA i Wielką Brytanię. Oczywiście mowa o perspektywie długoterminowej. Przyjmijmy dla szacunku rok 2040, kiedy w wieku emerytalnym będzie już pokolenie przyzwyczajone do produktów hipotecznych. Wtedy w Polsce mieszkać będzie ponad 9 mln osób w wieku przynajmniej 65 lat (prawie o 60 proc. więcej niż dziś). W efekcie powiększy się bardzo liczba osób, do których są kierowane usługi dożywotniej renty i odwróconego kredytu. Liczba osób w wieku przynajmniej 65 lat zbliży się też do dzisiejszej liczby Brytyjczyków w podobnym wieku (11,2 mln osób). Wciąż jednak daleko byłoby do liczebności amerykańskich równolatków, których liczbę tamtejszy urząd statystyczny szacuje na prawie 44,7 mln.

Bazując więc jedynie na liczbie ludności w wieku przynajmniej 65 lat i popularności odwracania hipotek w USA i Wielkiej Brytanii, można w bardzo uproszczony sposób oszacować, jak duży rynek tego rodzaju produktów może rozwinąć się w Polsce. Gdyby więc w 2040 roku skłonność Polaków do korzystania z renty dożywotniej lub odwróconej hipoteki była tak wysoka jak dziś w USA, można liczyć na utrzymywanie się salda 100–120 tys. umów. Wymagałoby to podpisywania kilku lub nawet kilkunastu tysięcy nowych umów rocznie (w związku z naturalnym ruchem ludności). Zupełnie inne wyniki można otrzymać, biorąc za obiekt porównawczy Wielką Brytanię. W roku 2007 obowiązywało na Wyspach około 50 tys. umów odwróconych kredytów i dożywotnich rent. Bazując na tej liczbie, można szacować, że w Polsce rynek ten w 2040 roku może opiewać na 40 tys. umów. Utrzymanie takiego wolumenu wymagałoby podpisywania przez banki co najwyżej kilku tysięcy nowych umów rocznie.

Wyniki tych prostych szacunków sugerują, że odwrócone kredyty i renty dożywotnie będą niszą, ale o wiele większą niż dziś. Pozostaje czekać na ruch banków. Dopiero po wprowadzeniu przez nie stosownych ofert będzie można zobaczyć, jak duży potencjał drzemie w tym segmencie polskiego rynku hipotecznego.

Na nowej usłudze skorzystają z dużym prawdopodobieństwem banki o sporym i ugruntowanym zaufaniu wśród emerytów. Być może chęć podpisania przez emeryta umowy z bankiem lub funduszem sprawi, że wiele rodzin zauważy potrzeby osoby starszej i otoczy ją należytą opieką, nakłaniając seniora do rezygnacji z pomocy instytucji finansowej. Trudno więc z dzisiejszej perspektywy spodziewać się, że docelowo swoją hipotekę zechce odwrócić więcej niż kilka czy kilkanaście procent emerytów.

Jednym z powodów ograniczonej chłonności rynku jest też to, że zgodnie z badaniem przeprowadzonym przez Ministerstwo Finansów wartość odwróconego kredytu hipotecznego wypłacanego kredytobiorcy (z uwzględnieniem dodatkowych kosztów) z reguły nie przekracza połowy wartości nieruchomości. Gdyby ponadto uwzględnić w rachunkach przypadek przeciętnego emeryta, to przeważnie kwoty, które faktycznie trafią na jego konto, rzadko przekraczają w sumie 30–40 proc. wartości przekazywanej przez osobę starszą nieruchomości. To powoduje, że wiele osób starszych decyduje się na sprzedaż posiadanej nieruchomości i wynajem lub zakup tańszego lokum. Uwolniona gotówka pozwala często na zakup innej nieruchomości z przeznaczeniem na wynajem lub chociaż czerpanie zysków z lokat, które pozwalają podreperować domowy budżet czy zapłacić za dodatkową opiekę.

Bartosz Turek, Lion’s Bank.