Chińskie inwestycje bezpośrednie w Unii Europejskiej

Kategoria: Sektor niefinansowy

Dziennikarz specjalizujący się w tematach szeroko rozumianej branży telekomunikacyjnej i nowych technologii.

więcej publikacji autora Tomasz Świderek

Według danych z dorocznego raportu „Central and Eastern Europe Private Equity Statistics 2016” przygotowanego przez Invest Europe, branżowe stowarzyszenie firm zarządzających funduszami PE i VC, oraz francuską firmę prawną Gide ubiegłoroczne inwestycje w regionie były jedynie o 14 mln euro wyższe niż w 2015 roku. Liczba firm, w które zainwestowały fundusze w naszym regionie, spadła z 353 w 2015 roku do 337 w ubiegłym roku.

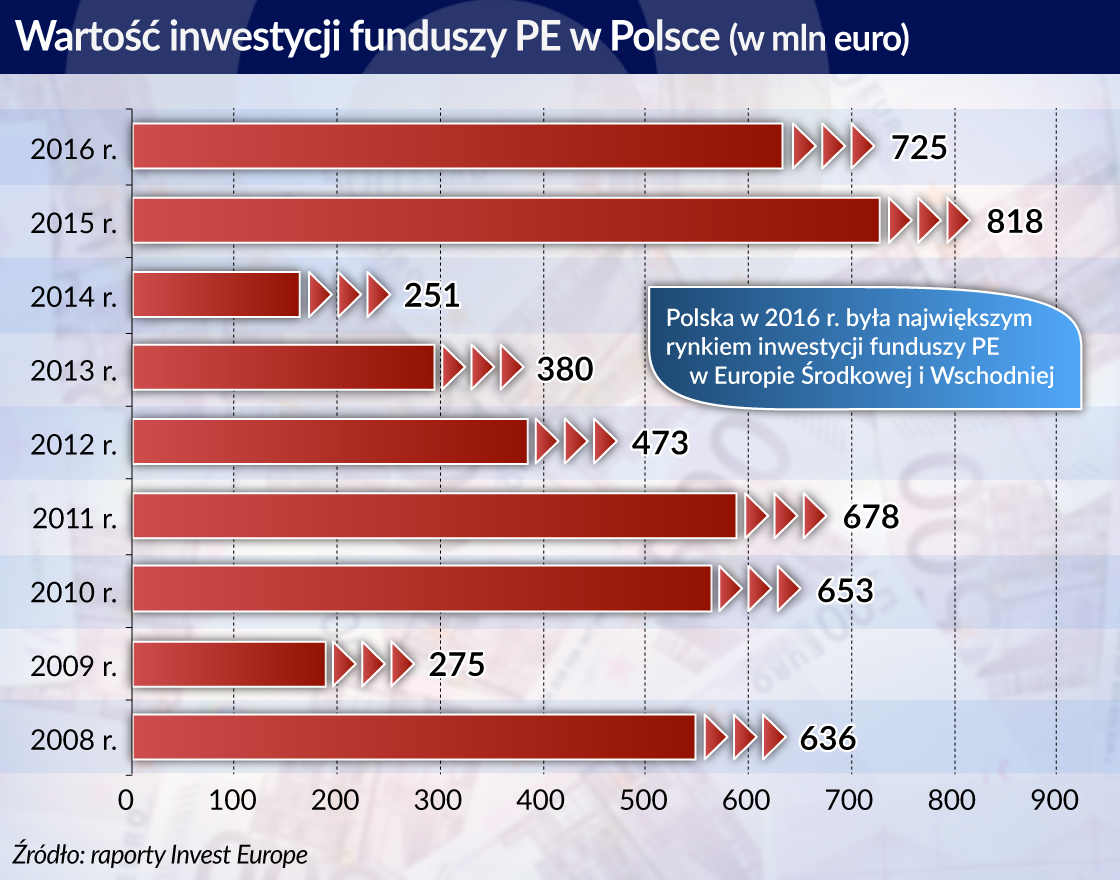

Polska z inwestycjami funduszy wartymi 725 mln euro (spadek o 11 proc. w porównaniu z 2015 rokiem) i 82 firmami, w które fundusze zainwestowały (spadek o 36 proc. w porównaniu z 2015 rokiem) była największym rynkiem. Wartość inwestycji była u nas ponad czterokrotnie wyższa niż w krajach, które w zestawieniu zajmują drugą i trzecią pozycję, czyli w Czechach i na Litwie. Ubiegłoroczne inwestycje wyniosły tam odpowiednio 168 mln euro i 156 mln euro. Polska także w 2015 roku była największym w regionie rynkiem inwestycji funduszy PE i VC. W 2014 roku z inwestycjami na poziomie 258 mln euro zajmowaliśmy w takim zestawieniu trzecią pozycję. Wyprzedzały nas Serbia (329 mln euro) i Czechy (296 mln euro).

Autorzy raportu zwracają uwagę, że Europa Środkowa i Wschodnia nadal jest niewielkim rynkiem dla inwestycji funduszy PE i VC. W ubiegłym roku na region przypadało zaledwie 3 proc. łącznej wartości inwestycji funduszy w Europie. Inwestycje funduszy w firmy z regionu w 2016 roku stanowiły 0,12 proc. PKB regionu, podczas gdy w Europie ten wskaźnik wynosił 0,33 proc.

Aż 3/4 pieniędzy zainwestowanych w ubiegłym roku przez fundusze PE i VC w regionie przeznaczono na wykup firm. Przeprowadzono łącznie 43 takie transakcje wobec 39 w 2015 roku. Drugim najważniejszym typem transakcji były inwestycje we wzrost firm poprzez podnoszenie ich kapitału. Warte były łącznie 285 mln euro. Trzecim – inwestycje w znajdujące się w różnych fazach rozwoju startupy. W 233 transakcjach ulokowano w nie 100 mln euro, czyli tyle samo co w 2015 roku.

Łączna wartość inwestycji funduszy w znajdujące się w różnych fazach rozwoju start-upy w regionie od kilku lat znajdują się na poziomie ok. 100 mln euro. Autorzy raportu jednocześnie zwracają uwagę, że łączna wartość inwestycji w start-upy to zaledwie 2,3 proc. wszystkich inwestycji w regionie, podczas gdy w całej Europie wskaźnik ten wynosił 7,5 proc. Także średnia wartość inwestycji w środkowo- i wschodnioeuropejski start-up – 0,43 mln euro – była wyraźnie niższa niż średnia europejska (1,4 mln euro).

Najwięcej pieniędzy – niemal 366 mln euro – fundusze zainwestowały w firmy z branży dóbr konsumpcyjnych i usług. Drugim w kolejności sektorem były branża ICT, czyli technologii informacyjnych i komunikacyjnych (prawie 345 mln euro), a trzecim – biotechnologie i ochrona zdrowia (ponad 240 mln euro). Najczęściej inwestowano w spółki ICT (135 firm), z branży dóbr konsumpcyjnych i usług (69) i oferujące produkty i usługi dla biznesu (42). Gdy uwzględnimy tylko start-upy, najwięcej pieniędzy trafiło do firm ICT (49 mln do łącznie 111 startupów), z branży dóbr konsumenckich i usług (17 mln euro do 37 firm) oraz biotechnologii i ochrony zdrowia (14 mln euro do 28 start-upów).

W Polsce o ponad 42 proc. do 113 mln euro wzrosły w ubiegłym roku inwestycje we wzrost firm, a te związane z wykupem spadły o ponad 15 proc. do 581 mln euro. W 46 znajdujących się na różnym etapie rozwoju start-upów fundusze zainwestowały 21,4 mln euro wobec 28,9 mln euro rok wcześniej zainwestowanych w 88 takich firm. O blisko 10 mln euro więcej niż w Polsce fundusze zainwestowały w 2016 roku w 73 węgierskie start-upy. Rok wcześniej wartość inwestycji w polskie start-upy była o ponad 4 mln euro wyższa niż inwestycji w start-upy węgierskie.

Z danych przedstawionych w raporcie wynika, że w ubiegłym roku fundusze PE i VC na inwestycje w naszym regionie zebrały od inwestorów 621 mln euro, czyli o 62 proc. więcej niż rok wcześniej i jednocześnie o 58 proc. mniej niż w 2014 roku. Wartość inwestycji, z których fundusze wyszły, nieznacznie przekroczyła 1 mld euro i była najniższa w ostatnich trzech latach.

>> Pełny raport „Central and Eastern Europe Private Equity Statistics 2016” można zaleźć tutaj.