Wpływ wyższych stóp procentowych na brytyjskie firmy

Kategoria: Instytucje finansowe

(Opr. DG)

Obserwowane wyniki finansowe podmiotów gospodarczych nie zawsze pozwalają na wczesną identyfikację zagrożenia bankructwem. Wydaje się, że firmy słabo radzą sobie z budowaniem długookresowych scenariuszy strategicznych. Dlatego używając metod ekonometrycznych buduje się narzędzia mogące stanowić system wczesnego ostrzegania.

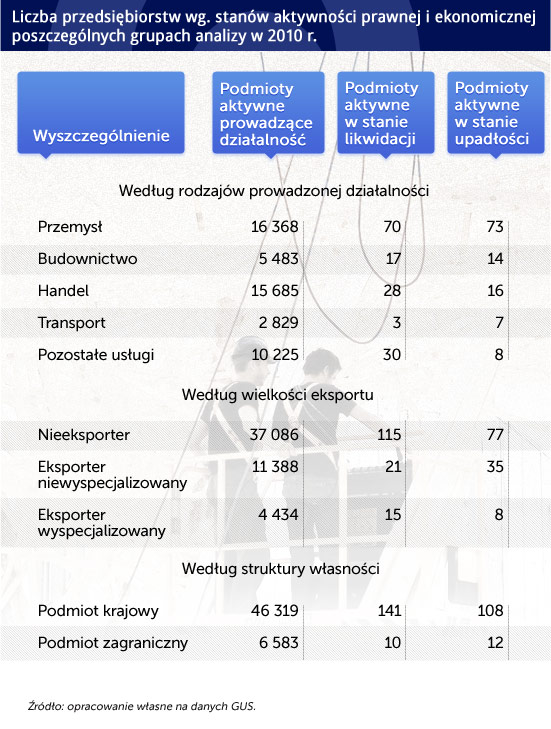

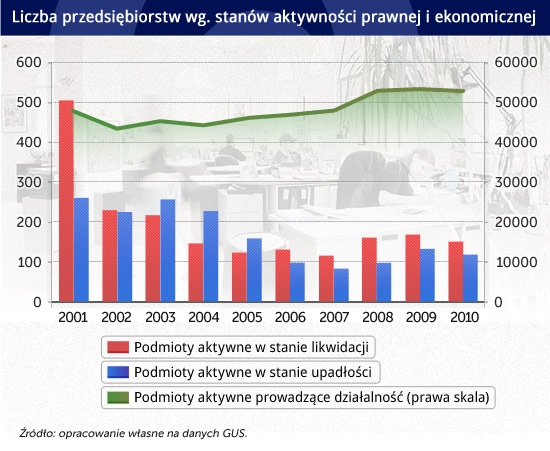

W oparciu o najnowsze dane GUS można stwierdzić, iż podmioty aktywne w stanie upadłości (GUS definiuje je jako jednostki, które na koniec roku są w stanie upadłości, prowadzą nadal działalność i w okresie objętym sprawozdaniem nadal uzyskiwały z niej przychody), charakteryzują się ujemnym kapitałem własnym oraz stratami przewyższającymi 50 proc. kapitału podstawowego. Wykorzystując dane GUS przeanalizowano zagadnienie ryzyka bankructwa na dużej, obejmującej niemal 55 tysięcy przedsiębiorstw, reprezentatywnej próbie podmiotów.

Największą liczbę firm w stanie upadłości zanotowano w przemyśle. Stosunkowo duży odsetek podmiotów aktywnych w stanie upadłości występuje również w budownictwie. Najlepiej radzą sobie wyspecjalizowani eksporterzy (wśród eksporterów wyspecjalizowanych podmioty aktywne w stanie upadłości stanowią jedynie 0,1 proc.). Przedsiębiorstwa prowadzące działalność eksportową, dzięki dywersyfikacji rynków zbytu, osiągają średnio większe przychody, wyższą wydajność i rentowność oraz lepszy poziom technologiczny.

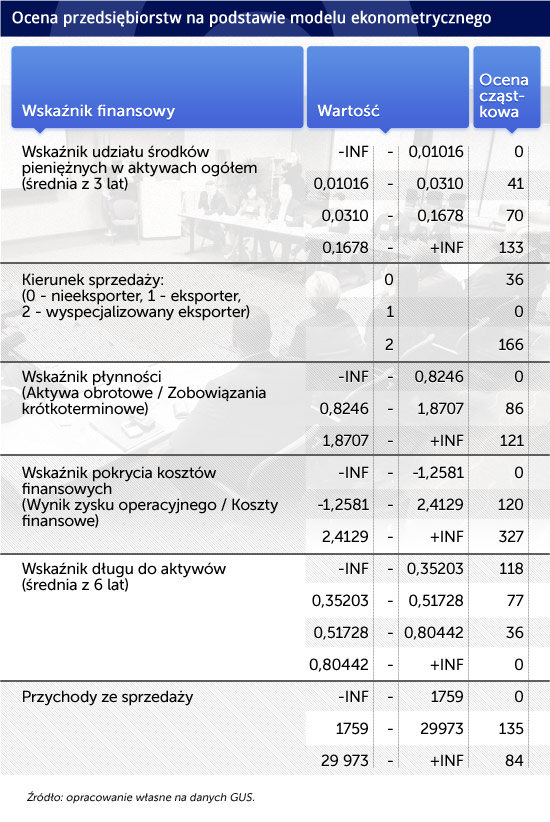

Prawdopodobieństwo upadłości szacowano modelem ekonometrycznym, który pozwolił na wybranie, spośród wielu potencjalnych, najbardziej istotnych przypadki możliwego bankructwa. Następnie odpowiednim przedziałom wartości wskaźników finansowych, oceniających kondycję finansową, przypisano oceny cząstkowe. Suma tych ocen cząstkowych (score) pozwala określić, w której grupie ryzyka znajduje się firma.

Największą wagę okazał się mieć wskaźnik pokrycia kosztów finansowych, odzwierciedlający w jakim stopniu obniżeniu mogą ulec zyski operacyjne firmy, aby nadal zostały pokryte koszty finansowe. Wyższa wartość tego wskaźnika oznacza większe bezpieczeństwo finansowe przedsiębiorstwa. Firmy, w których wskaźnik ten przekracza wartość 2,41, uznano za najmniej zagrożone bankructwem. Natomiast wartość niższa niż 1,26 pozwala zaliczyć firmę do najbardziej zagrożonej grupy. Prognozując bankructwo przedsiębiorstwa, uwzględnione powinny być również informacje o płynności, zadłużeniu, udziale środków pieniężnych w aktywach oraz przychodach ze sprzedaży.

Wśród przedsiębiorstw ocenionych w sumie na co najmniej 500 punktów, w ciągu roku zbankrutowało zaledwie 6 proc. podmiotów, poniżej 400 punktów – 90 proc., a w przedziale 400-550 upadło 18 proc. firm. Przykładowo, przedsiębiorstwo, nie będące eksporterem (ocena cząstkowa = 0), dla którego wskaźnik udziału środków pieniężnych w aktywach wynosi 0,02 (ocena cząstkowa = 41), wskaźnik płynności jest równy 0,79 (ocena cząstkowa = 0), wskaźnik pokrycia kosztów finansowych wynosi 0,95 (ocena cząstkowa = 120), wskaźnik długu do aktywów przekracza 0,81 (ocena cząstkowa = 0) a przychody roczne ze sprzedaży są niższe niż 1,7 mln zł (ocena cząstkowa = 0) uzyska z modelu ocenę równą 161 (0+41+0+120+0+0) i zostanie zaliczone do grupy firm najbardziej zagrożonych bankructwem, gdzie na 10 firm bankrutuje 9 w ciągu roku.

Stosunkowo wczesne wykrycie symptomów bankructwa pozwala uruchomić mechanizm kryzysowy, który może uchronić przedsiębiorstwo przed rozpoczęciem procesu upadłościowego. W przypadku prognozowania upadłości firmy w trzyletnim horyzoncie czasowym niepokojąca jest sytuacja, w której wskaźnik płynności (aktywa obrotowe / zobowiązania krótkoterminowe) nie przekracza 0,73, wskaźnik obrotów bieżących (przychody ze sprzedaży / aktywa obrotowe) jest mniejszy niż 0,68 oraz zwrot ze sprzedaży (zysk netto / przychody ze sprzedaży) poniżej – 0,07.

Wartości te powinny budzić szczególną czujność właścicieli firmy, kadry zarządzającej oraz potencjalnych inwestorów.

Natalia Nehrebecka jest ekonomistką w Departamencie Statystyki NBP.

Aneta Dzik jest doktorantką w Katedrze Statystyki i Ekonometrii Wydziału Nauk Ekonomicznych Uniwersytetu Warszawskiego.