Ewolucja podejścia banków centralnych do złota

Kategoria: Instytucje finansowe

Analityk makroekonomiczny i publicysta, jego zainteresowania dotyczą polityki pieniężnej i fiskalnej oraz rynków finansowych.

więcej publikacji autora Kamil Goral

Źródło: NBP

Główny argument, jaki można było usłyszeć mówi o tym, że inflacja wciąż jest wysoka i wobec tego łagodzenie polityki monetarnej nie ma uzasadnienia w danych makroekonomicznych. Drugi, niejako wspierający powód, dla którego uznaje się, że RPP popełniła błąd, odnosi się do tego, że FED czy EBC ani myślą działać w ten sposób. Co więcej EBC nawet podniósł na ostatnim posiedzeniu stopy procentowe o 0,25 proc. FED najpewniej albo utrzyma je na najwyższym od ponad dwóch dekad poziomie na zbliżającym się posiedzeniu albo znowu podniesie. Trzeci powód to kurs złotego, obniżka stóp procentowych spowodowała jego spadek wobec euro i dolara, co działać ma proinflacyjnie.

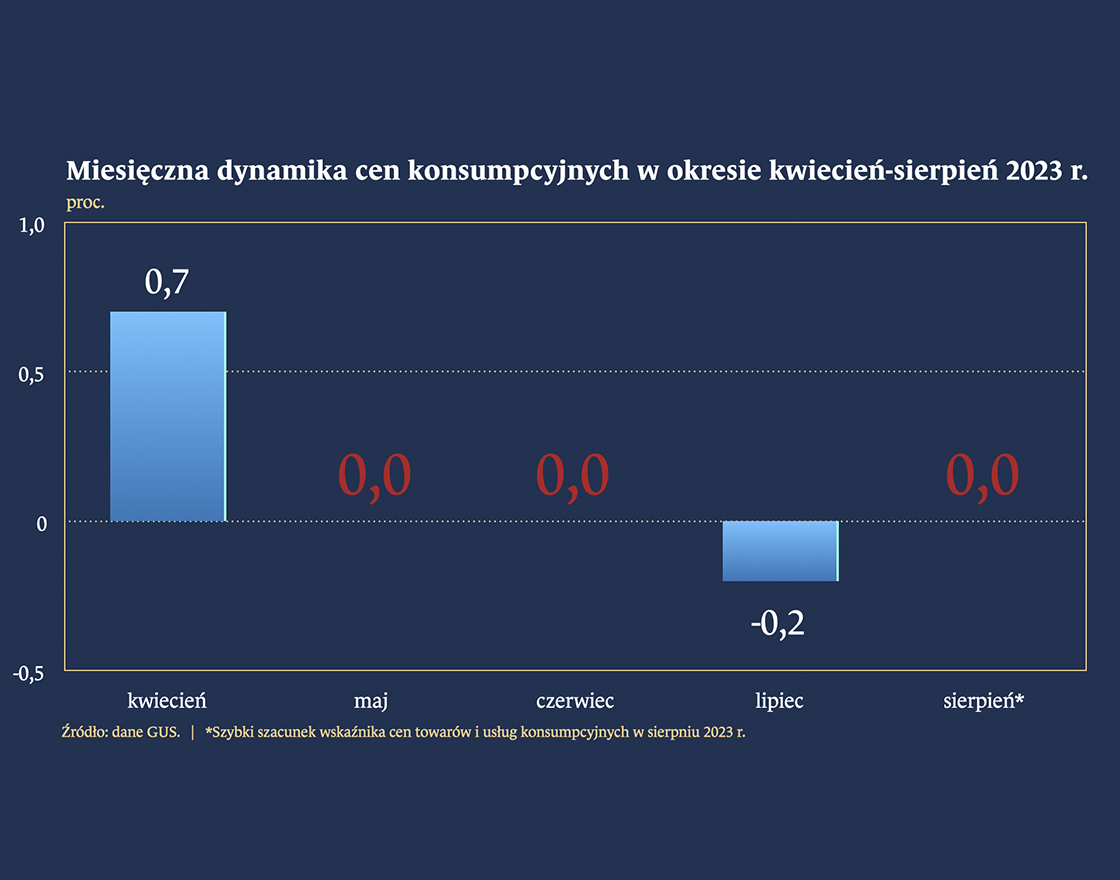

Jeśli chodzi o powód pierwszy, to odnosi się on do inflacji headline w ujęciu rocznym, a ta zgodnie z odczytem GUS za sierpień wyniosła 10,1 proc. W ujęciu miesiąc do miesiąca ceny w Polsce praktycznie się nie zmieniły od kilku miesięcy. Ostatni wzrost mieliśmy w kwietniu i wyniósł on 0,7 proc. Następnie ceny zachowywały się inercyjnie. Pod tym względem sytuacja Polski jest inna np. od strefy euro. Tam w sierpniu ceny wzrosły o 0,6 proc. (pomiar wskaźnikiem HICP), a są kraje należące do tego obszaru walutowego, w których ceny w ujęciu miesięcznym wzrosły jeszcze bardziej. W Belgii było to aż 2,5 proc. m/m czyli więcej niż średniookresowy cel EBC dla inflacji rocznej. Pamiętać trzeba przy tym, że za wynik 10,1 proc. r/r w przypadku Polski odpowiada wzrost cen notowany pod koniec 2022 i na początku 2023 roku. Obecnie, w miarę jak zmieniać się będzie baza, także odczyty roczne będą niższe. Stąd niewykluczone jest, że jeszcze w tym roku w ujęciu rocznym tempo wzrostu cen zbliży się do poziomu nominalnych stóp procentowych, w przyszłym roku poziom stóp będzie wyższy niż inflacja.

Kolejna rzecz, na którą trzeba zwrócić uwagę, to moment, w którym poszczególne banki rozpoczęły cykl podwyżek stóp. RPP zainicjowała cykl podwyżek w październiku 2021 roku i trwał on przez 11 kolejnych miesięcy. Następnie przez rok stopa referencyjna utrzymywała się na niezmienionym poziomie wynoszącym 6,75 proc. Tymczasem EBC zdecydował się na swoją pierwszą od 11 lat podwyżkę stóp procentowych niemal rok później niż NBP, bo w lipcu 2022 roku! Pół roku później niż NBP w cykl podwyżek wszedł FED. Różnica w sytuacji obu banków jest zatem znaczna. W wypadku EBC wynosi niemal rok. Wszelkie porównania powinny to uwzględniać. Odmienności jest oczywiście więcej i można by pisać o nich naprawdę długo. Jeśli chodzi o EBC, to bank przyjmuje jedną stopę procentową dla 20 różnych gospodarek. W jednych inflacja rośnie, w innych spada. W jednych mamy dodatni wzrost gospodarczy, inne są albo w stagnacji albo już w recesji. Stany Zjednoczone to oczywiście bank z podwójnym mandatem. Nie jest to jednak obecnie kluczowa różnica. Amerykańska gospodarka wykazuje dużą odporność na restrykcyjną politykę monetarną. Zannualizowany wzrost gospodarczy w drugim kwartale 2023 roku wyniósł 2,4 proc. W Polsce tak nie jest. Oglądanie się na inne banki centralne bez uwzględnienia zasadniczych różnic nie ma zatem większego ekonomicznego sensu.

Jeśli chodzi o kurs złotego, to w ostatnich kilkunastu miesiącach podlegał on silnym fluktuacjom z tendencjami to silnej deprecjacji. To oczywiście efekt toczącej się u naszych granic wojny. Ryzyko geopolityczne mocno ciążyło polskiej walucie, szczególnie na początku rosyjskiej inwazji na Ukrainę. Potem złoty zaczął się umacniać. Obecnie wpływa na niego także restrykcyjna polityka pieniężna FED i EBC. Wydaje się jednak, że oba banki centralne nacisną teraz na hamulec. To zaś zmniejszyć powinno nacisk na złotego, do tego dodać należy, że polska gospodarka powinna sobie lepiej radzić w kolejnych miesiącach. Nasz kraj pozostaje niezwykle atrakcyjnym miejscem do lokowania kapitału, co wzmocnią jeszcze tendencje deglobalizacyjne. W tych okolicznościach, patrząc na fundamenty makro i zainteresowanie inwestycjami nad Wisłą, raczej trudno obawiać się o znaczną i trwałą deprecjację polskiej waluty. Chwilowe wahania są i zapewne będą się pojawiały. W średnim i dłuższym okresie jednak złoty będzie wracał do swojej fundamentalnej wartości.

Patrząc na ostatni ruch RPP, należy mieć zatem na uwadze podobieństwa i różnice wobec sytuacji, w jakiej są inne banki centralne. Nie powinno się zwyczajnie kopiować ich decyzji, ponieważ nie jest to ekonomicznie uzasadnione i prowadzić może do błędnych decyzji. Polityka monetarna w Polsce w dalszym ciągu pozostaje restrykcyjna, a stopy wysokie. Chwilowe odreagowania na rynku walutowym to zaś nie to samo, co trwały spadek kursu. Na pełne podsumowanie działań RPP jest jeszcze zbyt wcześnie, niemniej warto spokojnie spojrzeć na czynniki, które uzasadniały ostatnią obniżkę.

—

„Autor wyraża własne opinie, a nie oficjalne stanowisko podmiotów, z którymi współpracuje”.