Przyczyny ogromnego długu publicznego Włoch

Kategoria: Analizy

Ekonomista, profesor Katolickiego Uniwersytetu Lubelskiego, specjalista w dziedzinie zarządzania.

więcej publikacji autora Tomasz Gruszecki

(CC By NC ND fuoro)

Raport Reinhart i Rogoffa nosi tytuł: Financial and Sovereign Debt Crises: Some Lessons and Those Forgotten i opublikowany został w końcu 2013 r. przez MFW. Raport skierowany jest przede wszystkim do klasy politycznej krajów rozwiniętych, bo tam właśnie, a nie w krajach rozwijających się, problem długu publicznego, a także prywatnego, jest największy i zarazem lekceważony.

>>czytaj też: Żeby zakończyć kryzys trzeba pogrzebać zadłużenie

Autorzy raportu piszą, że elity krajów rozwiniętych ciągle żyją w świadomości, że problemy długów ich krajów są zasadniczo różne od zadłużenia w krajach rozwijających się. W tych ostatnich mianowicie dług trzeba po prostu zmniejszać zazwyczaj bolesnymi sposobami: oddłużeniem (restrukturyzacją zadłużenia lub konwersją długu), większą inflacją, kontrolą przepływu kapitału czy innymi narzędziami tzw. „represji finansowej” (represja finansowa oznacza, że przez różne instrumenty – np. wprowadzenie maksymalnych stóp procentowych od depozytów – rządy starają się skierować do siebie strumień pieniędzy, które w normalnych warunkach popłynęłyby gdzie indziej).

Te same elity uważają, że duży dług, nie do utrzymania w krajach rozwijających się, może być przez lata utrzymywany, a nawet rosnąć w krajach rozwiniętych. Wystarczy łagodna mieszanka zaciskania pasa, wzrostu gospodarczego i odroczeń w obsłudze długu publicznego (forbearance). Innymi słowy: w krajach rozwiniętych nie trzeba tam stosować „standardowej skrzynki z narzędziami” redukcji długu.

Doświadczenia historyczne – jak piszą autorzy najwyraźniej zapomniane – pokazują tymczasem, że także w krajach z rozwiniętą gospodarką również stosowano – jeśli nie było innej możliwości – bezwzględne środki redukcji długu, łącznie z odpisaniem znacznej części długu niemożliwego od udźwignięcia. Tak było kilkakrotnie, jeśli tylko ograniczymy się do XX w. a zwłaszcza okresu po I wojnie światowej. Ówczesne elity również żyły w przeświadczeniu „problemy długu że ich krajów nie dotyczą”.

Najwyraźniej doświadczenia te zostały zapomniane. Reinhart i Rogoff grupują te doświadczenia w postaci czterech lekcji.

Zapobieganie kryzysom a radzenie sobie z nimi. Jesteśmy lepsi w zarządzaniu kryzysami niż w zapobieganiu im. To się raczej nie zmieni w miarę jak pamięć o kryzysie się zaciera a gracze rynkowi i regulatorzy tracą czujność.

Wiedza i rozumienie kryzysu finansowego są obecnie znacznie bardziej pogłębione niż kilkadziesiąt lat temu. Ciągle jednak lekceważony jest prosty fakt: kryzys zawsze poprzedza swoisty amok zadłużenia, publicznego i prywatnego. W rezultacie każdy kryzys jest zawsze zaskoczeniem.

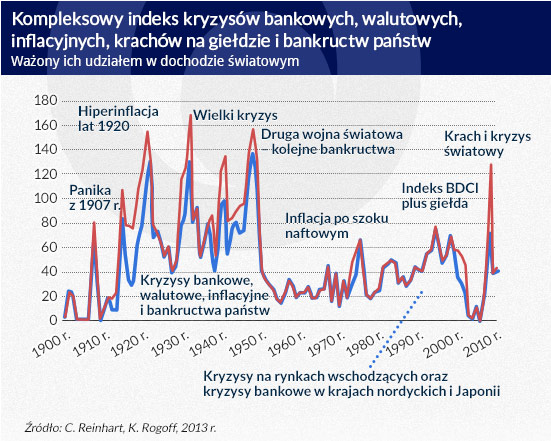

Reinhart i Rogoff aby porównać kryzysy tylko z XX w. konstruują syntetyczną skalę łączącą wszystkie znamiona kryzysu: kryzysu bankowego, walutowego, giełdowego, inflacyjnego i niewypłacalności państwa: The banking, currency, default and inflation composite index – indeks BCDI.

Jeśli porównamy kryzysy od 1900 r. to okazuje się, że kryzys obecny, mierzony tym indeksem, nie różni się bardzo od poprzednich: paniki z 1907 r., hiperinflacji z okresu I wojny światowej, Wielkiego Kryzysu, długu będącego konsekwencją II wojny światowej, chociaż nie we wszystkich występowały te same składniki indeksu.

(infografika Darek Gąszczyk)

Daje się zauważyć, że w okresie „represji finansowej”, zwłaszcza w latach 1945-1979 kryzysów było mniej niż wcześniej i później. Narzędzia finansowej represji to na przykład bezpośrednie pożyczki dla rządu, zawłaszczanie oszczędności (jak środków na funduszach finansujących emerytury), bezpośrednie lub pośrednie oprocentowania depozytów, regulacja przepływu kapitału i generalnie ściślejsza kontrola rządu nad systemem bankowym.

„Represja finansowa” prowadzi to do redystrybucji dochodu między oszczędzającymi a pożyczającymi. Szereg badań wskazuje, że taka dystrybucja nawet w normalnych czasach jest głównym kanałem przez który działa polityka monetarna. Okresy restrykcyjnej polityki monetarnej i wysokiej realnej stopy procentowej faworyzują oszczędzających, a luźnej polityki monetarnej – pożyczających, głównie rządy.

Ten kanał redystrybucji często jest lekceważony w standardowej analizie makroekonomicznej, ale jest istotny w okresie gdy rząd próbuje ograniczyć możliwości lokowania kapitału, jakie są dostępne dla oszczędzających. „Represja finansowa” jest formą opodatkowania i, jak każde inne opodatkowanie, prowadzi do zniekształceń. Jednak podczas okresów „represji finansowej” zazwyczaj nie dochodzi nadmiernego rozrostu sektora finansowego i dlatego w tym czasie kryzysów jest mniej.

Dotyczy rozumienia i rozróżnienia między zakresem i głębokością ryzyka a wielkością długu publicznego i prywatnego. Dług wewnętrzny i zagraniczny nie ma tych samych konsekwencji. Dodatkowo dług (już istniejący) jest zazwyczaj dużo większy niż nam się wydaje.

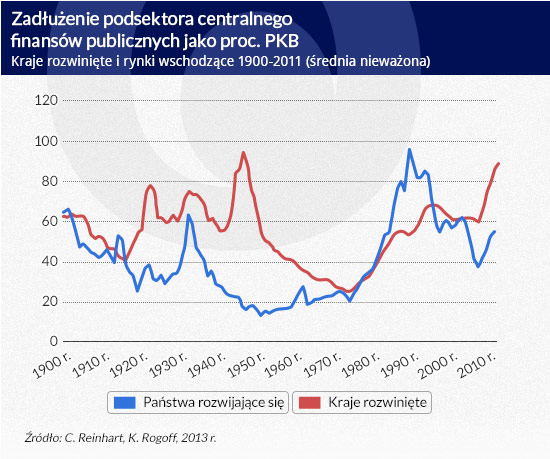

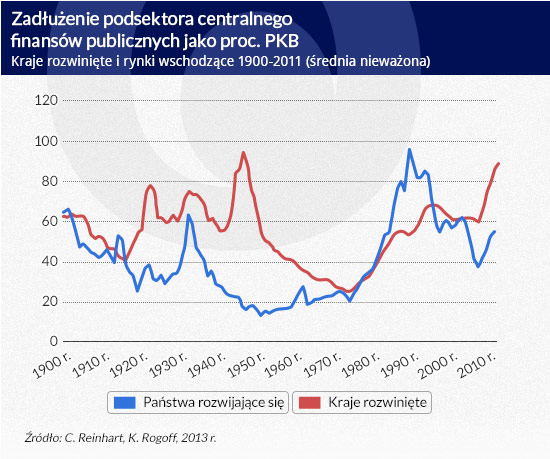

Lekcja ta dotyczy długu rządów i zadłużenia zagranicznego. Zacznijmy od tego pierwszego. Obecnie wielkość i ciężar długu publicznego w krajach rozwiniętych jest trudny do przecenienia i, porównując z okresem ostatnich 200 lat, jest wyjątkowo duży. Rys.2 pokazuje dług podsektora centralnego finansów publicznych (bez samorządów) w krajach rozwiniętych i rozwijających się.

Niestety porównanie długu obejmującego cały sektor publiczny nie jest możliwe z braku historycznych danych. Wyraźnie jednak widać, że po kryzysowym okresie międzywojennym i II wojny podsektora centralnego w krajach rozwiniętych bardzo wzrósł w okresie poprzedzającym obecny kryzys, natomiast analogiczny dług krajów rozwijających zmalał (w stosunku do PKB).

(infografika Darek Gąszczyk)

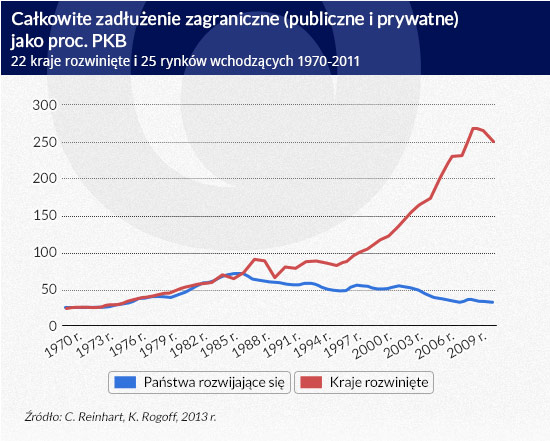

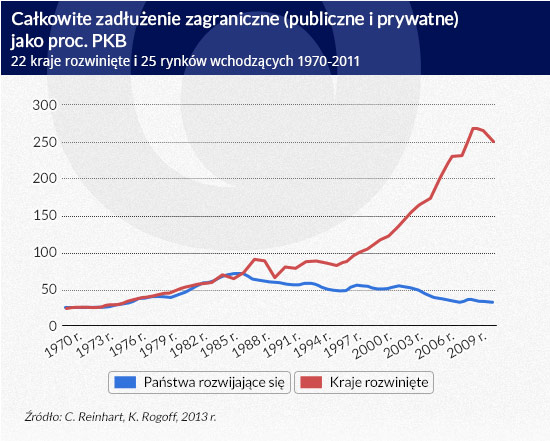

Prawdziwym zagrożeniem jest jednak nadmierny dług zagraniczny ponieważ nie da się go łatwo zmniejszyć klasycznymi środkami „represji finansowej”. W warunkach gospodarki otwartej dług zagraniczny sektora publicznego i prywatnego tworzy jedną całość. Przekonały się o tym boleśnie kraje euro, w których zatarła się granica między długiem rządu, banków a kreacją pieniądza. Ten właśnie dług jest trudno dostrzegalny, dotyczy to np. zwiększania się zobowiązań zagranicznych banków.

Rys.3 pokazuje jak kraje z gospodarkami rozwiniętymi gdzieś od lat 80. XX w. gwałtownie zwiększyły wielkość zadłużenia zagranicznego w porównaniu z krajami rozwijającymi się.

(infografika Darek Gąszczyk)

Gwałtowny wzrost zadłużenia zagranicznego w krajach rozwiniętych od lat 80. wskazuje, że te właśnie kraje są najbardziej narażone na ryzyko niespłacenia długu. Natomiast kraje rozwijające się od tego czasu stale zmniejszają wielkość zadłużenia zagranicznego.

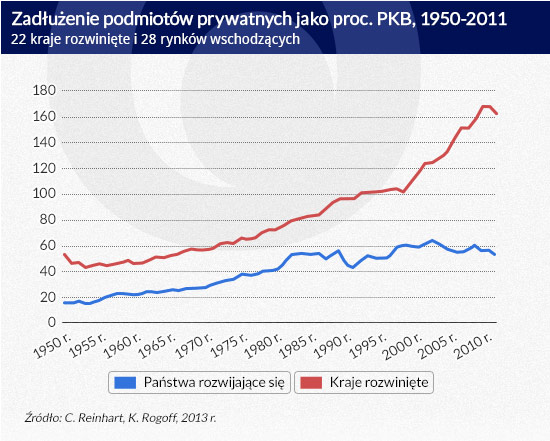

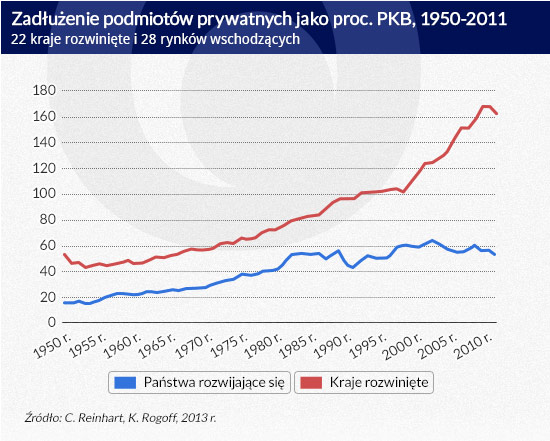

Warto do tego dodać, że w krajach rozwiniętych od lat 50. XX w. systematycznie zwiększa się udział długu sektora prywatnego. Od lat 90. nastąpiło przyspieszenie wzrostu tego długu przy globalizacji i liberalizacji rynków finansowych. To ten dług głównie przyczynił się do skali łącznego długu w tych krajach. To też jest bardzo często dług niewidoczny. Rys.3 pokazuje porównanie wielkości tego długu w krajach rozwiniętych i rozwijających się, też od lat 70. XX w. Warto zauważyć, że skala oddłużania (deleveraging) sektora prywatnego już po kryzysie jest stosunkowo niewielka.

(infografika Darek Gąszczyk)

Jak dług może być zmniejszony?

Jest pięć możliwych sposobów redukcji długu:

1. wzrost gospodarczy

2. dostosowanie fiskalne – zaciskanie pasa;

3. ogłoszenie bankructwa wprost (default) lub restrukturyzacja;

4. niespodziewana inflacja;

5. stała dawka „represji finansowej” połączona ze stałą dozą inflacji.

Pierwszy sposób wykorzystać udaje się stosunkowo rzadko, a reszta jest trudna i niepopularna. W dyskusjach w krajach rozwiniętych często pomija się opcje nr 3 i 5 – w przekonaniu, że to nie jest droga dla krajów rozwiniętych. Opcja 5 była intensywnie używana do ograniczenia dużego długu powstałego po II wojnie światowej, a opcja numer 3 była powszechnie w użyciu przed II wojną i w okresie międzywojennym.

Biorąc pod uwagę wielkość długu w krajach rozwiniętych i duże prawdopodobieństwo utrzymywania się wolnego wzrostu gospodarczego jest wątpliwe – stwierdzają autorzy – aby polityka zaciskania pasa okazała się wystarczająca. W grę będzie musiała raczej wchodzić restrukturyzacja zadłużenia, szczególnie jeśli idzie o kraje południa Europy. Przejęcie długu państwa słabych przez najsilniejsze państwa w strefie euro (mutualization of euro country debt), zważywszy na ograniczenia ekonomiczne i polityczne będzie miała ograniczone zastosowanie.

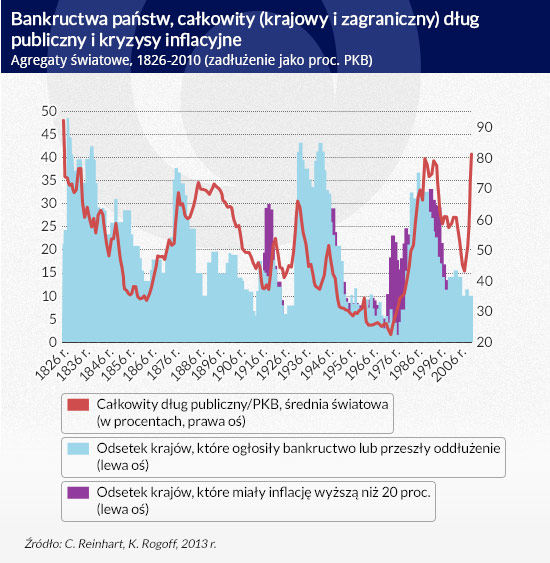

Doświadczenia historyczne pokazują, że zawieszenie obsługi długu (default) bądź restrukturyzacja występowały często w przeszłości.

(infografika Darek Gąszczyk)

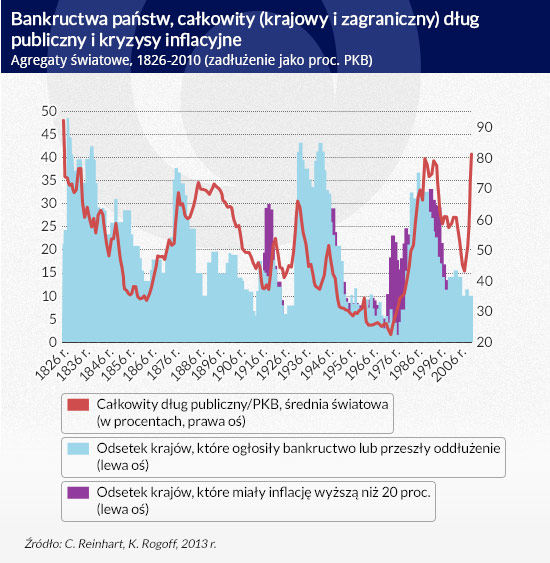

W badanej przez autorów próbce od 1826 r. odsetek gospodarek, które zmuszone były wybrać ten sposób kumulował się w okresach kryzysów i sięgał ok. 45 proc. w latach 1826-46, 35 proc. w latach 1876-86, 40 proc. w okresie międzywojennym aż do 1956 r. i znowu 30-35 proc. w latach 1976-96. W tym czasie dług krajów (wewnętrzny plus zagraniczny) sięgał maksymalnie 70 proc. w końcu XIX w., 70 proc. w okresie międzywojennym i nie więcej niż 80 proc. PKB w latach 1976-96. W niektórych falach towarzyszyła temu inflacja powyżej 20 proc. rocznie.

W przypadku obecnego kryzysu warto porównać sytuacje kiedy rozwiązaniem koniecznym okazało się ogłoszenie wypłacalności na skutek wybuchu kryzysu bankowego. W XX w. fale takich sytuacji kiedy ponad 25 proc. badanych krajów weszło w kryzys bankowy wystąpiły kolejno w 1907 r, 1914 r.,1931 r., a ostatnia fala to kryzys z 2008 r.

Tylko w XX w. autorzy znaleźli w krajach uważanych za rozwinięte szereg sytuacji restrukturyzacji, konwersji długu lub bankructw, a więc całkowitego lub częściowego niespłacenia zobowiązań. Dla przykładu:

– 6 razy w Austrii (lata 1920 – 1945);

– po 1 razie w Belgii i Francji (1934 r.);

– 4 razy w Grecji (lata 1932 – 1944);

– 6 razy we Włoszech (lata 1920 – 1946);

– 1 raz w USA (1933 r. – dewaluacja dolara o 40 proc. względem złota i zniesienie wymienialności waluty na złoto);

– 1 raz w Wielkiej Brytanii (1934 r. – zamiana długów z I wojny światowej na rentę wieczystą o kuponie 3,5 proc.).

Warto wreszcie przypomnieć że świat po I wojnie był powszechnie zadłużony: Niemcy wobec Francji i innych aliantów, a kraje zwycięskie wobec USA. Długi te nigdy nie zostały w całości spłacone. USA za czasów prezydentury Herberta Hoovera zmniejszyły długi Francji o 24 proc., Wielkiej Brytanii o 22 proc., a Włoch o 19 proc. Długi Niemiec zapisane w Traktacie Wersalskim były zmniejszane kilkakrotnie (a i tak nie zostały spłacone), USA wystąpiły z inicjatywą redukcji nierealnie wysokich długów.

Jeśli dług jest tak duży, że praktycznie nie do spłacenia – a tak było po I wojnie światowej – to jego odpisanie jest po prostu oczyszczeniem zapisów w księgach. To zresztą bardzo stary sposób, znany już w Starym Testamencie. Niestety, jak piszą autorzy, nie zapowiada się aby obecne elity serio brały tę metodę pod uwagę.

Jak powstaje kryzys

Autorzy konstruują typową sekwencję faz narastania kryzysu. Zaczyna się ona zwykle liberalizacją sektora finansowego, co prowadzi do pogorszenia bilansów banków. Gdy się to ujawnia może nastąpić załamanie waluty, przyspieszenie inflacji, a wreszcie wybuchu kryzysu bankowego. Wówczas wkracza państwo, które przejmuje zadłużenie sektora bankowego, ale na skutek dużego jego ciężaru dochodzi do niewypłacalności państwa.

Najważniejsze wnioski raportu Reinhart i Rogoffa sprowadzają się do przypomnienia obecnym elitom, zwłaszcza w strefie euro, dość oczywistych doświadczeń z historii: długi zbyt duże są nie do spłacenia.

Jednym z prostych sposobów zastosowanych po II wojnie światowej w USA i Wielkiej Brytanii była negatywna stopa procentowa, a więc ukryte dodatkowe opodatkowanie: od 2 do 4 proc. w USA, we Włoszech i Australii – 5 proc., a w Wielkiej Brytanii negatywna stopa procentowa rozciągnięta była w czasie przez dłuższy okres.

Jeśli rządy nie chcą inflacji to pozostaje odpis długów. Tymczasem elity wierzą, że można przy minimalnym wzroście (i ciągle rosnącym długu) poradzić sobie z problemem łagodną polityką zaciskania pasa. Rządy powinny być ostrożne w mniemaniu, że mogą wyjść z długu samym wzrostem, zważywszy że problemem jest nie tylko dług publiczny, ale także prywatny. Tymczasem badania wskazują że średni okres wychodzenia z nadmiernego długu (overhang) wynosi 23 lata.

OF