„Dokręcanie śruby” – ostrzejsze prawo obligacji nieskarbowych

Kategoria: Instytucje finansowe

Upadek I Cesarstwa Francuskiego zbiegł się w czasie z początkami międzynarodowego rynku obligacji skarbowych – nowo powstałe państwa (np. wybijające się na niepodległość hiszpańskie i portugalskie kolonie w Ameryce Środkowej i Południowej) potrzebowały finansowania i udały się po nie na giełdy w Londynie i Nowym Jorku. Pierwszy boom na dług rynków wschodzących zakończył się dziesięć lat później – paniką roku 1825 r. Po nich następowały kolejne cykle.

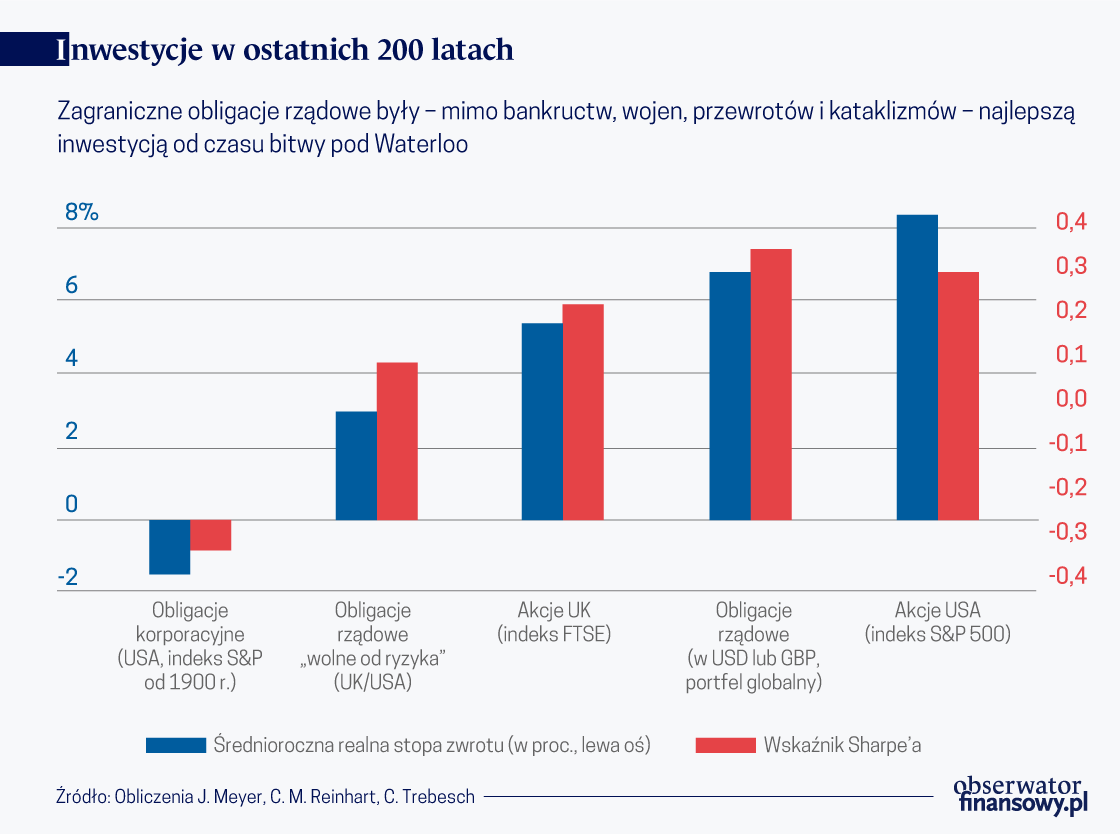

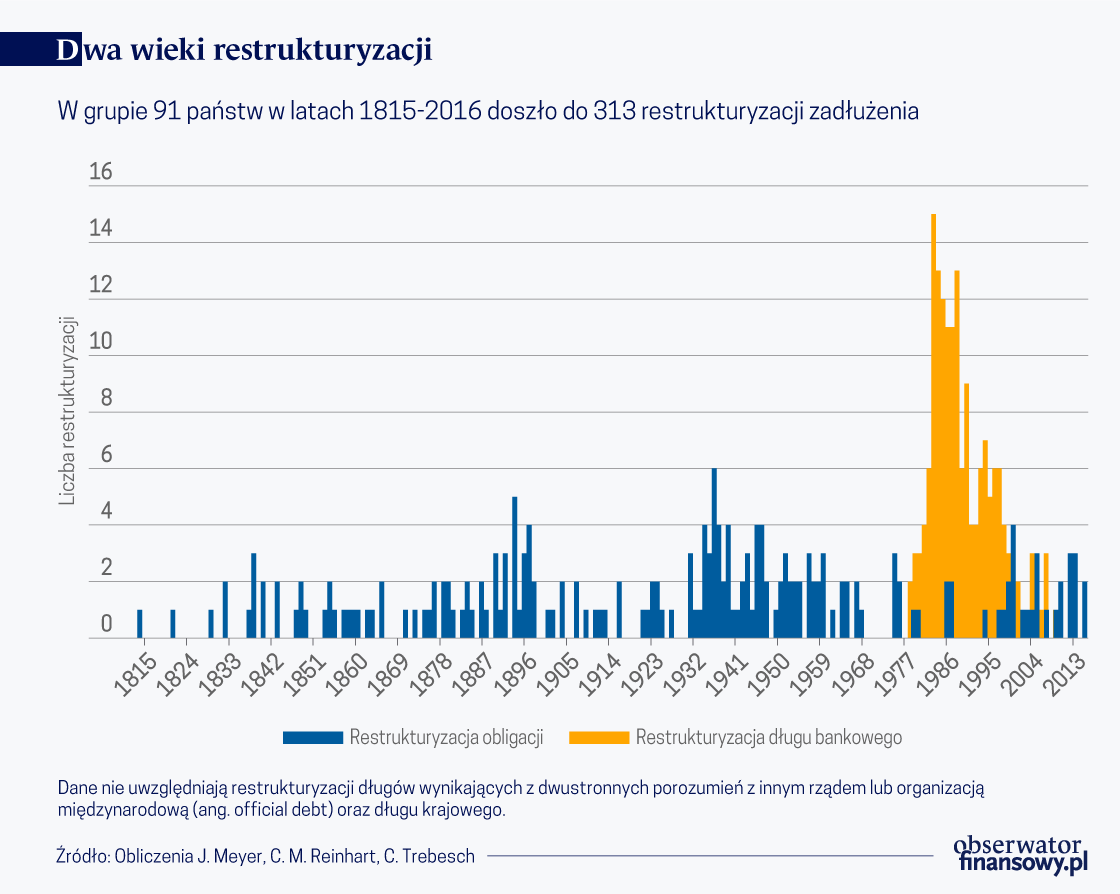

Badacze związani z niemieckim Kiel Institute – Josefin Meyer i Christoph Trebesch – oraz Uniwersytetem Harvarda – Carmen M. Reinhart – zbadali stopy zwrotu z zagranicznych obligacji skarbowych tj. denominowanych w walucie niekrajowej, w latach 1815-2016. Okazuje się, że mimo licznych bankructw (w grupie 91 państw restrukturyzację zadłużenia przeprowadzano 313 razy w ciągu 200 lat), mimo wojen, przewrotów i kataklizmów, ta kategoria aktywów zachowywała się zaskakująco dobrze. Stopa zwrotu była nie tylko wyższa od „wolnej od ryzyka” inwestycji w obligacje USA i Wielkiej Brytanii, ale porównywalna do inwestycji w akcje na giełdach w Londynie i Nowym Jorku.

Wiadomo, że wyższa stopa zwrotu wiąże się z wyższym ryzykiem. Sposobem na porównywanie zysków z inwestycji z jej zmiennością jest wskaźnik Sharpe’a. Wyższa wartość tego wskaźnika oznacza, że stopa zwrotu w większym stopniu kompensuje poniesione ryzyko. Wyliczenia badaczy pokazały, że zagraniczne obligacje rządowe w dolarze i funcie miały najwyższy wskaźnik Sharpe’a spośród innych badanych klas aktywów – amerykańskiego długu korporacyjnego, papierów skarbowych USA i UK czy akcyjnych indeksów FTSE i S&P 500.

Autorzy badania podkreślają, że w podejściu do obligacji rządowych zupełnie inne jest spojrzenie z punktu widzenia emitenta – gdzie przeważają argumenty fiskalne – a inne z punktu widzenia inwestora. Meksyk w ostatnich 200 latach dziesięciokrotnie ogłosił niewypłacalność (tzw. default), a mimo to realnie obligacje tego państwa dały roczną stopę zwrotu o 9 pkt. proc. wyższą niż amerykańskie i brytyjskie papiery. Podobna sytuacja dotyczy Ekwadoru, Kolumbii czy Wenezueli, które bankrutowały po 9-10 razy. Relatywnie najgorzej wyszedłby inwestor (a potem jego dzieci, wnuki i prawnuki – mówimy wszak o perspektywie dwóch wieków), który trzymałby obligacje boliwijskie. Te wypadły niemal o 5 pkt. proc. słabiej niż bezpieczne aktywa, mimo że kraj ogłosił upadłość „jedynie” cztery razy.

To pozwala lepiej zrozumieć, dlaczego Argentyna jest w stanie sprzedać inwestorom 100-letnie obligacje denominowane w dolarze w rok po ostatnim defaulcie. I to przy popycie przekraczającym blisko czterokrotnie wartość emisji. Może więc to nie oznaka szaleństwa rynków, ale właśnie kalkulacji ryzyka? Gdyby więc pan Tadeusz, wróciwszy do Soplicowa po zakończeniu wojen napoleońskich, postanowił dobrze ulokować rodzinny majątek, najlepiej zrobiłby, gdyby zainwestował w szeroki portfel obligacji rynków wschodzących. I trzymał go do dzisiaj.