Svensson o przeszacowaniu cen nieruchomości mieszkaniowych

Kategoria: Instytucje finansowe

Niezależny ekspert w branży nieruchomości.

więcej publikacji autora Bartosz Turek

Londyn, ulica Notting Hill (CC By NC Ian)

To bank komercyjny, a nie Bank of England, nadzór finansowy czy rząd, zdecydował się jako pierwszy na działania mające na celu ograniczenie akcji kredytowej w obawie o narastanie bańki cenowej na tamtejszym rynku nieruchomości. Chodzi o Grupę Lloyds (należy do niej m.in. Halifax i Bank of Scotland), czyli największą instytucję hipoteczną w Wielkiej Brytanii. 20 maja 2014 r. zdecydowała ona, że osoby, które będą się ubiegać o kredyt o wartości ponad 500 tys. funtów (równowartość prawie 2,6 mln zł), będą musiały dysponować rocznym dochodem przynajmniej czterokrotnie wyższym niż wnioskowana kwota. Tylko wtedy bank przyjmie aplikację o kredyt. Jak wynika z szacunków Lion’s Bank, dotychczas standardowe wymagania były o połowę mniej restrykcyjne.

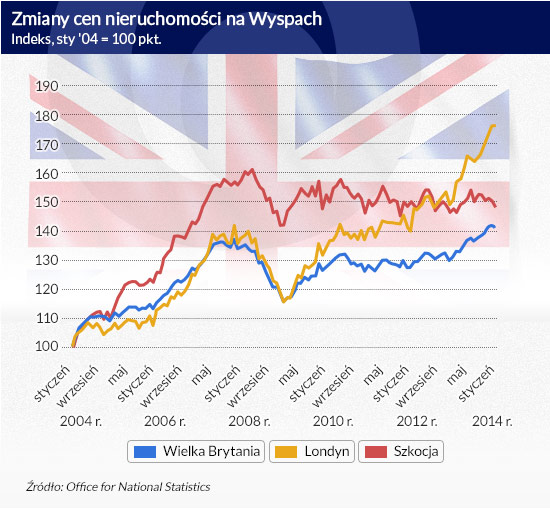

Zmiany te wprowadzono w odpowiedzi na dynamiczne zmiany cen nieruchomości. Zgodnie z danymi Office for National Statistics do końca marca 2014 r. ceny nieruchomości w Londynie wzrosły o 17 proc. (r./r.) doprowadzając średnią cenę domu do poziomu 459 tys. funtów. Boom dotyczy przede wszystkim stolicy, bo w skali kraju (z wyłączeniem Londynu i okolic) wzrost cen oszacowano w tym samym czasie na 4,7 proc., a w Szkocji – niespełna 1 proc.

Zmiana w podejściu do kredytowania dotknie wielu londyńczyków. Jak wylicza portal thisismoney.co.uk, problem z zaciągnięciem kredytu może mieć jeden na czterech nabywców w stolicy. Lokalni obserwatorzy podkreślają jednak, że te zmiany są wymierzone głównie w nabywców z Wielkiej Brytanii, podczas gdy spora część odpowiedzialnego za wzrost cen popytu pochodzi z zagranicy.

Wiele osób za drożenie nieruchomości wini także rządowy program wsparcia przy nabywaniu nieruchomości – Help to buy. Nie brakuje jednak głosów, że skala działania tego programu jest mocno ograniczona, a więc nie ma on decydującego wpływu na rynek.

Na czym polega ten program? Do wyboru są dwa rozwiązania. Pierwszy – equity loan – polega na pożyczce z budżetu. W tym przypadku można kupić tylko nowy dom o cenie do 600 tys. funtów w Anglii, 400 tys. w Szkocji i 300 tys. w Walii. Mechanizm polega na tym, że posiadając 5-proc. wkład własny, można otrzymać 20 proc. ceny nieruchomości w formie preferencyjnej pożyczki, a kredytem hipotecznym sfinansować brakujące 75 proc. Pożyczka ze wspólnej kasy jest nieoprocentowana przez pięć lat, a potem oprocentowanie oblicza się poprzez dodanie 1 pkt proc. do współczynnika inflacji.

Pożyczkę można spłacić w dowolnym momencie – nawet przed upływem pięcioletniego okresu bezodsetkowego, najpóźniej przy sprzedaży nieruchomości. Co ważne, jeśli ktoś skorzysta z tego modelu i sprzeda kupioną z rządową pomocą nieruchomość, będzie się także musiał podzielić z państwem pieniędzmi ze sprzedaży. Jeśli pożyczka nie jest spłacona, to 20 proc. ceny sprzedaży trafi do budżetu (niezależnie od tego, czy nieruchomość zyskała czy straciła na wartości).

Drugi model opiera się na systemie gwarancji – mortgage guarantee. W tym przypadku przyszły nabywca także musi posiadać 5-proc. wkład własny. Nawet do 15 proc. gwarantuje państwo – o ile kredytobiorca nie będzie spłacał rat, 15 proc. salda kredytu bank będzie mógł windykować z budżetu. To pozwala bankom na udzielanie finansowania na 95 proc. ceny nieruchomości. Z punktu widzenia nabywcy jest to rozwiązanie droższe niż preferencyjna pożyczka. Przy kredycie z gwarancją trzeba spłacać raty od 95 proc. ceny nieruchomości, a nie – jak w przypadku equity loan – od 75 proc. kwoty. Plusem systemu gwarancji jest jednak to, że sprzedając nieruchomość, właściciel nie musi się dzielić z budżetem. Maksymalna cena nieruchomości w programie w całym kraju to 600 tys. funtów.

Trzeba jednak podkreślić, że dynamiczne wzrosty cen dotyczą przede wszystkim angielskiego rynku nieruchomości z najwyższej półki. Nieruchomości w Londynie zdrożały, bo inwestorzy uznali ten rynek uznany za bezpieczną przystań dla kapitału. Zbiegło się to w czasie z recesją w strefie euro, kiedy obawiali się o przyszłość wspólnej waluty.

Ważna jest też specyfika tego rynku. Stolica Wielkiej Brytanii cieszy się dużą popularnością, szczególnie wśród zagranicznych milionerów. Londyńskie nieruchomości od wielu lat kupują Rosjanie, Hindusi, inwestorzy z regionu Zatoki Perskiej i Azji Wschodniej. W ostatnim czasie odnotowano także wzrost zainteresowania ze strony nabywców z krajów rozwijających się. Wyraźny wzrost popytu odczuwa się wśród inwestorów z Turcji, Ukrainy, a także Brazylii i Argentyny.

Najmocniej dotknęło to segmentu najdroższych nieruchomości. W najbardziej prestiżowych lokalizacjach ceny rosną w sposób niekontrolowany. Najlepszym przykładem jest niedawny światowy rekord ceny apartamentu w inwestycji Hyde Park One, gdzie za 1500 mkw. nabywca z Europy Wschodniej zapłacił równowartość 900 mln zł (cena z wykończeniem).

Zakupy nie zawsze są motywowane chęcią zamieszkania w Londynie, często chodzi raczej o „zaparkowanie” kapitału. Potwierdzają to szacunki firmy Crayson sugerujące, że nawet 70 proc. zakupów nieruchomości realizowanych jest przez cudzoziemców, a nawet 25 proc. nieruchomości kupionych w centralnym Londynie pozostaje niezamieszkana (Knight Frank). Nie bez znaczenia dla poziomu cen w najbardziej prestiżowych częściach Londynu jest też fakt, że miasto to jest jedną z najważniejszych stolic finansowych świata.

Bartosz Turek, Lion’s Bank