Jak zaspokajać potrzeby mieszkaniowe?

Kategoria: Trendy gospodarcze

Getty Images

Duża część posiadanych zasobów majątkowych zakumulowana jest w nieruchomości, którą senior posiada oraz zamieszkuje, co jest potencjalnym źródłem finansowania, wymagającym uprzedniego upłynnienia tego dobra. Dedykowanym instrumentem, który umożliwia przekształcenie niepłynnego kapitału zakumulowanego w nieruchomościach w płynne środki finansowe jest odwrócona hipoteka. Typowy produkt bankowy (odwrócony kredyt hipoteczny) po raz pierwszy pojawił się w ofercie banków amerykańskich na początku lat 60. XX w. Z czasem zaczął być oferowany również w innych krajach Europy Zachodniej (m.in. Francja, Hiszpania, Niemcy, Szwecja, Węgry, Włochy) i świata (m.in. Australia, Indie). Rozwiązanie to funkcjonuje z powodzeniem od wielu lat w USA i Wielkiej Brytanii czy Hiszpanii.

Uwolnienie kapitału nieruchomościowego

Odwrócona hipoteka umożliwia posiadaczowi nieruchomości uwolnienie zgromadzonego w niej majątku przy jednoczesnym zachowaniu prawa do zamieszkiwania domu lub mieszkania. Wyróżnia się dwa podstawowe modele hipoteki odwróconej: model kredytowy oraz model sprzedażowy w zależności od tego, w którym momencie zachodzi przeniesienie prawa do nieruchomości. Model kredytowy w Polsce szerzej znany pod nazwą odwróconego kredytu hipotecznego i jest regulowany odrębną ustawą. Z kolei model sprzedażowy występuje również pod nazwą renty dożywotniej lub hipotecznej. Wszelkie postanowienia odnośnie do jej udzielania regulowane są przepisami Kodeksu cywilnego (w Polsce są to art. 903–907 dotyczące renty oraz art. 908–916 dotyczące umowy o dożywocie). W modelu sprzedażowym od razu następuje przeniesienie prawa własności do nieruchomości na podmiot udzielający pożyczki. Nowy właściciel zapewnia dożywotnie korzystanie z nieruchomości przez beneficjenta i wypłaca mu środki, stanowiące pewną część wartości nieruchomości. Różnica dotycząca tego, w którym momencie własność nieruchomości przechodzi na podmiot udzielający pożyczki wpływa również na określenie płatnika kosztów z tytułu podatku od nieruchomości oraz jej ubezpieczenia. Zawsze jest to właściciel, czyli w modelu kredytowym osoba pobierająca świadczenie, a w modelu sprzedażowym nowy właściciel (osoba fizyczna, firma lub fundusz).

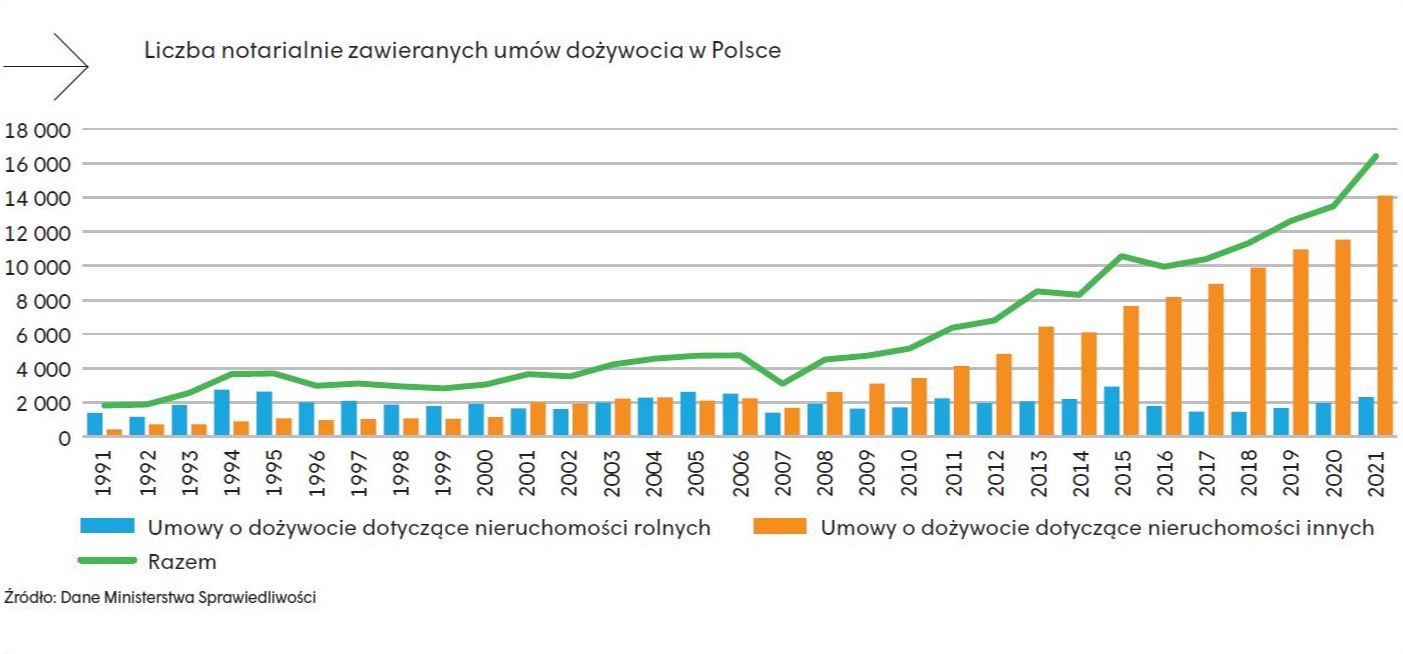

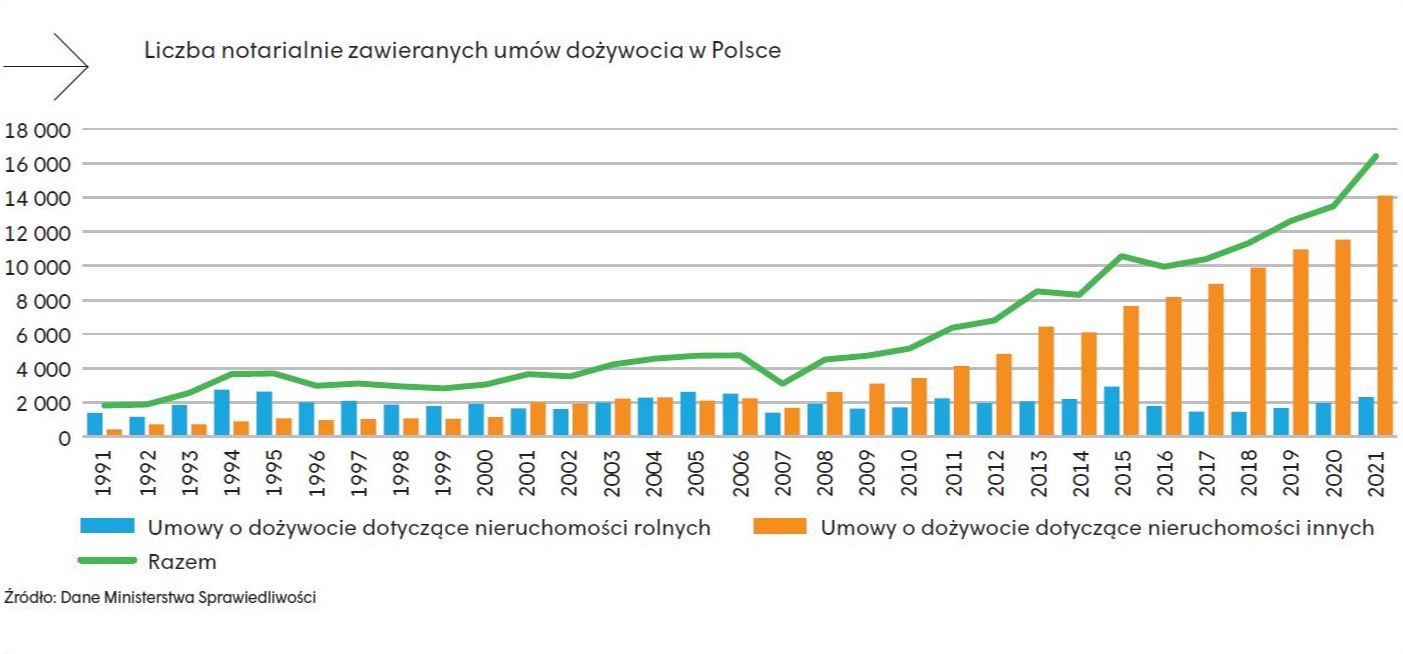

W Polsce zainteresowanie upłynnianiem kapitału nieruchomościowego stopniowo się zwiększa, jednak skala wciąż pozostaje nieznaczna ze względu na duże ryzyko samego instrumentu, jak i niepewność odnośnie do przyszłości. Na rynku polskim funkcjonuje praktycznie tylko model sprzedażowy – zgodnie z danymi Ministerstwa Sprawiedliwości w 2021 r. zawarto ok. 16 tys. umów o dożywocie.

Potencjał odwróconego kredytu hipotecznego w Polsce

Ustawa dotycząca odwróconego kredytu hipotecznego (Ustawa z 23 października 2014 r. o odwróconym kredycie hipotecznym), która szczegółowo reguluje ten rodzaj kontraktów, weszła w życie w Polsce 15 grudnia 2014 r. Odwrócony kredyt hipoteczny, który oferowany jest przez banki, pozwala kredytobiorcy „uwolnić” kapitał z posiadanej przez niego nieruchomości i służy mu jako dodatkowe źródło utrzymania. Na podstawie umowy, zawieranej między bankiem a osobami fizycznymi bank wypłaca właścicielowi nieruchomości określoną kwotę stanowiącą część wartości nieruchomości. W zależności od postanowień umownych wypłata może nastąpić jednorazowo lub ratalnie. Właściciel nieruchomości może dowolnie dysponować otrzymanymi środkami. Równocześnie ma również prawo do mieszkania w nieruchomości, stanowiącej zastaw kredytu do końca swojego życia. Po śmierci właściciela natomiast, jeśli nie dojdzie do uprzedniej spłaty zadłużenia, bank przejmuje lokal wraz z pełnią praw właścicielskich.

Szansa na poprawę statusu materialnego osób starszych i samotnych

Odwrócony kredyt hipoteczny oferowany jest dla właścicieli lub współwłaścicieli lokali mieszkalnych, czyli osób fizycznych posiadających własnościowe prawo do lokalu lub spółdzielcze własnościowe prawo do lokalu. Posiadacze innych praw, najemcy oraz podmioty prawne nie mogą skorzystać z odwróconej hipoteki. Główną grupą docelową są osoby starsze oraz samotne, otrzymujące niskie świadczenia emerytalne. Osoby, które nie mają zatem komu przepisać mieszkania lub domu, w sytuacji, gdy borykają się z problemami finansowymi mogą poszukiwać dodatkowych możliwości pozyskania środków pieniężnych. Przy zwiększających się wraz z wiekiem wydatkach na zdrowie, dodatkowy przychód pochodzący z odwróconej hipoteki stanowi dla nich pewną alternatywę. Daje on więc szansę na poprawę statusu materialnego pod koniec życia, a otrzymane pieniądze mogą zostać spożytkowane na dowolny cel.

Biorąc pod uwagę przewidywane kierunki rozwoju demograficznego w Polsce (proces starzenia się społeczeństwa), wysokość świadczeń w ramach polskiego systemu emerytalnego, a także wysoki wskaźnik własności nieruchomości wydaje się, że potencjał rozwoju tego produktu bankowego jest wysoki. Oferta odwróconego kredytu hipotecznego skierowana jest przede wszystkim do osób starszych, choć uprawnieni do zawarcia takiej umowy mogą być również inni właściciele mieszkań. Polskie regulacje nie przewidują minimalnego wieku od kiedy odwrócona hipoteka może być udzielona. Teoretycznie więc mogą z niej skorzystać także osoby młode. W każdym momencie jest jednak szansa odwrotu. Istnieje możliwość odstąpienia od umowy, również w trakcie pobierania rat, pod warunkiem zwrotu do banku wypłaconej już kwoty zobowiązania wraz z odsetkami.

Problematyczna wycena produktu

W przypadku tego produktu bankowego problematyczną kwestią jest określenie wartości hipoteki, która będzie miała wpływ na wysokość wypłat. Podstawą do wyliczenia kwoty hipoteki jest zazwyczaj rynkowa wartość nieruchomości. Jej określenie jest pierwszym trudnym zadaniem i polega na wskazaniu najbardziej prawdopodobnej ceny sprzedaży. Wycena nieruchomości, którą dokonuje rzeczoznawca majątkowy. Zgodnie z szacunkami przedstawionymi przez organizację RICS (Royal Institution of Chartered Surveyors to globalna organizacja zawodowa zrzeszająca osoby pracujące w sektorze budownictwa, budownictwa, gruntów, nieruchomości i nieruchomości, która tworzy normy i standardy wyceny nieruchomości), odbywa się na podstawie cen transakcyjnych podobnych mieszkań w danym regionie, a te uznawane za dobre winny mieścić się w przedziale błędu do 10–15 proc. Oszacowana wartość stanowi podstawę do określenia wysokości kredytu. Na wielkość kredytu, a więc i wypłacanych wypłat będą również wpływać koszty kredytu, czynniki osobnicze (wiek i płeć kredytobiorcy) oraz jego stan zdrowia.

Na podstawie tych czynników, bank złoży klientowi ofertę, która zwykle plasuje się w granicach 30–60 proc. wartości rynkowej nieruchomości. Koszt kredytu jest co prawda dość wysoki, a warunki mogą wydawać się niekorzystne, jednak należy pamiętać, że świadczenie takiej usługi obarczone jest dużym ryzykiem (trudno przewidzieć np. jaki będzie okres trwania życia kredytobiorcy oraz jak będzie się zmieniać wartość nieruchomości).

Druga strona medalu

Poza tym, że wysokość wypłaconej przez bank kwoty, zazwyczaj jest znacznie niższa od wartości rynkowej mieszkania, to odwrócony kredyt hipoteczny wiąże się z wieloma innymi zagrożeniami. Kredytobiorca ma w związku z umową również szereg obowiązków, związanych z dodatkowymi nakładami finansowymi (dbanie o dobry stan techniczny nieruchomości, opłacanie ubezpieczenia, czynszu oraz podatków). Odwrócone kredyty hipoteczne zazwyczaj są dość drogim produktem. Ich oprocentowanie jest często wyższe niż w przypadku tradycyjnych kredytów hipotecznych, by zrekompensować bankowi zwiększony poziom ryzyka.

Ponadto, ta usługa bankowa może być skomplikowana i trudna do zrozumienia, jeżeli chodzi o jego konstrukcję. Pożyczkobiorcy mogą chociażby nie zdawać sobie sprawy z tego, że powinni płacić zobowiązania podatkowe od nieruchomości i ją ubezpieczać. Może to znacznie obciążać budżety, szczególnie osób starszych o ograniczonym dostępie do środków na pokrycie tych wydatków.

Społeczne konsekwencje odwróconego kredytu hipotecznego

Elementem budzącym często wątpliwość z punktu widzenia skutków społecznych, jest utrata przez właścicieli oraz ich spadkobierców prawa własności do lokalu. Wciąż żywa jest w Polsce tradycja dziedziczenia nieruchomości, która stanowi ważny składnik majątku rodzinnego. Polskie regulacje dają jednak w tym zakresie pewne możliwości spłaty zobowiązania i odzyskania lokalu. W umowie powinny być wymienione osoby do kontaktu z bankiem, który to w przypadku śmierci kredytobiorcy powiadomi je o zawartej umowie. Spadkobierca w okresie 12 miesięcy będzie mógł spłacić zobowiązanie, czyli wypłacone raty, odsetki oraz pozostałe koszty. Gdy cały kredyt odwrócony zostanie uregulowany, nastąpi wygaśniecie hipoteki ustanowionej na nieruchomości. W przeciwnym wypadku, gdy do spłaty nie dojdzie, bank po roku zgłosi żądanie przeniesienia prawa własności do lokalu. Nawet, jeśli po sprzedaży przez bank nieruchomości kwota sprzedaży przewyższy sumę wypłaconych rat odwróconego kredytu hipotecznego oraz odsetki, pozostała część środków powinna zostać przekazana spadkobiercom.

W polskim społeczeństwie oferowanie odwróconego kredytu hipotecznego wciąż kojarzy się negatywnie i może niekorzystnie wpłynąć na wizerunek firm je oferujących. Usługa ta często utożsamiana jest wyłącznie z przejmowaniem nieruchomości od starszych osób. Sama idea polega natomiast na uwolnieniu majątku zgromadzonego w nieruchomości przy równoczesnym zachowaniu prawa do korzystania z niego. Odwrócony kredyt hipoteczny jest stosunkowo nowym i słabo rozwiniętym produktem na polskim rynku. Być może z czasem, wraz ze zmianami społecznymi i kulturowymi pojawi się większy popyt na tego typu usługi i ta oferta się rozszerzy.

Autorka wyraża własne opinie, a nie oficjalne stanowisko NBP.

dr Joanna Waszczuk, ekspert w Departamencie Stabilności Finansowej NBP