Mechanizm transmisji polityki pieniężnej w Polsce: wybrane wnioski z najnowszych badań

Kategoria: Instytucje finansowe

Niezależny ekspert w branży nieruchomości.

więcej publikacji autora Bartosz Turek

(CC BY-NC-SA Jajcus)

Nie cichną wciąż echa zakończenia programu dopłat do kredytów „Rodzina na swoim”. Choć ostatnie wnioski można było składać w grudniu ubiegłego roku, to w lutym zanotowaliśmy dynamiczny wzrost przeciętnej ceny transakcyjnej mieszkań i spadek liczby zawieranych transakcji. Obie te zmiany należy wiązać z zakręceniem kurka z budżetowymi dopłatami do kredytów hipotecznych.

Przypomnijmy, że w ostatnim okresie obowiązywania dofinansowania, do programu kwalifikowały się głównie mieszkania najtańsze. Możliwość zainkasowania dopłat w kwocie kilkudziesięciu tysięcy złotych stymulowała potencjalnych beneficjentów do podjęcia decyzji o zakupie własnych „czterech kątów” lub wyboru lokalu z tańszej oferty rynkowej pomimo możliwości zakupu droższego lokum. W efekcie w ogólnej liczbie zawieranych transakcji większy udział zyskiwał segment popularny, co zaniżyło przeciętną cenę transakcyjną.

Od nowego roku o dopłaty nie można się już ubiegać, a więc zmienia się też struktura zawieranych transakcji. W styczniu wzrost cen mieszkań wyniósł względem grudnia 2,3 proc. – wynika z danych Home Broker i Open Finance. W lutym natomiast indeks zanotował dalszy wzrost o 3,2 proc. (miesiąc do miesiąca). To najwyższy wynik w historii tego badania, a więc od końca 2007 roku. Od dwóch miesięcy szybko topnieje więc przecena mieszkań w ujęciu rocznym. Jeszcze w grudniu można było mówić o tym, że mieszkania w największych miastach w ciągu roku zanotowały przecenę na poziomie 13,3 proc. Dziś jest to już tylko 7,2 proc.

W normalnych warunkach dane te należałoby odczytywać jednoznacznie pozytywnie. W otoczeniu taniejącego kredytu sugerowałyby one bowiem odbicie na rodzimym rynku nieruchomości. Problem jednak w tym, że mocno spada liczba zawieranych transakcji. Zagregowana dla okresów trzymiesięcznych była w lutym o 24,2 proc. niższa niż w grudniu ubiegłego roku. W tym wypadku także należy upatrywać wpływu zakończenia programu dopłat do kredytów, na który wiele osób próbowało się pod koniec zeszłego roku „załapać”. W efekcie dziś kupujących jest na rynku mniej niż w czwartym kwartale 2012 roku.

Nie cały jednak regres w tym zakresie jest wynikiem końca dopłat. Na powyższy wynik składają się też zmiany sezonowe. W lutym ruch na rynku mieszkaniowym jest przeważnie mniejszy niż pod koniec roku. Średni dla ostatnich 4 lat wskaźnik sugeruje jednak spadek obrotów o kilkanaście procent, a nie o jedną czwartą jak obecnie.

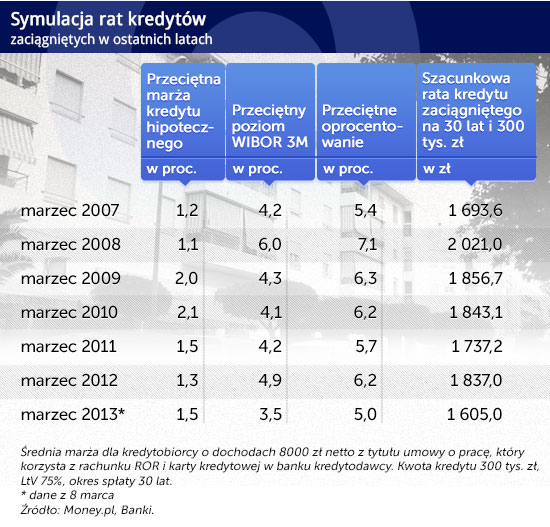

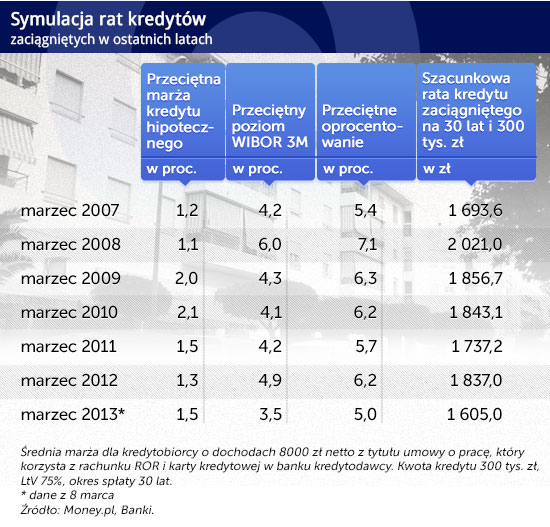

W kolejnych miesiącach coraz ważniejszy dla rynku mieszkaniowego będzie jednak topniejący koszt kredytu hipotecznego. Jeszcze przed ostatnią obniżką stóp procentowych o 50 pkt. bazowych był on i tak na historycznie niskim poziomie. Jak wynika z najświeższej ankiety przeprowadzonej przez Home Broker wśród największych banków średnia marża kredytu zaciągniętego na 30 lat i kwotę 300 tys. zł przy 25-proc. wkładzie własnym wynosi niewiele ponad 1,5 proc.

Uwzględniając notowania stawki WIBOR 3M (z 8 marca) można szacować, że dziś przeciętny kredyt jest oprocentowany na niespełna 5 proc. w skali roku. Jeszcze w sierpniu zeszłego roku na wyższym poziomie był notowany sam WIBOR, a 5 lat temu przeciętne oprocentowanie (WIBOR+marża) można było szacować na 7,1 proc. w skali roku. Zaciągając więc dziś kredyt na 30 lat i 300 tys. zł trzeba się liczyć z ratą na poziomie 1605 zł miesięcznie. W sierpniu ubiegłego roku było to 1863 zł, a w marcu 2008 roku aż 2021 zł. Dziś miesięczna rata modelowego kredytu byłaby więc o prawie 416 zł niższa niż takiego samego długu zaciągniętego pięć lat temu.

(CC BY-NC by alexharries/DG)

Nawet jeśli dziś efektu tego nie widać, to spadek kosztu kredytu bez wątpienia wpłynie pozytywnie na skalę popytu na mieszkania. Szczególnie jest to prawdopodobne, biorąc pod uwagę, że już dziś wydatki związane z zakupem mieszkania na kredyt (nawet przy 100 proc. LtV) oraz jego utrzymaniem mogą być niejednokrotnie niższe niż wydatki związane z wynajęciem identycznego lokum.

Należy jednak mieć świadomość, że spadek oprocentowania kredytów hipotecznych realizowany jest przy rosnących marżach banków udzielających finansowania. Zgodnie z danymi Home Broker w sierpniu zeszłego roku (wtedy WIBOR zaczął maleć) przeciętna marża wynosiła 1,23 proc., a wstępne dane za marzec br. sugerują, że średnia marża wzrosła do poziomu 1,51 proc. Wzrost ten jest więc znacznie mniejszy niż spadek poziomu stawki WIBOR (trzymiesięczny w sierpniu był na poziomie ponad 5,1 proc., a dziś niespełna 3,5 proc.), ale to właśnie marża jest wartością stałą przez cały okres kredytowania.

W efekcie zmian trzyosobowa rodzina z dochodem 5 tys. zł netto może dziś pożyczyć od banku na 30 lat przeciętnie ponad 400 tys. zł, podczas gdy w sierpniu ubiegłego roku było to 362 tys. zł. – wynika z danych Home Broker. Po zdyskontowaniu przez rynek ostatniej decyzji o obniżeniu stóp procentowych można spodziewać się jeszcze większego wzrostu potencjalnej zdolności kredytowej.

Trzeba jednak pamiętać, że przez 30 lat trwania umowy kredytowej marża wyższa o 27 pkt. bazowych w przypadku długu na poziomie 300 tys. oznacza że do banku trzeba będzie oddać o około 15 – 17 tys. zł więcej. Niewykluczone więc, że opłacalne okaże się w przyszłości refinansowanie zaciągniętego dziś kredytu, gdy marże znowu spadną.

(CC BY money pictures/DG)

Bartosz Turek jest analitykiem rynku nieruchomości w Home Broker.