Ewolucja polityki banków centralnych

Kategoria: Instytucje finansowe

Profesor ekonomii, ekspert Ośrodka Badań Polityki Gospodarczej (CEPR)

więcej publikacji autora Alex Cukierman

Z nadejściem globalnego kryzysu finansowego banki centralne zaczęły na wielką skalę stosować tzw. luzowanie ilościowe (ang. quantitative easing, QE). Praktyka ta osiągnęła niespotykane rozmiary w pierwszej połowie roku 2020, kiedy banki centralne reagowały na kryzys spowodowany pandemią COVID-19. Skutkiem była dalsza rozbudowa i tak już rozdętych bilansów tych banków. Zawrotne poziomy deficytów budżetowych wygenerowanych w związku z pandemią skłoniły część ekonomistów do zalecania czasowego zawieszenia tabu, jakim obłożono monetarne finansowanie deficytu, co obrazowo nazwano „pieniędzmi z helikoptera” (Gali 2020 i w przygotowaniu, Yashiv 2020, Blanchard Pisany-Ferri 2020). W tym artykule omawiamy różnice pomiędzy luzowaniem ilościowym a „zrzutem z helikoptera”, wraz ze względnymi zaletami (i wadami) obydwu trybów ekspansji monetarnej.

W obecnych warunkach instytucjonalnych istnieje ważne podobieństwo formalne pomiędzy luzowaniem ilościowym a „pieniędzmi z helikoptera”. Realizacja obydwu wiąże się z kreacją nowego pieniądza bazowego, przeznaczanego następnie na zakup rządowych papierów wartościowych. Podstawowa różnica polega na tym, że w ramach luzowania ilościowego bank centralny może zakupić wyłącznie obligacje dostatecznie długo funkcjonujące na rynku (ang. „seasoned securities” ) – a czasem także inne obligacje prywatne i publiczne. Natomiast w formule pieniędzy z helikoptera bank może nabywać nowe obligacje publiczne u źródła, zasilając rząd wprost z renty emisyjnej. Tak więc dzięki QE banki centralne mogą zapewnić rządom finansowanie z zachowaniem autonomii w zakresie zakazu drukowania pieniędzy. Unikając bezpośredniego finansowania deficytu, QE wspiera finanse rządu poprzez zapewnienie płynności rynku dla starszych obligacji skarbowych, a także związane z tym obniżenie kosztów nowych emisji.

W formule pieniędzy z helikoptera bank może nabywać nowe obligacje publiczne u źródła, zasilając rząd wprost z renty emisyjnej.

W tym ujęciu QE jest – z dwóch powodów – łagodniejszą formą zrzutu z helikoptera. Po pierwsze, nie musi pociągać za sobą wzrostu wydatków budżetowych, podczas gdy „pieniądze z helikoptera” to z definicji nowy pieniądz przeznaczany na zakup dóbr i usług przez rząd. Po drugie, nawet wtedy, gdy luzowanie ilościowe pociąga za sobą wzrost wydatków rządowych, wydatki te będą prawdopodobnie niższe niż w przypadku tej samej kwoty finansowania „z helikoptera”. Podobnie jak w tym drugim przypadku, bodziec związany z QE jest tym silniejszy, im dłużej bank centralny utrzymuje aktywa nabywane w jego ramach. Po włączeniu do programu, w czasie globalnego kryzysu finansowego, obligacji długoterminowych, Rezerwa Federalna i inne banki centralne zyskały możliwość wpływania na poziom (i kąt nachylenia) krzywej rentowności. Podobnie poprzez częściowe obniżenie presji na emisję obligacji skarbowych, „zrzut z helikoptera” pozwala przesunąć w dół krzywą rentowności i poszerzyć zakres dostępnych dla rządu zapadalności. To może także skutkować spłaszczeniem krzywej rentowności papierów rządowych, a co za tym idzie, zwiększeniem dostępności kredytu zarówno dla przedsiębiorstw, jak i gospodarstw domowych.

„Pieniądze zrzucane z helikoptera” jako opcja polityki pieniężnej

Ogólnie, zarówno QE, jak i „pieniądze z helikoptera” mogą mieć stałe lub tymczasowe skutki dla bazy monetarnej, zależnie od tego, czy bank centralny postanawia w przyszłości utrzymać bazę monetarną zwiększoną na skutek tych operacji. Reichleen i in. (2013) podkreślają, że do skutecznego pobudzenia popytu zagregowanego konieczne jest przekonanie społeczeństwa o trwałości finansowania monetarnego. Innymi słowy, ludzie muszą być przekonani, że przyrost bazy monetarnej na potrzeby kreacji „pieniędzy z helikoptera” nie zostanie w przyszłości zredukowany za pomocą operacji otwartego rynku. Warto zauważyć, że argument ten w równym stopniu (a może jeszcze większym) odnosi się do QE. Takie podejście zakłada, że pełną efektywność zarówno luzowania ilościowego, jak i pieniędzy z helikoptera można osiągnąć pod warunkiem wiarygodnego zobowiązania do nieodwracalności tych operacji.

Społeczna percepcja trwałości operacji „zrzutowych” może zależeć od tego, czy są one finansowane przez poszerzenie bazy monetarnej, czy obniżenie kapitału banku centralnego. Drugi tryb finansowania może sygnalizować dłuższy horyzont operacji. Jednocześnie jednak zwiększa się zależność banku centralnego od władz fiskalnych. Jak dotąd, Rezerwa Federalna i inne banki centralne zasadniczo utrzymują bilanse zwiększone na skutek operacji QE z czasów globalnego kryzysu finansowego. Ale w chwili przeprowadzania tych operacji nie było jasnego zobowiązania, że tak będzie. Kolejne posunięcia w tym zakresie były uznaniowe i nie regulowała ich żadna z góry przyjęta zasada. Podobnie w przyszłości banki centralne mogą postanowić postąpić tak samo (lub nie), poszerzając bazę monetarną w ramach „zrzutu pieniędzy” (gdyby takie operacje miały być uruchomione w czasie kryzysu COVID-19).

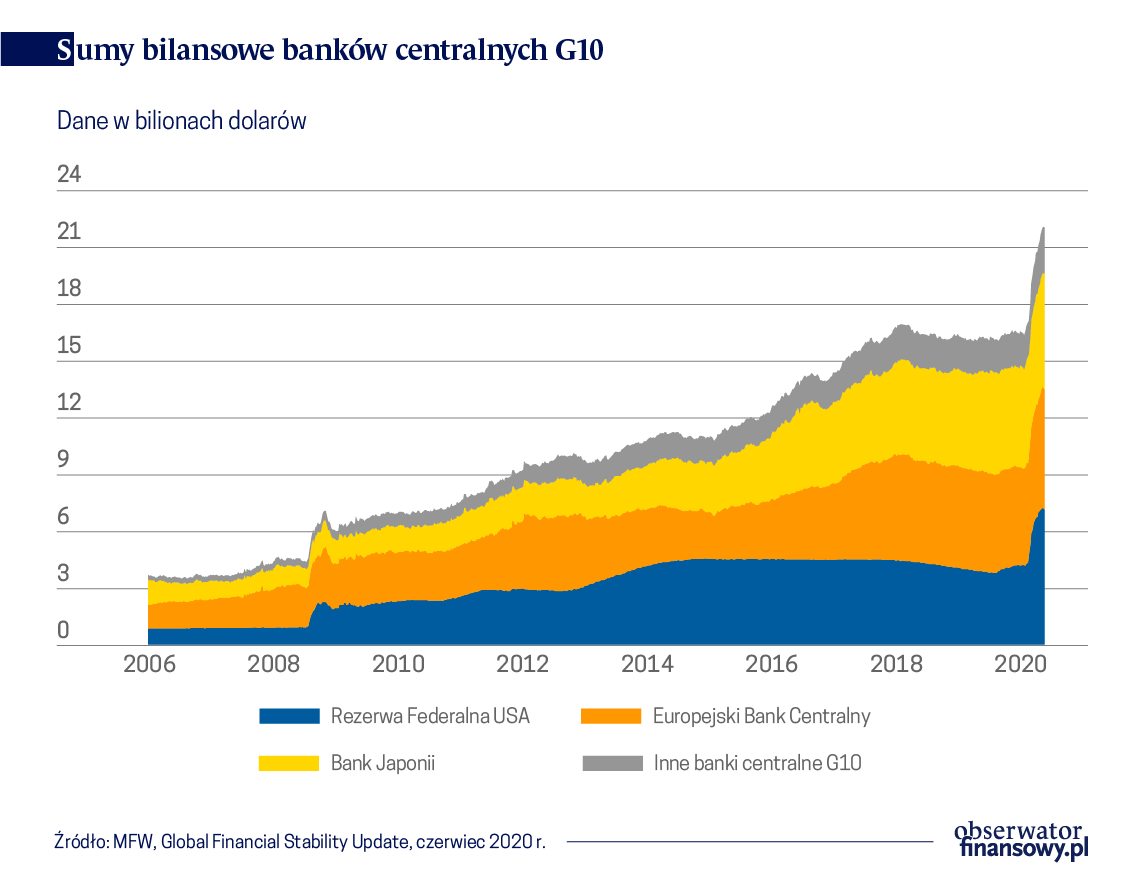

Operacje luzowania ilościowego przeprowadzone w pierwszej połowie roku 2020 w reakcji na pandemię przeprowadzano w warunkach ogromnych sum bilansowych odziedziczonych po kryzysie finansowym. Były one zakrojone jeszcze szerzej niż operacje podjęte w czasie kryzysu finansowego. W dodatku paletę aktywów skupowanych przez bank centralny poszerzono o akcje i obligacje firm. Celem tych wszystkich działań było zaopatrzenie rynków finansowych w płynność, pobudzenie popytu zagregowanego i ułatwienie finansowania deficytu finansów publicznych związanego z ogromną ekspansją fiskalną.

Operacje luzowania ilościowego w 2020 w reakcji na pandemię przeprowadzano w warunkach ogromnych sum bilansowych odziedziczonych po kryzysie finansowym.

Skutkiem ubocznym tych nadzwyczajnych operacji QE jest zanik związku pomiędzy rynkami akcji a gospodarką realną. Podczas gdy praktycznie wszystkie prognozy globalnego wzrostu gospodarczego były pesymistyczne, wyceny rynku akcji zdawały się świadczyć o znacznie wyższej dynamice wzrostu, co wysyłało niewłaściwe sygnały do inwestorów. Wielkie operacje luzowania ilościowego zmniejszają presję na finanse państwa w okresach napięć fiskalnych (takich, jakie obserwujemy obecnie). To wszakże odbywa się kosztem sztucznie zawyżonych notowań na rynkach akcji. Poza zniekształcaniem sygnałów, sztucznie zawyżone poziomy cen akcji zwiększają również nierówności w rozkładzie bogactwa bez uzasadnienia gospodarczego – biorąc pod uwagę słabą kondycję gospodarki realnej. Po drugie, każdy dolar „zrzucony” z helikoptera finansuje pełny dolar deficytu, natomiast w przypadku QE jest to mniej niż dolar. Dlatego założoną kwotę finansowania deficytu można osiągnąć mniejszą kwotą „pieniędzy z helikoptera” niż z operacji luzowania ilościowego.

W gospodarkach rozwiniętych o ujemnych stopach inflacji zrzut pieniędzy ma dodatkową zaletę – mianowicie przyspiesza podążanie inflacji w kierunku celu inflacyjnego (Cukierman 2020).

Alex Cukierman jest emerytowanym profesorem ekonomii Uniwersytetu Tel Awiwu i członkiem zespołu badawczego Ośrodka Badań Polityki Gospodarczej (CEPR)

Artykuł ukazał się na portalu VoxEU