Mechanizm transmisji polityki pieniężnej w Polsce: wybrane wnioski z najnowszych badań

Kategoria: Instytucje finansowe

Dziennikarz Obserwatora Finansowego, specjalizuje się w makroekonomii i finansach publicznych

więcej publikacji autora Marek Pielach

(CC BY-NC-SA polskie ekthornton)

To główny wniosek z lipcowego Raportu o stabilności systemu finansowego zaprezentowanego dziś przez ekspertów Narodowego Banku Polskiego. Oczywiście natężenie tylu negatywnych wydarzeń nie jest scenariuszem bazowym, ale materiałem stress testów sprawdzających granice stabilności polskiego sektora finansowego.

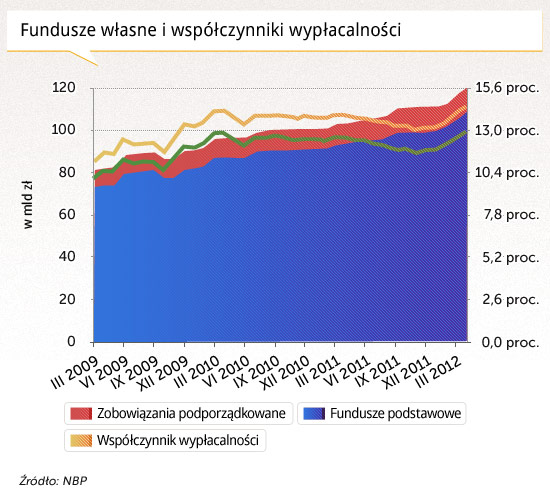

Pierwszym rozpatrywanym skrajnym scenariuszem był szok makroekonomiczny. Założono, że w krajach rozwiniętych wystąpiła recesja, u nas spadek dynamiki realnego PKB, a w ślad za tym wzrost rentowności obligacji skarbowych aż o 300 punktów bazowych i deprecjacja złotego o 30 proc. do poziomu 5,40 za euro. Jakie byłyby wówczas potrzeby kapitałowe banków konieczne do utrzymania współczynników wypłacalności? 9,4 mld zł, a więc 7,5 mld zł więcej niż w scenariuszu bazowym, opartym na lipcowej projekcji PKB i inflacji przedstawionej właśnie przez NBP.

Poważniejsze skutki miałby szok płynnościowy. Całkowite rozliczenie krótkoterminowych transakcji na krajowym rynku międzybankowym, odpływ części środków pozyskanych od zagranicznych instytucji finansowych oraz utrata zaufania do sektora bankowego powodująca odpływ niestabilnej części aktywów o terminie zapadalności do 1 miesiąca miałaby szczególnie negatywne skutki dla grupy banków o 24 proc. udziale w aktywach sektora. Łączny niedobór środków wyniósłby około 59 mld zł. Aż tyle jest warte zaufanie do polskiego sektora bankowego.

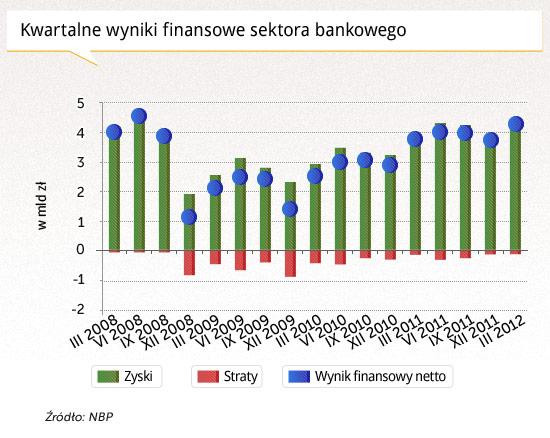

Nie ma jednak podstaw, aby mu nie ufać. „Zdolność banków do absorpcji ewentualnych strat pozostaje wysoka, a system finansowy jest stabilny”- napisano w komunikacie towarzyszącym publikacji raportu. W 2011 r. system bankowy osiągnął najwyższe historycznie nominalne zyski, a w I kwartale 2012 r. pozostawały one na poziomie zbliżonym do poprzednich kwartałów.

– Dźwignia finansowa wielu polskich banków nie przekracza 10, w krajach strefy euro to średnio 20, a są też banki które mają jeszcze większe lewary. Dlatego proces delewarowania nas ominie, albo będzie mniej bolesny niż gdzie indziej – mówił podczas prezentacji raportu Piotr Szpunar, dyrektor Departamentu Systemu Finansowego NBP.

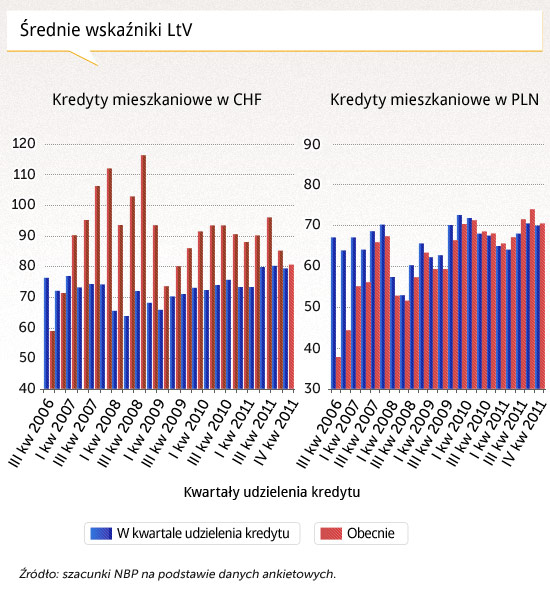

Nie oznacza to jednak, że nasz sektor bankowy nie ma żadnych słabości. Podczas prezentacji najwięcej miejsca poświęcono kredytom walutowym, których banki hojnie udzielały od 2006 do 2008 roku i które wciąż ciążą na ich portfelach.

– Duża ilość kredytów walutowych sprawia, że polityka pieniężna banku centralnego jest po prostu mniej skuteczna. Dobry przykład mamy na Węgrzech. „Siada” tam koniunktura i trzeba byłoby obniżyć stopy procentowe, gdyby nie to, że taki ruch doprowadziłby do deprecjacji forinta i wysadził w powietrze cały ogromny portfel hipotecznych kredytów walutowych – mówił Piotr Szpunar.

W Polsce całe szczęście nie ma aż takich problemów, ale kredyty walutowe przyczyniają się do niedopasowania zapadalności aktywów i pasywów. Z jednej strony mamy bowiem długoletnie kredyty, z drugiej krótkoterminowe lokaty w złotym.

Dlatego właśnie – zdaniem NBP – banki powinny w większym stopniu pozyskiwać finansowanie poprzez emisję długoterminowych pasywów na rynku. „Zwiększanie skali emisji powinno następować stopniowo, tak aby w długim terminie portfel kredytowy był finansowany stabilnymi depozytami pozyskanymi od sektora realnego i emisją długoterminowych instrumentów dłużnych” – zasugerowano w raporcie.

Kolejną rekomendacją jest ostrożna polityka dywidendowa, tak aby „dysponować odpowiednim buforem na pokrycie kosztów ewentualnego spowolnienia gospodarczego”. Autorzy raportu precyzują, że „potrzeba zwiększenia kapitałów dotyczy w szczególności banków posiadających znaczne portfele kredytów mieszkaniowych udzielanych w walutach obcych lub tych o wysokim poziomie wskaźnika LtV.(ang. Loan to Value – kredyt do wielkości zabezpieczenia – przyp. autora).”

NBP podtrzymuje również ocenę, że walutowe kredyty mieszkaniowe powinny zostać wycofane z oferty bankowej, stając się „produktem niszowym, dostępnym wyłącznie klientom, którzy uzyskują trwałe przychody w walucie kredytu”.