NBP strażnikiem stabilności systemu finansowego

Kategoria: Instytucje finansowe

Dziennikarz Obserwatora Finansowego, specjalizuje się w makroekonomii i finansach publicznych

więcej publikacji autora Marek Pielach

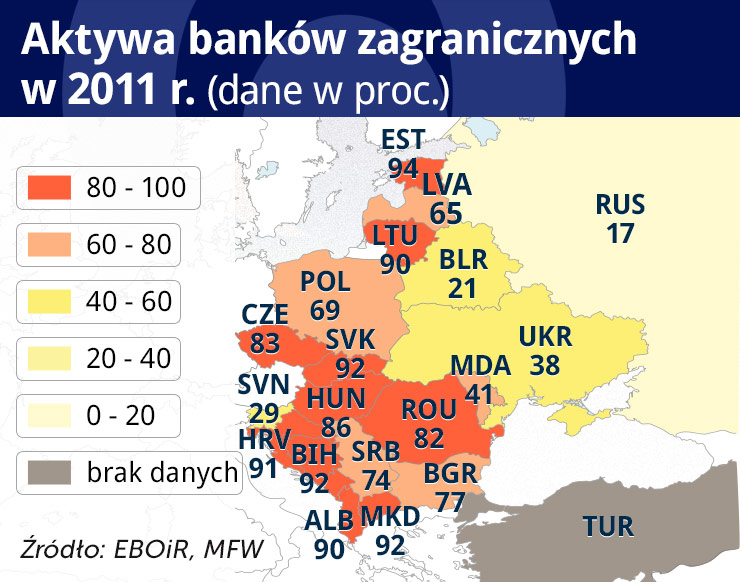

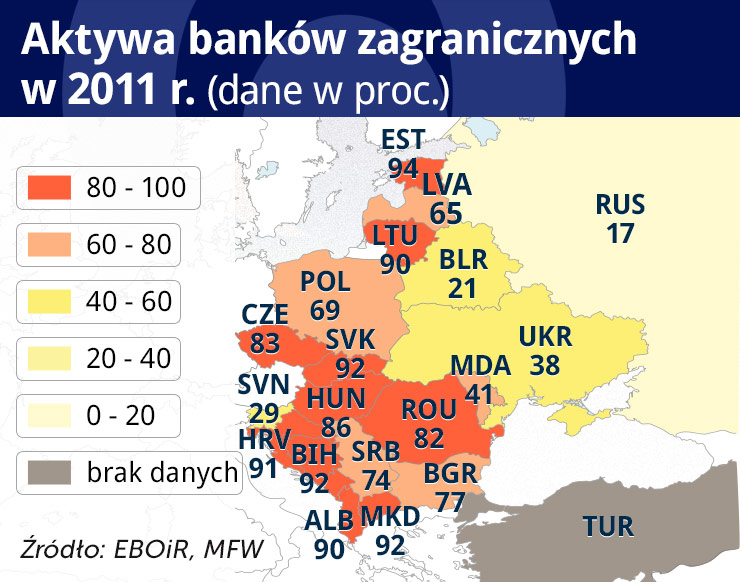

Ich udział waha się od 17 proc. aktywów sektora bankowego ogółem jak w przypadku Rosji, do 94 proc. w przypadku Estonii. Przy czym 80 proc. jest przekroczone aż w 11 krajach – we wspomnianej Estonii (94 proc.), na Słowacji, w Macedonii, Bośni i Hercegowinie (po 92 proc.), w Chorwacji (91 proc.), Czarnogórze, Albanii, na Litwie (po 90 proc.), na Węgrzech (86 proc.), w Czechach (83 proc.) i w Rumunii (82 proc.). Polska z udziałem 69 proc. nie jest więc w ścisłej czołówce.

Nas także jednak dotyczą te same mechanizmy. Analiza MFW pokazuje, że „banki zagraniczne zachowują się inaczej od banków krajowych”, oraz że „cechy banku matki mają znaczenie”.

„Po pierwsze, podczas gdy banki krajowe rosną szybciej, gdy są bardziej zyskowne, nie jest to już prawdą dla zagranicznych banków, być może dlatego, że nie są tak bardzo zależne od zysków zatrzymanych na budowę kapitału i wzrostu.

Po drugie, banki zagraniczne zachowywały się inaczej od początku kryzysu i stały się bardziej wrażliwe na wypłacalność i jakość portfeli kredytowych.

Po trzecie, trzy kluczowe charakterystyki banku-matki mają znaczenie: wypłacalność (określana przez współczynnik kapitału własnego do aktywów ogółem), wskaźnik pożyczek do depozytów i spread w stosunku do CDS kraju macierzystego (pochodna dla kosztów finansowania banków, a także możliwości rządu do wspierania banków). To oznacza, że wstrząsy związane z wypłacalnością banków-matek albo z ich dostępem do finansowania i jego kosztami są przenoszone na banki zależne” – czytamy w raporcie.

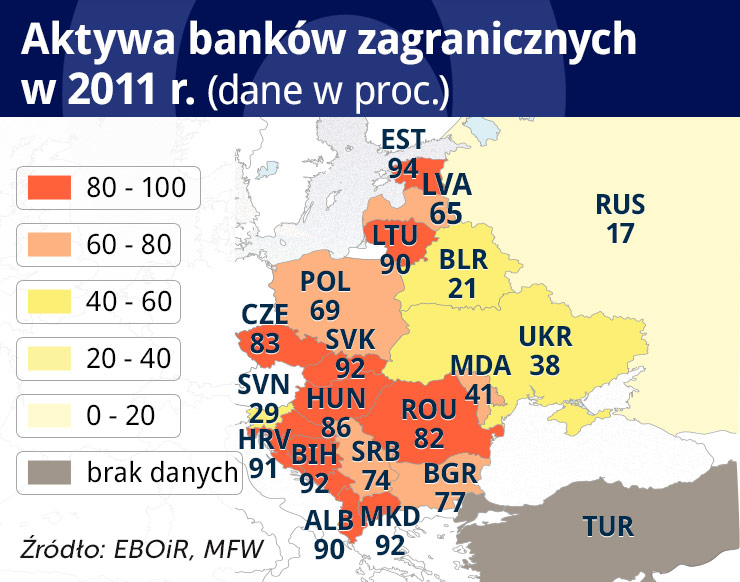

Takie wstrząsy, skutkujące ograniczeniem finansowania w ostatnich latach, były dwa. Pierwszy nastąpił po upadku banku Lehman Brothers, w połowie 2008 roku i zakończył się w połowie 2010 roku. Finansowanie zewnętrzne banków regionu spadło wtedy o 19 proc, czyli o 176 mld dolarów, a więc 3,8 proc. regionalnego PKB.

Druga fala ograniczenia finansowania rozpoczęła się już od połowy 2011 roku. Od tego czasu do trzeciego kwartału 2013 roku zachodnie banki ograniczyły przepływy do region CESEE (z wyłączeniem Rosji i Turcji) o 16 proc., czyli 80 mld dolarów, co odpowiada już 4,6 proc. regionalnego PKB.

Pierwsza fala była związana z zamrożeniem światowego rynku międzybankowego. Na początku obecnego kryzysu nikt nikomu nie ufał, a tym bardziej nie pożyczał pieniędzy. Druga fala była związana z zaostrzeniem wymogów regulacyjnych, które odczuły centrale banków w Europie Zachodniej. Rekomendacje Europejskiego Urzędu Nadzoru Bankowego (EBA), a przede wszystkim wymogi Bazylei III, spowodowały, że banki w Europie Zachodniej musiały szybko zwiększyć swoje kapitały i patrzyły na każde euro idące za granicę.

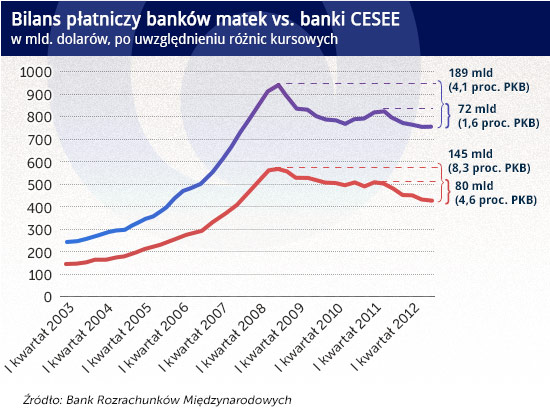

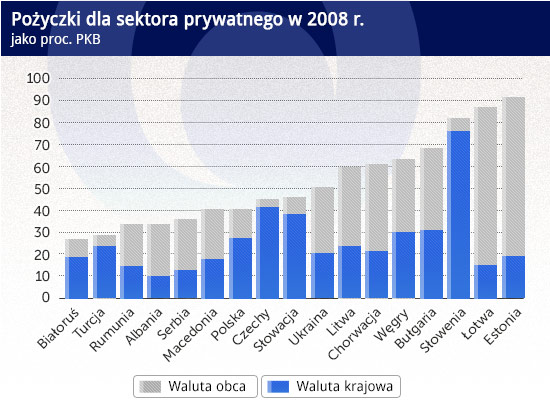

Miało to jednak i swoje dobre strony. Zakręcenie kurka z pieniędzmi nadeszło w momencie, w którym wiele z krajów regionu przeżywało nadmierny boom kredytowy. Najszybciej rósł on w krajach bałtyckich, w Bułgarii, Czarnogórze i na Ukrainie. Kredyty dla sektora prywatnego (często walutowe) osiągały nieraz niebezpieczne rozmiary w porównaniu do PKB danego kraju. Pogarszały także deficyt na rachunku obrotów bieżących. Na przełomie 2007 i 2008 roku 10 z 22 krajów regionu miało deficyt na rachunku obrotów bieżących przekraczający 10 proc. PKB. To wszystko zagrażało stabilności tych stosunkowo małych gospodarek.

Jakie z tego płyną wnioski? Z punktu widzenia regionalnego banku-córki najlepiej mieć właściciela o niskiej ekspozycji na ryzyko, zrównoważonej strategii finansowania na poziomie grupy i pochodzącego z kraju z silnymi i wypłacalnym rządem, który w razie czego pomoże centrali. Problem w tym, że rzadko kiedy wszystkie trzy warunki są spełnione na raz.

Odpowiedzią banków naszego regionu na ten problem była Inicjatywa Wiedeńska, formalnie zainaugurowana w styczniu 2009 roku. W nowatorskiej formule przy jednym stole z bankami regionalnymi usiedli wtedy zachodni akcjonariusze, przedstawiciele nadzoru z państw macierzystych i goszczących, przedstawiciele banków centralnych oraz organizacji międzynarodowych (Międzynarodowego Funduszu Walutowego, Europejskiego Banku Odbudowy i Rozwoju, Komisji Europejskiej, Europejskiego Banku Inwestycyjnego i Banku Światowego).

W tym gronie padło wiele ważnych deklaracji. Banki-matki zadeklarowały dokapitalizowanie ich lokalnych przedstawicielstw w razie potrzeby. Państwa goszczące zobowiązały się zaś nie dyskryminować baków zagranicznych w porównaniu z krajowymi przy realizacji uzgodnionych programów dostosowawczych. Władze z krajów macierzystych zadeklarowały z kolei, że ewentualne wsparcie dla central banków nie będzie udzielane z podziałem na krajowe i zagraniczne operacje grupy. To ostatnie zobowiązanie potwierdzono na nadzwyczajnym szczycie UE w marcu 2009 roku.

W styczniu 2012 roku, w odpowiedzi na drugą falę ograniczenia finansowania i niejasności dotyczące nadzoru zainaugurowano „Inicjatywę Wiedeńską 2”. Od tego momentu co kwartał wydawany jest raport, w którym na bieżąco monitoruje się to jak proces delewarowania banków-matek wpływa na dokapitalizowanie banków-córek. Okazuje się, że spadek finansowania jest coraz mniejszy.

Oczywiście to sytuacja na dziś. Strefa euro projektuje przecież unię bankową, która na nowo każe postawić pytania o źródła kapitału banków w państwach goszczących i podział uprawnień między nadzorcami krajowymi, a nowym wspólnym nadzorem, który ma być ulokowany w Europejskim Banku Centralnym.

OF