Jak Credit Suisse rozpadł się pod ciężarem swoich grzechów

Kategoria: Instytucje finansowe

Profesor Ekonomii, Wydział Zarządzania Polityką, Keio University, była członkini Zarządu Banku Japonii.

Trend spadkowy długoterminowych stóp procentowych jest zjawiskiem, które obserwuje się w wielu gospodarkach zaawansowanych od lat 90. XX wieku, w tym w Japonii, USA i w Europie. W szczególności po kryzysie globalnym główne banki centralne zwracają uwagę na te ruchy. Odzwierciedla to ich niepokój związany z potencjalnym spadkiem tempa wzrostu gospodarczego (i naturalnej stopy procentowej), a także niższymi niż oczekiwane wskaźnikami inflacji.

Obecnie w tych gospodarkach rozwój gospodarczy przyspiesza. W ujęciu kwartalnym wzrost gospodarczy w Japonii wyniósł 0,6 proc. w drugim kwartale 2017 roku, w porównaniu z 0,3 proc. w pierwszym kwartale. W USA równoważne dane wynoszą 0,75 proc. w porównaniu z 0,3 proc., a w strefie euro – 0,6 proc. w porównaniu z 0,5 proc. Te wskaźniki tempa wzrostu gospodarczego są znacznie wyższe niż ich odpowiednie wskaźniki potencjalnego wzrostu gospodarczego. W związku z tym wielu uczestników rynku pozytywnie ocenia aktualną silniejszą dynamikę wzrostu i optymistycznie nazywa to „zsynchronizowanym wzrostem globalnym”, który pomaga w utrzymaniu stosunkowo wysokich cen akcji.

Banki centralne i środowiska akademickie niekoniecznie jednak podzielają entuzjazm związany z aktualnymi wynikami gospodarczymi. Na przykład Mario Draghi, prezes EBC, w swoim przemówieniu w Jackson Hall wygłoszonym 25 sierpnia podkreślił, że ostatnie ożywienie wzrostu globalnego ma charakter cykliczny i ostatecznie zbliży się do niższego (potencjalnego) tempa wzrostu gospodarczego. Pokreślił potrzebę przyjęcia polityk krajowych w celu podniesienia tempa wzrostu produktywności, a także wspierania globalnej otwartości w wymianie handlowej, inwestycji i przepływów finansowych.

Odnośnie do powiązanych z tym problemów stóp procentowych banki centralne i środowiska akademickie mają tendencję do koncentrowania się na następujących trzech kwestiach:

Kwestie te są zasadniczo związane z ruchami naturalnej stopy procentowej. Naturalna stopa procentowa odnosi się do realnej stopy procentowej, która równoważy oszczędności i inwestycje w stanie ustalonym, lub do równowagi stopy procentowej, która ani nie przyspiesza, ani nie spowalnia działalności gospodarczej i inflacji. Skoncentruję się na tych trzech kwestiach przez rzucenie światła na przypadek Japonii.

W zakresie pierwszej kwestii w latach 2007-2017 długoterminowe (np. 10-letnie) stopy procentowe spadały w ujęciu zarówno nominalnym, jak i realnym w Japonii, USA i w strefie euro. Trend spadkowy tych stóp procentowych został odnotowany przed kryzysem globalnym i po nim. Zatrzymał się jednak i w ostatnich latach stopy pozostają na niskim poziomie. Dzieje się tak z dwóch powodów.

Jednym z nich jest fakt, że może to odzwierciedlać istnienie efektywnego dolnego pułapu nie tylko dla krótkoterminowych nominalnych stóp procentowych, ale również dla długoterminowych nominalnych stóp procentowych (lub rentowności).

Druga przyczyna może przeważać z powodu negatywnego wpływu banków, ubezpieczycieli i funduszy emerytalnych – przez kurczenie się marginesu oprocentowania, spadek rentowności, zwiększenie odpowiedzialności spowodowane przez niższą stopę dyskontową, nadmierne przyjmowanie ryzyka w poszukiwaniu rentowności, itp. Druga przyczyna związana jest z ruchami naturalnych stóp procentowych, które przestały spadać.

Jeżeli chodzi o samo pojęcie, długoterminowe stopy procentowe można rozłożyć na następujące trzy czynniki:

Spośród tych czynników główne banki centralne koncentrują się na naturalnej stopie procentowej, częściowo dlatego, że pojęcie to związane jest z potencjalnym tempem wzrostu w określonych warunkach, a częściowo z uwagi na możliwość wykorzystania tej koncepcji w celu rozstrzygnięcia, czy nastawienie polityki pieniężnej jest ekspansywne czy restrykcyjne.

Oszacowaniem naturalnej stopy procentowej zajęto się w ramach kilku badań. Stwierdzono, że stopy te charakteryzował trend spadkowy przed globalnym kryzysem finansowym. W gospodarkach rozwiniętych spadały one nadal po kryzysie. Laubach i Williams (2013, 2016) szacują, że w USA naturalna stopa procentowa spadła z około 3 proc. w 2000 roku do około 0 proc. w latach 2011–2017. Stosując to samo podejście, Bank Japonii pokazał, że w Japonii w latach 2000-2016 naturalna stopa procentowa wahała się na poziomie 0 proc. (Fujiwara i in. 2016). Holston i in. (2016) zastosowali takie samo podejście i oszacowali, że w strefie euro naturalna stopa wzrostu spadła z około 2,5 proc. w 2000 roku do – 0,5 proc.w latach 2012-2016.

W porównaniu z Rezerwą Federalną i EBC, Bank Japonii przykładał większą wagę do „krzywej naturalnej rentowności”, która stanowi rozszerzenie konwencjonalnej naturalnej stopy procentowej dla różnych okresów wymagalności, niż do samej naturalnej stopy procentowej (która odnosi się do krótkich okresów wymagalności). Stało się tak dlatego, że Japonia osiągnęła niski pułap równy zero i od pierwszej dekady XXI wieku nie było już miejsca na dalszy spadek. Odpowiednia naturalna stopa procentowa nie może być zatem wykorzystywana do konsekwentnej oceny nastawienia polityki pieniężnej. Opierając się na krzywej naturalnej rentowności Bank Japonii ogłosił, że jej 10-letnia rentowność spadła z poziomu nieco powyżej 1 proc. w roku 2000 do około 0 proc. w latach 2013-2016.

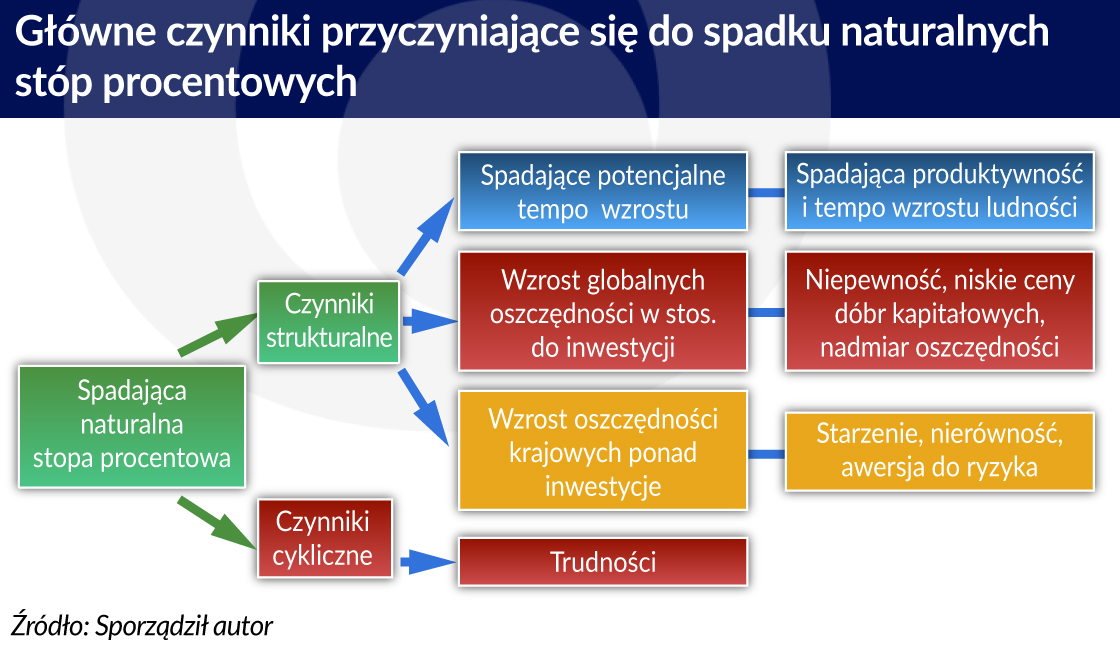

Determinanty naturalnej stopy wzrostu można podzielić na czynniki strukturalne oraz czynniki cykliczne. Czynniki strukturalne mają tendencje do utrzymywania się, natomiast czynniki cykliczne, często nazywane przez Rezerwę Federalną „trudnościami” – ostatecznie zanikają. A zatem czynniki strukturalne są ważniejsze.

Czynniki strukturalne przyczyniające się do spadku naturalnej stopy procentowej w Japonii odzwierciedlają głównie spadające tempo potencjalnego wzrostu gospodarczego, czynniki globalne oraz czynniki specyficzne dla Japonii prowadzące do wzrostu oszczędności krajowych w stosunku do inwestycji.

Spadające tempo potencjalnego wzrostu gospodarczego jest zjawiskiem obserwowanym w Japonii od lat 90. XX wieku, odzwierciedlającym spowolnienie wzrostu wydajności pracy oraz liczby ludności w wieku produkcyjnym (i łącznej liczby ludności). Według danych OECD (2017) potencjalny wzrost gospodarczy w Japonii obniżył się z 1 proc. w 2000 roku do 0,7 proc. w 2017 roku. A zatem wydaje się, że istnieje wyraźny związek pomiędzy spadającym tempem potencjalnego wzrostu gospodarczego a spadającymi naturalnymi wskaźnikami rentowności.

Czynniki globalne dla Japonii obejmują niepewności w światowej gospodarce (takie jak ryzyko geopolityczne, polityka gospodarcza USA i normalizacja polityki pieniężnej, brexit oraz rosnące zadłużenie Chin); spadające tempo potencjalnego wzrostu gospodarczego w innych krajach rozwiniętych i w Chinach; spadające ceny dóbr inwestycyjnych (a zatem potrzebnych jest mniej inwestycji); oraz skumulowane rezerwy walutowe lub nadwyżki na rachunkach obrotów bieżących w gospodarkach wschodzących. Dodatkowym czynnikiem jest deficyt bezpiecznych aktywów lub obligacji państwowych o wysokim ratingu kredytowym – z powodu spadku podaży i zaostrzenia przepisów finansowych.

Czynniki specyficzne dla Japonii, które prowadzą do wzrostu oszczędności krajowych obejmują zwiększone depozyty przedsiębiorstw w wyniku wysokich zysków osiągniętych przez przedsiębiorstwa w latach 2013-2017, a także oszczędności gospodarstw domowych spowodowane przez rosnącą liczbę kobiet uczestniczących w rynku pracy i ponowne zatrudnianie osób starszych (tj. pokolenie wyżu demograficznego, aktualnie w wieku 68-70 lat).

W badaniu przeprowadzonym przez Bank Japonii stwierdzono, że wśród gospodarstw domowych o dwóch lub jednym źródle dochodu gospodarstwa domowe o dwóch źródłach dochodu mają tendencję do większych oszczędności niż gospodarstwa domowe o jednym źródle dochodu, ponieważ dochód do dyspozycji tej pierwszej grupy jest o ponad 20 proc. wyższy niż dochód do dyspozycji tej drugiej grupy, natomiast konsumpcja pierwszej grupy jest o 10 proc. wyższa niż w przypadku drugiej grupy (Miura i Azuma 2017).

W badaniu stwierdzono również, że stopa oszczędności dla gospodarstw domowych o dwóch źródłach dochodu w porównaniu z gospodarstwami domowymi o jednym źródle dochodu jest o około 0,8 punktów procentowych wyższa, nawet po zastosowaniu mechanizmów kontroli dla dochodów i aktywów finansowych. Badanie wykazało również, że skłonność do konsumpcji spadła w latach 2014-2016, głównie z powodu wzrostu stosunkowej liczby gospodarstw domowych o dwóch źródłach dochodu.

W przyszłości oczekuje się, że liczba gospodarstw domowych o dwóch źródłach dochodu wzrośnie, prawdopodobnie przyczyniając się do wzrostu stopy oszczędności. Tymczasem czynniki mające wpływ na powolny wzrost inwestycji krajowych obejmują perspektywę kurczenia się rynku dla dóbr trwałych, przesunięcie lokalizacji produkcji za granicę oraz rosnący offshoring i zmianę struktury gospodarczej w kierunku usług.

Kolejną kwestią jest to, czy niekonwencjonalna polityka monetarna Banku Japonii jest wystarczająco akomodacyjna w środowisku, gdzie utrzymuje się niska naturalna stopa procentowa i naturalna rentowność. Banki centralne uważają, że polityka monetarna jest akomodacyjna, jeśli realna stopa procentowa znajduje się na poziomie znacznie poniżej naturalnej stopy procentowej.

W tym kontekście Haruhiko Kuroda, gubernator Banku Japonii, podkreślił w tym roku, że ilościowe i jakościowe łagodzenie polityki monetarnej (QQE) przyjęte w kwietniu 2013 roku miało na celu obniżenie realnej stopy procentowej i rentowności znacznie poniżej ich naturalnych stóp. Przed wprowadzeniem QQE, jak wyjaśniał, Bank Japonii nie mógł obniżyć realnych stóp procentowych do takich poziomów, w świetle jednoczesnego spadku naturalnej stopy procentowej i oczekiwań inflacyjnych od połowy lat 90. XX wieku, a także zerowego dolnego pułapu krótkoterminowych nominalnych stóp procentowych od końca lat 90., a zatem nie mógł wprowadzić wystarczająco akomodacyjnej polityki monetarnej. Wynikający z tego spadek tempa wzrostu gospodarczego obniżył ceny, stąd słaby wzrost gospodarczy i deflacja wzmocniły się wzajemnie w perspektywie długoterminowej.

Kuroda twierdzi, że polityka QQE dała swoje zamierzone efekty, ponieważ oczekiwania inflacyjne znacząco wzrosły, a luka produktowa istotnie się odbiła po jej wprowadzeniu. Raport Banku Japonii na temat skuteczności łagodzenia polityki monetarnej podkreślał również, że akomodacyjne nastawienie polityki monetarnej było wystarczające, ponieważ realne stopy procentowe i rentowność pozostawały na poziomie znacznie poniżej swoich stóp naturalnych.

Pomimo stwierdzeń Banku Japonii nie jest jasne, czy realne stopy procentowe były na poziomie znacznie poniżej naturalnej stopy procentowej i naturalnej rentowności, z uwagi na trudności związane z precyzyjnym pomiarem realnych stóp procentowych i niepewność otaczającą szacowane naturalne stopy procentowe i naturalną rentowność. Na przykład realne krótkoterminowe stopy procentowe – uwzględniając różnicę między niezabezpieczonymi jednodniowymi stopami call a inflacją zasadniczą – pozostają raczej niestabilne i nie pokazują w sposób jasny trendów spadkowych, podobnie jak w USA i strefie euro. Odzwierciedla to skuteczny dolny pułap dla krótkoterminowych stóp procentowych, spowolnioną inflację bazową (co sugeruje ograniczoną skuteczność łagodzenia polityki monetarnej), a także zmienną inflację z powodu wahań kursów walutowych i cen towarów.

Tymczasem wydaje się, że realne stopy procentowe stały się względnie stabilne utrzymując się na poziomie około 0 proc. od 2015 roku. Uwzględniając fakt, że szacowana naturalna stopa procentowa Japonii oscylowała wokół 0 proc. w latach 2000-2016, jak wskazano powyżej, wydaje się, że nastawienie polityki monetarnej w Japonii nie jest ani akomodacyjne, ani restrykcyjne.

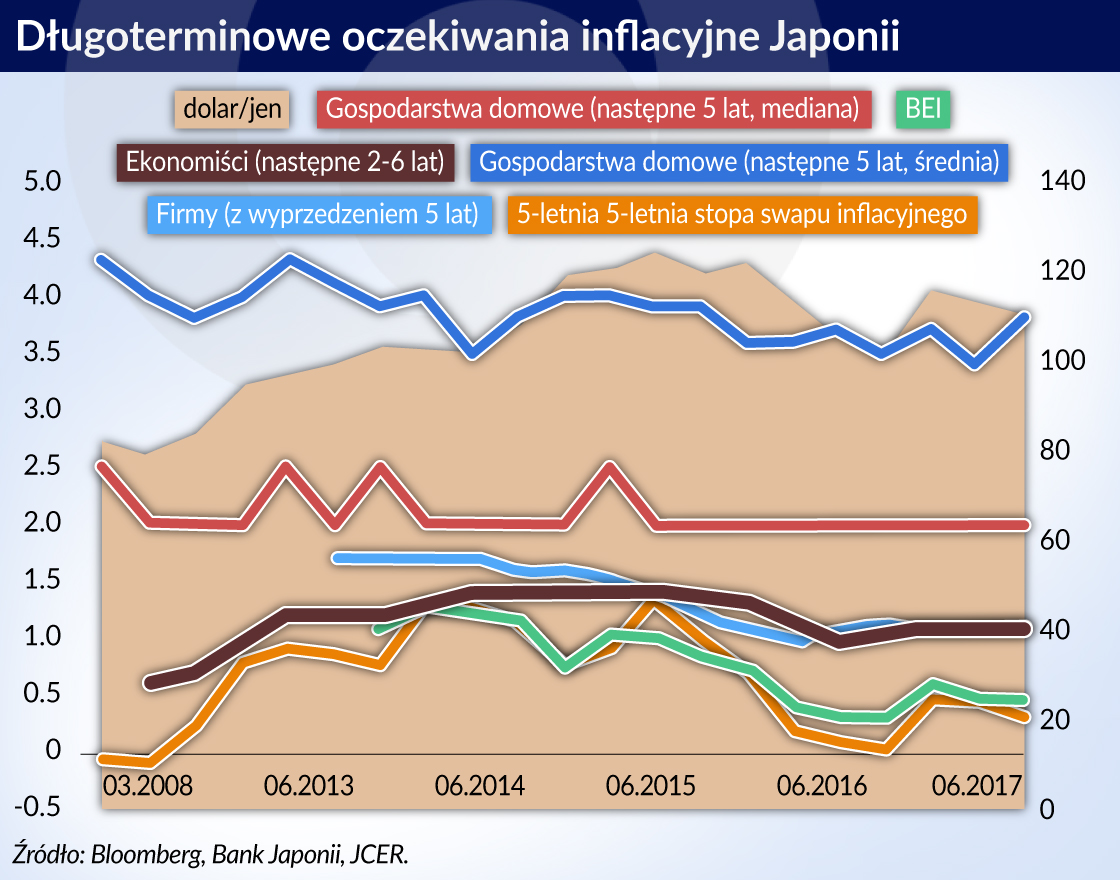

Co istotniejsze, długoterminowe stopy procentowe w Japonii są znacząco zróżnicowane, w zależności od zastosowanych wskaźników długoterminowych oczekiwań inflacyjnych. W Japonii występuje duża rozbieżność pomiędzy różnymi wskaźnikami oczekiwań inflacyjnych. Ogólnie, na przestrzeni lat 2012-2017 oczekiwania inflacyjne gospodarstw domowych były zazwyczaj bardzo wysokie i stabilne (zarówno mediana i średnia), a QQE i kolejne polityki monetarne nie wygenerowały wpływu na ich oczekiwania. Polityka QQE miała początkowo pewne pozytywne wpływy na oczekiwania inflacyjne ekonomistów, ale od tego czasu jej oddziaływanie zmniejszyło się. Wydaje się, że na wskaźniki oczekiwań inflacyjnych przedsiębiorstw umiarkowany wpływ wywarł spadek cen towarów, a nie polityka monetarna, ponieważ firmy są bardzo wrażliwe na ceny importu materiałów i produktu podstawowego. Stopa 5-letniego swapu inflacyjnego i stopa inflacji na progu rentowności jest najbardziej zmienna i wydaje się, że wpływ na nią ma głównie kurs wymiany dolara do jena, a nie inflacja stymulowana popytem.

Jeśli stopa swapu inflacyjnego jest stosowana jako zamiennik dla długoterminowych oczekiwań inflacyjnych, długoterminowe realne stopy procentowe spadają od 2013 r. i w 2014 r. przyjęły wartości ujemne. Jednak w połowie 2015 r. długoterminowe stopy procentowe zaczęły rosnąć i aktualnie pozostają na poziomie około 0 proc., głównie z powodu niższych oczekiwań inflacyjnych od połowy 2015 r. Jeśli 10-letnia naturalna rentowność utrzyma się na poziomie około 0 proc. w latach 2013-2016, jak wspomniano powyżej, oznacza to, że nastawienie polityki monetarnej nie jest ani ekspansyjne ani restrykcyjne – w przeciwieństwie do tego, co twierdzi Bank Japonii.

Jak wygląda sprawa oddziaływania na wyniki ekonomiczne i ceny w Japonii od czasu przyjęcia QQE? Wyniki wydają się lepsze, chociaż nie tak imponujące, jak oczekiwał bank centralny Japonii.

Kolejny rysunek porównuje średni realny wzrost PKB i średnie tempo zmian w CPI w ciągu roku podatkowego 2010–2012 (okres „kompleksowego łagodzenia polityki monetarnej” prowadzony przez Kuniakiego Shirakawę, ówczesnego prezesa Banku Japonii) i roku podatkowego 2013-2016 (okres QQE z ujemną stopą procentową i kontrolą krzywej rentowności w czasie kadencji Kurody). O ile średnie tempo wzrostu gospodarczego było wyższe podczas kadencji Kurody niż podczas kadencji Shirakawy, to średnie wskaźniki wzrostu realnej konsumpcji, inwestycji mieszkaniowych i inwestycji biznesowych podczas kadencji Kurody były niższe, niż podczas kadencji Shirakawy. W okresie kadencji Kurody tempo realnego wzrostu eksportu było imponująco wysokie, ale wolumen eksportu pozostał prawie płaski, co sugeruje, że wyższy eksport realny odzwierciedla poprawę jakości eksportu (jest to pożądany wynik, ale nie oznacza to, że wolumen wyższej jakości eksportu wzrósł). Tempo wzrostu inwestycji publicznych podczas kadencji Kurody przekraczało tempo ich wzrostu podczas kadencji Shirakawy, ponieważ rząd podwyższył inwestycje publiczne. A zatem, oddziaływanie masywnego łagodzenia polityki monetarnej od roku podatkowego 2013 było zróżnicowane – nie wszystkie komponenty realnego PKB wzrosły od czasu przyjęcia QQE.

Odnośnie inflacji, QQE i kolejne posunięcia przyczyniły się do wyższej inflacji, ale trwałość takich trendów pozostaje niepewna, ponieważ głównymi czynnikami stymulującymi inflację były: deprecjacja jena i ceny towarów. Poważny deficyt siły roboczej do tej pory nie wygenerował wyższych płac nominalnych i realnych. Uwzględniając dużą skalę łagodzenia polityki monetarnej i większy bodziec fiskalny wprowadzony podczas okresu urzędowania Kurody, wyniki działalności gospodarczej i ceny nie są imponujące, pomimo silnej deprecjacji jena i wyższych cen akcji.

Podsumowując, pozornie nie jest natychmiast jasne, czy nastawienie polityki monetarnej w Japonii jest wystarczająco akomodacyjne. Ben Bernanke stwierdził, że musimy poczekać i sprawdzić, czy aktualne ramy polityki Banku są wystarczające, aby osiągnąć cel stabilności cen na poziomie 2 proc. Jednak aktywa Banku Japonii, wyrażone jako udział w PKB, silnie wzrosły – z około 30 proc. PKB przed wprowadzeniem QQE do ponad 90 proc. PKB aktualnie (natomiast aktywa EBC stanowiły ponad 30 proc. PKB); ponadto, 10-letnia rentowność spadła z poziomu nieco poniżej 1 proc. przed wprowadzeniem QQE do około – 0,3 proc. w lipcu 2016 r. i do około 0 proc. obecnie. A zatem trudno twierdzić, że nastawienie akomodacyjne polityki monetarnej jest niewystarczające.

Moim zdaniem, problemy mogą być związane z ograniczoną efektywnością polityki monetarnej, a nie z niewystarczającą skalą akomodacyjnego jej kursu. Czynnikami, które mogły to spowodować są: spadek płac realnych od 2013 r., obawy opinii publicznej związane ze stabilnością systemu zabezpieczenia społecznego i długu publicznego i/lub niepewność związana z dalszą średnią długością trwania życia.

Ostatnim problemem jest pytanie, czy naturalna stopa procentowa zacznie w przyszłości rosnąć. W wyżej wspomnianym przemówieniu Kuroda wyjaśnił, że celem QQE było jej podwyższenie. W przewidywalnej przyszłości naturalna stopa procentowa może jednak spaść (lub – co najmniej – może nie wzrastać) z dwóch przyczyn.

Jedną jest oczekiwany chwilowy wzrost oszczędności Japonii (efekt przepływu) z uwagi na wysokie zyski firm i wzrost zatrudnienia. Ponadto presja na obniżenie stóp procentowych będzie nadal wytwarzana w stosunku do naturalnej stopy procentowej, ponieważ duża i wzrastająca pozostała kwota depozytów i gotówki pozostanie na razie niewykorzystania (efekt zapasów). W rzeczywistości nadwyżka na rachunku obrotów bieżących Japonii jako udział w PKB poprawiła się w ostatnim czasie z około 1 proc. w latach 2013–2014 do prawie 4 proc. w 2016 roku, ponieważ wskaźnik oszczędności do PKB wzrósł, natomiast wskaźnik inwestycji do PKB pozostał na prawie stałym poziomie. Pozostała kwota depozytów i środków pieniężnych utrzymywana przez firmy i gospodarstwa domowe również rosła szybciej niż kwota pozostających do spłaty pożyczek, które zostały im udzielone.

Drugą przyczyną jest fakt, że potencjalne tempo wzrostu gospodarczego ma pozostać na niskim poziomie lub spadać, a zatem naturalna stopa procentowa pozostanie niska lub będzie jeszcze niższa. Potencjalne tempo wzrostu Japonii może spaść poniżej obecnego poziomu 0,7 proc., jeśli okaże się, że udział siły roboczej jest negatywny, a wkład TFP będzie nadal spadać.

Następstwa dla polityki pieniężnej

Istnieje kilka następstw dla polityki monetarnej.

Po pierwsze, Bank Japonii może na koniec utrzymać bardzo niskie nominalne stopy procentowe i rentowność przez długi okres, aby upewnić się, że realne stopy procentowe pozostaną wystarczająco niskie – nawet, jeśli łagodzenie polityki monetarnej nie było bardzo skuteczne w podnoszeniu łącznego popytu i inflacji. Może się tak zdarzyć kosztem większych negatywnych skutków ubocznych (takich, jak negatywne oddziaływanie na rentowność sektora finansowego, zakłócenia cen na rynkach finansowych i kapitałowych, rosnące nierówności, itp.).

Po drugie, prawdopodobieństwo osiągnięcia zerowego poziomu dolnego pułapu przez krótkoterminowe stopy procentowe (lub efektywnego dolnego pułapu przez krótkoterminowe stopy procentowe) w fazie recesyjnej będzie wysokie, a zatem Bank Japonii musi być przygotowany na inne niekonwencjonalne działania w ramach łagodzenia polityki monetarnej. Oczekując takiego rozwoju sytuacji, Bank musi w pierwszej kolejności zrelaksować swoją obecną niekonwencjonalną politykę monetarną; w przeciwnym razie jego bilans będzie nadal się poszerzać prawie w nieskończoność. Działania mające na celu zaradzenie tej sytuacji powinny być również wcześniej przedyskutowane z rządem.

Po trzecie, słabe odczyty inflacji w stosunku do celu inflacyjnego mogą stać się bardziej trwałe. Jedną z opcji jest poinformowanie opinii publicznej i rynków, że Bank Japonii podejmie na razie próbę osiągnięcia stabilnego celu 1 proc. inflacji, utrzymując cel 2 proc. w dalszej perspektywie. Alternatywnie, jeszcze jedną opcją jest przyjęcie zakresu ±1 proc. wokół celu 2 proc. Może to być lepsza opcja niż wymieniona poprzednio, ponieważ jest ona bardziej akceptowalna dla opinii publicznej – Bank Japonii nie musi zmieniać oficjalnego celu stabilności cen w wysokości 2 proc.; ponadto może mieć możliwość zmiany swojej aktualnej polityki na bardziej zrównoważoną (np. podnosząc cel 10-letni i zawężając zakupy aktywów w kierunku zera).

Wreszcie, naturalna stopa procentowa może w dłuższej perspektywie wzrosnąć (za około siedem lat i później), kiedy wielu starszych pracowników (pokolenie wyżu demograficznego) całkowicie opuści rynek pracy po ukończeniu 75 lat. Pogłębi to deficyt siły roboczej i zwiększy ograniczenia dla wzrostu, sugerując spadek naturalnych stóp procentowych. Z drugiej strony, oczekiwany jest wzrost liczby gospodarstw domowych emerytów, które będą raczej konsumować niż oszczędzać, przyczyniając się do spadku wskaźnika oszczędzania i wzrostu naturalnych stóp procentowych. Jeśli te ostatnie skutki będą silniejsze niż wcześniej wymienione, możliwe jest, że naturalna stopa procentowa może zacząć wzrastać.

Sayuri Shirai – profesor, Uniwersytet Keio, były członek zarządu Banku Japonii.

Artykuł po raz pierwszy ukazał się w VoxEU.org (tam dostępna jest pełna bibliografia). Tłumaczenie i publikacja za zgodą wydawcy.