Jak Credit Suisse rozpadł się pod ciężarem swoich grzechów

Kategoria: Instytucje finansowe

Profesor Ekonomii, Wydział Zarządzania Polityką, Keio University, była członkini Zarządu Banku Japonii.

Od czasu wstrząsu wywołanego upadkiem banku Lehman Brothers w 2008 r. umacniał się kurs jena w stosunku do dolara amerykańskiego, osiągając po trzęsieniu ziemi we wschodniej Japonii w marcu 2011 r. poziom poniżej 80 jenów za dolara, co spotęgowało deflację. W tych bardzo trudnych warunkach gospodarczych zwycięstwo w wyborach powszechnych odniósł Shinzo Abe i pod koniec 2012 r. został premierem. Miesiąc później kierowany przez niego rząd i Bank Japonii (BOJ) wspólnie ogłosiły cel stabilności cen na poziomie 2 proc., a BOJ zobowiązał się do osiągnięcia go w możliwie najkrótszym czasie.

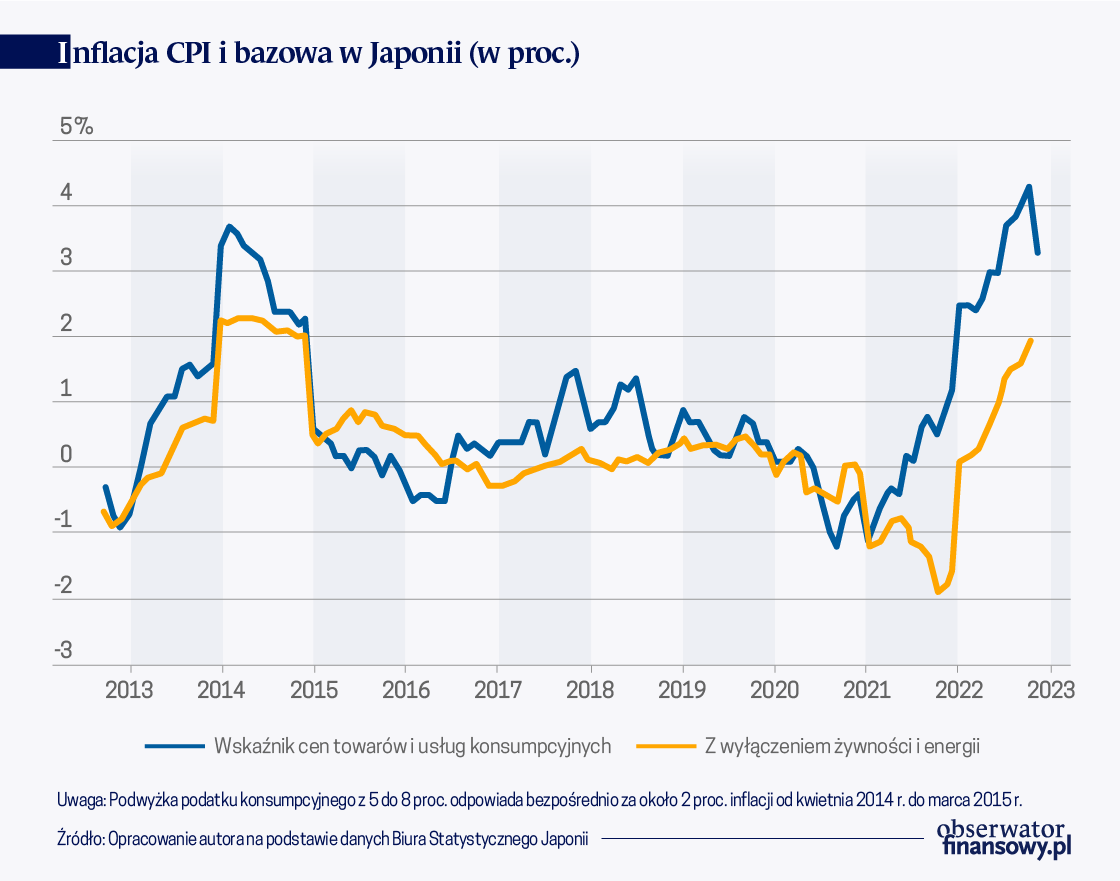

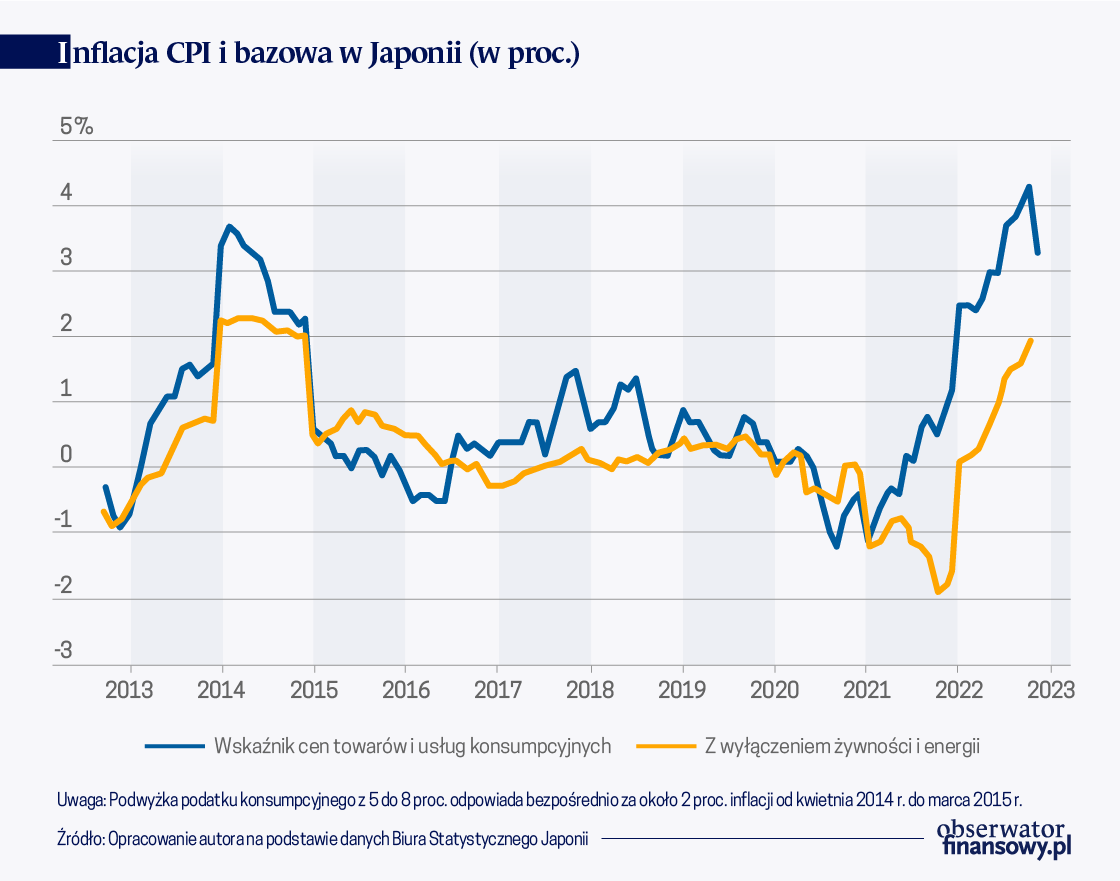

Aby osiągnąć ten nowy cel, prezesem BOJ na dwie kadencje został pan Haruhiko Kuroda, który przez 10 lat, począwszy od kwietnia 2013 r., realizował program luzowania polityki pieniężnej na bezprecedensowym poziomie. Zgodnie z oczekiwaniami rynku, że w najbliższej przyszłości nastąpi masowe luzowanie polityki pieniężnej, od końca 2012 r. obserwowano osłabienie kursu jena oraz gwałtowny wzrost cen akcji. W ciągu ostatnich 10 lat stosunek aktywów BOJ do nominalnego PKB wzrósł skokowo z około 30 proc. do 134 proc. BOJ posiada obecnie około połowy pozostających w obrocie japońskich obligacji rządowych (JGB). Mimo to średnia stopa wzrostu gospodarczego w tym samym okresie osiągnęła zaledwie 0,5 proc., natomiast średnia stopa inflacji wyniosła tylko 0,3 proc., czyli znacznie poniżej 2 proc. Inflacja bazowa BOJ oraz inflacja bazowa oparta na globalnym standardzie również osiągnęły odpowiednio zaledwie 0,8 proc. i 0,3 proc. Jak widać, eksperyment BOJ z luzowaniem polityki pieniężnej nie doprowadził do osiągnięcia celu stabilności cen na poziomie 2 proc. Ogólne skutki luzowania polityki pieniężnej były w Japonii postrzegane niejednoznacznie. Wynika to z faktu, że dzięki osłabieniu jena firmom produkcyjnym udało się osiągnąć wyższe zyski i nastąpił wzrost liczby turystów zagranicznych, natomiast wśród uczestników rynku i ekspertów narastały obawy dotyczące zakłóceń na rynku i monetyzacji deficytu budżetowego (zważywszy na stosunek długu publicznego do nominalnego PKB sięgający 260 proc.).

Istota 10-letniego eksperymentu luzowania polityki pieniężnej

Program luzowania monetarnego prezesa Kurody nazwano „Ilościowym i jakościowym luzowaniem polityki pieniężnej” (QQE), a od 2016 r. nazywano go „QQE z kontrolą krzywej dochodowości [YCC]”. Program QQE zasadniczo polegał na kontroli bazy monetarnej poprzez ustalenie jej rocznego tempa wzrostu, początkowo na poziomie 60–70 bln jenów (ok. 12–14 proc. nominalnego PKB), który od końca 2014 r. został zwiększony do 80 bln jenów (15 proc. nominalnego PKB). „Ilość” odnosiła się do kontroli bazy monetarnej, a „jakość” do wydłużenia okresu zakupów JGB oraz zwiększenia zakupów jednostek akcyjnych funduszy inwestycyjnych (ETF) i funduszy powierniczych inwestujących w nieruchomości (J-REIT). Cel bazy monetarnej został osiągnięty głównie poprzez masowe zakupy JGB aż do 40-letniego maksymalnego okresu zapadalności. Od początku wprowadzono również instrument forward guidance [przyp. tłum. perspektywa kształtowania polityki pieniężnej przez bank centralny] dotyczący QQE (z YCC od 2016 r.), w którym stwierdzono, że obecne luzowanie polityki pieniężnej będzie kontynuowane tak długo, jak będzie to konieczne dla potrzeb trwałego utrzymania celu stabilności cen na poziomie 2 proc.

2016 r. punktem zwrotnym w procesie luzowania polityki pieniężnej

Program QQE osiągnął punkt zwrotny w styczniu 2016 r., kiedy BOJ ogłosił, że do części nadwyżki rezerw w kolejnym miesiącu zostanie zastosowana ujemna stopa procentowa w wysokości 0,1 proc. Ogłoszenie to było dużym zaskoczeniem dla opinii publicznej i rynków, ponieważ BOJ przez wiele lat wielokrotnie zaprzeczał istnieniu tego narzędzia polityki, a prezes Kuroda zrobił to jeszcze raz na około dwa tygodnie przed posiedzeniem rady polityki pieniężnej w styczniu 2016 r. Wydaje się, że polityka ujemnych stóp została przyjęta z obawy o pewne ruchy w kierunku umocnienia jena oraz z powodu większej niepewności wynikającej z konfliktu na giełdzie w Chinach i problemów sektora bankowego w Europie. Inspiracją dla tej decyzji mogło być również przyjęcie przez Europejski Bank Centralny (EBC) podobnej polityki od połowy 2014 r., co przyczyniło się do osłabienia euro. Ujemna stopa procentowa spowodowała jednak nie tylko obniżenie i tak już niskich marż odsetkowych japońskich banków, ale także jeszcze bardziej utrudniła kontynuację zakupów JGB na dużą skalę, ponieważ banki musiały zapłacić odsetki od sald rezerw, które wzrosłyby po sprzedaży JGB bankowi centralnemu. Ponadto miały miejsce dwa inne wydarzenia, których BOJ się nie spodziewał. Jednym z nich był gwałtowny spadek rentowności obligacji długoterminowych, np. obligacji 10-letnich do wartości ujemnych (około -0,25 proc.), wzmacniając tym samym obawy inwestorów instytucjonalnych, że będzie ona niższa. Drugim było gwałtowne umocnienie jena, co było sprzeczne z doświadczeniami EBC.

We wrześniu 2016 r. BOJ wprowadził istotne zmiany w swoim programie QQE, polegające na wprowadzeniu kontroli krzywej rentowności (YCC) i ustaleniu docelowego poziomu rentowności obligacji 10-letnich na poziomie około 0 proc., z uwzględnieniem już wprowadzonej ujemnej stopy procentowej. Stanowiło to oficjalne odejście od kontroli bazy monetarnej, ponieważ BOJ podkreślił, że ujemna stopa procentowa i rentowność obligacji 10-letnich stały się obecnie głównymi narzędziami dalszego łagodzenia polityki pieniężnej. Aby ułatwić stosowanie YCC, wprowadzono dwie nowe operacje rynkowe: operacje bezwarunkowego zakupu JGB o stałym oprocentowaniu w celu utrzymania rentowności obligacji 10-letnich na poziomie około 0 proc. oraz operacje dostarczania funduszy o stałym oprocentowaniu na okres do 10 lat (wydłużając termin zapadalności z jednego roku). Uczestnicy rynku powszechnie postrzegali przyjęcie YCC jako działanie mające na celu skorygowanie ujemnej rentowności obligacji 10-letnich. Kontrola krzywej rentowności (YCC) nie wywarła istotnego wpływu na deprecjację jena i nie spowodowała większych zmian cen akcji. Dopiero po zaskakującym zwycięstwie Donalda Trumpa w wyborach prezydenckich w USA w listopadzie 2016 r., które przyczyniło się do wzrostu rentowności obligacji długoterminowych w Stanach Zjednoczonych, uczestnicy rynku zaczęli zwracać uwagę na różnice w stopach procentowych, co doprowadziło do osłabienia kursu jena i wzrostu cen japońskich akcji.

Od 2016 r. skomplikowały się strategie komunikacyjne BOJ, a powodów tego było kilka. Po pierwsze, wraz z przyjęciem programu YCC BOJ dodał drugi instrument forward guidance – zobowiązanie do przekroczenia inflacji (ang. inflation-overshooting commitment). Jest to zobowiązanie do rozszerzania bazy monetarnej do momentu, gdy stopa inflacji bazowej (z wyłączeniem świeżej żywności) przekroczy cel stabilności cenowej wynoszący 2 proc. i ustabilizuje się powyżej tego celu. To nowe zobowiązanie może nie być spójne z YCC. Rzeczywiście, baza monetarna obniżyła się od tego czasu kilkakrotnie, szczególnie w 2022 r. Po drugie, w momencie wdrożenia programu YCC, BOJ stwierdził, że w przyszłości utrzymane zostanie roczne tempo zakupów JGB na poziomie około 80 bilionów JPY. Obietnica ta nie została jednak dotrzymana, gdyż od następnego miesiąca roczne tempo zakupów zaczęło systematycznie spadać. Po trzecie, BOJ z czasem ograniczył wpływ ujemnej stopy procentowej na banki poprzez zmniejszenie części rezerw nadwyżkowych, które podlegają ujemnej stopie. Odbywało się to poprzez oferowanie zerowego lub dodatniego oprocentowania nadwyżek rezerw podczas wykonywania długoterminowych operacji zasilających w fundusze.

Od 2018 r. BOJ wprowadził elastyczność do programu YCC w trzech etapach: najpierw poprzez jednoznaczne przyjęcie docelowego zakresu rentowności na poziomie 0,2 proc. w 2018 r., a następnie rozszerzenie go do 0,25 proc. w 2021 r. i do 0,5 proc. w grudniu 2022 r. Pierwsze dwa etapy zostały wdrożone płynnie ze względu na ograniczoną presję wzrostową na rentowność obligacji 10-letnich. Jednak trzeci etap, który został wdrożony specjalnie w celu skorygowania zakłóceń rynkowych, stanowił zaskoczenie dla rynków, ponieważ kilka miesięcy przed podjęciem decyzji prezes Kuroda zaprzeczył, że nastąpi zmiana polityki. Zakłócenia rynku odnosiły się do stanu, w którym rentowność obligacji 10-letnich spadła poniżej rentowności obligacji o pozostałym okresie zapadalności wynoszącym 8 lub 9 lat, jak również do obniżonego stopnia funkcjonowania rynku obligacji skupionego wokół rentowności obligacji 10-letnich w wyniku nieproporcjonalnie dużej interwencji BOJ. Zakłócenia te stały się powszechne od kwietnia 2022 r., kiedy BOJ zdecydował się na powstrzymanie presji wzrostowej – wynikającej z zacieśniania polityki pieniężnej przez Stany Zjednoczone i Europę – poprzez wdrożenie operacji zakupu JGB o stałym oprocentowaniu wykonywanych każdego dnia roboczego, tak długo jak to konieczne w celu obrony pułapu rentowności obligacji 10-letnich wynoszącego 0,25 proc.

Aby utrzymać program YCC, w 2023 r. BOJ wprowadził dwa dodatkowe środki. Jednym z nich jest wprowadzona w styczniu tego roku metoda 5-letnich (ewentualnie do 10-letnich) operacji zasilających w fundusze o zmiennej stopie procentowej. Ma ona na celu zapewnienie określonej marży zysku bankom, które pożyczają od BOJ na poziomie nieco powyżej 0,1 proc. na 5 lat i inwestują w 5-letnie lub dłuższe JGB o wysokiej rentowności. Wywieranie presji na obniżenie rentowności około 5-letnich obligacji może pomóc w skorygowaniu zakłóceń w rentowności JGB, w przypadku których rentowność 10-letnia utrzymuje się na poziomie niższym niż rentowność krótkoterminowa. Drugim środkiem było zwiększenie kosztów spekulacyjnych transakcji krótkiej sprzedaży z wykorzystaniem obligacji 10-letnich poprzez zwiększenie kosztów pożyczania przez uczestników rynku takich obligacji od BOJ. Jak dotąd, mimo wprowadzonych środków, zakłócenia się utrzymują.

Tymczasem częste stosowanie takich środków może wzmocnić skutki uboczne – takie jak zablokowanie bilansów BOJ, dalsze skomplikowanie ram polityki, pogorszenie płynności i funkcji rynków JGB oraz zakłócenia na rynkach swapów procentowych i na innych rynkach.

Dalsza droga pod rządami nowego prezesa

Pan Kazuo Ueda wyraził już opinię, że korzyści płynące z YCC przerosły negatywne skutki tego programu, a zatem zostanie on utrzymany do czasu znaczącej poprawy trendów cenowych, co stworzy perspektywę osiągnięcia pod jego rządami stabilnego poziomu inflacji wynoszącego 2 proc. Pan Ueda dał również do zrozumienia, że obecna wyższa inflacja (3,3 proc. w lutym 2023 r.) jest stymulowana przez czynniki podażowe. Obecne złagodzenie polityki pieniężnej zostanie prawdopodobnie utrzymane do czasu wygenerowania inflacji wywołanej popytem krajowym na poziomie zbliżonym do 2 proc.

Jednocześnie pan Ueda powtórzył, że będzie monitorował negatywny wpływ programu YCC na rynki obligacji i zastosuje dodatkowe środki zaradcze, aby go złagodzić, w przypadku, gdyby osiągnięcie stabilnego poziomu 2 proc. inflacji trwało dłużej niż oczekiwano. Te uwagi zostały przyjęte z zadowoleniem przez uczestników rynku i media, które domagają się normalizacji programu YCC – w tym zwiększenia rentowności obligacji 10-letnich do 0,5 proc. lub 1 proc., skrócenia okresu zapadalności z 10 lat do 5 lat i rezygnacji z kontroli rentowności obligacji 10-letnich. Od połowy marca 2023 r. tendencja presji rynkowej na rentowność obligacji 10-letnich zmieniła się ze wzrostowej na spadkową, obniżając rentowność obligacji 10-letnich znacznie poniżej pułapu 0,5 proc. Pojawiające się od niedawna obawy o stabilność finansową w Stanach Zjednoczonych i Europie prawdopodobnie dodatkowo wzmocnią decyzję BOJ o utrzymaniu status quo. Wszelkie korekty rentowności w górę wygenerują straty na wycenach japońskich banków regionalnych, co może zniechęcić je do udzielania kredytów małym i średnim przedsiębiorstwom i negatywnie wpłynąć na gospodarkę Japonii.

Jakie warunki umożliwią BOJ zakończenie programu YCC? Dokonanie tego zanim osiągnięcie celu 2 proc. stanie się realne będzie wyzwaniem dla BOJ. Istnieje ryzyko, że wiarygodność BOJ zostanie podważona, jeśli będzie on dążył do rezygnacji z luzowania polityki pieniężnej, po czym wprowadzi kolejne korekty w celu przywrócenia większego luzowania polityki pieniężnej w przyszłości. Pan Ueda zwrócił już uwagę, że BOJ popełnił takie błędy, zbyt wcześnie podnosząc stopy procentowe, po zakończeniu polityki zerowych stóp procentowych w 2000 r. i późniejszym luzowaniu ilościowym w 2006 r. Może się obawiać, że popełni trzeci błąd. Uczestnicy rynku i media liczą na wyższy wzrost płac i wynikający z niego większy popyt wewnętrzny. W 2023 r. możliwy jest wzrost płacy nominalnej na poziomie około 3 proc., dzięki gotowości firm do płacenia wyższych wynagrodzeń, a rząd ma nadzieję na trwały wzrost płac w przyszłości na poziomie około 2 proc. – tj. najwyższym poziomie notowanym w ciągu ostatnich 25 lat. Nie jest jasne, czy wzrost płac i inflacja napędzana popytem rzeczywiście wystąpią, biorąc pod uwagę, że rentowność przedsiębiorstw wyrażona wskaźnikiem rentowności kapitału własnego (ROE) i wskaźnikiem rentowności aktywów (ROA) pozostaje niska, a jedna trzecia ludności w wieku od 65 lat wzwyż jest bardzo wrażliwa na podwyżki cen ze względu na ograniczone świadczenia emerytalne.

Jednym z możliwych sposobów promowania elastyczności mogłoby być przyjęcie docelowego przedziału stabilności cen, który obejmuje 2 proc. Na przykład przedział 1–3 proc. lub 0,5–2,5 proc. mógłby umożliwić BOJ zwiększenie elastyczności ram polityki pieniężnej, a jednocześnie uniknięcie sprzeczności. W rzeczywistości inflacja może być bardziej zmienna i wyższa niż przed pandemią COVID-19 ze względu na niedobory siły roboczej w Japonii, rosnące koszty produkcji w Chinach, zwiększone ryzyko geopolityczne i decentralizację produkcji oraz zmiany klimatyczne. Przedział celu inflacyjnego może być bardziej odpowiedni dla obecnej struktury inflacji w Japonii. W każdym razie nie ma łatwego rozwiązania i dopiero okaże się, czy BOJ zdecyduje się na utrzymanie status quo, czy też na normalizację polityki pieniężnej.