Jak Credit Suisse rozpadł się pod ciężarem swoich grzechów

Kategoria: Instytucje finansowe

(Envato)

Nowoczesna teoria pieniądza (ang. Modern Monetary Theory, MMT) stała się ostatnio częstym tematem dyskusji o polityce gospodarczej. MMT jest znana od pewnego czasu, ale szczególną uwagę zyskała niedawno, po tym, jak na początku tego roku kongresmenka z Nowego Jorku Alexandria Ocasio-Cortez podkreśliła jej rolę w zwiększaniu publicznych nakładów na edukację i usługi medyczne. Coraz częstsze eksponowanie ekspansywnej polityki fiskalnej odzwierciedla rozczarowanie efektami niekonwencjonalnego łagodzenia polityki pieniężnej – w tym niższym niż oczekiwano wzrostem gospodarczym i poziomem inflacji. Za luźną polityką fiskalną przemawiają ponadto: globalne spowolnienie gospodarcze, rosnące względne ubóstwo i nierówności oraz ograniczone możliwości dalszego łagodzenia polityki pieniężnej.

MMT jest wprawdzie spójna z „profiskalnym” podejściem w polityce gospodarczej, ale proponuje wyjątkowe ujęcie roli wydatków publicznych. Zgodnie z tą teorią rządy zawsze będą w stanie spłacić dług denominowany we własnej walucie, ponieważ to właśnie suwerenny monetarnie rząd jest jej monopolistycznym dostawcą (np. Tymoigne i Wray 2013). Tym samym rząd powinien zwiększać wydatki publiczne w „równoległej” walucie krajowej, którą jest saldo rezerw określonych instytucji finansowych w banku centralnym. W ten sposób może on, jako pracodawca ostatniej instancji, osiągnąć pełne zatrudnienie, a także stabilność cen – bez obaw o wzrost deficytu budżetowego i długu publicznego. Ponieważ rząd nie ma ograniczeń w zakresie finansowania wydatków publicznych nie są konieczne ani podatki, ani emisja obligacji. Ekspansywna polityka fiskalna może być kontynuowana do czasu pojawienia się znacznego ryzyka inflacji, którą z kolei można kontrolować poprzez podwyżkę podatków. Podatki traktuje się nie tylko jako narzędzie korekty inflacji, ale także zwiększające publiczny popyt na pieniądz.

Główna teza MMT głosi, że polityka fiskalna jest skuteczna, w przeciwieństwie do polityki pieniężnej – a to z kilku powodów.

Po pierwsze, akomodacja pieniężna lub obniżenie stóp procentowych w trakcie spowolnienia gospodarczego niekoniecznie generuje wystarczająco duży popyt sektora prywatnego na kredyty, z uwagi na słabe perspektywy kształtowania się zysków i dochodów w gospodarce w tym punkcie cyklu koniunkturalnego.

Po drugie, obniżka stóp procentowych może wpłynąć hamująco na wzrost gospodarczy, ponieważ zmniejszone dochody z tytułu odsetek zniechęcają sektor prywatny do aktywnego wydatkowania środków. Obniżka stóp procentowych sprzyja też niesprawiedliwemu transferowi dochodów odsetkowych od wierzycieli do dłużników, powodując zniekształcenia w dystrybucji dochodów. Z tych to powodów MMT odrzuca politykę ujemnych stóp procentowych. Podobnie zaostrzenie polityki pieniężnej w fazie ekspansji niekoniecznie powstrzyma wzrost akcji kredytowej i nadmierną inflację, gdyż wyższe dochody z odsetek mogą zwiększać popyt krajowy.

Po trzecie, łagodzenie polityki pieniężnej sprzyja narastaniu zadłużenia sektora prywatnego, a tym samym zmniejszeniu jego zamożności.

Niektóre z tych punktów – zwłaszcza związanych ze skutecznością polityki pieniężnej – wydają się po części wiązać z faktem, że niekonwencjonalne łagodzenie polityki pieniężnej przez główne banki centralne po zakończeniu światowego kryzysu przyniosło niezadowalające wyniki w zakresie popytu zagregowanego, inflacji i długoterminowych oczekiwań inflacyjnych. Rząd natomiast jest w stanie bezpośrednio zwiększać zatrudnienie poprzez inwestycje publiczne. Ekspansywna polityka fiskalna raczej obniża stopy procentowe niż je podwyższa – wbrew rozpowszechnionej wierze w efekt wypierania na rynku funduszy pożyczkowych. Taki mechanizm mógłby ujawnić się, gdyby zwiększone wydatki rządowe zwiększyły salda rezerw i wywarły presję na obniżanie rynkowych stóp procentowych.

MMT podkreśla, że bank centralny powinien wspierać politykę fiskalną poprzez konsekwentne i pasywne utrzymywanie stóp procentowych na poziomie około 0 proc., w celu maksymalizacji skuteczności polityki fiskalnej. Utrzymaniu niskich stóp procentowych służą operacje otwartego rynku przy wykorzystaniu obligacji skarbowych. Celem polityki pieniężnej powinno być zatem zapewnianie jak największej skuteczności polityki fiskalnej w jej tradycyjnej roli stymulowania/hamowania popytu i inflacji. Prowadzi to do prowokacyjnego wniosku, że przy pomocy polityki pieniężnej nie można kontrolować inflacji, a jedynie stopy procentowe, co stanowi poważne wyzwanie dla współczesnej praktyki banków centralnych, które podkreślają mandat w zakresie stabilności cen i niezależności.

Wnioski z teorii MMT budzą wiele kontrowersji i wywołują krytykę. Wskazuje się na ryzyko hiperinflacji, nadmiernego uproszczenia procesów inflacyjnych i innych elementów gospodarki realnej w modelu (takich jak deprecjacja kursu walutowego) oraz brak wykorzystania podatków jako narzędzia korekty inflacji (Palley 2013, 2019, Summers 2019). Krytycy argumentują, że tezy MMT nie są spójne z faktem, że wiele krajów zaangażowanych w monetyzację długu doświadczyło w przeszłości znacznej inflacji lub hiperinflacji.

Zdaniem autorki artykułu, aby wnioski MMT okazały się słuszne konieczne jest spełnienie co najmniej trzech warunków.

Po pierwsze, wydatki publiczne powinny w sposób priorytetowy traktować infrastrukturę, kapitał ludzki i innowacje zwiększające produktywność i potencjalny wzrost gospodarczy, co powinno zapobiegać nadmiernemu wzrostowi inflacji.

Po drugie, priorytetem powinno być emitowanie własnej waluty, a nie emisje obligacji za pośrednictwem rynków kapitałowych, które są wrażliwe na nastroje inwestorów i narażone na zmienność. W tym celu należy unikać dolaryzacji lub dominacji waluty obcej w krajowych transakcjach gospodarczych i finansowych. Opinia publiczna musi budować zaufanie do banku centralnego i jego waluty emisyjnej.

Po trzecie, sektor prywatny musi osiągnąć długoterminową zdolność obsługi zadłużenia, aby w przyszłości uniknąć kryzysu sektora bankowego i prywatnego, których zadłużenie wymagałoby bolesnej restrukturyzacji. Zgodnie bowiem z teorią MMT, dług publiczny jest bardziej pożądany i łatwiejszy w obsłudze niż dług sektora prywatnego. Wynika to z faktu, że rosnący dług publiczny może podnieść poziom zamożności finansowej netto w sektorze prywatnym, a tym samym poprawić dobrobyt, pozwalając na przyszłą konsumpcję poprzez obecne oszczędności. Natomiast rosnące zadłużenie sektora prywatnego zmniejsza jego poziom zamożności i zwiększa ryzyko niewywiązania się ze zobowiązań. Rozluźnienie polityki pieniężnej może sprzyjać akumulacji zadłużenia sektora prywatnego, co może prowadzić do przyszłych kryzysów tego sektora. Potwierdzeniem tego są wydarzenia historyczne. Kryzysy zadłużenia sektora prywatnego występowały często w przeszłości na całym świecie. Do kryzysów długu publicznego dochodziło raczej rzadko w gospodarkach rozwiniętych, gdzie większość tego długu w posiadaniu inwestorów zagranicznych jest denominowana w ich własnej walucie krajowej.

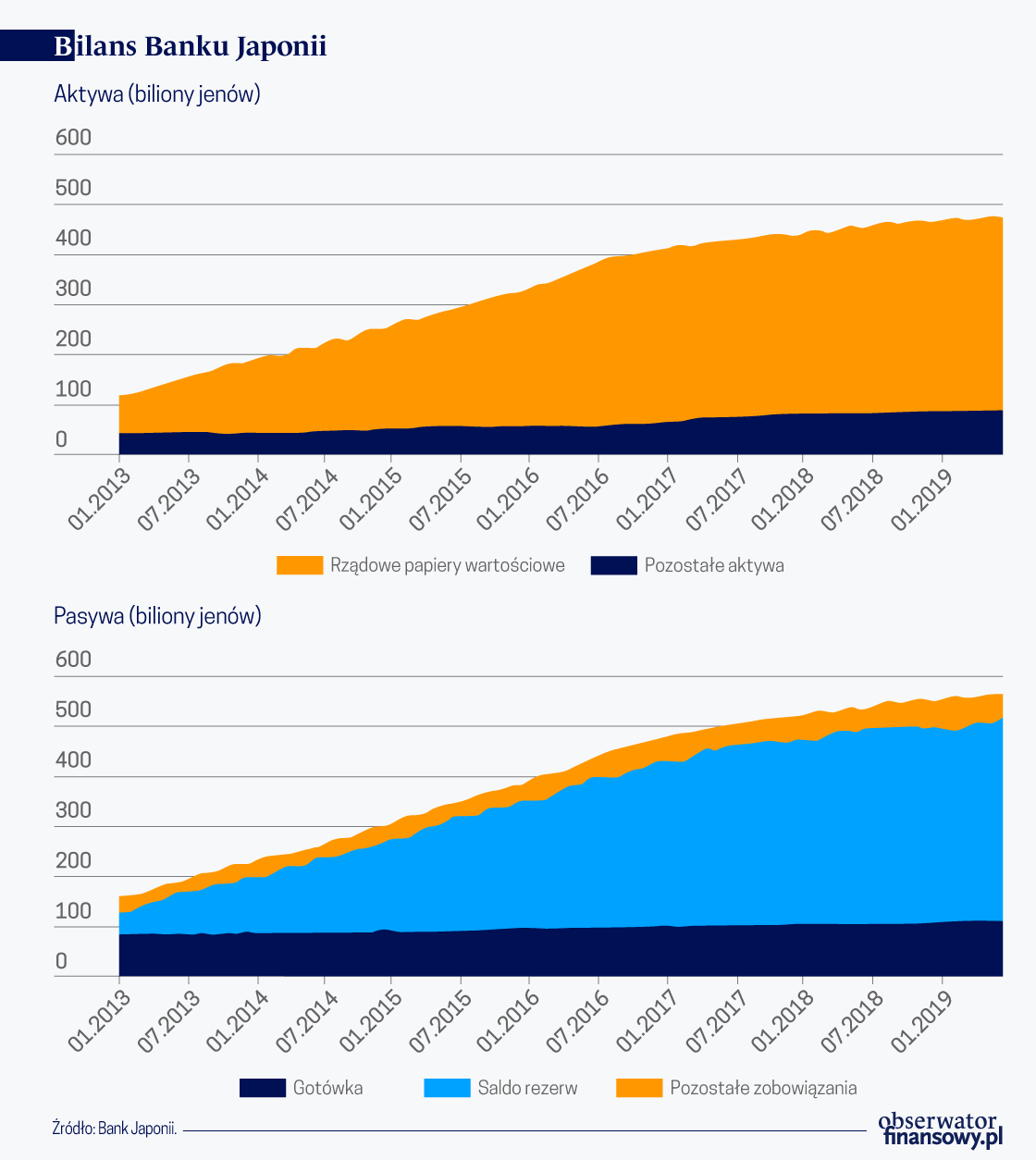

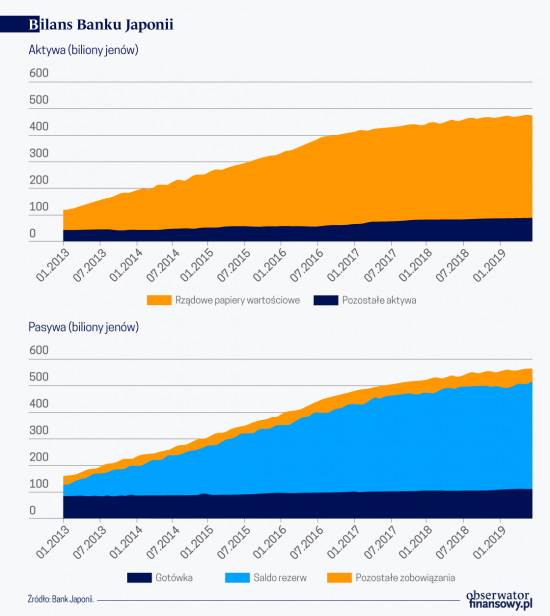

Profesor Stephanie Kelton z Stony Book University, zwolenniczka MMT, jest zdania, że Japonia już od pewnego czasu stosuje MMT. Stwierdzenie to zainicjowało dyskusję w Japonii i jest obecnie szeroko interpretowane jako niezrozumienie polityki pieniężnej Banku Japonii. Wydaje się, że nieporozumienie to wynikało z teoretycznie znanych okoliczności, takich jak posiadanie przez japoński bank centralny dużych pakietów obligacji skarbowych i związanych z nimi rezerw. Bank Japonii prowadzi także długoterminową politykę stabilizacji stóp procentowych na poziomie około 0 proc. poprzez kontrolę krzywej rentowności. Pogląd profesor Kelton został również odrzucony przez premiera Shinzo Abe i gubernatora Haruhiko Kurodę; rząd jest bowiem zobowiązany do uporządkowania systemu podatkowego – mimo że rządowy cel, jakim jest osiągnięcie pierwotnej nadwyżki fiskalnej, od dawna nie został osiągnięty. Należy zauważyć, że Bank Japonii skupuje na rynku znaczne ilości obligacji rządowych o ujemnych rentownościach – czyli ze stratą wynikającą ze skupu obligacji po cenach wyższych niż ich wartość nominalna.

Jakie byłyby konsekwencje MMT dla japońskiej gospodarki, gdyby miano ją zastosować? W ciągu ostatniego dwudziestolecia poziom konsumpcji gospodarstw domowych w Japonii pozostał słaby, odzwierciedlając stagnację realnego wzrostu płac – związaną głównie z niskim wzrostem wydajności. Nominalny dochód rozporządzalny gospodarstw domowych wzrósł w ostatnich latach umiarkowanie, ale utrzymał się poniżej poziomu z 2000 roku. Słaba konsumpcja może również wynikać z obaw związanych z szybkim starzeniem się społeczeństwa, którego średnia długość życia w 2018 r. wynosiła 84 lata. Opinia publiczna jest zaniepokojona ograniczeniem świadczeń emerytalnych. Wiele osób kwestionuje stabilność japońskiego systemu emerytalnego. Wiąże się to z międzypokoleniowym brakiem równowagi kosztów i korzyści. Obecni emeryci otrzymują bowiem większe kwoty świadczeń niż wpłacili, natomiast od młodszego pokolenia oczekuje się, że wpłaci więcej niż dzisiejsi emeryci, a zaakceptują świadczenia niższe niż obecnie. Emerytura podstawowa jest bowiem zasadniczo systemem repartycyjnym (częściowo finansowanym z podatków i rezerw rządowych).

Jakie byłyby konsekwencje MMT dla japońskiej gospodarki, gdyby miano ją zastosować? W ciągu ostatniego dwudziestolecia poziom konsumpcji gospodarstw domowych w Japonii pozostał słaby, odzwierciedlając stagnację realnego wzrostu płac – związaną głównie z niskim wzrostem wydajności. Nominalny dochód rozporządzalny gospodarstw domowych wzrósł w ostatnich latach umiarkowanie, ale utrzymał się poniżej poziomu z 2000 roku. Słaba konsumpcja może również wynikać z obaw związanych z szybkim starzeniem się społeczeństwa, którego średnia długość życia w 2018 r. wynosiła 84 lata. Opinia publiczna jest zaniepokojona ograniczeniem świadczeń emerytalnych. Wiele osób kwestionuje stabilność japońskiego systemu emerytalnego. Wiąże się to z międzypokoleniowym brakiem równowagi kosztów i korzyści. Obecni emeryci otrzymują bowiem większe kwoty świadczeń niż wpłacili, natomiast od młodszego pokolenia oczekuje się, że wpłaci więcej niż dzisiejsi emeryci, a zaakceptują świadczenia niższe niż obecnie. Emerytura podstawowa jest bowiem zasadniczo systemem repartycyjnym (częściowo finansowanym z podatków i rezerw rządowych).

Aby zaradzić niskiej konsumpcji i niskiej inflacji, zwolennicy MMT mogą zalecić rządowi Japonii bardziej hojne podwyższenie emerytur i innych świadczeń socjalnych (np. wsparcie dla matek samotnie wychowujących dzieci czy wdów w podeszłym wieku) oraz odroczenie podwyżki podatku konsumpcyjnego zaplanowanej na październik 2019 roku. Ponadto rząd powinien pilnie zwiększyć wydajność, przeznaczając więcej środków na sieci informacyjne, szkolenia zawodowe oraz intensywną edukację w zakresie inżynierii i informatyki, a także więcej środków na badania i rozwój w dziedzinie opieki zdrowotnej, nowych leków i niepracochłonnych metod leczenia. Zwolennicy MMT mogą sądzić, że to się może udać pomimo długu publicznego na poziomie 240 proc. PKB. Utrzymująca się nadwyżka na rachunku obrotów bieżących w wysokości ponad 3 proc., sygnalizująca nadwyżkę produkcji nad wydatkami krajowymi, stanowi potencjalnie kolejny powód, dla którego rząd mógłby wydać więcej w celu zwiększenia krajowej absorpcji, a tym samym poprawy stopy życiowej w kraju. Tymczasem Bank Japonii poinstruowano, aby utrzymał obecny cel w zakresie rentowności obligacji 10-letnich, ustalony na poziomie około 0 proc., w ramach kontroli krzywej rentowności.

Jakie są niewiadome dla efektów MMT w Japonii?

Po pierwsze, w kraju tym pozostało niewiele wolnego potencjału gospodarczego z powodu znacznego niedoboru siły roboczej, związanego z kolei z niekorzystną sytuacją demograficzną. Inflacja bazowa (z wyłączeniem niestabilnych cen żywności i energii) pozostaje słaba, znacznie poniżej 2-procentowego celu inflacyjnego. Zwiększenie wydatków rządowych może jedynie pogłębić braki rąk do pracy, hamując działalność gospodarczą sektora prywatnego. Niedawna liberalizacja mająca na celu przyjęcie większej liczby tymczasowych pracowników zagranicznych jest słuszna, ale nie wystarczy, aby zrównoważyć niedobór siły roboczej. W związku z tym MMT może nie rozwiązać złożonych problemów Japonii.

Po drugie, przyjęcie MMT przez rząd wymagałoby umiejętności w zakresie komunikacji, potrzebnej, by przekonać gospodarstwa domowe, że system zabezpieczenia społecznego nigdy się nie załamie, pomimo rosnących kosztów starzenia się społeczeństwa oraz hojnych świadczeń emerytalnych i usług medyczno-opiekuńczych dla osób starszych. Jednak w przypadku pojawienia się ryzyka inflacji rząd może być zmuszony do ograniczenia świadczeń z tytułu zabezpieczenia społecznego, ponieważ tak hojny system może wówczas stać się niestabilny. Jeśli gospodarstwa domowe będą się spodziewały takiego scenariusza, obawy związane ze starzeniem się społeczeństwa i stabilnością systemu zabezpieczenia społecznego nigdy się nie skończą.

Po trzecie, bardzo niskie stopy procentowe, od dawna utrzymujące się w Japonii, mogą podtrzymywać firmy-zombie i zniechęcać do niezbędnej restrukturyzacji przedsiębiorstw, wywierając presję na obniżenie wzrostu wydajności. Według szacunków Banku Japonii, potencjalny wzrost gospodarczy Japonii zmniejszył się już z 1 proc. w 2014 r. do mniej niż 0,7 proc. obecnie, głównie z powodu spadku wzrostu całkowitej produktywności czynników produkcji (TFP). Tempo potencjalnego wzrostu gospodarczego prawdopodobnie zbliży się do 0,5 proc. w perspektywie średnioterminowej ze względu na bardziej rygorystyczne ograniczenia w zatrudnieniu. Nie jest zatem jasne, czy obecne niskie stopy procentowe, które niekoniecznie odzwierciedlają zdolność kredytową kredytobiorców, byłyby korzystne dla japońskiej gospodarki mimo wyeliminowania efektu wypierania.

Po czwarte, MMT nie uwzględnia w sposób właściwy niekorzystnego wpływu niekonwencjonalnego łagodzenia polityki pieniężnej na represje finansowe i zakłócenia rynku. Japoński rynek obligacji uległ zakłóceniom z powodu poważnej interwencji Banku Japonii, który ma już w posiadaniu połowę japońskich obligacji skarbowych. Krzywa rentowności jest bardzo płaska przy niskich poziomach rentowności, a płynność stała się płytka. Rentowność w sektorze bankowym spadła z powodu niższych marż odsetkowych na kredytach depozytowych oraz niskich stóp zwrotu z obligacji skarbowych. Małe banki w coraz większym stopniu udzielają kredytów klientom o niższej zdolności kredytowej i na działalność deweloperską – w obliczu rosnącej proporcji niezadłużonych gospodarstw domowych oraz przedsiębiorstw (Bank of Japan 2019). Ceny mieszkań na obszarach metropolitalnych wzrosły z powodu większej liczby projektów deweloperskich, ograniczonej podaży gruntów oraz zwiększonych kosztów budowy wynikających z niedoboru pracowników budowlanych i importowanych materiałów budowlanych. Nowe, wyższe ceny domów zmniejszyły ich przystępność cenową dla ogółu gospodarstw domowych, wywierając presję na zmniejszenie łącznego popytu. Ryzyko powstania bańki na rynku nieruchomości w najlepszych obszarach metropolitalnych jest wysokie i może pojawić się po Igrzyskach Olimpijskich w 2020 r., biorąc pod uwagę rosnącą liczbę starych pustostanów.

MMT opowiada się za polityką stymulacji fiskalnej, ale przedstawia unikalne poglądy na temat roli wydatków publicznych, jak również zerowego ryzyka niewykonania zobowiązań w odniesieniu do długu publicznego denominowanego w walucie krajowej. Jak pokazuje przykład Japonii, wyzwania dla MMT koncentrują się na wdrażaniu jej założeń. Jedną z ważnych kwestii jest to, czy rząd Japonii jest w stanie dalej zwiększać dług publiczny, a Bank Japonii nadal będzie stabilizować rentowność 10-letnich obligacji na poziomie około 0 proc. w przyszłości, dopóki utrzyma się środowisko niskiej inflacji i niskich stóp procentowych.

Sayuri Shirai – profesor Keio University; była członek zarządu Banku Japonii