Jak Credit Suisse rozpadł się pod ciężarem swoich grzechów

Kategoria: Instytucje finansowe

(CC By Francisko Osorio)

16 mln Polaków płacących składki emerytalne stoi przed wyborem: ZUS czy OFE. Przeciętnemu pracownikowi trudno jednak znaleźć kryteria, którymi powinien się posłużyć przy podejmowaniu tej decyzji. Próżno szukać ich w prasie, gdzie spór dotyczy przede wszystkim społecznych aspektów podejmowanego wyboru. Nie znajdziemy ich też na rządowych stronach informacyjnych (emerytura.gov.pl) – poza kilkoma sugestiami, że lepiej zaufać państwowemu ubezpieczycielowi, nie ma tam żadnych obiektywnych kryteriów. Z tego powodu Warszawski Instytut Studiów Ekonomicznych przeprowadził badanie, którego celem jest sformułowanie takich kryteriów wyboru.

Z punktu widzenia objętego obowiązkiem składkowym pracownika OFE oraz ZUS są przymusową inwestycją. Od generowanych przez fundusze stóp zwrotu bądź od waloryzacji subkonta w ZUS zależeć będzie stan konta emerytalnego, na podstawie którego wyliczana jest emerytura.

Składki są więc inwestowane w OFE bądź w ZUS. Jeżeli tak, wybór gdzie je kierować, powinien być dokonywany w oparciu o te same ogólne kryteria, których zwykle używa się przy porównywaniu przedsięwzięć inwestycyjnych – zysku i ryzyka.

Kluczowym dla naszego badania założeniem jest oczekiwana stopa zwrotu z inwestycji OFE. To, ile mogą zarobić fundusze, jest ściśle związane z tym, jakiego zarobku w skali roku można spodziewać się z inwestycji na rynku akcji. Problem ten od dawna jest intensywnie badany w literaturze finansowej (zobacz przede wszystkim Aswath Damodaran „Equity Risk Premiums (ERP): Determinants, Estimation and Implications – The 2013 Edition” oraz John H. Cochrane „Presidential Address: Discount Rates, 2011”) i dzięki temu całkiem dobrze rozumiany. Można się spotkać z trzema kategoriami rozwiązań. Wszystkie jednak zakładają, że prognozowany zarobek będzie średnio taki, jakiego oczekują dzisiaj inwestorzy. Różnica dotyczy sposobu dotarcia do tego celu. Można spytać inwestorów bezpośrednio – to podejście ankietowe. Można założyć, że inwestorzy oczekują tyle, ile dotąd dały zarobić rynki akcji – to podejście historyczne. Można wreszcie policzyć oczekiwaną stopę zwrotu z rynku akcji, zestawiając prognozy zysków i dywidend z bieżącymi wycenami indeksów rynkowych – to podejście implikowane.

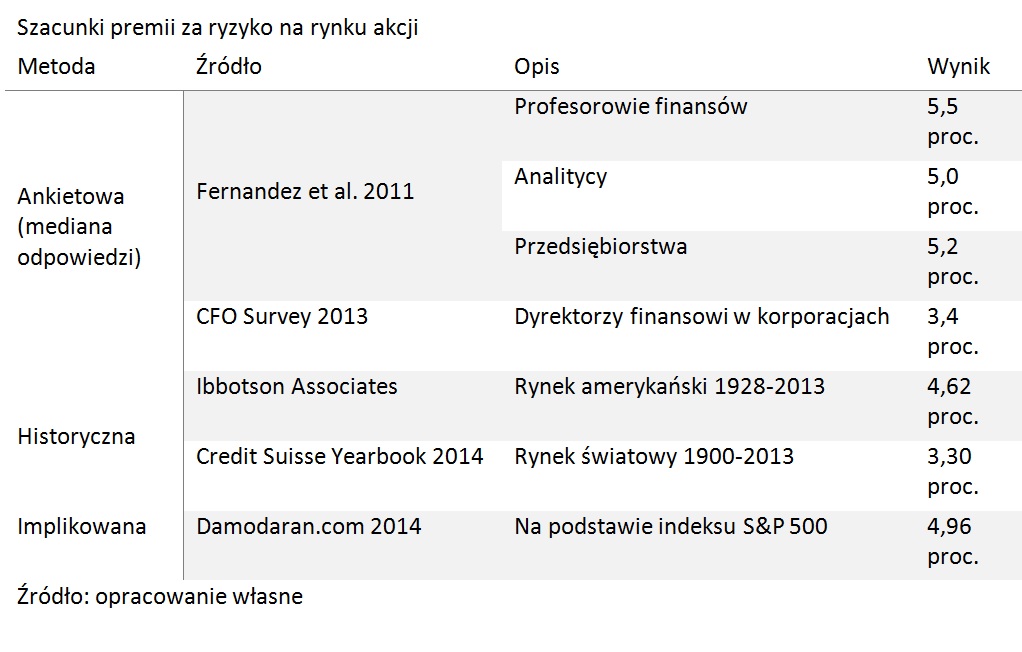

Wyniki oszacowań różnymi metodami prezentuje tabela 1. W ostatniej kolumnie nie widnieje jednak oczekiwana stopa zwrotu z rynku akcji, tylko tak zwana premia za ryzyko, czyli różnica między oczekiwanym zyskiem z rynku akcji a stopą zwrotu z instrumentów bez ryzyka (obligacji skarbowych). Mówiąc o premii za ryzyko, dotykamy bowiem istoty sprawy – oczekiwań inwestorów odnośnie rynku akcji z wyłączeniem oczekiwań odnośnie poziomu stóp procentowych i przyszłej inflacji. Te, choć w różnych latach są inne, można łatwo odczytać, patrząc na rentowności długoterminowych obligacji skarbowych. Oczekiwana stopa zwrotu z rynku akcji może zostać w każdej chwili obliczona poprzez dodanie oczekiwanej premii za ryzyko do rentowności 10-letnich obligacji skarbowych, najczęściej amerykańskich, gdyż większość szacunków dokonywanych jest w oparciu o rynek USA. Po dodaniu do otrzymanych wyników rentowności amerykańskich obligacji skarbowych z początku 2014 roku (3,04 proc.) otrzymamy oczekiwaną stopę zwrotu z rynku akcji w przedziale 6,44–8,54 proc.

Powyższe metody, spośród których rosnącą popularnością ze względu na wartości prognostyczne cieszy się metoda implikowana, wymyślone zostały jednak do innego celu niż ten, który przyświeca naszemu badaniu. W finansach bowiem oczekiwana stopa zwrotu z rynku akcji (i blisko związana z nią premia za ryzyko) stanowi przede wszystkim kamień węgielny teorii wyceny przedsiębiorstw. Z punktu widzenia finansów spółek kluczowe znaczenie mają jednak najbliższe dwie dekady, my zaś poszukujemy prognozy stóp zwrotu na rynkach akcji przez najbliższe 60 lat. O ile więc implikowana premia za ryzyko może być cenną wskazówką na najbliższe 10 lat, o tyle ekstrapolowanie jej bardzo daleko w przyszłość byłoby błędem. Jest to o tyle ważne, że obecnie premia ta jest na wysokim poziomie w stosunku do historycznych stóp zwrotu. Jej przenoszenie na kolejne dekady oznaczałaby przyjęcie w naszych kalkulacjach niebezpiecznie wysokich stóp zwrotu.

Efekt ten w pewnej mierze ograniczony jest obecnie przez niskie w relacji do historycznych wartości stopy procentowe. Realne oprocentowanie amerykańskich 10-letnich obligacji skarbowych wynosiło na początku roku 0,74 proc. Dlatego oczekiwana realna stopa zwrotu z rynku akcji policzona metodą implikowaną wynosi: 4,96 proc. + 0,74 proc. = 5,7 proc.

W badaniu zakładamy więc, że oczekiwana stopa zwrotu z rynku akcji jest równa historycznej stopie zwrotu ze światowego rynku akcji w całym okresie prognozy. W latach 1900–2013 światowe rynki giełdowe dały zarobić 5,2 proc. w skali roku ponad inflację. Po skorygowaniu tej wartości o średnią opłatę za zarządzanie pobieraną przez PTE w latach 2000–2012 (0,48 proc.) otrzymujemy wynik 4,72 proc. ponad inflację. Czy jednak różnica między zarobkiem, jaki średnio będzie dawać giełda, a tempem wzrostu polskiego PKB (szacowanym przez nas za Komisją Europejską na 1,37 proc. rocznie w latach 2015–2065) nie jest zbyt duża? Czy możliwa jest wartość na poziomie aż 3,8 pkt. proc.?

Zdecydowanie tak. Kluczem do zrozumienia, dlaczego można się spodziewać tak dużej różnicy są dwa stwierdzenia. Po pierwsze polska gospodarka będzie rozwijała się wolno ze względu na pogarszającą się sytuację demograficzną – spadek liczby rąk do pracy będzie powodował obniżenie się tempa wzrostu o 0,3 pkt. proc. rocznie. Po drugie stopa zwrotu z rynku akcji, globalnych i krajowych, nie zależy od tempa wzrostu polskiej gospodarki. Pierwsza część drugiego stwierdzenia nie wymaga uzasadnienia – dość powiedzieć, że Polska gospodarka stanowi niewielką część gospodarki globalnej, a więc w minimalnym stopniu wpływa na globalny rynek akcji. Dlaczego jednak polskie akcje miałyby dawać zarabiać tyle, ile akcje globalne, niezależnie od tempa wzrostu naszej gospodarki?

Jest tak dlatego, że w dobie swobody przepływów kapitału wyceny akcji polskich są ściśle związane z sytuacją na rynkach światowych. Jeżeli inwestorzy na świecie oczekują stopy zwrotu na poziomie 5,2 proc. rocznie, to nie będą żądać od polskich akcji ani mniej, ani więcej. Nawet jeżeli spodziewane tempo wzrostu zysku polskich spółek (ze względu na słabsze perspektywy demograficzne) będzie niższe, to ten efekt jest już odzwierciedlony w ich cenach.

Do podobnego wniosku można dojść nieco inaczej. Załóżmy, że wiadomo, iż na skutek niższego wzrostu PKB polska giełda da zarobić mniej niż giełdy zagraniczne. Co w takim razie powinni zrobić inwestorzy na GPW? Pozbyć się polskich akcji, gdyż są one przewartościowane. Jeżeli tego nie robią, zachowują się nieracjonalnie. Twierdzenie, że polskie akcje są ściśle związane z polskim PKB, implikuje zatem nieracjonalność inwestorów na globalnym rynku akcji, co jest sprzeczne z zarówno z teorią, jak i doświadczeniem rynków finansowych.

Poniżej przedstawiamy pozostałe założenia badania.

– Wszystkie obliczenia dokonywane są w wartościach realnych w cenach z 2014 roku. Tempo wzrostu wynagrodzeń oraz oczekiwana długość życia na emeryturze wzięte są z prognoz przygotowanych przez Komisję Europejską (AWG 2010).

– Emerytura z 2,92 proc. wynagrodzenia brutto odprowadzanych obowiązkowo co miesiąc w formie składek jest pochodną kapitału emerytalnego zgromadzonego z tego tytułu w OFE bądź zapisanego w ZUS oraz oczekiwanego czasu życia na emeryturze. Kapitał emerytalny stanowi suma przekazanych do ZUS lub OFE składek powiększonych odpowiednio o waloryzację i stopy zwrotu. Przeliczenie kapitału emerytalnego na miesięczną emeryturę dokonuje się poprzez podzielenie go przez oczekiwaną liczbę miesięcy życia na emeryturze.

– Subkonto waloryzowane jest średnim pięcioletnim realnym tempem wzrostu PKB wynoszącym według prognoz KE 1,43 proc. w skali roku. Tempo wzrostu PKB, a tym samym waloryzacja subkonta, są traktowane jako pozbawione ryzyka – przygotowano więc tylko jeden wariant prognozy. W rzeczywistości PKB może się odchylić w górę lub w dół od ścieżki prognozowanej przez KE, co spowoduje względną poprawę lub pogorszenie wyników subkonta w ZUS. Tego ryzyka nie uwzględniamy, skupiając się przede wszystkim na ryzyku związanym z wyborem OFE.

– Stopy zwrotu z OFE policzone są przy założeniu, że fundusze całość środków lokują w zdywersyfikowany portfel akcji światowych. Założone w okresie prognozy stopy zwrotu OFE odzwierciedlają w swoich charakterystykach stopy zwrotu uzyskane na globalnym rynku akcji w latach 1900–2013 zgodnie z „Credit Suisse Sourcebook 2014”. Odchylenie standardowe rocznych realnych stóp zwrotu przyjęto na historycznym dla światowego rynku akcji poziomie 17,5 proc. Założono przy tym, że stopy zwrotu będą miały rozkład logarytmiczno-normalny, charakteryzujący się wielostopniową autokorelacją odpowiadającą podobnym zależnościom w historycznych danych.

– Prawdopodobieństwo, że kapitał na subkoncie będzie większy niż w OFE (przyjęta miara ryzyka), policzone zostało w oparciu o 1 mln symulowanych ścieżek stóp zwrotu i odpowiadających im portfeli emerytalnych. W badaniu uwzględniono suwak bezpieczeństwa (przekierowywanie środków z OFE do ZUS na 10 lat przed emeryturą) oraz opłatę od składki w wysokości 1,75 proc.

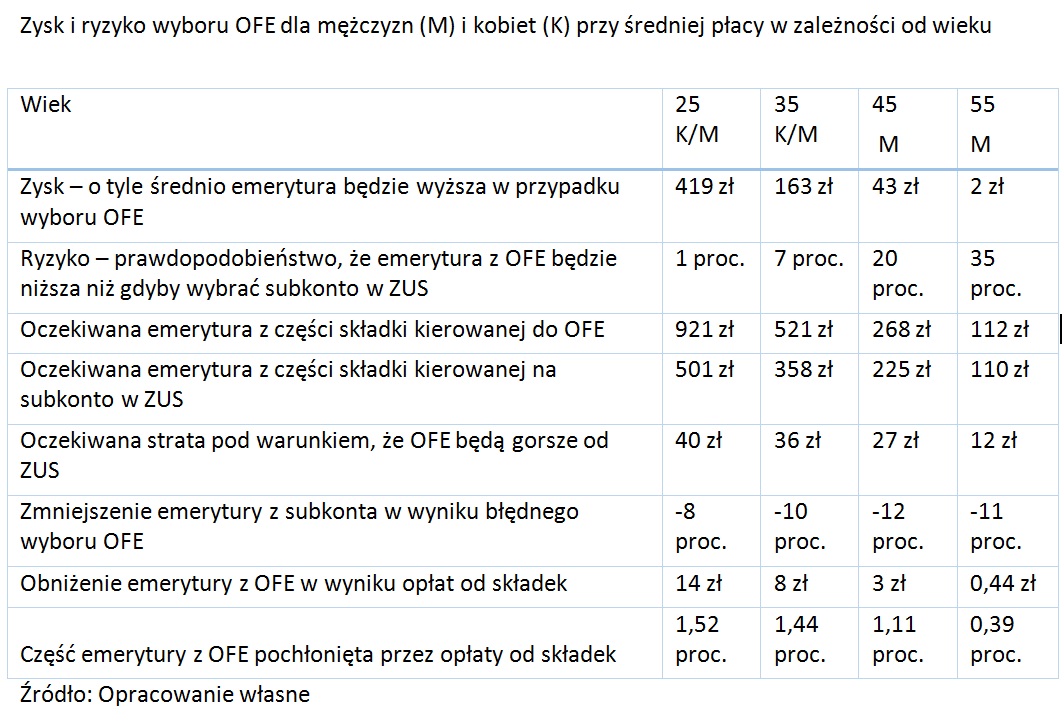

Wyniki badania dla osoby o przeciętnym wynagrodzeniu (blisko 4 tys. złotych) przedstawia poniższe zestawienie.

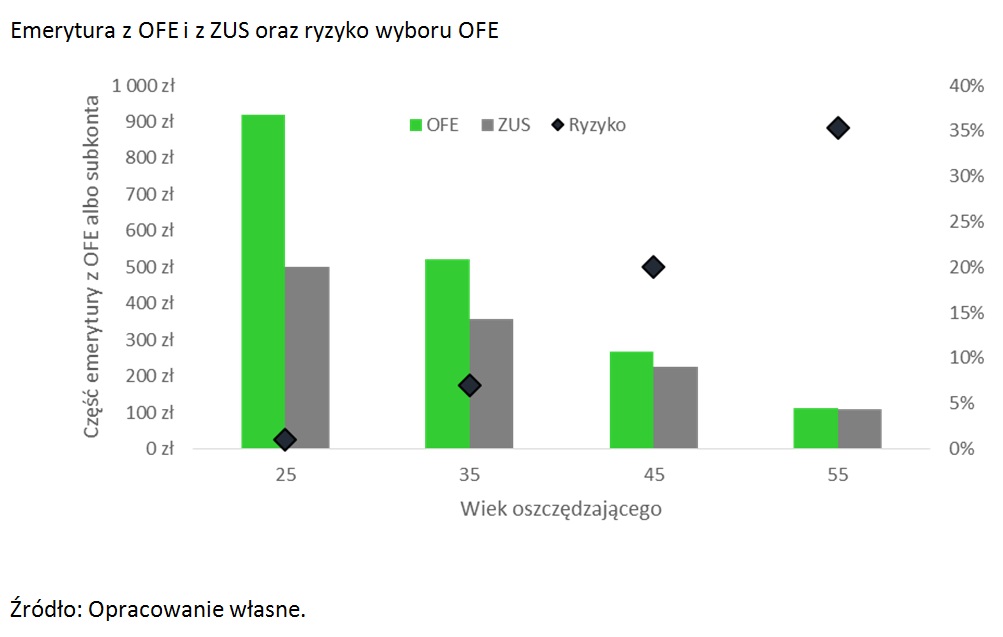

Subkonto w ZUS traktujemy jako punkt odniesienia. Drugi i trzeci wiersz tabeli przedstawiają różne wartości zysku i ryzyka związanego z wyborem OFE zależnie od wieku uczestnika systemu. Zysk oznacza różnicę w wielkości emerytury na korzyść OFE wyrażoną w złotówkach w skali miesiąca. Ryzyko jest zaś prawdopodobieństwem, że wybierając OFE, będziemy mieli niższą emeryturę, niż gdybyśmy wybrali ZUS. Najważniejszym wnioskiem z obserwacji wyników jest bardzo silna zależność zysku i ryzyka od wieku oszczędzającego.

Wraz z wiekiem zysk maleje, a ryzyko rośnie. Dla mężczyzny w wieku 55 lat (kobiety mogą wybierać dopiero od 52 roku życia), który będzie kierował składki do OFE przez dwa lata, oczekiwany zysk jest bardzo mały przy wysokim ryzyku, że emerytura w wyniku wyboru oszczędzania w funduszach zmniejszy się. Z kolei dla 25-latka ryzyko wynosi jedynie 1 proc., zaś oczekiwana korzyść to 419 zł. Różnice w wieku emerytalnym powodują, że kobiety powyżej 42. roku życia są w gorszej sytuacji, jeśli chodzi o wybór OFE, niż mężczyźni. Przykładowo dla kobiety mającej 45 lat oczekiwana korzyść z wyboru OFE to 34 zł przy ryzyku 22 proc. (obie wartości są gorsze od tych widocznych w tabeli). Stopniowe wyrównywanie wieku emerytalnego spowoduje jednak w końcu, że sytuacja kobiet i mężczyzn nie będzie różnić. Z punktu widzenia systemu emerytalnego kobiety w wieku 42 lat i młodsze już są w identycznej sytuacji, co mężczyźni.

Ciekawe jest także, jaki jest ilościowy wymiar straty w sytuacji, kiedy ryzyko słabych wyników OFE się zrealizuje. Korzystając z symulacji, można odpowiedzieć na to pytanie, sprawdzając średnią wartość portfeli emerytalnych OFE w sytuacji, gdy dają one niższą emeryturę niż ZUS. Okazuje się, że w pesymistycznym wariancie emerytura z OFE jest o około 10 proc. niższa niż ta z ZUS. Znowu daje przy tym o sobie znać wiek oszczędzającego – okazuje się na przykład, że 55-latek ryzykuje utratą 12 zł miesięcznie po to, by zyskać 2 zł, a więc potencjalna korzyść jest cztery razy mniejsza od potencjalnej straty. Z kolei 25-latek ryzykuje relatywnie niewiele. Jego emerytura w przypadku mało prawdopodobnego słabego wyniku OFE obniży się średnio o 40 zł, czyli 10 razy mniej niż może dzięki funduszom zarobić.

Tabela pokazuje wyniki dla osób o przeciętnym wynagrodzeniu, ale wskaźnik ryzyka ma zastosowanie również w przypadku osób lepiej bądź gorzej zarabiających. Oczekiwana korzyść (i oczekiwana warunkowa strata) faktycznie jest inna, jednak zmienia się proporcjonalnie do zarobków.

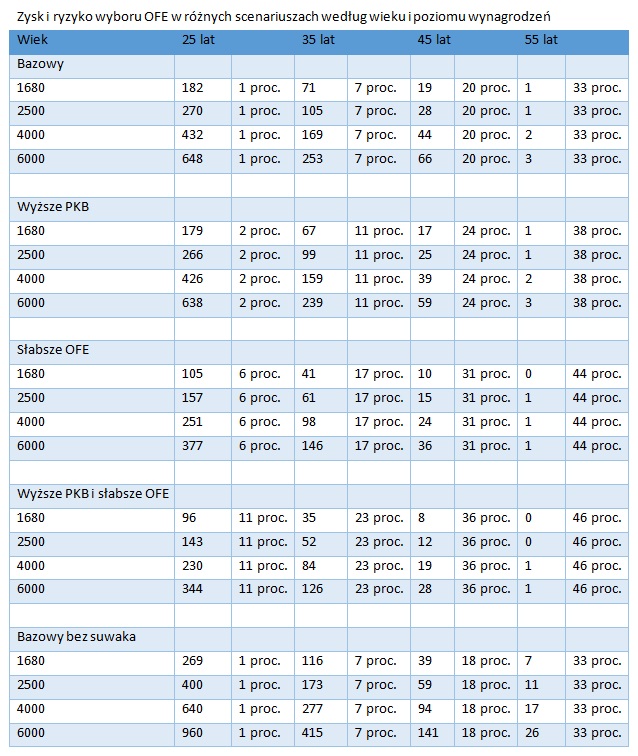

Oprócz rezultatów scenariusza bazowego znajdują się w niej wyniki symulacji dla czterech alternatywnych scenariuszy skonstruowanych po to, by sprawdzić jej wrażliwość na początkowe założenia. Warto pokrótce omówić te scenariusze.

Pierwszy z nich rozważa lepszą sytuacje w polskiej gospodarce, a więc także wyższe waloryzacje na subkoncie w ZUS. Zakładamy w nim, że tempo wzrostu w każdym roku będzie wyższe o 0,5 pkt proc. Zmiana ta nie zmniejsza w istotny sposób różnicy między OFE a ZUS. Z jednej strony bowiem waloryzacje są bliższe stopom zwrotu z OFE, z drugiej szybsze tempo wzrostu płac podnosi składki, a tym samym emeryturę z obu źródeł. W takim wariancie wyższe jest za to ryzyko związane z wyborem OFE, jednak wzrost ten wynika nie ze zwiększonego prawdopodobieństwa, że OFE wypadną gorzej, lecz z wyższych wymagań, jakie się im stawia, czyli wyższej średniej emerytury z subkonta w ZUS.

Prawdziwie pesymistyczny dla OFE jest dopiero scenariusz drugi. Zakładamy w nim, że stopa zwrotu z funduszy będzie zgodna z prognozą analityków Credit Suisse, na którą powołują się autorzy rządowego Przeglądu Systemu Emerytalnego. Ci zakładają premię za ryzyko na poziomie zaledwie 3,5 proc. Po dodaniu do tego wyniku realnej rentowności amerykańskich obligacji z początku 2014 roku (0,74 proc.) i odjęciu opłaty za zarządzanie (0,48 proc.) otrzymujemy realną stopę zwrotu z OFE wysokości 3,76 proc. Założenie to znacząco, bo o ponad połowę, zmniejsza korzyści z wyboru OFE. Cały czas jednak dla osób młodych sięgają one w skali miesiąca kilkuset złotych. Rośnie także ryzyko, co jest szczególnie widoczne u osób młodych, ale niebędących już na początku kariery zawodowej. Dla 35-latka w tym scenariuszu szansa na to, że ZUS da mu wyższą emeryturę niż OFE, wynosi aż 17 proc.

Trzeci scenariusz jest połączeniem dwóch pierwszych. Mamy tu i wyższe tempo wzrostu PKB, i niższą stopę zwrotu z funduszy. W takiej sytuacji korzyści są zbliżone do tych w poprzednio analizowanym wariancie, ryzyko zaś jest relatywnie najwyższe – przekracza 10 proc. nawet w przypadku osób najmłodszych. Oczekiwana strata pod warunkiem, że OFE wypadną gorzej niż ZUS, dla osoby o przeciętnym wynagrodzeniu jest w tym scenariuszu o połowę wyższa niż wariancie bazowym. Wynosi 61 zł, czyli 10 proc. emerytury, którą można byłoby uzyskać, wybrawszy subkonto.

Czwarty scenariusz jest już czysto hipotetyczny, gdyż skonstruowano go dla rozważenia, co by się stało, gdyby suwak bezpieczeństwa nie był obowiązkowy. Jest to zatem scenariusz bazowy, w którym składki emerytalne trafiają do OFE aż do samego końca okresu oszczędzania, a kapitał nie jest stopniowo przenoszony do ZUS na 10 lat przed emeryturą. W tym wariancie oczekiwane korzyści z wyboru OFE są dwa razy większe. Co ciekawe, ryzyko wyboru funduszy wcale nie jest większe, co wskazuje, że suwak bezpieczeństwa nie jest dobrze skonstruowany i nie służy interesom przyszłych emerytów.

Autor jest głównym ekonomistą Warszawskiego Instytutu Studiów Ekonomicznych (WISE), wykładowcą WNE UW.